文/新浪财经意见领袖专栏作家 余华莘

【前言】过去这一周,是我从业二十年里最精彩的一个市场片段,剧情的跌宕起伏、黑白无间和反转曲折,绝对可以在将来拍出比2015年的《The Big Short /大空头》还要火的好莱坞大片。

不仅投资圈,所有的媒体、报纸、网站、自媒体都在谈GME,因为有人当场哭死,有人发了横财,有人暗渡陈仓,有人火上焦油,有人趁机露头、有人代表民意、有人高喊公平........凡此种种,整个事件可以说从Wallstreetbets (WSB)的散户瓦萨比效应(维基名词解释:指那些对自己一无所知事情产生迷之自信的行为)开始,演化到现在关于Who’s SB?的监管介入和国会听证,就是最佳编剧也写不出这样精彩的情节。

无论最后结果如何,这场WSB散户大战机构的股市现实案例中,GME的股价表现和散户的集体力量可以说是惊天地泣鬼神的,而他们的交易对手和相关利益方的暗黑手段,也让人大跌眼镜。这样的近乎传奇般的股市桥段与背后的金融对战,都是值得写一下得!

【正文】在开始写这场WSB大战WST的案例之前,作为投资者,我想先谈一下对游戏驿站公司(Game Stop Corporation)的基本面判断。GME是一家美国游戏零售公司,它在全世界范围内经营着数千家游戏零售店铺,公司股票在美国上市。

GME这种主要以线下零售为主的商业模式,肯定会越来越受线上游戏的冲击,因此近年来连年亏损,而新冠疫情之后更是雪上加霜。截止2020Q3,净销售额同比下降了30%,线下门店持续关闭,目前靠不断裁员和变卖资产维持生存。但是,这只基本面平平无奇的个股在过去一周里的股价表现背后反映的是投资者结构和信息传播方式的深刻变化,以及传统机构对市场规则的操纵能力。这些才是GME事件提供给我们这些金融从业者和市场监管机构在事后反思总结的新思路和新观察。

一、对赌机制: Short Squeeze和Gamma策略

讲这个部分的时候,因为涉及衍生工具的基本知识,推荐有条件的朋友看一下我在多伦多大学的老师John Hull 先生的行业圣经教科书《Options, Futures & Other Derivatives》。

另外,想要快速了解期权的基本术语和含义,比如Delta和Gamma,可以参考网上有个“三思期权”作者的文章 —《软银是怎样用Gamma把市场玩坏的》。这篇文章解释了投资者如何利用期权的Gamma和逼空行情,不断推高标的股价,让持有有大量负Gamma的做市商,不得不一直购买股票来对冲,这就形成了一种股价正反馈,同时也让持有大量负Gamma的做市商在短时间内遭受巨额损失。而那些参与卖空标的股票和卖出看多期权的对冲基金,也需要买股票来对冲负gamma,加上本来很紧张的underlying liquidity,以及飙涨的借股费率,往往是雪上加霜,形成可怕的三连击。

用GME举个例子:1月27号周三晚上,GME开盘直接在354,意味着周二之前Strike Price在330以下的看空期权或者卖出看涨期权的对冲基金和做市商又爆仓了。然后Short GME空头就扛不住了必然Short Cover,不过当天的多头不傻,一路跟着平仓。

由于期权只有在 on-expiry-option 的delta 是 100%,别的时候买任何一个同等notional 的call delta 都应该小于1。所以net net,前半场还是sell flow,股价因此跟着下来了。GME股价从开盘354一直走到了274。

后面的走势,因为做市商和一些急红眼的对冲基金新开的Strike盘口更高。而那些获利的多头(包括散户和多头)借力打力再次冲击下一个新的更高的Strike Price,逼的做市商与卖出期权和卖空GME的HF,继续Short Cover或者买入股票对冲。但由于在外流动的股票不多(Short ratio 140%,而且买家可以要求券商不借出股票给Short Seller),股价再次加速上涨 ,一度触碰440美元。这个趋势要是不阻断,股价不是完全没有可能飙升飙升到1000美金,Wow,那就真的实现WSB的口号 - Mooning❗️

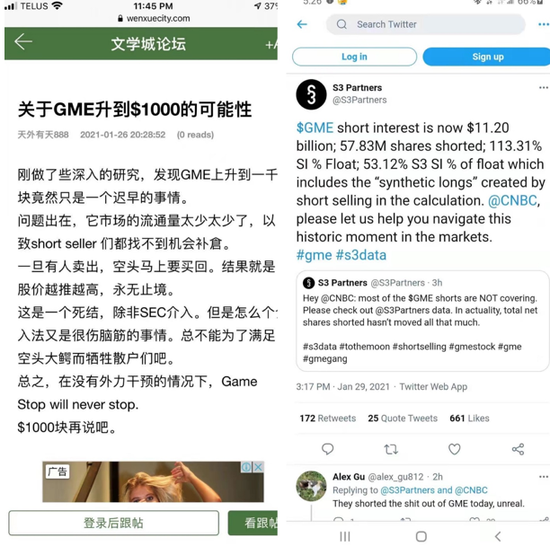

再说一下 Chamath在CNBC采访时提到的GME卖空率为140%。一般而言,卖空仓位/流通股总量被称为“Short Interest,即卖空率” 如果这个卖空率超过40%,就很容易遭遇轧空(Short Squeeze)。而GME这个股票,市场上的流通股总量只有5156万股,但机构卖空总量却高达6975万股,卖空率高达138%,如果再考虑卖出期权的Gamma neutal,那就活生生的自我强化了。

总体上,GME这种用期权Short Gamma的策略,不仅太过于刺激,也太疯狂了。而且由于Short ratio 远大于100%,加上大量源源不断的Option被做市商卖出,因此看来这些作为WSB散户对手盘的机构的确是在做Direction Bet。当然,从我前面讲的基本面分析,没有问题。但是这些机构过于贪婪,反而作茧自缚了。

另一个市场案例是在2008年10月,大众汽车(VW)被逼空事件。当保时捷宣布对大众汽车的持股比例超过40%并且通过看涨期权持有另外30%以上的股票时,意图蛇吞象。另外,保时捷的一些管理人士是大众汽车的董事会成员。

当年那些券商和对冲基金卖出VW的看涨期权就等于Short VW,就和今天的券商卖出GME看涨期权一样。而且后来那些遭受巨亏的对冲基金还起诉了保时捷董事会成员,因为他们买入了VW期权,但最后没有成功。

根据据WSB分析,GME股价从17.9美元涨到64.8美元时,Melvin亏损39亿美元。也就是,GME股价每涨~12美元,Melvin亏损10亿美元。

当GME股价从66美元涨到103美元时,Citadel和Point72的 27.5亿美元的救援资金都不够亏的,这个阶段Melvin再亏30亿美元。

当GME股价涨到175美元,Melvin就Game over了。GME收盘价是347.5 美元。

最后,我总结解释一下,期权里的Gamma交易为何对冲基金经理最喜欢的风险敞口的原因。

因为,对于持有正Gamma的一方(WSB散户):

1)当市场朝着有利的方向发展时,该仓位的利润就如滚雪球般逐渐增大的;

2)而市场朝相反的方向发展时亏损累计的速度则会越来越小。

但如果你持有负Gamma(Melvin和Robinhood),一切就倒过来了。股价涨得越快,你就死的越快。不幸这把负Gamma的快刀落在了Melvin Capital和其他几家对冲基金的头上。甚至为了空头的补仓,这几天很多大型HF不得不卖掉手上的Long Position,间接造成了美国三大指数下跌2个多点。

说到这,我记起当年上John Hull的课,老师就说过:做交易时,要想清楚Derivatives 是用来做Hedge,还是用来做Directional Bets!

二、交易对手: Melvin Capital和其他对冲基金

这次散户大战机构的另一方的主角Melvin Captial,它还没等到 Citadel的20亿美元和Point72的7.5亿美元,就已经要挂了。除了最近的亏损,Melvin Capital的基金经理Gabriel Plotkin拥有非常良好的业绩历史记录。自2014年成立以来,Melvin Capital的空头或多头赌注的平均回报率约为30%。

不过,根据CNBC1月27日最新报道,Melvin Capital基金经理Gabe Plotkin告诉CNBC主持人Andrew Ross Sorkin,在遭受巨额亏损后,该基金于当地时间周二下午平仓了GameStop空头头寸。但是CNBC无法证实该公司做空头寸的损失金额。Citadel和Point72已向Melvin Capital注资27.5亿美元,以支撑该基金的财务状况。

Plotkin还告诉CNBC,有关该基金

将申请破产的猜测是错误的。但是,仅在过去的一周里,GameStop的股价就上涨了一倍多,推动其1月份的涨幅达到685%。而在四个月前,该股仅值6美元。

年初迄今,卖空GME的机构和个人已累计损失超过50亿美元的股票。根据S3 Partners的数据,仅在周一和周五,Melvin Captial就分别亏损9.17亿美元和16亿美元。

根据从券商哪里得到的数据,GME的期权参数是:30day realized vol over 200%,implied vol 约360%,换句话说,这个股票波动性是S&P500指数或者其他股票的10倍以上。所以,这些被机构成为“Rioters”的WSB散户重新谱写了volatility surface.

当然,那些买看跌期权都交premium,没钱可赚,也没亏大钱。那些卖put spread,也没多少downside。但是,用期权作对冲的都知道,买看跌或者看涨期权,风险不大;但卖看跌和看涨期权的那一方,风险巨大。现在不清楚,Citadel为什么给了20亿美金,当然作为美国对冲基金的一大Brokerage House, Citadel knows flow well.

按照周三晚上收盘后公开的做空量,Melvin在 GME一个仓位上就亏了10亿。但按照Plotkin向Citadel和Point72 要求紧急调款补仓的情况看,Melvin可能空的量比最后公布的要大很多,而且起肯定有卖出期权。同时,还有其他被曝光的空仓仓位也被股民挤兑了。

当天晚上收盘,因为散户逼空+ Short Cover,GME 股价再创新高347,估计那天交易时段,Plotkin同学砸彭博屏幕的心都有了。

当然,面对像GME这样的带血标的,大举做空股票的肯定不止Melvin一家。据CNBC报道,继Melvin Capital之后,又有对冲基金在做空GME交易中寻找救援融资,但未透露具体是哪家公司。不过根据Zerohedge,WSB散户发现了第二家“Melvin Capital”,就是Maplelane,该基金也使用大量杠杆、积极做空业绩差的公司。

根据Maplelane Capital网站,该公司成立于2010年,专注于采用期权交易,积极参与做空投资。公司宣称:“本基金团队通过充分运用各种基本投资方法在所有市场领域进行股权投资,以寻求可观的回报。此外,虽然通常人们认为投资组合需要经常变动,但我们在一些领域会维持较长时间的投资。我们团队将代表客户大量使用杠杆。这些投资组合可能在股票市场上有大量的做空净敞口,尽管市场上主流的观点可能会对我们做空的标的看多。”

没错,这次就是因为大量的杠杆和大量的空头敞口,令这只对冲基金产生了巨额亏损。在Maplelane Capital做空的名单中,不仅出现了GME,还包括了已经被散户盯上,这几天疯狂逼空的AMC、National Beverage Corp、GOGO等一系列公司!其中,National Beverage Corp和GOGO今年以来涨幅超50%;AMC更疯狂,今年以来股价已经翻倍。

作为一家规模约33亿美元、专注于利用期权交易执行做空策略的对冲基金,Maplelane Capital在其最新的13F持仓披露,它的持仓跟Melvin非常相似,基本上以做空为主,甚至还持有更多的看跌期权。下图便是MapleLane最新的持仓以及彭博报道的几家最近损失惨重的知名对冲基金,其中MapleLane损失了 33%。

三、交易对手: Wallstreetbets和带头大哥

从WSB的组织形式来看,在现代互联网技术支持下,创建在Reddit或者国内的雪球这样的社群,很快能够聚集很大一批志同道合的人。而且一个帖子,只要逻辑过硬、分析透彻、论据确凿,就会产生一呼百应的结果。而且现在有了诸如Bloomberg或者Wind这样的数据提供商,普通散户只要愿意花功夫研究,无论是信息的获取速度,数据的整理方式,对投资标的的认知能力,并不弱于对冲基金分析师的。

回头看,GME事件的高潮并不是来自于因为WSB散户交易受限,股票大跌至193.6,而是来自于CNBC邀请带头大哥 - Chamath上电视展开的讨论。不认识Chamath的人,必须要维基一下,因为这个年代绝对不再是巴菲特的年代,而属于Elon Musk和Chamath这样的人。

如果把WSB散户对抗机构看成是一场运动,那么这些人绝非散兵游勇之战,其领军人物像Chamath这样的亿万富豪肯定受过良好的金融教育和市场磨练,所以才能成功得带领几百万散户完成了一次近乎革命性的反建制金融暴动。

而且不管你是否同意,新一代的年轻人就是这么想。Chamath本人有很多粉丝,而且他还在推特上带头买GME,因此被邀请上电视作为散户代表。CNBC的主持人Scott Wapner希望用道德拷问Chamath,打掉这群“造反派”的气焰,但几乎惨败收场。

我觉得再好的文字,也不能形容Chamath在电视上嘴刃CNBC主持人的精彩。大家有空可以看看这段大概30多分钟的采访,就会对美国金融市场有个全新的认知。

我稍微总结一下,但,我的总结远远没法还原这件事情和过程的精彩!

- 1)GME股价暴涨的原因是这只股票被机构做空了140%,凭什么可以多40%?要不是华尔街机构天天利用散户不能用的工具,怎么可能多40%而被散户抓到空子? 回答完美!

- 2)WSB论坛上的研究水平,很多都和对冲基金的研究水平相当。凭什么散户不能根据这些研究来买卖?这点我本人也认可。回答完美!

- 3)华尔街上的量化基金(指明文艺复兴),根本就不看基本面来买卖,凭什么他们不看基本面就可以不受到指责,而散户不看基本面就要被指责?回答完美!

- 4)从特斯拉股价的历史来看,所有的对冲基金都错,所有的散户都对,凭什么对冲基金就一定要比散户对?回答完美!

- 6)对冲基金只开放给大户投资而不开放给散户,现在散户赚钱了就不满了,要限制散户,凭什么?还是完美!

本来以为,CNBC的采访是个对散户的道德拷问,最后却变成了对建制派的灵魂追问!精彩!!

Chamath说得很清楚,市场中性策略对冲基金(Market neutral)靠着10亿美元的本金,就能得到券商100亿美元的杠杆。当然,这些都是散户没有的优势,而WallStreet就靠着这些秘密,靠着美好的晚餐,靠着相互之间勾肩搭背(想想Citadel和Point72的USD2.75 Bn)来垄断投资市场。而WSB、Reddit论坛的讨论很透明,这些则是华尔街应该向他们学习的东西。具体问答细节就不剧透了,大家自己看吧。

媒体评论说:一个金融圈的Trump式人物,横空出世!

我的看法是,现在的金融市场的投资者结构和信息分发渠道已经有了根本不同。但这个不可怕,可怕的是这些亏大发的对冲基金和背后的资本通过关闭WSB服务器、限制美国散户交易权等手段,也就是“拔网线、删代码、关服务器“的手段来止损或者试图扭转局面,并且造成GME股价8次熔断。

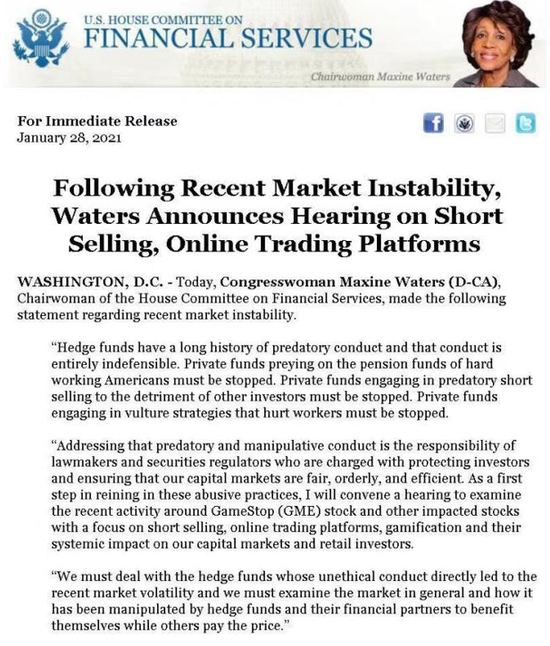

可是这些亏红了眼的对冲基金忘了金融的背后就是政治,更何况GME和WSB后面是接近300万张年轻人的选票。周四,至少有两位美国议会财经委员议员(Ted Cruz 和 Alexandria) 公开支持召开听证会。

另外,就在美国散户抱团大战机构正酣之时,散户集中地wallstreetcbets(WSB)论坛的一名用户发布一封公开信,写给被迫平仓GME空头头寸的对冲基金Melvin Capital、CNBC、二战结束后二十年内出生的婴儿潮一代以及所有WSB论坛用户。

在信中,这名散户斥责以Melvin Capital为代表的华尔街机构,称他们在2008年的金融危机中给数以百万的普通民众制造了莫大的苦难,却没有受到任何惩罚,反而得到救助,如今又公然非法做空游戏驿站这样的个股,没有从危机中吸取丝毫教训。该散户指责CNBC这样的主流媒体收受大企业的赞助,为他们发声,将散户的热炒游戏驿站等个股妖魔化,称这类媒体吹捧机构是短视的牟利行为。

这名散户呼吁婴儿潮一代老年人不要受媒体的蛊惑,希望他们理解,现在遭散户攻击的华尔街机构正是当年金融危机期间让他们的子孙受苦的元凶,散户现在就是在把握一生难得一次的机会惩罚这些机构。最后,该散户感谢一道参与买入游戏驿站股票的WSB论坛用户,称他们实现了少有的劫富济贫。

这封公开信的全文详见《WSB散户发公开信》

https://mp.weixin.qq.com/s/3dcfvlH9Yy_7vgqJj2ZjYg

无论最后结果如何,请记住下面这张脸。他代表一代Main Street vs WallStreet。正是这位带头大哥在互联网帮助下,积沙成塔、真金白银得带领散户大战规模百亿美金的对冲基金机构。

四、利益各方:Elon Musk和Robinhood

武侠宗师古龙曾说过:有人的地方,就有江湖。金融市场也是这回事。话说,为什么特斯拉的Elon Musk也来给GME和WSB散户点赞。背后故事是,Melvin和一帮对冲基金曾经死命Short TSLA,让当年的特斯拉九死一生。如今,马斯克前后连发好几个推特煽风点火,也算报了一箭之仇。

周二晚上,特斯拉的Elon Musk 在推特上点名:Gamestonk!然后GME盘后上涨+41%,Melvin 估计暗地里在骂娘了。

周三(1月27号),GME股价突破440美元的时候,Elon先生说:要是GME股价能到1000美元,下次SPACEX发射火箭的外壳将会涂上Gamestop的商标。这话从他嘴里说出来,估计散户们的热血都要被点爆了。

当Robinhood无端禁止散户交易GME股票时,马斯克大哥更是仗义直言 - Let People Trade,然后配图是两个翻白眼的猴子卡通(长得很像Robinhood的CEO)。😄哈哈,解气 !

说到特斯拉的Elon Musk,我不佩他的世界首富地位,但佩服他的求知欲,更佩服他的时间管理能力。

作为现今地球上最成功和最忙碌的男人之一,Musk同时管理7家公司,还养育着6个孩子。就在这样说公务和家务强度下,仅在2021年1月,马斯克就1)加冕新首富;2)猎鹰火箭一箭143星;3)国产Model Y落地。

马斯克担任CEO、创始人或重要角色的企业已有7家,而这些企业都是各自领域的颠覆者,其中包括:

1)SpaceX(火箭发射与回收);2)特斯拉(电动汽车);3)The Boring Company(基础设施和隧道建设);4)Hyperloop(超级高铁);5)OpenAI(人工智能);6)Future of Life Institute(生命未来研究);7)Neuralink(大脑芯片)。

2017年,美国的Wired(连线)杂志对曾对Elon的时间效率进行过有趣的对比换算。他们得出的结论是:马斯克一年干了别人八年的工作量。Elon的成就,离不开他高超的时间管理术,这也是他每天这么忙,还能关注GME股价并给散户点赞助威,替WSB叫屈喊冤的神奇之处。

另一个江湖大佬,必须是引起众怒的券商Robinhood。本来“罗宾汉”是一位劫富济贫的西方好汉,可是这次却怎么看都有助纣为虐的感觉,无端端得限制散户买入GME等WSB相关概念股。

当然,没有证据的情况下,或许Robinhood并不是像网上说的那样,因为收到利益关联方的压力,也或许更多的是像它的CEO (Vladimir Tenev)在CNB 采访时说的 — 这是因为他们自己本身的经营压力和监管要求做的决定。下面是Robinhood CEO的电话采访的链接,感兴趣的朋友可以看看。不过话说回来,美国媒体的舆论监督和电视主持人的金融专业水平确实相当可以。

其实,作为做市商的Robinhood,自身应该也有参与做空WSB概念股的。但是按照目前的GME和其他WSB股票的走势,如果看多一方继续发力,接着很可能有更多空头被轧空到爆仓(先爆仓,如果空头保证金不足,Robinhood没能力给止损,就穿仓了,类似之前油价跌到负数的原油宝事件),那么Robinhood自己的保证金就要去填补空头的穿仓亏损,最后这家券商就可能因此而破产。不过Robinhood当然誓死不能说是因为这个原因而限制交易,否则可能引发客户大规模撤离,并引发挤兑。

所以,这次草莽券商“Robinhood”的两难选择的背后或许是极度艰难时刻。但这又能怪谁呢?过往这许多年,空头们裸卖空(Nake Short)、裸卖看涨期权call的时候,这些券商在其中做撮合交易又赚了多少佣金呢?这也是为何马斯克推特里 — U can sell stock U don’t own? This is b/s - 的反问。

WSB逼空事件和引发的金融江湖振动,应该是一个对美股做空交易制度的全面挑战和引起监管反思的契机。于是下一个主角 - SEC和国会财经委员会议员们出场了

五、监管机构:美国国会和SEC

前文讲过,当年大众VW股票被逼空且损失惨重的对冲基金后起诉了保时捷董事会成员。可这次Melvin+ Citadel + Point 72能起诉谁呢?

保时捷的VW 交易最后的结果,是监管要求停止交易,以最后的交易价结算。而且2008年Porsche的确要蛇吞象。

这次WSB的散户没想干啥,就想挣钱,于是大家狂买期权,而且也有做市商和对冲基金愿意一直用Higher Strike 做市。退一万步来讲,即使这些机构们亏个300-500亿美金的,也不会在今天被美联储7.2万亿美元的资产负债表照看下的金融市场引起系统性危机(这点与LTCM不同),或者影响美国乃至全世界游戏产业的运作(VW对德国经济和汽车产业还是很重要的!)。

因此,我倒是很感兴趣看看SEC最后是以什么理由介入 GME 这场散户 vs. 机构 的逼空大战的?我们是散户,我们难道凭着自己的判断,连花自己的钱交易,甚至是赌博的权力都没有吗?

这次卖空机构和中间商最理亏的动作就是“拔网线、删代码、关服务器“。美国散户聚集的论坛WallStreetBets的服务器被Discord平台封杀,被迫转为私人服务。Discord称,封禁Wallstreetbets服务器的理由是“仇视性内容”,不是因为金融诈骗。可这个理由,是个明眼人都看不下去了。所以Reddit的Wallstreetbets页面显示称,论坛“将会回来”。

这也反映了在金融江湖世界里,资本的力量还是很大的,但有时比较黑暗。但这种“拔网线、删代码、关服务器“的手段,的确让人不齿,也因此引起众怒,并惹来监管机构的关注。这次WallStreet的某些江湖大佬可能有大麻烦了!

江湖起风波,散户齐喊冤,自然有盟主们出来话事。先是有两位国会财经委员会要求召开听证会之外,然后是国会议员Paul A.Gosar写公开信要求🇺🇸美国司法部检察总长就限制散户购买GME等股票,以及 Citadel、Robinhood和Melvin之间的股权关系开展反垄断调查。我划一下重点: 这次就看D先生这次怎么洗脱 “predatory and manipulative conduct ”的指控了。至少Robinhood CEO的辩解让人觉得苍白无力。

现在就看SEC是否出面控制局势,但SEC能做啥呢,这次即不是LTCM那样有系统风险,而且是散户的自发行为,没有违规操作。这和香港的恒大汽车还不一样。恒大汽车爆炒模式不是散户颠覆,而是传统的大户做庄,而且都是有名有姓的富豪。

对此,美国证券交易委员会发布声明称,将对限制交易能力的实体行为进行审查,努力保护投资者以维护市场公平,保护散户免受操纵交易的影响。

周四盘中,美国证券交易委员会(SEC)在一份声明中明确表示,正密切关注近期出现的极端的市场波动性,将对限制交易能力的实体行为进行审查,一旦发现实体存在违法行为将采取行动保护散户投资者,以维持市场的公平原则。

媒体报道认为,SEC的此番表态,可能会被WSB成员和其他散户解读为利好消息,从而进一步做多游戏驿站等股票,进行逼空。

另一边的Robinhood不仅应用评分跌到谷底,甚至引起了监管层的重点关注,将面临集体诉讼。美国各地散户对该公司发起诉讼的理由是:Robinhood限制交易,剥夺了个人投资者的投资能力并操纵了市场,导致用户蒙受损失,违反了其客户协议,也违反了金融行业规则。

美国各州的司法部门也已经开始对罗宾汉这类券商和卷入游戏驿站(CME)股票交易机构启动调查了。另外,纽约州民主党众议员亚历山德里亚·奥卡西奥-科尔特斯呼吁国会对Robinhood等券商进行调查,并要求众议院金融服务委员会举行听证会,讨论为什么对冲基金可以自由交易股票,而散户却被阻止。曾经参选总统的共和党参议员特德·克鲁兹也在推特上转发了表示:“完全同意”。另外,特斯拉创始人埃隆·马斯克也对这条推特回应:“必须的”。

对于这个“大机构交换利益,侵犯小股民权益”的问题,Robinhood CEO 在接受CNBC的采访时表示,限制WSB股票交易目的并非帮助空头,而是为了保护公司和客户。他说,毋庸置疑 Robinhood是站在投资者这一边的,针对当晚限制对GME和AMC的交易问题,限制购买股票是“艰难的决定”。他表示公司没有来自做市商,对冲基金直接限制。“我们正处在一个前所未有的时代,人们对于股市的兴趣空前强烈,这些股票在社交媒体上流传甚广。”

另外,他在采访中指出,不允许买入,只允许卖出,让顾客很不高兴,但Robinhood注重给客户提供最稳定最可靠的平台,未来会竭尽所能确保客户能买到他们想买的证券,且不受限制。很显然,Vlad Tenev的解释显得非常苍白无力。

有知道内幕的从业人士指出,Robinhood是迫于大型对冲基金客户的压力而“抛弃”散户,限制散户。值得一提的是,爆仓的梅尔文资本、持有游戏驿站空头仓位的对冲基金Citadel、Point72都是Robinhood的大客户,为其贡献了源源不断的收益。而且Citadel和D1 Capital 还是Robinhood的重要投资人,且承诺后续将继续增资入股。当然,这需要美国司法部和地方检察官收集证据了。

不过,有一点是现实的,如果散户继续逼空,Citadel、Point72的伤亡必然会更惨重,而停止亏损的方法,就是让GME、AMC等股票的停止上涨。而且据多家主流媒体,Robinhood正计划从现有投资者处筹集超过10亿美元,以确保允许用户交易游戏驿站和AMC等被严重做空的股票。上述分析人士总结,这就是为何Robinhood、Interactive Broker等券商集体限制买入这些WSB股票背后的丑陋戏码。

其实,2021年以来,在做空的游戏中亏损的华尔街机构远不止上述3家。根据金融数据分析公司Ortex的数据,仅在2021年1月份,对冲基金的空头头寸损失预计约为708.7亿美元。再加上看跌期权和其他衍生工具,实际损失将更大。令人更惊讶的是,Ortex数据显示,截至美国时间1月28日,超过5000家美国投资公司存在亏损的空头头寸。而且这次散户集体挤空对冲基金和机构的大战丝毫没有结束的意思。CNBC引用S3 Partnets的数据,尽管机构一方已经至少损失200亿美元,但GME股票总卖空数量一直保持不变!

来看一下,美国散户们“复仇之怒”的最新战果。随着SEC和国会议员们重磅发声,周四被限制了一天的美国散户们,刚刚重新恢复了对GME、AMC等股票的买入交易。

周五下午,被称为“散户大本营”的零佣金在线券商Robinhood表示,将取消针对部分股票的交易限制。但晚间该券商又对此增加了限制条件:用户不能购买零散证券,可以出售和关闭小数仓位,但不能开立新的小数仓位。

另外,老虎证券也撤销了此前的交易禁令。老虎证券表示,投资者需求强烈,昨夜支持GME、AMC、KOSS正股开仓交易。富途证券也恢复了GME、AMC股票的交易。

买入限制基本解除后,美国散户们便吹响了“复仇”的号角。WSB社区的美股散户高呼:市场开盘前将迎来反弹!准备就绪,准备好买入了!美股开盘后,市场资金火力全开,暴力扫货了游戏驿站、AMC等个股强势收复了前一交易日的跌幅。截至收盘,游戏驿站暴涨67.9%,AMC涨53.6%,EXPRESS涨超27%。盘中,游戏驿站一度触发熔断临时停牌。

昨天,Reddit网站上Jeffamazon的网友,把这次的散户轧空叫做:The REAL Greatest Short Burn of the Century。他还专门声明:A true short squeeze is a fairly rare event. There are probably 100 predicted for every 1 that occurs. 多么自豪满满的标题啊❗️

六、GME事件对市场的影响和教训

先说一个经济学原理,那就是资本对劳动的替代作用。换句话说,美国的普通百姓越来越穷的原因在于,劳动者的收入是肯定赶不上资本的收入都。所以,一个人要是不学会投资理财,那就一定会着越来越穷,但投资最怕的是什么?是波动性,特别是在杠杠之下,波动性可以消灭一切资本。

从GME事件可以观察,美国金融市场已经形成了新老两股力量,且两派对于所谓的“价值”明显出现了偏差,无法拥有相互的认同感。目前市场上最大的冲突也其实也就在这。其实过去的几年里,这种新旧观念的碰撞一直在发生,像特斯拉、比特币就是个例子。

这次散户硬扛机构的初步结果是:美国知名做空机构Citron放弃20年老本行,宣布不再发布做空报告。马斯克第四次发声点出Robinhood的两面三刀。因为 FB和TW删除和封禁美国散户的讨论帖子,WSB号召大家去微信开讨论群,因为没有Censorship。

另外一个就是,我在文章开头提到的投资者结构变化、并产生了价值认同的代际变化。以前这种价值认同偏差上产生的碰撞只发生在传统金融机构内部,所以后果和影响并不会有这么严重。传统金融机构即使有认同上的差异,但是一般不会主动的形成对峙的绞杀。

但是从GME的事件来看,这种代际之间的价值观的偏差被推向高潮的原因和逻辑,已经不仅仅是对于公司本身到底基本面如何的问题,而是整个新一代的力量正在向传统华尔街或者传统建制派提出了赤裸裸的挑战。

那么,这股新的力量来自于哪里?和中国一样,这股新生力量来自于目前年轻一代为主的的投姿(机)者。特别是新冠疫情导致的复工复产停滞,以及财政补贴带来的额外收入导致散户成交量激增,同时智能手机的普及、交易软件和券商的接入更加方便,从前的散户现在可以利用互联网带来的网络社群传递着最快的信息,而互联网社区可以组合抱团资金以期权逼仓(Gamma squeeze)的方式以最快速度实现对极端错杀和过度交易对股票对手进行收割。

上述这种情况其实非常类似A股市场上以前的“牛散”或者“带头大哥”,公开自己的交易、账户和逻辑,然后聚集大量的时间粉丝跟单,并进一步向上推动反身效应(reflexivity)从而实现股价的快速且大幅抬升。不过也得承认 ,相比于国内A股市场以前的“带头大哥”喊单拉着散户推高股票暗中撤退来说,期权挤仓(Gamma squeeze)是更快的实现收割的工具和方法,而且在市场实际效果上可以形成了一个自我反馈增强的挤仓或者逼空。这个机制我在文章开头解释过,在原本拥挤的正股做空的情况下,只要能够顺利推动市场所有参与者朝着统一认知方向前进,一旦出现期权逼空正反馈的出现,就非常容易造成短期价格的暴涨,获取数百倍的利润。当然,对于卖空和卖出看涨期权的对手盘,那就是噩梦。但天下熙熙皆为利来;天下攘攘皆为利往,2021年1月份的HF Performance Report 将是收藏级别的。而根据道琼斯的1月31日晚间的报道,美国对冲基金Melvin一月份损失了53%,因受游戏驿站和其他交易影响。

市场方面。美股由于担心逼空事件发酵,三大股指大跌,而散户逼空股大涨。GME涨67%,bitcoin一度涨破3.8万,狗狗币再涨275%。SEC公开声明,密切关注极端波动性,保护散户投资者;而得州总检察长对Robinhood、Citadel等十余家机构提出民事调查要求。

中国方面,股市由于上调SLF利率的传言,市场也是大幅震荡。但PBOC中称完全不属实,并向公安机关报案。同时周五央行暂停净回笼,进行1000亿元逆回购操作,净投放980亿元。央行称此举是公开市场操作“相机抉择”,呵护节前资金面。

从基金经理的角度,我的观察是,本周因为GME的巨大波动,引起连锁反应 著名的对冲基金Melvin破产,导致很多量化模型中对Short Postion的风险参数值要重新设定,同时由于Vol太高也导致大量基金主动降杠杆(De- gross)。

De- gross是Long和Short同时减低敞口。而Long减仓的时候,这些基金公司自然选择减持前段时间涨幅高的High Beta股票,比如科技股,而转向金融和传统实业当中的Low Beta标的。这是美股一周的情况。

A股这边,因为央行短期对货币供应的收紧以及美股的影响,高Beta股票也发生一定的回撤。但是,我认为A股的这种情况不会长期存在。昨天跟今年II第二名的卖方固收首席讨论,他的判断是这次央行的收紧是短暂的针对1月底的收放控制。预计到2-3月份就不会再发生这种持续现象,而且整体上半年的货币依然是相对宽松的。

基于这一周的观察和记录,我的看法是,美股或可能会有一个大调整,理由如下:

1)LO和HF的风险敞口很高(90-95%)

2)Citron这样的专业做空机构,改为做多;

3)GME事件让散户和小机构开始追逐这些垃圾股和被做空的“价值股”。

因此,这种市场呈现一面倒的情绪和趋势,这反而提醒我:要提高警惕,注意风控❗️。从这次几家明星对冲基金的惨败中,我得到的教训还是:基金经理要活的久,一靠风控,二要慎用杠杠。

(本文作者介绍:特许金融分析师(CFA),多伦多大学工商管理硕士学位。现为歌斐资产公开市场(香港)高级股票组合投资董事。)

责任编辑:陈悠然 SF104

新浪财经意见领袖专栏文章均为作者个人观点,不代表新浪财经的立场和观点。

欢迎关注官方微信“意见领袖”,阅读更多精彩文章。点击微信界面右上角的+号,选择“添加朋友”,输入意见领袖的微信号“kopleader”即可,也可以扫描下方二维码添加关注。意见领袖将为您提供财经专业领域的专业分析。