文/新浪财经意见领袖(微信公众号kopleader)专栏作家 戴志锋、邓美君、贾靖

4季度行业资产质量环比改善,板块间有分化:大行、农商行保持向好的趋势,股份行平稳,城商行下滑幅度较大。

投资摘要

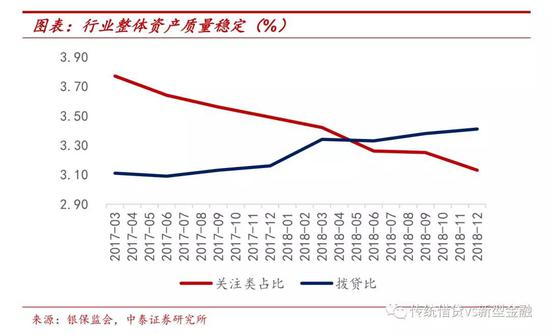

4季度行业资产质量环比改善,板块间有分化:大行、农商行保持向好的趋势,股份行平稳,城商行下滑幅度较大。多维度看:1、行业不良率有较大幅度的改善,环比3季度下降4bp至1.83%,预计4季度加大了对不良的核销。2、行业安全边际有提升,拨备覆盖率与拨贷比均环比增加。3、行业未来不良压力尚可,未来有可能向下迁移为不良的关注类贷款占比环比下降。

行业净息差仍延续上行趋势,环比上升3bp至2.18%,升幅与3季度一致,绝对值水平为2017年来最高。边际变动贡献预计资产端利率和结构决定因素更大,负债端主动负债付息率和存款付息率总体平稳。

4季度行业总资产与信贷增速均有放缓,预计同业资产降幅更大,信贷占比因而提升。国有行、股份行信贷增速均有放缓,同比增速保持在8.8%、13.9%;城商行、农商行则保持24、20个点的高增。信贷占比方面,国有行、城商行提升0.4个百分点至56%、43%;股份行、农商行预计加大同业资产投放,信贷占比下降0.5、0.15个百分点至55%、45%。

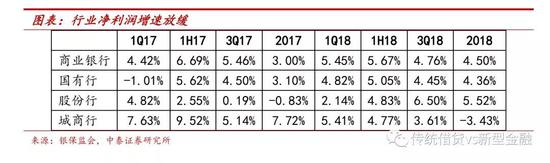

预计受拨备计提影响,行业整体净利润同比增速较3季度下降近0.3个百分点至4.5%。在行业息差改善,总资产增速稍放缓、信贷占比提升的背景下,预计行业整体盈利保持稳定,净利润增速的下滑更多是拨备计提力度的加大,因此板块间由于资产质量压力呈现的分化持续加大。

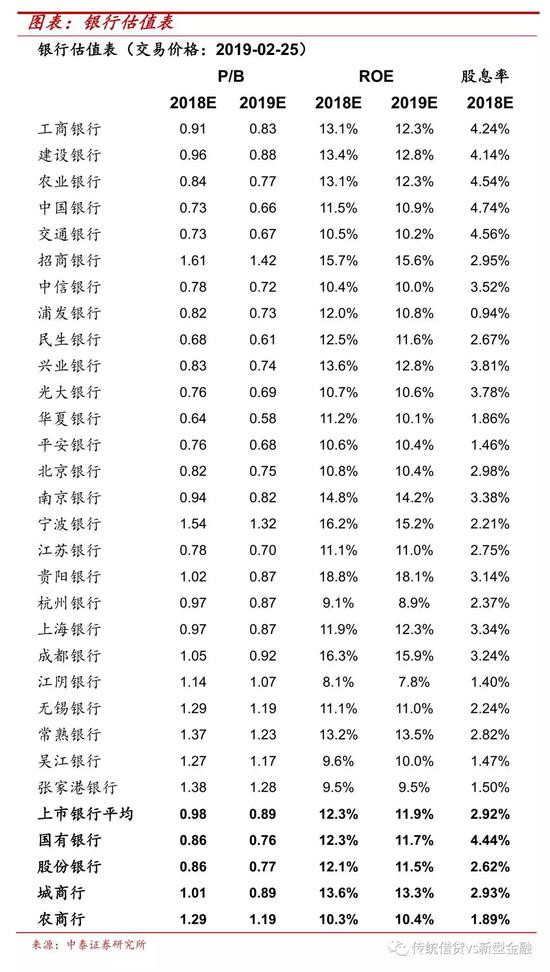

银行板块18年4季度业绩稳健:资产质量平稳,不良率环比下降、安全边际提升,未来不良压力持续下降;盈利能力方面,息差延续向上的趋势,总资产增速较3季度稍有放缓,但信贷占比总体提升,预计整体营收保持向上。今年1季度预计也会超市场预期,社融快增,确保银行2019年的贷款和资产增速;净息差取决于未来的真实需求,预计下行速度缓慢。银行1季报业绩会好于预期。看好板块稳健收益,今年银行所处环境:金融监管中性、总量政策弱持续、倒逼的市场化改革增加。银行业绩的稳健性会超市场预期(“弱周期”性),估值由于市场资金结构的变化而保持稳定。2019年,银行股会带来稳健收益。

一、行业资产质量环比改善,板块间有分化

4季度行业资产质量环比改善,板块间有分化:大行、农商行保持向好的趋势,股份行平稳,城商行下滑幅度较大。多维度看:

1、行业不良率有较大幅度的改善,环比3季度下降4bp至1.83%,预计4季度加大了对不良的核销。国有行、农商行改善幅度大于行业,国有行环比下降6bp至1.41%,不良率绝对值在行业中最低;农商行则在高位下降27bp至3.96%。股份行较为平稳,环比上升1bp至1.71%;城商行预计受区域风险更为集中影响,4季度再次环比大幅上升12bp至1.79%。

2、行业安全边际有提升,拨备覆盖率与拨贷比均环比增加。国有行大幅提升14个点至220%,远高于其他板块(绝对值上有新准则影响,大行均实施I9)。农商行在低位回升7个点至133%。股份行、城商行则环比下降3、12个百分点至187%,预计不良暴露增多,而拨备计提有放缓。

3、行业未来不良压力尚可,未来有可能向下迁移为不良的关注类贷款占比环比下降,4季度为3.13%,环比大幅下降12bp,行业自3Q16以来持续下降。

二、净息差向上趋势不改

行业净息差仍延续上行趋势,环比上升3bp至2.18%,升幅与3季度一致,绝对值水平为2017年来最高。板块间升幅农商行>城商行>股份行>国有行,环比上升7、4、3、2bp至3.02%、2.01%、1.92%、2.14%,边际变动贡献预计资产端利率和结构决定因素更大,负债端主动负债付息率和存款付息率总体平稳,绝对值水平仍是存款优势决定,农商行高于国有行、城商行次之、股份行最低。

三、总资产增速放缓,信贷占比提升

4季度行业总资产与信贷增速均有放缓,预计同业资产降幅更大,信贷占比因而提升。国有行、股份行信贷增速均有放缓,同比增速保持在8.8%、13.9%;城商行、农商行则保持24、20个点的高增。信贷占比方面,国有行、城商行提升0.4个百分点至56%、43%;股份行、农商行预计加大同业资产投放,信贷占比下降0.5、0.15个百分点至55%、45%(信贷增速与央行金融数据有误差,一个是本文信贷数据由不良余额和不良率测算,另一方面是央行口径为金融机构,本文为商业银行)。

四、行业净利润增速放缓

预计受拨备计提影响,行业整体净利润同比增速较3季度下降近0.3个百分点至4.5%。在行业息差改善,总资产增速稍放缓、信贷占比提升的背景下,预计行业整体盈利保持稳定,净利润增速的下滑更多是拨备计提力度的加大,因此板块间由于资产质量压力呈现的分化持续加大,国有行增速较3季度稍下降0.1个百分点,股份行下降1个百分点,城商行则转为负增长。

五、投资建议

银行板块18年4季度业绩稳健:资产质量平稳,不良率环比下降、安全边际提升,未来不良压力持续下降;盈利能力方面,息差延续向上的趋势,总资产增速较3季度稍有放缓,但信贷占比总体提升,预计整体营收保持向上。今年1季度预计也会超市场预期,社融快增,确保银行2019年的贷款和资产增速;净息差取决于未来的真实需求,预计下行速度缓慢。银行1季报业绩会好于预期。看好板块稳健收益,今年银行所处环境:金融监管中性、总量政策弱持续、倒逼的市场化改革增加。银行业绩的稳健性会超市场预期(“弱周期”性),估值由于市场资金结构的变化而保持稳定。2019年,银行股会带来稳健收益。

(本文作者介绍:中泰证券银行业首席,金融组组长,国家金融与发展实验室特约研究员。)

责任编辑:杨希

欢迎关注官方微信“意见领袖”,阅读更多精彩文章。点击微信界面右上角的+号,选择“添加朋友”,输入意见领袖的微信号“kopleader”即可,也可以扫描下方二维码添加关注。意见领袖将为您提供财经专业领域的专业分析。