意见领袖 | 张瑜

主要观点

一、6000亿金融工具劈开资本金枷锁

年内基建关键看什么?实物工作量。如修了几里路、建了几座桥。实物工作量的瓶颈是什么?资本金缺口。资本金不到位,项目建设无法推进。资本金缺口如何弥补?前有专项债作资本金,现有政策性、开发性金融工具。6000亿金融工具,够弥补缺口吗?测算下半年资本金同比增量创7年新高。能撬动多少投资?测算可拉动6万亿总投资,1.2~1.8万亿年内投资。后续怎么看?6000亿或只是序章,后续批次或陆续有来,迎基建高配时代。二、有何不同?五维比较金融工具与专项债作资本金专项债作资本金像斧头,势大才能力沉(地方切块,倾斜大省)、挥动较为费劲(进财政预算,风险偏好更低);金融工具像剑,劈砍更为灵活(不搞地方切块,主看项目)、突刺效果更佳(SPV投放,风险偏好更高),具体来看:(一)资金类型:均限于重大投资项目,金融工具占比有上限符合条件的金融工具和专项债可作重大投资项目资本金,前者不得占超50%。(二)撬动倍数:金融工具理论撬动更高,更“雪中送炭”用项目总投资除以金融工具规模,可得其撬动倍数。如农发行首批900亿基础设施基金拉动总投资过万亿→万亿/900亿对应11倍撬动(注:非项目实际杠杆率,含其他资本金撬动,金融工具实际撬动或约4~5倍)。11倍撬动高吗?只是“正常发挥”——理论撬动即可达10倍(详见正文)撬动越高越好吗?数字好看或只是“锦上添花”。如假设金融工具占项目总投资比重1%,将对应100倍撬动,但未实质解决资本金缺口。但可以确定的是,越接近理论撬动,越“雪中送炭”。如农发基础设施基金11倍撬动仅略高于10倍理论撬动,反映其接近顶格使用(占资本金50%/占总投资10%)、有效弥补资本金缺口。专项债作资本金的撬动更偏“锦上添花”:理论撬动5倍,小于金融工具的10倍;今年高达17倍,明显高于理论撬动,但主要是其占项目资本金仅12%,大幅低于金融工具(近50%)→高撬动主要来自其他资本金。(三)发行/偿还主体:金融工具由SPV自负盈亏,专项债仍由省级政府担责金融工具的发行主体是政策性银行,由其设立的SPV(基础设施基金)进行股权投资,不进财政预算,盈利非核心目标、更强调社会效益→风险偏好更高。专项债作资本金,本质仍是专项债,由省级政府发行并依法承担全部偿还责任,进财政预算,项目收入分账管理,确保还本付息资金安全→风险偏好更低。(四)分配原则:金融工具主看项目,项目多、财力差地区受益大成熟项目多、但财力债务状况较差的地区受益金融工具较大,如广西、云南。(五)投向结构:金融工具领域更广,门槛更低领域更广:金融工具重点投向三类项目中,包括了专项债可投项目。 门槛更低:金融工具投向收益性较差的农林水利较多,项目门槛更低。三、撬动多少?或拉动6万亿总投资,1.2~1.8万亿年内投资(详见正文)四、未来怎样?6000亿或只是序章,迎接基建高配时代6000亿是终点吗?首批快发+次批快补类似2015~2017年,更多批次或陆续有来。如何理解金融工具的政策逻辑?年内看,可对冲卖地资本金缺口;更长期看,地产基建的中期切换或正发生,高配基建+低配地产时代或已来(详见正文)。风险提示:疫情超预期,金融工具后续投放不及预期。

报告正文

一

6000亿金融工具劈开资本金枷锁

年内基建关键看什么?实物工作量,指经济活动中可衡量的物质形态对应的量值(如修了几里路、建了几座桥),是近期稳增长政策焦点(图1)。

实物工作量的瓶颈是什么?资本金缺口。如央行邹澜7月所述:“资本金及时到位是项目开工建设的必要条件。据了解,不少项目已基本落实资本金来源,但与基础设施领域20%左右的项目资本金要求还有差距,有的还少一点,有的到位需要一点时间,影响了项目尽快开工建设。”

资本金缺口如何弥补?前有专项债作资本金,现有政策性、开发性金融工具(下称“金融工具”)。对应8.24国常会决定增加3000亿金融工具额度和用好5000多亿专项债结存限额(下文将作五维比较)。

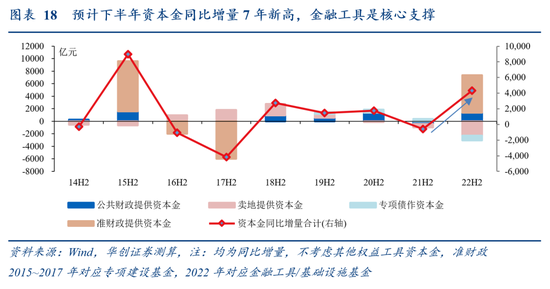

6000亿金融工具,够弥补资本金缺口吗?测算下半年资本金同比增量创7年新高, 6000亿金融工具是核心助力;重申下半年“投资不慢”、基建高增可持续。

能撬动多少投资?测算6000亿金融工具可拉动6万亿总投资,1.2~1.8万亿年内投资。

后续怎么看?6000亿或只是序章,迎接基建高配时代。

二

有何不同?五维比较金融工具与专项债作资本金

专项债作资本金像斧头,势大才能力沉(地方切块,倾斜大省)、挥动较为费劲(进财政预算,风险偏好更低);金融工具像剑,劈砍更为灵活(不搞地方切块,主看项目)、突刺效果更佳(SPV投放,风险偏好更高),具体来看:

(一)资金类型:均限于重大投资项目,金融工具占比有上限资本金是项目总投资中由投资者认缴的出资额,有三大特征:1、对投资项目来说必须是非债务性资金;2、一次认缴,逐年到位,不得以任何方式抽回;3、对于基础设施项目有最低资本金比例要求(一般为20%)。符合条件的金融工具和专项债可作重大投资项目资本金,前者不得占超50%(图2)。

(二)撬动倍数:金融工具理论撬动更高,更“雪中送炭”用项目总投资除以金融工具规模,可得其撬动倍数。如农发行首批900亿基础设施基金拉动总投资过万亿→万亿/900亿对应11倍撬动(注:非项目实际杠杆率,含其他资本金撬动;金融工具实际撬动或约4~5倍)。11倍撬动高吗?只是“正常发挥”——理论撬动即可达10倍(图3),分三步看:1、项目资本金对项目总投资的撬动:基建领域项目资本金最低要求20%左右,假设平均20%→5倍撬动。2、金融工具对项目资本金的撬动:金融工具占项目资本金比重不超过50%→2倍撬动3、金融工具占每个项目总投资比重不超过10%(20%*50%),顶格使用→10倍撬动。

撬动越高越好吗?数字好看或只是“锦上添花”。如假设金融工具占项目总投资比重1%,将对应100倍撬动,但未实质解决资本金缺口。

但可以确定的是,越接近理论撬动,越“雪中送炭”。如农发基础设施基金11倍撬动仅略高于10倍理论撬动,反映其接近顶格使用(占资本金50%/总投资10%,图4)、有效弥补资本金缺口。国开基础设施基金未公布撬动倍数,我们统计在15倍左右(附表1),推测金融工具撬动项目总投资在10~15倍之间。

专项债作资本金的撬动更偏“锦上添花”:理论上,同样假设20%项目资本金比重,撬动5倍,小于金融工具的10倍;今年高达17倍,明显高于理论撬动,但主要是其占项目资本金仅12%,大幅低于金融工具(近50%)→高撬动主要来自其他资本金。

(三)发行/偿还主体:金融工具由SPV自负盈亏,专项债仍由省级政府担责

金融工具的发行主体是政策性银行,由其设立的SPV(基础设施基金)进行股权投资(图6),不进财政预算,盈利非核心目标、更强调社会效益→风险偏好更高(图7)。

专项债作资本金,本质仍是专项债,由省级政府发行并依法承担全部偿还责任,进财政预算(政府性基金预算),项目收入分账管理,确保还本付息资金安全→风险偏好更低。

(四)分配原则:金融工具主看项目,项目多、财力差地区受益大

成熟项目多、但财力债务状况较差的地区受益金融工具较大。典型代表是广西(有西部陆海新通道等)、云南(有滇藏铁路等)。具体而言:

金融工具主看项目,不搞地方切块(图8);无论是2015~2017年的专项建设资金还是本轮金融工具,项目都是核心(图9~10)。

专项债作资本金受地方切块制约:各省专项债资金用于项目资本金占该省专项债不得超25%,今年专项债限额分配不“撒胡椒面”、首先考虑财力债务状况,使“马太效应”加剧,如广东“强者更强”(图11);实践中,成熟项目多、但财力债务状况较差的广西、云南专项债作资本金占比专项债接近25%上限,受地方切块制约最明显(图12)。

哪些地区受益金融工具较大?广西、云南在列。我们以各省基础设施基金投放占全国比重为横轴,专项债作资本金占全国比重为纵轴,基础设施基金投放规模为气泡大小,绘制气泡图,广西、云南、浙江、四川在右下方区域,显示其分得金融工具比重较大,且超过其分得专项债作资本金比重(图13),相对受益较大。

(五)投向结构:金融工具领域更广,门槛更低

相比专项债作资本金,金融工具投向:

1、领域更广:金融工具重点投向三类项目中,包括了专项债可投项目(图14)。

2、门槛更低:两者都主要投向交通基础设施,但金融工具投向收益性较差的农林水利较多,反映其项目门槛更低,更强调社会效益(图15~17)。

三

撬动多少?或拉动6万亿总投资,1.2~1.8万亿年内投资

6000亿金融工具,够弥补资本金缺口吗?测算下半年资本金同比增量创7年新高,金融工具是核心支撑(图18);重申下半年“投资不慢”、基建高增可持续。

能撬动多少投资?假设8000亿政策性银行信贷调增+5000亿专项债结存可足额完成资金配套,按项目资本金比例20%测算,6000亿金融工具可拉动6万亿总投资(6000*10倍左右理论撬动),对应1.2~1.8万亿年内投资(按项目平均工期3年,年内完成20%~30%)。

四

未来怎样?6000亿或只是序章,迎接基建高配时代

6000亿是终点吗?首批快发+次批快补类似2015~2017年,更多批次或陆续有来(图19)。

如何理解金融工具的政策逻辑?年内看,可对冲卖地资本金缺口:1-7月卖地收入同比-29.8%,若全年卖地收入回落20%~30%,卖地收入将减少1.7~2.6万亿,对应冲击地方可用财力约3000~5000亿(卖地是营收,只有20%是政府可支配的利润,其中大部分是基建资本金)。6000亿金融工具可弥补卖地回落30%形成的基建资本金缺口。

更长期看,地产基建的中期切换或正在发生,高配基建+低配地产时代或已来(图21),两大触发条件今年已齐备:一是土地财政冲击,如2015年卖地收入万亿减收,今年卖地收入或减收2万亿;二是基建创新融资方式出现,如2014-2017年非标、PPP、专项建设基金等,今年创设金融工具,额度撬动均超预期。

(本文作者介绍:中国人民大学国际货币研究所研究员)

责任编辑:张文

新浪财经意见领袖专栏文章均为作者个人观点,不代表新浪财经的立场和观点。

欢迎关注官方微信“意见领袖”,阅读更多精彩文章。点击微信界面右上角的+号,选择“添加朋友”,输入意见领袖的微信号“kopleader”即可,也可以扫描下方二维码添加关注。意见领袖将为您提供财经专业领域的专业分析。