文/新浪港股(微信公众号xlgg-sina)专栏作家 张忆东

短期反弹有一定惯性,但是,中期“三座大山”仍在,不建议盲目追涨。在《冬天里的一把“旺”火》中我们已经为短期行情定性为反弹:领导人出面提振信心,导致风险偏好大幅改善,带动A股以及港股反弹。

一、回顾:轻仓卧倒—至暗时刻—从反击战到游击战—金秋反弹—兑现浮赢—从深秋到寒冬—冬天里的一把“旺火”

二、市场展望:预期改善“旺”火仍有惯性,但中期“三座大山”冬天仍在

2.1、近期中国政策“组合拳”的核心在于拨乱反正、精准“拆弹”、激发市场活力、提升长期信心。1) 我们在《冬天里的一把“旺”火》中指出:中国决策层和金融监管层连续出台政策组合拳,短期提升了投资者对中国权益资产的风险偏好。2)政策变化的核心不是刺激,而是放松,是回归市场化、放松行政性管制,而不是类似2008年“四万亿”政府主导式的刺激。具体政策见图表1。

2.2、贸易摩擦,短期出现改善预期,但中期仍有反复。1)淡化竞选语言,从历史经验来看,此次中期选举共和党丢掉众议院的概率较大。我们在《冬天里的一把“旺”火》指出:11月初中期选举共和党输掉众议院,将有助于推动美方与中方谈判、阶段性和解。2)短期中美达成正式和解协议的契机尚未完全成熟,不排除中期选举之后美方言论重新鹰派。关注11月底的G20峰会上中、美两国最高领导人的会晤。

2.3、经济基本面,中期的格局仍是冬天,业绩预测下行的风险仍需要防范。未来几个季度,中国经济乃至全球经济都面临降速,权重型港股的盈利增速将趋于恶化,A股三季报已经显示了中国上市公司盈利增速恶化的趋势。

2.4、全球货币环境,中期处于收缩期,十年一轮的海外金融风险仍需防范。

三、港股策略:短期反弹时不建议盲目追涨,看长做短耐心寻找反转的机会

3.1、短期反弹有一定惯性,但是,中期“三座大山”仍在,不建议盲目追涨。在《冬天里的一把“旺”火》中我们已经为短期行情定性为反弹:领导人出面提振信心,导致风险偏好大幅改善,带动A股以及港股反弹。

3.2、中长期耐心寻找反转的机会:围绕政策“放松”,围绕新一轮改革开放的机会。1)淘金民营经济“小巨人”:过去半年在政策执行层面对于民营经济的错误做法将被改变,从而有助于计算机、通讯、教育、新能源、新能源车中游等遭到“政策利空伤害”而超跌的行业进行估值修复。2)耐心布局估值处于低位的传统行业蓝筹股,相对看好行业景气有望继续改善的保险、油气股。

3.3、警惕估值偏贵、跟宏观经济相关性强的白马股在四季度补跌风险

风险提示:新兴市场危机可能进一步蔓延、欧美日发达市场股市可能补跌调整、中国经济下行可能超预期。

正文

1、回顾:轻仓卧倒—至暗时刻—从反击战到游击战—金秋反弹—兑现浮赢—从深秋到寒冬—冬天里的一把“旺火”

我们自年初提醒全球股市低波动的美好时光结束,并持续提醒行情进入调整期,建议“轻仓卧倒”。春季策略会提醒2季度“夏日寒风”、“旷野徘徊”。5月初开始持续提醒“2月式的调整可能在2季度末重演”、6月提醒“至暗时刻”。

9月13日兴业证券海外策略报告《如果贸易战缓解,有啥反弹机会》,再到9月16日写《金秋反弹正是调仓时》,我们持续提示:短期过度悲观的预期有改善,叠加空头回补,就能推动一轮可以操作的跌深反弹,A股的反弹力度可能会大一些。中期保持谨慎。9月25日建议已经参与反弹的机构投资者可以把部分浮赢逐步逢高兑现。

不论短期如何波动,中期谨慎的逻辑始终不变,今年四季度乃至明年年初是股市黎明前的黑暗。1)警惕新兴市场风险“殃及池鱼”。2)警惕从静态估值调整到基本面调整的风险。

10月23日《冬季里的一把“旺”火》提出:中国决策层和金融监管层近期直面问题,有针对性地密集发声,并连续出台政策组合拳,有助于确认A股和港股已到长期的底部区域,但反弹之后仍是寒冬,中期还要对冲宏观风险、警惕白马股业绩下行,耐心精选阿尔法。

2、“旺”火烧过之后,中期仍是寒冬,长期待星火燎原

2.1、政策变化的核心在于拨乱反正、精准“拆弹”、激发市场活力、提升长期信心

在10月23日报告《冬天里的一把“旺”火》中我们指出:中国决策层和金融监管层近期直面问题,有针对性地密集发声,并连续出台政策组合拳,短期提升了投资者对中国权益资产(A股及港股)的风险偏好。

但是,随着A股和港股的投资者情绪快速升温,我们要强调:近期变化的核心不是刺激,而是放松,是回归市场化、放松行政性管制,而不是类似2008年那样政府主导式的四万亿真金白银的刺激。具体我们来看政策:

稳健货币政策基调不变,降准和公开市场操作配合,维持银行体系流动性合理充裕,而不是大水漫灌。

积极财政政策以减税、给企业减负、支持小微企业等激发市场主体活力的机制为主。

股市政策积极,银保监会和证监会合力降低股权质押风险,加速并购重组审核并且允许募集用于补充流动资金,修改公司法鼓励回购,引入各类主体活跃交易:放开了公募理财产品不能投资于股票相关公募基金的限制,减少对交易环节的不必要干预,保险资金不再限制财务性股权投资和重大股权投资的行业范围。

支持民营企业发展,习总书记召开民营企业座谈会强调,要毫不动摇鼓励支持引导非公有制经济发展;各种途径支持民营企业融资,包括设立“民营企业债券融资支持工具”,增加再贷款和再贴现额度1500亿元,要求银行不得盲目抽贷断贷,用于纾解民营融资困境和股权质押风险的公司债审核建立绿色通道、支持商业银行发行小微专项金融债募集资金用于小微企业贷款等等。

进一步推进改革开放:习总书记在广东自由贸易试验区深圳前海蛇口片区考察调研,详细了解前海开发开放、规划建设、深港合作等情况,强调深圳、珠海等经济特区的成功经验要坚持并不断完善。

对债务风险并未放松警惕,房地产调控基调未变,央行发布金融稳定报告专栏分析了地方政府隐性债务风险、抑制住户部门债务水平过快上涨。

图表2:近期出台政策总结

资料来源:政府网站,兴业证券经济与金融研究院整理

2.2、贸易摩擦短期出现改善预期,中期仍有反复,中美关系长期将处于战略性竞争新阶段

在10月23日报告《冬天里的一把“旺”火》中我们指出:如果共和党丢掉众议院,将会更有意愿促成中、美最终达成阶段性和解。因为当特朗普和美国对于中国有更多需求的时候,中美关系阶段性改善的时机就到了。

现在来看,中期选举尚未揭晓,特朗普已经顶不住压力,开始寻求和中国的谈判。从历史经验来看,此次中期选举共和党丢掉众议院的概率并不小。

2.3、中期,宏观基本面格局仍是冬天,警惕业绩预测下行的风险

在未来几个季度,总体经济降速,甚至可能阶段性加速下行的背景下,港股盈利增速将趋于恶化。

A股三季报已经显示了中国上市公司盈利增速恶化的趋势。1)根据兴业证券A股策略团队的分析,以可比口径计算,全部A股、全部A股除金融、全部A股除金融石油石化的2018年Q3单季度归母净利润同比增速分别为3.44%、7.33%、1.25%,较上一季度14.72%、22.75%、17%的同比增速大幅下降。2)从行业来看,跟宏观经济相关性较强的有色金属、钢铁、基础化工、机械等利润增速与二季度相比大幅下降,下游消费中汽车、家电、零售、食品饮料、纺织服装都较二季度利润增速明显回落。与宏观经济相关度较弱的医药、TMT利润增速稳定甚至略有提升。

2.4、仍需警惕全球货币环境收缩期,十年一轮的海外金融风险

从过去40年美国加息周期和全球金融危机的循环图可以看到,从1973年布雷顿森林体系解体后,大约十年一轮危机,就像一年有四季分明一样。73年布雷顿森林体系解体之后,82年拉美危机,80年代末开始股灾,94年墨西哥,然后90年代末东南亚金融危机,然后2008年次贷危机。

所有危机看似偶然和巧合,但是背后实质和美国加息周期息息相关。美国经济走强,进入加息周期,作为世界货币的美元影响全球的流动性,特别是依赖外部资本的新兴市场国家容易受到冲击。当流动性的收缩和新兴市场的风险最终反作用于美国经济,美国又开始放水、贬值,危机缓解;下一轮经济改善后,又开始进入加息周期,进而影响全球,周而复始。

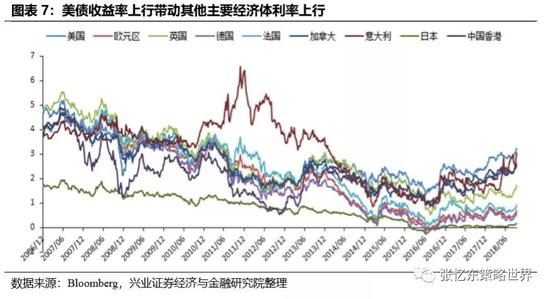

美债收益率走高到一定程度之后,对全球资本市场都不是福音。10月份开始,美债收益率走高,10年期国债收益率突破3.2%,10年期与2年期的期限利差扩大,反映美国经济强劲,支持美债收益率继续走高,有助于美元指数维持强势。这一次历史规律再次开始重演,那就是美债收益率走高到一定程度之后,将带动其他发达市场、新兴市场包括香港市场的无风险收益率上行。

经常账户恶化、短期外债占比高、金融账户中以短期资本为主的经济体最容易在美国加息周期后期陷入困境。无论东盟、拉美、非洲、甚至南欧和东欧,都需要担心历史的重演,十年一轮美国货币政策所引导的全球货币周期。

中期仍需警惕港股被海外危机而殃及。港股是全球机构配置型资金主导的市场,全球资金在新兴市场的配置对港股影响非常大。无论是新兴市场危机(拉美债务危机、墨西哥货币危机、亚洲金融危机),还是美国引发的1987年股灾、美国互联网泡沫破灭、美国次贷危机,恒生指数都出现了不同程度的下跌。

联系汇率制度下,港币利率与美元利率亦步亦趋。当美元流动性收紧,美元libor上升、libor与hibor的利差扩大,资金会流入美元流出港元以套利,从而使得港币贬值。当港币逼近弱方保证时,金管局将入市买入港币,港币流动性随之收紧,港币利率上升。这正是2018年以来发生的情况。

现在的风险可能不是说1997、98年必然重演,但至少要警惕类似于01年的状态,有可能冲击是介于97、98和01年之间。香港的外汇储备仍较为充足,2018年9月底外汇储备4264亿美元,远高于1996年底638亿美元的水平。

展望未来半年,美联储加息步伐不会停,而且美联储缩表的进程刚刚开始,即使加息告一段落,缩表对新兴市场的杀伤力仍旧很大。如果美联储采用紧缩的货币政策,而特朗普总统采用扩张的财政政策,结果可以类比80年代沃尔克主导美联储而里根总统主政美国的阶段当采用“紧货币+宽财政”的政策组合时,导致的结果是利率走高、美元持续走强,不断加剧全球流动性风险,最终导致拉美债务危机。

3、港股策略:短期反弹时不建议盲目追涨,看长做短耐心寻找反转的机会

3.1、短期反弹有一定惯性,但是,中期“三座大山”仍在,不建议盲目追涨在《冬天里的一把“旺”火》中我们已经为短期行情定性:领导人出面提振信心,导致风险偏好大幅改善,带动A股以及港股反弹。

但是,如我们上文所分析,政策以短期精准拆弹、长期激发活力为主,短期改变的只是情绪和预期,并没有改变基本面中期下行的趋势,因此,股市是在政策和基本面之间角力,一旦政策改善的预期被充分反应的时候,就需要当心基本面下行的风险。

3.2、中长期耐心寻找反转的机会:围绕政策“放松”,围绕新一轮改革开放的机会。

3.2.1、淘金民营经济“小巨人”

近期,习近平总书记代表党中央定调,重申支持民营企业发展。2018年10月22日,国常会明确指出,民营企业是推动经济社会发展的重要力量,要出台更多有利于民营企业稳定健康发展的政策。

因此,我们有理由判断,过去半年在政策执行层面特别是行业政策执行层面对于民营经济的错误做法将被改变,从而有助于计算机、通讯、教育、新能源、新能源车中游等遭到“政策利空伤害”而超跌的行业进行估值修复。

科技板块:兴业证券海外TMT团队(王文洲、安一夫等)推荐云计算方向,继续看好 SaaS 龙头公司云转型的不断落地,以及IaaS服务商享受行业增长红利。

1)高增长:预计金蝶国际2018年SaaS收入增长45%,2017-2020年SaaS收入CAGR近50%;预计中国软件国际2018年与云计算/大数据等相关的新兴业务收入翻倍增长,公司总利润2017-2020 CAGR 约30%。

2)估值低:金蝶国际SaaS收入占比高,估值低于全球SaaS标杆公司Salesforce及A股ERP另一龙头用友网络,且金蝶国际SaaS收入增长率远高于现在的Salesforce;中国软件国际2018年PE 13倍,PEG约0.4。

(风险提示:本策略报告中的个股分析,仅仅当做例证,说明某一类型的受益标的股票的逻辑,但是,不构成、不作为个股推荐。相关的公司详情,请参考兴业证券海外行业团队分析师的公司深度报告和系列点评报告)

民办教育:兴业证券海外教育团队(宋健、宋静茹等)继续推荐基本面扎实、新学年的招生情况好于预期的民办教育公司。

1)、新生人数稳增长:截至目前,天立教育、博骏教育、希望教育、睿见教育、枫叶教育已披露新生人数,同比增长达到25%-40%,下一财年业绩增长有保障。

2)、板块严重超跌,具有估值优势:港股教育板块2018E/2019E估值分别达到17.5/13.2倍,PEG为0.6,较高点回调近50%,估值甚至低于一级市场学校收购的估值,短期受到政策及市场环境影响,严重超跌。推荐枫叶教育、宇华教育、睿见教育、新高教集团以及中国新华教育。

3.2.2、耐心布局估值处于低位的传统行业蓝筹股,最看好行业景气有望改善的保险、油气股

耐心精选阿尔法,布局估值已经处于低位的行业龙头,比如中资寿险股:估值已经充分反映不利因素,业绩好于预期,行业中长期成长趋势不改。1)中资保险PEV估值已经处于历史底部,截至2018年10月22日收盘平安、太保、新华、太平的PEV估值分别为1.29、0.74、0.63、0.71倍,已经充分反映了上半年保费收入增速放缓、资本市场波动带来投资收益下降的影响。2)中报显示新业务价值增速好于预期,月度保费数据好转预期兑现。

3.3、警惕估值偏贵、跟宏观经济相关性强的白马股在四季度补跌风险

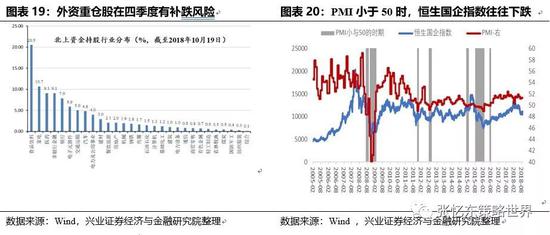

此轮反弹之后,还需要继续对冲宏观风险,要警惕估值偏贵、跟宏观经济相关性强的白马股在四季度补跌风险。因为,中短期外资对中国经济的趋势和中国汇率的趋势非常敏感。此前当中国PMI数据小于50的时期,无论恒指还是A股,表现都比较弱。未来几个月,美债利率走高、风险偏好恶化、基本面下行这三座大山的压制, 一旦新兴市场危机以及中国经济数据下行趋势更明显时,外资有短期降低中国资产配置的风险。

3.4、在全球找比中国资产性价比差的资产做空

未来1年,中国股票资产包括A股和港股,相比较其他主流新兴市场股市大概率有相对收益,如果可以的话,在全球找比中国资产性价比差的资产做空。当前,中国股票资产在全球财富的资产配置中还是被低配的,中国核心资产盈利与估值的性价比在全球来看都比较高。从中长期来看,伴随A股的国际化和港股的本土化进程,中国核心资产将同时受益于中国社会财富的配置需求以及海外资金对中国资产的重估。以ROE、PB来分析,中国资产无论恒指、上证综指、沪深300指数在全球股市中有较好性价比。

4、风险提示

新兴市场危机可能进一步蔓延、欧美日发达市场股市可能补跌调整、中国经济下行可能超预期。

本报告中涉及的行业观点及标的研究内容全文均整理自已发布的报告,完整的研究观点和风险提示请参阅正文中提到的相关研究报告全文。

(本文作者介绍:兴业证券研究所副所长、全球首席策略分析师,复旦大学经济学院专业学位兼职导师。)

责任编辑:张海营

欢迎关注官方微信“意见领袖”,阅读更多精彩文章。点击微信界面右上角的+号,选择“添加朋友”,输入意见领袖的微信号“kopleader”即可,也可以扫描下方二维码添加关注。意见领袖将为您提供财经专业领域的专业分析。