文/新浪财经意见领袖专栏作家 卢平

政策宽松影响两个方面,一个是金融属性的股市提前上涨,一个是实体经济的滞后修复。2020年,经济逐渐转型,发展动力转向了消费和高科技为主,估值阶段炒估值弹性、集中于医药、消费、TMT等。按照2009年的逻辑,2020年业绩兑现阶段,可能会投资周期类股票。

摘要:

政策宽松影响两个方面,一个是金融属性的股市提前上涨,一个是实体经济的滞后修复。政策一般会经历宽松、观望、退出三个阶段,企业业绩增速经历由负增长逐渐收窄至零增长,再继续修复到正增长,股市大致经历三个阶段:估值提升,剧烈波动、业绩推动。即前后两波上涨,中间一波调整。目前货币宽松政策正拟逐渐退出,股市也进入剧烈波动阶段。调整后股市还有一波业绩推动的行情,值得期待!2009年,经济以重化工地产等为主要支柱,估值阶段炒估值弹性、集中于地产基建链条、业绩推动阶段炒业绩兑现,集中于TMT、医药和消费。弹性阶段和业绩推动阶段股票具有互补性,有点板块轮动和补涨的味道。2020年,经济逐渐转型,发展动力转向了消费和高科技为主,估值阶段炒估值弹性、集中于医药、消费、TMT等。按照2009年的逻辑,2020年业绩兑现阶段,可能会投资周期类股票。

一、政策宽松下的三阶段行情:估值提升、剧烈波动、业绩推动

在经济出现各种问题的时候,政府就会出台政策刺激经济。我们从政策、业绩、股市三个方面构建了政策宽松下的股市三阶段模型:估值提升-剧烈波动—业绩推动。

对于刺激政策而言,一般会经历三个阶段。

政策宽松期:经济出现危机后,政府出台各种宽松的政策刺激经济;

政策观望期:随着经济逐渐复苏,政策进入观望期;

政策退出期:如果经济如政府预期那样彻底恢复,则宽松政策将逐渐退出。

对于公司业绩而言,一般会经历两个阶段。

业绩负增长收窄至零阶段:在政策宽松期,业绩增速仍然是负增长,不过负增速逐渐收窄至零增速。

业绩正增长加速阶段:在政策实施一段时间后,公司业绩将继续恢复至正增长,正增速会进一步走高。

对于股票市场而言,一般会经历三个阶段。

第一阶段:估值提升阶段:政策非常宽松,处于政府发出收紧信号之前。公司业绩增速虽然仍然为负,不过在逐步收窄,股市已经开始上涨,股价上涨更多的来自于宽松政策推动的估值提升。

第二阶段:剧烈波动阶段:政策观望和准备退出期,处于业绩出现正增长之前。市场开始担心宽松停止和经济恢复不到位,股票市场进入剧烈波动阶段。

第三阶段:业绩推动阶段:基本面逐渐好转,政策还在准备退出期,不过还处于没有降息降准等实质性退出之前。在前期政策刺激的滞后反应下,公司的业绩增速由逐渐收窄的负增长变成正增长,此阶段股市的上涨更多的来自于业绩推动,我们把这个阶段定义为业绩推动阶段。

政策宽松的阶段比较好划分,而企业的业绩增长阶段划分稍微有点难度。

由于A股的盈利只有到每个季度才公布一次,频率太低,为了更好的观察盈利和股市关系,我们找到了替代变量——工业企业利润,从历史上看,两者的走势基本一致。在后面的分析中,我们用工业企业利润增速代替全A的归母净利润增速。

综上,我们把前面分析的股票走势进一步量化成下面的三阶段,

首次宽松后的股市低点到宽松预期结束的高点,对应估值提升行情,

宽松预期结束的高点到业绩零增长的分界点,对应剧烈波动阶段。

业绩零增长点之后到政策实质性收紧,对应业绩推动阶段。

二、两次大宽松比较

市场对股市走势的主要分歧在于宽松政策观望期和宽松政策预期退出期股市的走势。一方认为宽松政策退出时点就是高点,认为第二阶段的剧烈波动阶段之后没有业绩推动阶段了。另一方认为经济基本面刚刚开始变好,股市仍在上涨途中,应该继续坚定的持有股票。双方都各有道理。我们从既往的宽松下股市走势中看看股市如何演绎的。

我们把宽松政策分为两大类:

遭遇危机时的宽松,短期力度大,频次高,经济见效快;

经济下滑时的宽松,政策力度一般,逐渐微调,经济见效慢。

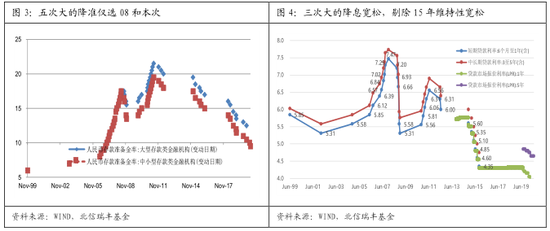

从降准的角度来看,08年次贷危机以来,我国有五次大规模的下调存款准备金率,只有08年次贷危机和本次的宽松政策是遭遇危机时的宽松,即把经济从底部往上拉,其它三次仅仅是经济下滑时的宽松,而不是把经济迅速拉起来的降准。

从降息的角度来看,只有三次大的降息,2015年是普通经济下滑时的降息宽松,不予考虑。

我们在后面比较时仅选择08年次贷危机和本次疫情危机进行比较。

宏观政策:从宽松到收紧大约16个月

宽松时间大约3-4个月

2008年9月-2009年11月,2008年9月25日第一次降准,12月25日最后一次降准,大型机构降准3次2个点,中小型降准4次4个点;9月16日第一降息,12月23日最后一次降息,降息5次降幅216BP。2008年宽松政策时间也主要集中在3个月里,之后是货币政策的真空期,主要靠财政政策推出4万亿发力;

2020年1月-目前,2020年1月6日第一次降准,5月15日最后一次降准,大型机构降准1次0.5个点,中小型降准3次1.5个点;2020年2月20日第一次降息,4月20日最后一次降息,降息3次降幅30BP。宽松政策时间4个月。

政策真空期2-7月

宽松一段时间后,政策进入观望期,这段时间长短不一,从08年和此次来看,大约2-7个月时间。

政策收紧预期大约5-6个月

随着经济的逐步复苏,央行开始引导市场预期,对退出和收紧进行引导,这段时间大约5-6个月。

政策实质性收紧大约16个月

从宽松到收紧的时间大约持续16个月。

企业业绩:从负增长到零增长,再到正增长

业绩增速由负逐渐收窄至零增长,然后恢复至增长。由于政策时滞的影响,大约滞后首次宽松12个月。

两次股票走势比较

2008年次贷危机以后,在宽松政策的推动下,股票市场走出了三阶段行情:估值提升、剧烈波动、业绩推动。

需要说明的是第二阶段剧烈波动阶段。随着2009年央行二季度货币政策执行报告提出对宽松的货币政策要进行微调,市场反应十分强烈,8月份A股立即陷入恐慌性下跌,上证指数开启暴涨暴跌模式,从3480点下跌到2785点,面对股市的暴跌,央行通过新闻发布会澄清货币政策不会调整,但是,7月银行信贷增长比上一个月下降77%,股市继续下跌。这就是我们前面分析的市场再无宽松政策预期,而业绩还处于负增长收窄阶段,所以股市调整。

2020年股市走势呢?我们需要明确目前处于什么阶段。

宏观政策方面:市场进入无宽松预期阶段

疫情影响后货币政策宽松一段时间,根据各种信息判断,目前应该进入市场无宽松预期阶段了。主要理由是央行已经在逐渐引导市场预期:不要太过于寄希望宏观政策宽松。

2020年7月10日,人民银行举行2020年上半年金融统计数据新闻发布会,人民银行货币政策司副司长郭凯在回答记者问。宽松政策在逐步退出,相应的股市在这个时间点形成了高点。

2月份出台3000亿元专项再贷款,现在医疗产品的生产产能已经很大,物资保障非常充裕,所以3000亿元再贷款完成使命,已经退出了。

5000亿元的再贷款再贴现支持复工复产,基本上已经完全复工,经济基本上恢复到了正常水平,复工复产再贷款到6月30号也完成了它的使命,也退出了。

春节后超额投放流动性的做法在当时是必要的,但是随着金融市场交易恢复正常的运转,价格发现没有问题,我们也不再超额投放流动性了。这些政策措施确实是根据疫情的变化,完成了使命就退出了。

2020年8月5日,货币委员会马俊接受采访:下半年货币政策逆周期调节暂无必要加码。

理论上来讲,M2的增长速度在正常经济周期情况下,应该跟名义GDP差不多,满足实体经济对融资的需求就行了。今年上半年M2的增长速度,要比名义GDP的增长速度高12个点,远远高于正常情况下的0的差异。

在2009年搞四万亿的时候,当时M2的增长速度和名义GDP增长速度之间的差值是17个百分点,现在12除以2009年的17,相当于当时刺激力度的三分之二。我觉得够了,我们的经济已经处于一个比较明显的复苏态势。

马骏表示,用现在已有的刺激力度,包括财政、金融,基本能够保证今年年底经济能恢复到6%左右的正常增长速度,不需要再搞更大力度的刺激。

2020年8月6日,央行二季度货币政策报告:逆周期到跨周期,指出利率过低的负面影响

从“逆周期调控”到“跨周期设计和调节”。更加注重政策长短期结合,解决短期问题同时兼顾政策的中长期效应,避免当期政策遗留较大的后遗症。挤压透支未来政策空间。在应对周期性,冲击性问题时,更加注重致力于结构调整和优化,实现经济长期可持续、质量逐步提高的发展。

指出利率过低带来的负面影响。可能导致资金大量流向僵尸企业,加剧企业债务攀升和产能过剩问题,阻碍技术创新和产业升级转型。容易鼓励金融机构的冒险行为,过度加杠杆,加大金融体系脆弱性。导致资金脱实向虚,更多的资金流入资产市场。

从前面三段分析来看,逆周期调控告一段落,短期可能不会降息和降准了,尤其是近期外汇占款增长较好,降准必要性也在逐步降低,我们认为货币总量可能不会再宽松了,用好现有的政策,今后更多的着力点将在结构性调整上,将在金融政策的直达性上。

企业业绩:仍在负增长收窄阶段

在宽松的宏观政策推动下,工业企业利润增速从2月份的-38.3%逐步收窄至6月份的-12.8%。

需要判断的是未来是否进一步收窄并恢复正增长。一般货币宽松指标领先企业盈利增长,代表性的信用扩张指标—商业银行扩表增速—领先于名义GDP增速和全A盈利增速大约3-4个季度,预计2020年四季度或明年一季度业绩将变成正增长。

货币政策实质性收紧时间判断:按照前面的分析,到下一次加息加准的时间间隔大约16个月,即应该在2021年5月份左右。

综上所述,我们可以大致判断目前股票所处阶段,以及描绘出未来股票的走势。

目前股票已经走完估值提升阶段,正处于剧烈波动阶段,熬过短期调整这个风险,后面仍有值得等待的股市行情,即预期四季度业绩转正后,后面还将有一波业绩推动的大行情。

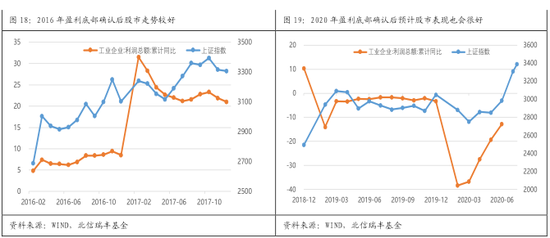

三、盈利底部确认后股市走势

我们拟合工业企业利润增速与A股走势,除了2014-2015年外,发现每一波大的行情背后都有盈利支撑,即使在2014-2015年资金推动的行情,在2016年工业企业利润业绩滞后开始上涨。即政策宽松后,如果后面有业绩增长的基本面支持,股市都会有不错的行情。

盈利驱动的两次行情中的行业机会

2009年,经济以重化工地产等为主要支柱,估值提升阶段炒估值弹性、集中于地产基建链条、业绩推动阶段炒业绩兑现,集中于TMT、医药和消费。估值提升阶段和业绩推动阶段股票具有互补性,有点板块轮动和补涨的味道。

估值提升阶段:大幅上涨的主要是地产基建链条(房地产、家电、电气设备、机械设备、建筑材料、采掘、有色)、消费(汽车)、军工。

剧烈波动阶段:跌幅较小的是医药、消费(食品饮料、家电、商贸、汽车、休闲)、TMT等防守类股票。

业绩推动阶段:大幅上涨的TMT、消费、医药等股票。

2020年,经济逐渐转型,发展动力转向消费和高科技为主,估值阶段炒估值弹性、集中于医药消费TMT等。

估值提升阶段,大幅上涨的股票主要是医药、消费(休闲、食品饮料、商贸、农林牧渔)、TMT(电子、计算机、传媒)、军工等。

目前处于剧烈波动阶段,涨幅靠前的是军工、周期类(建材、化工、电气、机械等)、消费(农林牧渔、汽车、家电、休闲服务)等。

按照前面的互补性和补涨原理,业绩兑现阶段,可能会炒周期类股票。

(本文作者介绍:北信瑞丰基金首席经济学家)

责任编辑:石秀珍 SF183

新浪财经意见领袖专栏文章均为作者个人观点,不代表新浪财经的立场和观点。

欢迎关注官方微信“意见领袖”,阅读更多精彩文章。点击微信界面右上角的+号,选择“添加朋友”,输入意见领袖的微信号“kopleader”即可,也可以扫描下方二维码添加关注。意见领袖将为您提供财经专业领域的专业分析。