文/新浪财经意见领袖专栏作家 谭雅玲

随着去年6月至今人民币升值的节奏,国内市场呈现两种观点与结果:即人民币升值预期强化、人民币贬值难上难;即换汇减少成本、结汇减少利润。而从现实看,国家外汇储备增加了、进口下降,实力增强有钱难买商品,毕竟商品价格上涨急速;外贸企业利润缩水、出口增加,但外贸企业分化严重了,疫情物资、居家产品订单满满、其它产品销量下降。此时市场谈论人民币并不简单,关注角度与侧重层面需要全面并具有国家基础考量十分必要。

1、汇率立足生产还是消费?面对人民币升值行情市场两极分化明显。一方面是投资者或消费者表示赞成,甚至不断预期人民币升值加码。因为从汇兑逻辑与我国特性看,人民币升值有利于购汇收入,较少的成本得到较多的美元。然而,目前我国是有外汇管制的,个人换汇有标准与比例;加之目前国外疫情严重,海外居家或封国已经限制旅游、留学和消费等经常项目。从股市和债市的看,我国A股和债市占有优势,其中包括我国开放度的效果、利差产生的套利空间,投机套利增量明显,但实际收益并非是我国投资者获利,毕竟指数本身变化并不大,而外国投资者则是与外国价格比较的短暂迂回战术,其长远投资价值尚难言定局。因此,此阶段的人民币升值并不是投资消费的最佳时机,反之对我国短期经济结构或企业配置角度则产生不良与被动显著。任何一国经济发展的循环顺序与逻辑一定是从生产力到消费力,而非从消费力到生产力,我国作为初级市场经济的发展中国家更应该清醒经济逻辑与顺序。而美国等发达国家则是从生产力到消费力,目前是回归生产力高级阶段的技术创新与研发,消费力则是自然周期的继续甚至待强化阶段。我国人民币汇率到底是升值还是贬值也就一目了然,升值错位经济结构和周期必将面临损失与冲击,未来并不利于经济长期发展与进步。即使我国经济优于或领先全球经济正增长,但与我国历史对标或人口基数,其实我国经济远不足支持目前人民币升值行情。生产力主体的国有企业6.7-6.8元水平已经是极限,生产力追赶的民营企业7元以下的7.04-7.08元水平是基础能力。目前我国人均收入刚刚达到1万美元,只是世界公认中等收入国家的底层水平;加之我国人均收入悬殊巨大,叠加疫情打击我们更应警惕消费持续风险和消费下降趋势。

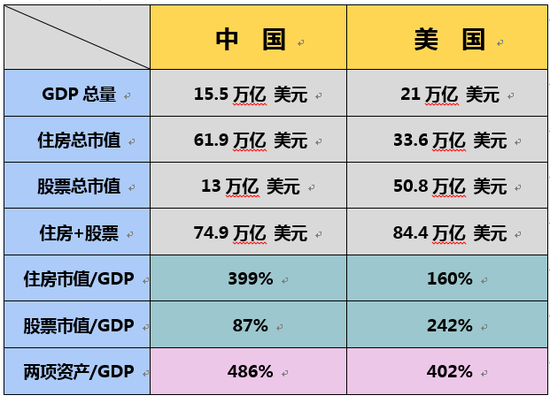

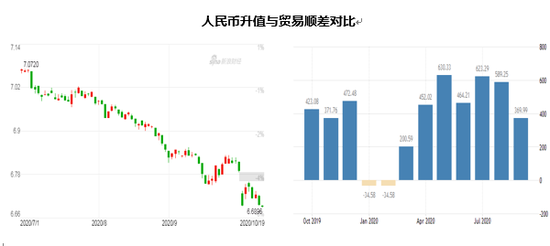

2、汇率侧重是国内还是国际?按照传统理论解释汇率又称外汇利率,外汇汇率或外汇行市,指的是两种货币之间兑换的比率,也就是一个国家货币对另一种货币价值,直白而言就是一国货币与另一国货币比率或比价,即用一国货币表示的另一国货币的价格。汇率变动对一国进出口贸易有着直接的调节作用。在一定条件下,通过使本国货币对外贬值,即让汇率下降,会起到促进出口、限制进口的作用;反之本国货币对外升值,即汇率上升,则起到限制出口、增加进口的作用。由此推理显而易见,一国货币立足在于国内基础与标准,而非国外需求与见解。随着全球化加快,世界体系的国际化已经是现实,因此汇率关联并不能随着全球化而改变逻辑基础与本质。尤其当前中国热时代,其中既有外国善意合作与向好的意愿与选择,但也具有更加严重短期投机套利和投机取巧的险恶操作与发挥在其中。因此,我国人民币汇率复杂局面因海外高端面临难以驾驭或不可驾驭的现实与问题。一方面是海外专业化程度与计划性策略十分精准有效,包括岁末年初的人民币升值预期,外资要赚钱本质不变,并非舆论简单的中国经济有魅力或价值。实际上我国的魅力与价值国人心知肚明,我国与西方主要发达国家的差异显而易见。请看下图,中美之间各项指标落差值得警惕短中期投机风险,而非投资价值风潮与趋势。由此看出,人民币升值是被炒热的,并非是实际能量与能力发挥出来的。中美之间尽管是世界经济第一极和第二极国家,但发展阶段、水平、规模与本质具有巨大悬殊与差异;加之货币职能与功能更无法比拟与相提并论,人民币升值无道理、美元贬值有手法。美元汇率就是以国内经济需求为主,并非估计海外现实与需求,“自私自利”是货币方向与基调,美元贬值是美国国家基本国策。由此联想人民币汇率,我们必须顾及自己的真实与现实,更需要关心对经济具有贡献度的实体或小企业需要与侧重。

3、汇率根本是市场还是政治?当今国际汇率之间博弈异常性凸显,其中焦点就是人民币升值背离经济基本面,美元贬值脱离经济现实状态,双方博弈逻辑间市场要素与政治倾向起到的作用似乎超越教科书理论原点与逻辑论据。我国是市场化建设进行时,因此我国人民币走势力图按照市场逻辑管理与推进,双边走势自然波动是我们的原则与宗旨。因此,人民币实际走势已经超标我国机制与管理模式。人民币有管理的浮动决定波幅不能过大,区间应该双向。但实际走势已经超标准则,2020年全年人民币波幅达到9.4%的7000点,这已经超脱我们波动机制3-5%的范畴,毕竟人民币不可兑换,其过度波动将不利于方向与趋势的调控与认知。尤其2020年下半年人民币被迫打乱长周期基本规律,趋势与节奏被破坏较为严重。反之市场抓住乱中取胜时机,市场刻意布局与摆布策略十分明朗与有效。对标之下,2020年美元全年波幅为7.2%的7000点,作为自由主导货币其波幅低于人民币,甚至区间波动对人民币形成逻辑正常,进而故意纵容操作手法显而易见十分明朗。因为美国压制中国竞争力已经进入白热化时期,政治宗旨与对标的特殊期导致美元海外力量操纵汇率能力与意图凸显。人民币升值期间的逻辑灵活,尤其针对我国外贸利润订单节奏和收汇阶段的个性凸显技术手法与压制意图。美国市场化倡议与行为在对人民币汇率上缺失市场化准则与立场,这一点我们必须清醒与理性分析比较。中美贸易之争已经转向政治之战,我们的人民币已经成为重要竞争力、利润率、收益率乃国家力的重要体现,人民币升值千好万好丧失国力累加就是最不好的前景与前途。

总之,人民币事关国家大事和方向,并不是一个汇率水平如此简单。虽然从人民币国际化而言升值是有利的,但从经济利益和国家规模积累的角度确有不利甚至冲击性,对此我们必须有所警惕和保持清醒姿态与立场。预计今年人民币汇率振幅加大,年底收官偏升值收官存在疑惑,毕竟年初水平相对过高,我国经济面难言支持,今年经济起落因疫情或将有变。因此外资预测人民币升值的自身利润设计为主,并非适合我国经济现实,尤其严重背离我国外贸企业诉求是明确的。我国现有的银行间外汇市场需要自律、自主和自觉水平的探索与摸索,务必不要推波助澜、随波逐流。预计人民币双边走势,升贬各异,企业应对需要加强组合对策短中长全面策划与跟进操作,为最终我国人民币可兑换做好必要的知识、常识、实践准备,以实体经济作为人民币自由化准备夯实基础与保障。

(本文作者介绍:中国外汇投资研究院院长,独立经济学家,长期从事国际金融和世界经济研究,尤其对外汇市场研究具有较深的功底与实践经验。)

责任编辑:陈鑫

新浪财经意见领袖专栏文章均为作者个人观点,不代表新浪财经的立场和观点。

欢迎关注官方微信“意见领袖”,阅读更多精彩文章。点击微信界面右上角的+号,选择“添加朋友”,输入意见领袖的微信号“kopleader”即可,也可以扫描下方二维码添加关注。意见领袖将为您提供财经专业领域的专业分析。