文/新浪财经意见领袖专栏(微信公众号kopleader)专栏作家 韩会师

今年我国国际收支经常项目总体形势不甚乐观,货物贸易顺差萎缩和服务贸易逆差扩大是主要原因,且二者均有较强的趋势性。总体来看,如果目前的趋势延续下去,2018年我国经常项目全年数据有可能为逆差。

说正题之前,先简略谈几句土耳其里拉。周末不少朋友询问土耳其里拉暴跌以及后续影响。

早在今年5月,笔者在评论阿根廷比索危机的文章中就曾谈过,对于经常项目长期逆差、外债高企、外汇储备单薄的新兴市场国家来说,爆发货币危机只是时间早晚的事,其区别仅在于引起危机的直接导火索可能会有所区别。

如果在上述问题的基础上,再加上资本项目开放和国内通胀较高这两个因素中的任何一个,那么爆发货币危机的频率会更高。

很不幸的是,不少新兴市场国家存在上述问题,所以笔者在和企业界的朋友们交流时一直强调,做国际生意,要尽量减少新兴市场货币在你手里的停留时间。

目前,在特朗普逆全球化的施政方针下,全球投资者的风险偏好会受到很大影响,全球贸易也难免受到冲击,这对于新兴市场国家,特别是对美出口在经济中重要性较高的国家来说,都是摆在面前的风险,这很容易导致新兴市场货币遭遇冲击。

阿根廷比索是今年第一个崩溃的,土耳其里拉是第二个,后面估计还会有接力的。

回到正题。笔者最近翻看我国的国际收支数据,微微有些小担心。

今年我国国际收支经常项目总体形势不甚乐观,货物贸易顺差萎缩和服务贸易逆差扩大是主要原因,且二者均有较强的趋势性。

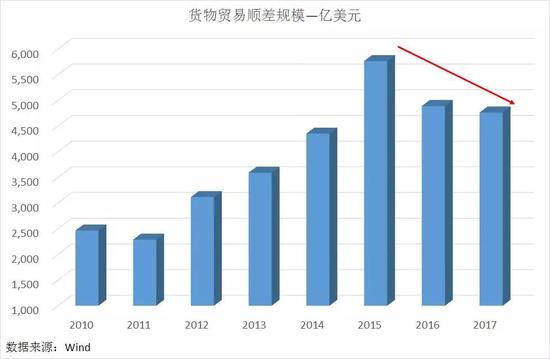

一、货物贸易顺差的趋势性萎缩似乎难以扭转

如下图所示,2015年货物贸易顺差达到5762亿美元的历史峰值后连续下滑,2017年萎缩至4761亿美元,2018年1季度同比萎缩幅度进一步达到37%,二季度情况略好一些,但同比萎缩幅度也达到了21%。一般而言,宏观数据波动一旦形成趋势,很难在短期内迅速扭转,2018年全年货物贸易顺差延续下滑态势的概率较高。

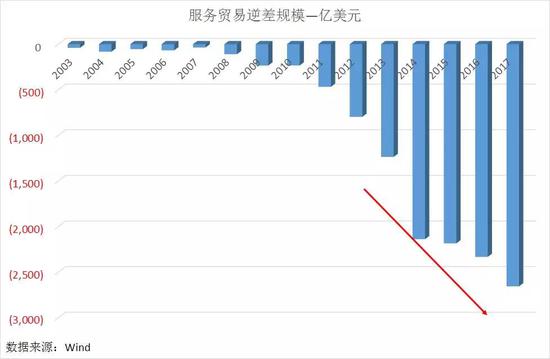

二、服务贸易逆差延续扩张脚步

二、服务贸易逆差延续扩张脚步我国服务贸易长期维持逆差格局,也是国际收支各大项目里面最主要的逆差制造者。2014年开始服务贸易逆差规模激增,2014至2017年四年的逆差总额约9300亿美元,是2000-2013年14年逆差总额的2.8倍,如此疯涨的逆差很难用正常的对外经济交往扩大来解释,而且其时间节点与人民币贬值完全匹配,贬值预期下资本外流压力增大应是重要原因。从2018年上半年情况看,服务贸易逆差仍总体保持扩大趋势,这十分不利于我国经常项目的总体平衡。

三、货物贸易顺差萎缩可能加剧服务贸易逆差压力

三、货物贸易顺差萎缩可能加剧服务贸易逆差压力货物贸易顺差是我国经常项目长期维持顺差的基石,也是外汇储备最为重要的来源,其趋势性的萎缩很容易诱发人民币贬值预期和资本外流。而服务贸易作为资本外流比较便捷的通道,其逆差规模必然倾向于扩张,进而加剧经常项目总体的不平衡,加快经常项目总体转为逆差的速度,这很容易进一步强化人民币中长期贬值预期,从而带来恶性循环。

总体来看,如果目前的趋势延续下去,2018年我国经常项目全年数据有可能为逆差。

当然,理论上讲,偶尔出现经常项目逆差并不是什么大不了的事情。从国际收支的大帐来看,资本和金融项目下的资本流入可以起到平衡国际收支的作用。

但在实践中,有两个问题需要引起高度关注:

一是国内外投资者长期习惯于我国经常项目顺差国的身份,一时间可能难以接受全年总体逆差的新局面,这种不习惯可能导致外汇市场舆论过度炒作,从而给汇率稳定造成较大的压力。

二是资本项目下的资本流入稳定性很值得怀疑,即使是以直接投资为代表的长期投资,其稳定性也是值得怀疑的,特别是在资本项目开放程度不断扩大的情况下。更重要的是,众多新兴市场经济体的经验反复表明,靠资本项目顺差来弥补经常项目顺差,几乎是所有爆发货币危机国家的共同特点。

笔者并不认为偶尔一年出现经常项目逆差是件不可接受的事情,但最近几年国内外市场恰逢多事之秋,市场情绪十分敏感,一件小事也可能被无限放大(何况经常项目格局变化并不是小事),其市场影响难以预料,所以无论是在跨境资本流动监控上还是在舆论引导上,都需要未雨绸缪。

祝各位老朋友好运。也祝人民币好运!

(本文作者介绍:建信金融资产投资有限公司研究主管。)

责任编辑:谢海平

欢迎关注官方微信“意见领袖”,阅读更多精彩文章。点击微信界面右上角的+号,选择“添加朋友”,输入意见领袖的微信号“kopleader”即可,也可以扫描下方二维码添加关注。意见领袖将为您提供财经专业领域的专业分析。