文/新浪财经意见领袖专栏作家 施懿宸、罗文尧

对于机构投资者来说,债券是其构建投资组合的重要组成部分,将ESG投资策略用于固定收益投资,因此在本节,我们来讨论一下对于固定收益市场里,如何运用 ESG 分数构建投资组合并且与相关指数收益进行对比。

背景介绍

随着绿色金融的发展,投资者们对将环境、社会和治理(ESG)因子纳入投资决策中有着越来越大的兴趣,通过研究发现,在股票市场中,将ESG条件选股构建投资组合能有效的降低组合风险,提高组合收益,于此同时超额收益也较为稳定。对于机构投资者来说,债券是其构建投资组合的重要组成部分,将ESG投资策略用于固定收益投资,因此在本节,我们来讨论一下对于固定收益市场里,如何运用 ESG 分数构建投资组合并且与相关指数收益进行对比。

样本选择

样本债券来自于中央财经大学ESG数据库涵盖的长三角地区发债企业所发行共计392只债券,其中上市公司有 81 家,未上市公司 311 家, 主体评级为 AAA 评级的有149 家,AA+ 评级为243家。

数据来源:Wind,中央财经大学绿色金融国际研究院整理

由公司属性统计数据可以看出,该样本中债务主体为地方国有企业性质的个数占总数的 68.8%,其次为中央国有企业占总数的 10.4%。

数据清洗

相比于股票市场,债券市场具有流通率低、交易不活跃、交易数据难获得等特点,因此在构建投资组合时,需要对债券进行筛选,去除流通性差的债,保留流通性高,同时在所研究时间段内有数据的债券样本,因此,在构建样本时,我们先将上述债券样本进行清洗,最终得出 196 只债券。

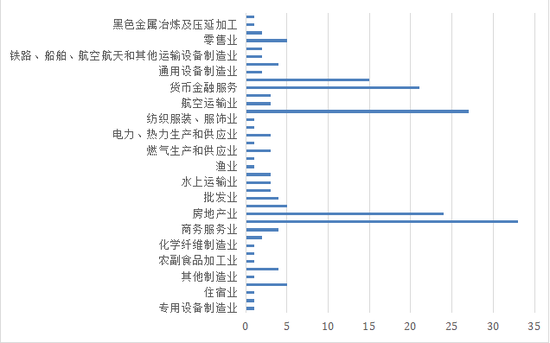

行业分布

由行业分布统计图能看出在这 196 只债券样本中,主体主要来自于土木工程建筑业(16.8%)、房地产业(12.2%)、综合(13.8%)、货币金融服务(10.7%)、资本市场服务(7.6%)这五个行业。

图1. 样本债券主体所属行业

图1. 样本债券主体所属行业债券期限(年)

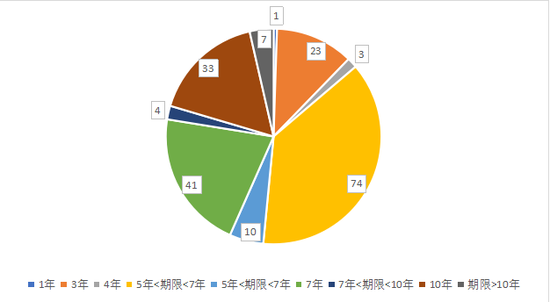

由样本中债券不同期限个数统计种能够看处,五年期与七年期的债券个数占样本比重超过50%。同时,三年期与十年期也占相对较多比重,从此可以看出我们的样本对债券期限的选择范围较广。

图2. 样本债券期限(年)个数统计

图2. 样本债券期限(年)个数统计ESG 分数的使用

(一)ESG 方法学介绍

2017 年,在绿色评估体系的基础上,中央财经大学绿色金融国际研究院(以下简称“中财绿金院”)自主创新开发了符合国情的本土化“ESG 评估体系”,从环境保护、社会责任、公司治理三个维度的定性与定量指标以及公司的负面行为与风险来全面衡量企业ESG 水平。中财绿金院ESG 指标具有体系包含3个一级指标:环境(E)、社会(S)和治理(G),22 项二级指标以及超过160 项三级指标。此外,研究团队将所有上市公司的行业划分为3 大类,30 多个子类,并据此制定了一般行业指标和特色指标。中财绿金院ESG 评估体系共包含三个部分:定性指标、定量指标和负面行为与风险。其中,定性指标和定量指标的评分主要通过评分表进行评价,负面行为与风险部分则通过统计上市公司的环保处罚以及负面新闻得出。

基于 ESG 评估体系,中财大绿金院构建了 ESG 数据库,该数据库并拥有全球唯一的中国债券主体ESG评级,覆盖范围超过4000家中国公司的ESG数据,包括上市公司和非上市发债主体。当前ESG数据库主要涵盖ESG数据库,ESG评级,ESG评级报告,ESG指数和ESG研报五大功能。

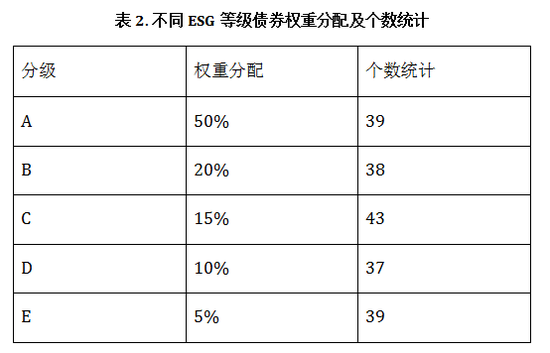

(二)组合构建

本次构建投资组合时,使用中财大绿金院数据库中的ESG 分数,将196 只样本中的债券按照主体 ESG 分数分为 5 档,A 档代表债券主体评级 ESG 分数最高,E 档代表债券主体评级最低。

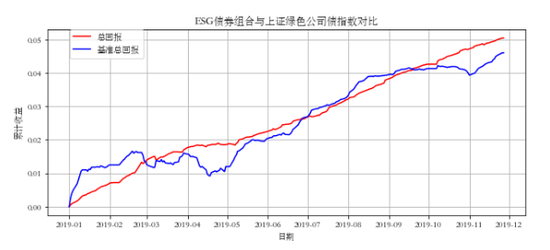

组合构建完成后,我们选取了2019年1月1日到2019年11月27日上证绿色公司债指数当作基准,计算出该组合与基准组合的累计收益,如下图所示:

图3. ESG债券组合与上证绿色公司债指数对比

图3. ESG债券组合与上证绿色公司债指数对比由累计收益折线图我们可以看出,截止到2019年11月27日,组合的累计收益高于基准的累计收益,同时通过计算我们得出组合的年化波动率为 0.54% 低于于基准(0.85%),收益率比基准高出10%,其中在第二季度的区间内,基准组合收益有较大的波动,但ESG组合收益在此阶段稳定上升。

同样,我们选取同时间内组合与中债中国绿色债券财富(总值)指数累计收益进行比较,结果如下图所示:

由累计收益数据可以算出,截止到2019年11月27日,组合的累计收益比中债中国绿色债券指数收益高出12.9%, 组合年化波动率(0.54%)比基准波动率(0.43%)相比较高。

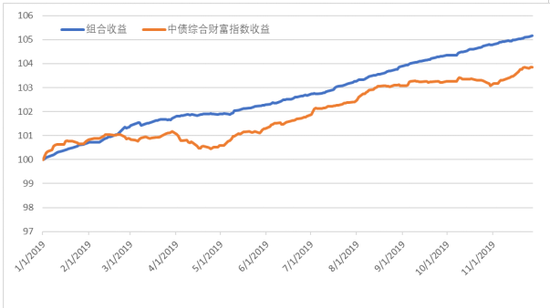

图5. ESG债券组合与中债综合财富指数对比

图5. ESG债券组合与中债综合财富指数对比由累计收益数据可以算出,截止到2019年11月27日,组合的累计收益比中债综合财富指数收益率高出26.4%, 组合年化波动率(0.54%)比基准波动率(0.78%)相比较低。

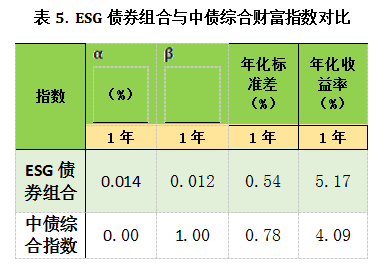

基本指标表现

数据来源:中央财经大学绿色金融国际研究院、WIND数据库

数据来源:中央财经大学绿色金融国际研究院、WIND数据库总结

通过使用 ESG 分数来构建组合并于特定基准进行对比我们发现 ESG 分数对债券主体所发债券可以当作分配权重的参考指标,在上述模拟的两次组合中,我们得到组合获利能力均高于所选基准,同时,从累计收益曲线上来看,组合收益曲线增长较为均匀,而基准收益增加波动较大,同时当置信度选择为 95% 时,通过计算得出组合的 VaR 值为 0.3%,表示有 95% 的把握能判断该组合在一年内的交易损失为总资产的 0.3%,相比于指数投资,ESG 组合的投资拥有更高的收益,更平稳的累计收益,更低的市场风险等特征,相信机构投资者选择将 ESG 分数作为构建组合的策略将会通过相关债券主体 ESG 分数的普及而变得更加多样。

作者:

施懿宸 中央财经大学绿色金融国际研究院讲座教授、副院长,长三角绿色价值投资研究院院长

罗文尧 长三角绿色价值投资研究院研究员

(本文作者介绍:中央财经大学绿色金融国际研究院副院长,长三角绿色价值投资研究院院长,讲座教授,绿色金融产品创新实验室负责人)

责任编辑:张缘成

新浪财经意见领袖专栏文章均为作者个人观点,不代表新浪财经的立场和观点。

欢迎关注官方微信“意见领袖”,阅读更多精彩文章。点击微信界面右上角的+号,选择“添加朋友”,输入意见领袖的微信号“kopleader”即可,也可以扫描下方二维码添加关注。意见领袖将为您提供财经专业领域的专业分析。