意见领袖丨张瑜

报告摘要

一、经济的七个积极变化与资产展望

(一)经济的七个积极变化

1、景气观察1:月度景气指标运行趋稳。月度景气指标重点观察PMI。6月,制造业PMI有所趋稳,达到49%,略好于5月的48.8%。自3月回落以来,首次不再下行。分行业来看,制造业四大行业(装备制造业、高技术制造业、消费品行业、高耗能行业),6月运行皆趋稳。

2、景气观察2:周度景气指标趋稳向上。对于经济的周度景气观察(类似周度GDP的概念),我们构建中国版WEI指数。此前,华创WEI指数在4月17日-23日当周见顶后,经历了连续七周的回落,从6月18日当周开始WEI指数趋稳回升,已连续三周。

3、情绪观察:汇率运行趋稳,预期修复。近期在经济边际改善、央行持续关注下,汇率走势有所趋缓。汇率趋稳有助于市场预期的改善。从A股情绪指数来看,7月14日(美元兑人民币即期汇率降至7.13),市场情绪指数回升至51。此前6月30日(即期汇率升至7.26),市场情绪指数为46。

4、实体负债展望:社融总量增速或见底。对于实体(含政府部门)的负债端(含股权融资),主要观察社融。2季度,社融增速快速回落,从4月的10%降至6月的9%。拆分各个分项拉动率来看,受政府债拖累较大。5-6月社融增速合计回落1%,其中政府债的拉动回落幅度达到0.6%。展望下半年,预计政府债对社融的拉动将从6月的1.75%的回升至年底的2.12%,结合对其他项目的分析,我们预计,6月的9%大概率是年内社融同比最低点,预计7月开始社融增速单边震荡回升,到年度社融增速有望回升至9.6%左右。

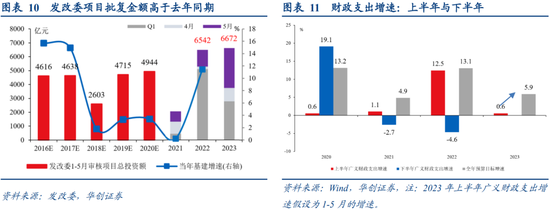

5、支出展望1:财政端,项目带动下支出或将加快。对于财政端,当下的现状是,上半年支出增速偏低。1-5月,广义财政支出增速仅为0.6%,远低于目标值(按预算,全年广义财政支出增速为5.9%)。对于下半年的财政支出展望,我们认为或类似于2020年,增速明显回升,而非2021年,增速进一步下行。原因有两个:一是当下制造业需求感受不足、经济目标完成难度加大背景下,需要财政支出加快,扩大总需求。二是观察发改委项目批复情况。1-5月,合计审批核准固定资产投资项目总投资6672亿元,略高于2022年同期。即,今年并未出现类似2021年、2018年,上半年项目批复偏少的情况。这意味着,大项目支撑下,需要下半年财政支出加快。

6、支出展望2:居民端,暑期出行带动下支出或增多。参见正文。

7、支出展望3:企业端,PPI同比或见底,去库或趋缓。参见正文。

(二)经济的综合研判:2季度同环比或见底

对经济的综合研判:同比环比或都将在2季度见底。

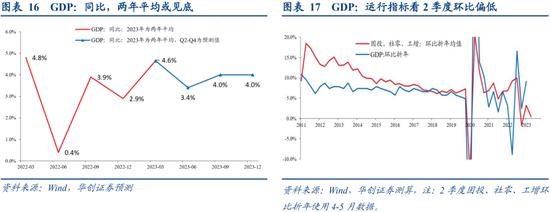

1)对于同比,我们预测2季度同比读数在6.5%左右,对应两年平均增速为3.4%。从两年平均的角度,意味着下半年两年平均增速需要达到4%,全年方可完成5%左右的经济增长。即,同比,两年平均角度,2季度或已见底。

2)对于环比,我们借助运行指标予以观察。即社零、工增、固投三大运行指标的季调环比。2011年有数以来,三大运行指标的季调环比折年均值与GDP环比折年均值相关系数较高,达到0.7左右。且考虑到运行指标有价格因素,多数时候环比折年均值高于GDP环折年。2季度,从4-5月数据来看,运行指标环比折年均值仅为0.4%,远低于5%的GDP目标,且有数以来仅有2022年的四季度、2020年的1季度比之更低。我们预计,三季度运行指标环比将出现改善,也即GDP环比三季度将出现改善。

(三)资产的研判:三季度,股或比债好一些

对于股票而言,三季度景气、支出等多重指标客观改善或重塑分子端线性悲观的预期,同时7月政治局会议或有“总量定力和结构加力”的政策组合与三中全会改革预期发酵改善风险偏好,对于股票可以更为乐观一些,地产寻底未完成之前,大牛市仍难以期待。

对于债券而言,由于二季度利率多头累积交易偏拥挤且共识偏强,叠加获利盘较重,客观而言,利多敏感度下降,利空敏感度上升。短期有诸多经济指标或可能顺次改善,交易反转风险需警惕。

二、每周经济观察

景气向上:1)发电耗煤增速回升。2)地铁、航班出行继续修复。3)BDI指数小幅反弹。4)国际油价继续上涨。

景气向下:1)地产及土地成交走弱。2)汽车零售连续两周负增。3)螺纹表观消费、水泥发运偏弱。

风险提示:房价下跌;工业品价格持续下跌。

报告目录

报告正文

一、经济的七个积极变化

(一)经济的七个积极变化

1、景气观察1:月度景气指标运行趋稳

一、月度景气指标重点观察PMI。6月,制造业PMI有所趋稳,达到49%,略好于5月的48.8%。自3月回落以来,首次不再下行。

二、分行业来看,四大行业均有所趋稳。根据统计局官网点评,“装备制造业和高技术制造业PMI分别为50.9%和51.2%,比上月上升0.5和0.7个百分点,均连续两个月回升,行业扩张力度有所加大;消费品行业PMI为50.7%,行业运行稳定;高耗能行业PMI为46.6%,比上月上升0.8个百分点。”

2、景气观察2:周度景气指标趋稳向上

对于经济的周度景气观察,我们构建中国版WEI指数。

此前,华创WEI指数在4月17日-23日当周见顶后,经历了七周的回落,从6月18日当周开始(6月12日-18日),WEI指数趋稳回升。WEI读数在7月9日当周(7月3日-9日)达到6.34%,相比6月11日当周(6月5日-11日)的5.25%,提升1.09%。

回升的原因是什么?从WEI指数的构建来看,对WEI指数这四周回升产生正向贡献的是粗钢产量、煤炭港口吞吐量、电影票房、BDI、乘用车批零、半钢胎开工率。贡献为负的是沥青开工率、商品房成交面积、失业金领取条件(百度搜索指数)。

3、情绪观察:汇率运行趋稳,预期修复

近期汇率走势有所趋缓。汇率运行趋稳有助于市场预期的改善。从A股情绪指数来看,7月14日,市场情绪指数回升至51。此前6月30日,市场情绪指数为46。(注:A股情绪指标是通过5个指标合成的,包括股价动量、避险需求、看涨期权/看跌期权、低等级信用债需求、市场波动率等)

自5月18日美元兑人民币即期汇率破7以来,到6月30日,这期间,汇率走势偏弱。即期汇率最高上行至7.2620。

但自6月底以来,央行持续对汇率保持关注,叠加经济运行出现积极变化,汇率运行趋稳。到7月14日,即期汇率下行至7.1325。7月14日,央行新闻发布会上,刘国强副行长详细表达了对汇率的看法,“过去几年,人民币对美元汇率三次破‘7’,然后又三次回到了‘7’以内。近期,人民币对美元又一次‘破7’,这是2019年以来第四次。……下一步,……以保持人民币汇率在合理均衡水平上基本稳定为目标,以预期管理为核心,综合施策、稳定预期,必要的时候对市场顺周期、单边行为进行纠偏,坚决防范汇率大起大落。”

4、实体负债展望:社融总量增速或见底

对于实体(含政府部门)的负债端(含股权融资),主要观察社融。

2季度,社融增速快速回落,从4月的10%降至6月的9%。拆分各个分项拉动率来看,受政府债拖累较大。5-6月社融增速合计回落1%,其中政府债的拉动回落幅度达到0.6%。

展望下半年,受去年政府债发行前高后低,今年上半年政府债发行进度偏慢因素影响,预计政府债对社融的拉动将在下半年有所抬升,预计将从6月的1.75%的拉动回升至年底的2.12%,拉动回升幅度有望达到0.37%。结合对其他项目的分析,我们综合研判认为,6月的9%大概率是年内社融同比最低点,预计7月开始社融增速单边震荡回升。到年度社融增速有望回升至9.6%左右。详见报告《【华创宏观】社融总量同比或见底,结构仍需观察——6月金融数据点评》。

5、支出展望1:财政端,项目带动下支出或将加快

对于财政端,当下的现状是,上半年支出增速偏低。1-5月,广义财政支出增速仅为0.6%,远低于目标值(按预算,全年广义财政支出增速为5.9%)。

对于下半年的财政支出展望,我们认为或类似于2020年,增速明显回升,而非2021年,增速进一步下行。原因有两个:

1)第一个原因来自经济目标完成难度的考量。2020年尽管未制定目标,但上半年增速仅-1.7%,需要财政发力扩大总需求。2021年上半年经济增速达到13%,实现6%的全年目标对财政的依赖较小。2023年受2季度经济运行偏弱影响,总需求不足问题较为突出,需要财政下半年有所发力。

2)第二个原因来自对发改委项目批复的观察。1-5月,根据发改委官方数据,合计审批核准固定资产投资项目70个,总投资6672亿元,其中,5月份审批核准固定资产投资项目14个,总投资2888亿元,主要集中在能源、交通等行业。审批核准项目金额略高于2022年同期。即,今年并未出现类似2021年、2018年,上半年项目批复偏少的情况。这意味着,大项目支撑下,需要下半年财政支出加快。

6、支出展望2:居民端,暑期出行带动下支出或增多

对于居民端的支出展望,3季度的变化或在于暑期出行。

根据央行的城镇储户调查,2季度,26%的受调查者认为未来三个月会增加旅游支出,这一比例创2020年以来最高值。或受旅游支出意愿回升影响,居民消费意愿,2季度继续回升。央行的调查数据显示,2季度,倾向于更多消费占比的达到24.5%,连续两个季度回升。

从高频数据来看,7月暑期以来出行明显回暖。我们统计的29个城市地铁客运量,7月1日-13日均值达到7705万人,远高于6月的均值(7263万人),环比上行6%。国内航班执行方面,7月1日-15日均值达到13912架次,远高于6月的均值(12783架次),环比上行8.8%。国际航班(含港澳台)执行方面,7月1日-15日均值达到1244架次,远高于6月的均值(1089架次),环比上行14.2%。

7、支出展望3:企业端,PPI同比或见底,去库或趋缓

对于企业端的支出展望,下半年的变化或在于库存端。而库存端的重要参考变量是PPI。

经验来看,PPI同比领先于企业产成品库存增速。即,若PPI同比上行,企业或将从去库慢慢转向补库。对于PPI同比的判断,中性情形下(下半年每个月环比为0),同比增速将从6月的-5.4%上行至12月的-2.6%。

分行业来看,我们计算每个行业的库存同比历史分位数。当下分位数处于10%以内的包括黑色冶炼加工、金属制品、通用设备、电子设备、纺织服装、家具制造、印刷等行业。这些行业或有望率先开始补库。

(二)经济的综合研判:2季度同环比或见底

对经济的综合研判:同比环比或都将在2季度见底。

对于同比,我们预测2季度同比读数在6.5%左右,对应两年平均增速为3.4%。参见报告《【华创宏观】消费或略超预期——6月经济数据前瞻》。从两年平均的角度,意味着下半年两年平均增速需要达到4%,全年方可完成5%左右的经济增长。即,同比,两年平均角度,2季度或已见底。

对于环比,我们借助运行指标予以观察。即社零、工增、固投三大运行指标的季调环比。2011年有数以来,三大运行指标的季调环比折年均值与GDP环比折年均值相关系数较高,达到0.7左右。且考虑到运行指标有价格因素,多数时候环比折年均值高于GDP环折年。2季度,从4-5月数据来看,运行指标环比折年均值仅为0.4%,远低于5%的GDP目标,且有数以来仅有2022年的四季度、2020年的1季度比之更低。我们预计,三季度运行指标环比将出现改善,也即GDP环比三季度将出现改善。

二、每周经济观察

(一)生产:发电耗煤增速回升

货运物流:变化不大。据G7数据,7月前半个月,整车货运物流数据平均为112.3,较去年同期高1%,6月全月指数平均为113.7,与去年同期基本持平。

发电耗煤:7月第一周,增速有所回升。根据中电联数据,上周(6月30日至7月6日,下同)纳入统计的燃煤发电企业日均发电量同比16.1%,6月23日至6月29日同比为6%;上周电厂日均耗煤量同比+13.4%,6月23日至6月29日同比为4.8%。据中电联信息,“随着全国大部分地区进入新一轮高温天气,电厂日耗继续攀升……民用电需求不断提升,水电出力不及预期”。

螺纹钢:产量变化不大,低基数下同比转正。7月前两周(7月1日-14日,下同),主要钢厂螺纹产量平均为277万吨,变化不大,6月平均为272万吨。同比来看,7月前两周同比+10.6%,6月同比-7%。螺纹表观消费仍偏弱。7月前两周,螺纹表观消费平均为268万吨,同比-11.2%。6月螺纹表观消费平均为288万吨,同比-3.4%。库存,连续三周补库,7月前两周平均补库9万吨,6月平均每周去库16万吨。

水泥:6月10日至7月7日,水泥发运率同比增幅已连续4周回落。7月1日-7日当周,水泥发运率同比增幅降至4.27pcts,6月平均为8.19pcts。

开工率:7月第2周,多数行业开工率持平前一周。环比来看,截至7月13日,我们统计的9个行业中,PVC、PTA开工率分别较上周下滑1.1、3.2个百分点,焦化开工率回升1.3个百分点,其他行业变化不大。同比来看,仅PTA开工率略低于去年(PVC去年同期数据未更新),其余行业开工率高于去年。

(二)需求:出行持续修复,汽车零售维持负增

出行:1)地铁:地铁客运量继续维持高位。7月前两周的工作日,29城地铁客运量走高至8200万人次左右。7月前13日,地铁客运同比+34%,6月、5月全月同比分别为+38%、+89%。2)航班:继续回升,7月11日-15日,国内执行航班数维持在1.4万架次以上,为2022年以来最高值,较2021年同期低7%。3)暑期出行:铁路方面,据中国铁路官方数据显示,7月1日至8月31日,全国铁路日均发送1200万人次以上;2019年暑期日均铁路发送旅客为1161万人次(同比3.4%以上);航空方面,据民航局数据,预计今年暑运期间,日均保障国内客运航班13600班、运输国内旅客183万人次,较疫情前2019年分别增长11%、7%。

地产:地产成交偏弱。7月前两周,67城商品房成交面积较去年同期-39.2%,较2021年同期-60.5%。6月全月,67城商品房成交面积较去年同期-36.6%,较2021年同期-43.7%。

土地:降幅扩大。7月3日-7月9日当周,百城住宅类土地成交面积走低至165万平,同比-52.7%,6月、5月、4月同比为-33%、+23%、-41%。当周,土地溢价率回落至4.78%,6月为6.12%。

汽车:零售两周维持负增。6月26日-7月9日,汽车零售连续两周同比-7%,6月全月,零售同比-2.6%,5月同比为+28.6%。

电影:仍在高位。7月3日-9日当周,电影票房收入19亿元,较2019年同期增长64%;前一周为21亿元,较2019年同期增长98%。6月全月,电影票房41亿元,与2019年同期持平。

快递:维持高位。7月3日-9日,快递揽收、投递量在25万件左右,较去年同期增长13%、12%。

(三)物价:猪肉价格止跌企稳,国际油价继续上涨

本周,猪肉价格止跌回升。本周,蔬菜批发价继续下跌1.4%;猪肉平均批发价收于18.95元/千克,上涨0.6%;鸡蛋批发价下跌0.9%,水果批发价上涨0.4%。

本周,港口动力煤价略有下降,焦煤价格大幅上涨。本周,山西产动力末煤(Q5500)秦皇岛港平仓价收于841元/吨,下跌1.1%。厄尔尼诺现象下,我国今夏火电用煤需求可能维持高位(据CCTD数据,7月7日当周,沿海八省动力煤终端用户日均耗煤达到222万吨,周环比增长5.8%,同比增长16.4%),但考虑到国常会提出“强化煤电保供稳价”以及下游库存偏高,加之6月以来已经历一轮价格反弹,煤价可能短期内维持震荡走势。京唐港山西主焦煤库提价收于1960元/吨,上涨7.1%。焦煤价格大幅反弹,可能与房地产政策延期改善预期、中下游库存较低有关。

本周,国际油价小幅上涨。价格方面,截至7月14日,美油和布油期价分别收于75.42和79.87美元/桶,分别上涨2.1%、1.8%;库存方面,7月7日当周,美国商业原油库存增加594.6万桶至4.5813亿桶,环比增加1.31%,同比增长7.3%。

本周,螺纹钢价格持平。地产销售持续偏弱背景下,螺纹价格继续低位震荡。本周现货价收于3730元/吨,持平上周;中国铁矿石价格指数收于941.23元/吨,上涨0.9%。其他地产相关价格,水泥价格下跌2.1%,自4月以来,累计跌幅已达到20%。重质纯碱市场价持平,玻璃价格反弹,上涨5.2%。

(四)贸易:本周BDI指数同比反弹,RJ/CRB指数同比继续回升

全球贸易景气度方面,本周,跟踪全球出口量增速的BDI指数同比有所反弹,跟踪全球出口价增速的RJ/CRB指数同比继续回升。本周,BDI指数同比为-48%,上周同比为-51.1%;RJ/CRB指数同比为-3.7%,上周同比为-6.8%,连续第5周回升。

我国整体出口方面,本周,我国出口集装箱运价指数同比小幅下滑。本周,我国CCFI指数同比为-73.5%,上周为-72.8%。此外,韩国7月前10日出口同比降至-14.8%,6月前10日同比为1.1%。反映7月我国整体出口下行压力或较大。

我国汽车出口方面,跟踪观察指标是韩国汽车出口,7月前10日同比为25.2%,较6月前10日同比137.1%大幅下滑,可能指向7月我国汽车出口下行压力加剧。

(五)利率债:专项债发行节奏有所提速

地方债周度发行计划更新:7月17日当周计划发行新增地方债1134亿,其中一般债80亿,专项债1054亿。

地方债月度发行计划更新:从已披露发行计划的18个省市看,7月新增专项债计划发行3245亿,Q3新增专项债计划发行7153亿。

国债、证金债周度发行计划更新:截至7月16日,已公布7月17日当周国债待发950亿/净发250亿,证金债待发80亿/净发-310亿。

政策方面,7月14日国常会指出,审计整改是发挥审计监督作用的重要一环,事关政府公信力和执行力。对审计查出问题,要逐项分解到有关地区、部门和单位,严肃认真抓好整改工作。被审计地区和单位要严格落实整改主体责任,认真制定整改方案和清单,针对重点问题举一反三开展专项整治,确保整改实效。此前,《国务院关于2022年度中央预算执行和其他财政收支的审计工作报告》指出,此次审计重点抽查了18省市本级及187个地区计划总投资1.53万亿元的408个PPP项目。发现的主要问题:一是建设运营环节不当推责揽责;二是履约环节不尽诚信;三是入库环节审核不严。报告提出,要着力防范化解重大经济金融风险隐患,严格监督约束权力运行。财政领域,对违规举债问题严肃查处、追责到人。督促省级政府加强风险分析研判,督促基层结合实际逐步降低债务风险水平,稳妥化解隐性债务存量。逐步剥离地方政府平台公司的融资功能,推动分类转型发展。加强专项债券投后管理,确保按时足额还本付息。

(六)资金:当下央行的态度或较为宽松

截至7月14日,DR001收于1.3199%,DR007收于1.8154%,R007收于1.9624%,较7月7日环比分别变化+20.31bps、+5.22bps、+7.83bps。本周央行净投放资金180亿,下周到期资金1310亿。本周DR007低于1.9%的情境下央行加大了逆回购的投放,或表明短期央行相对较为宽松的态度。

截至7月14日,1年期、5年期、10年期国债收益率分别报1.8385%、2.4512%、2.6444%,较7月7日环比分别变化+1.06bps、+2.17bps、+0.41bps。当下没有事件冲击情境下,十年期国债仍呈现震荡态势,我们提示六月市场对经济最悲观的时候已经过去,短期需关注对十年期国债的边际冲击。

(本文作者介绍:中国人民大学国际货币研究所研究员)

责任编辑:张文

新浪财经意见领袖专栏文章均为作者个人观点,不代表新浪财经的立场和观点。

欢迎关注官方微信“意见领袖”,阅读更多精彩文章。点击微信界面右上角的+号,选择“添加朋友”,输入意见领袖的微信号“kopleader”即可,也可以扫描下方二维码添加关注。意见领袖将为您提供财经专业领域的专业分析。