意见领袖 | 程实(工银国际首席经济学家 )、徐婕(工银国际宏观分析师)

“彼出于是,是亦因彼。”联系汇率制度下,港元汇率相对稳定是支撑香港自由贸易港和国际金融中心地位的有力因素,但也正因为如此香港缺乏独立的货币政策,港元利率会跟随美国利率水平变化而变化。基于历史数据统计,香港3个月-1个月HIBOR利差以3个月-1个月LIBOR利差为中枢双向波动,而且HIBOR利差波动幅度均高于同期对应期限的LIBOR利差波动幅度。展望未来,我们认为,香港3个月-1个月HIBOR利差或将收窄。一方面,HIBOR利差中枢下移。在美国通胀水平阶段性回落叠加美国经济衰退预期上行的背景下,预计美联储将放缓加息步伐,3个月-1个月LIBOR利差随之收窄,HIBOR利差中枢会同步下行;另一方面,HIBOR利率曲线将更加平缓。加息周期中,若港元继续走弱,本地银行体系总结余将进一步下降,港元流动性收缩推升短端利率上行且短端HIBOR较长端上行明显,使得HIBOR利率曲线平滑、长短端利差收窄。

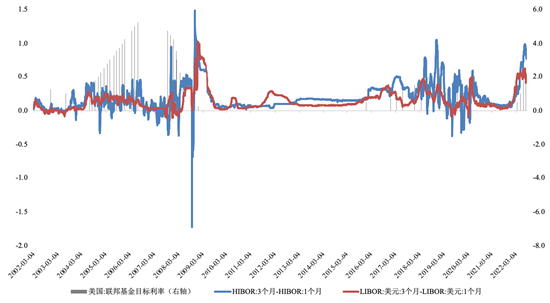

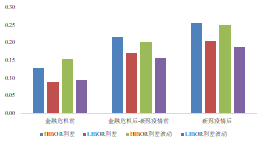

3个月-1个月HIBOR利差围绕对应期限LIBOR利差呈现双向波动。年初至今(截至2022年8月8日),3个月-1个月HIBOR利差从11个基点扩大至78个基点。从利差整体水平来看,3个月与1个月LIBOR利差(LIBOR利差)水平决定了3个月与1个月HIBOR利差(HIBOR利差)波动的中枢水平。依据历史数据,HIBOR利差基本上围绕着LIBOR利差上下波动,两者相关性为0.68(在1%置信区间下显著)。在控制其他可能的影响因素(例如,美国联邦基金利率、美元指数、恒生指数、本地银行体系总结余)后,计量模型结果显示若LIBOR利差扩大1个单位,则HIBOR利差会随之边际扩大0.84个单位。从利差波动水平来看,整体而言,HIBOR利差均略阔于同期LIBOR利差,且HIBOR利差波动幅度比LIBOR利差波动幅度更大。具体来看,在金融危机爆发后、疫情爆发后,无论是HIBOR利差波动还是LIBOR利差波动都愈发剧烈;美国加息周期之中,HIBOR利差波动水平均远高于同期LIBOR利差波动水平。基于历史数据中HIBOR利差展现出的变化规律,将其拆解为利差中枢(即LIBOR利差)与利差偏离(HIBOR利差 – LIBOR利差)。

图1:3个月-1个月HIBOR利差围绕对应期限LIBOR利差双向波动(%)

资料来源:Wind以及我们的整理

资料来源:Wind以及我们的整理图2:3个月-1个月HIBOR利差波动程度在不同时期表现分化(%)

疫情爆发后,HIBOR利差波动加剧

疫情爆发后,HIBOR利差波动加剧 美国加息周期中,HIBOR利差波动加剧 资料来源:Wind以及我们的整理

美国加息周期中,HIBOR利差波动加剧 资料来源:Wind以及我们的整理注:将2002年3月4日至2022年8月8日的日频数据分为三个阶段:金融危机前(2002年3月至2008年8月)、金融危机后-新冠疫情前(2008年9月至2019年12月),以及新冠疫情后(2020年1月至2022年8月)。

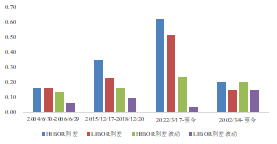

美联储加息步伐或将放缓,HIBOR利差中枢下移。本文以香港3个月与1个月HIBOR利差、3个月与1个月LIBOR利差、美国联邦基金利率、美元指数、恒生指数以及香港银行体系总结余为变量,选取2002年3月4日至2022年8月8日的日度数据,通过决策树模型与多元线性回归估计出不同变量对于香港HIBOR利差的影响程度。决策树模型结果发现,决定HIBOR利差最主要的因素是LIBOR利差,这也印证了联系汇率制度下LIBOR利差决定了HIBOR利差中枢的判断。在不考虑其他因素的情况下,由于联系汇率制,香港HIBOR利差会紧跟相对应期限的LIBOR利差水平。当LIBOR利差上升时,HIBOR利差的平均水平(即利差中枢水平)也会随之上升。截至2022年8月8日,3个月LIBOR高于1个月LIBOR约52个基点,暗含未来美元流动性将进一步收紧,港元流动性也将预期收紧,那么HIBOR利差则会以52个基点为中枢上下波动。从美元加息周期的角度来看,美国7月CPI同比增长8.5%,低于预期值和前值,美国总体通胀率阶段性回落。若接下来两个月内美国CPI涨幅继续回落,未来美联储放慢加息节奏的可能性将进一步抬升。在基准情形下,美联储会继续加息但加息速度与幅度或将放缓,预计3个月-1个月LIBOR利差收窄,HIBOR利差中枢也将向下移动。

本地港元流动性或将进一步收紧,HIBOR利率曲线平缓。一方面,决策树模型结果显示,影响利差偏移的因素总结为(按重要性从大到小):本地港元流动性、美国利率水平以及利差中枢水平。具体来说,当本地港元流动性较为充裕,又处于强美元周期以及利差中枢较高时,HIBOR利差阔于LIBOR利差的可能性较大。结合这几方面因素,尽管近期由于港元走弱导致银行体系总结余减少至约1200亿港元,但仍高于2018-2019年的平均水平,美元指数处在105以上的高位,叠加今年以来LIBOR利差已经走阔至52个基点,都符合HIBOR利差大于LIBOR利差的判断情形。另一方面,多元线性统计模型发现,香港本地流动性对短端利率影响更多。其中,香港银行体系总结余减少1个百分点,对应1个月HIBOR边际上升0.24个基点,而3个月HIBOR边际上升0.22个基点。目前,短期港元流动性仍在,截至2022年8月8日1个月HIBOR低于1个月LIBOR约88个基点,而3个月HIBOR低于3个月LIBOR约62个基点的局面,HIBOR利率曲线比LIBOR利率曲线更为陡峭,故而HIBOR利差更大。从香港本地流动性变化的角度来看,未来若港元持续走弱并触发弱方汇兑保证,金管局会继续购入港元,使得本地银行体系总结余持续降低,预期短期内港元流动性会进一步收缩,1个月HIBOR也将会随之上升,且预计上升幅度高于3个月HIBOR。此外,未来若在本地港元流动性紧张、美元周期走弱以及利差中枢较低等多重因素的复合影响下,HIBOR利差接近LIBOR利差的可能性也较大。总的来看,HIBOR利率曲线斜率预期变小,3个月HIBOR与1个月HIBOR之间利差未来或将收窄。

图3:不同因素对HIBOR利差和利差偏移的重要性

资料来源:Wind以及我们的测算

资料来源:Wind以及我们的测算注:以3个月与1个月HIBOR利差、3个月与1个月LIBOR利差、美国联邦基金利率、美元指数、恒生指数以及香港银行体系总结余为变量,选取2002年3月4日至2022年8月8日的日度数据,通过决策树模型估计出不同变量对于HIBOR利差和利差偏移的重要性。

(本文作者介绍:工银国际研究部主管,首席经济学家。研究领域为全球宏观、中国宏观和金融市场。)

责任编辑:余坤航

新浪财经意见领袖专栏文章均为作者个人观点,不代表新浪财经的立场和观点。

欢迎关注官方微信“意见领袖”,阅读更多精彩文章。点击微信界面右上角的+号,选择“添加朋友”,输入意见领袖的微信号“kopleader”即可,也可以扫描下方二维码添加关注。意见领袖将为您提供财经专业领域的专业分析。