文/鲁政委(兴业银行首席经济学家)

2022年美国通胀压力屡超市场预期,引发美国股债汇市场剧烈波动。美联储最为关注的核心PCE同比虽然有所回落,但5月仍然在4.7%的较高水平。美国的高通胀成因为何,还能持续多久?

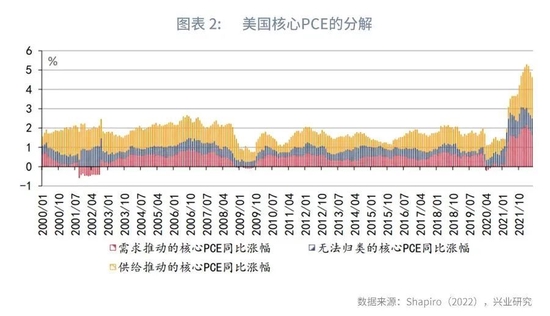

Shapiro(2022)将物价上涨分为需求推动、供给推动和无法归类三种类型。结果显示,2022年前5个月,核心PCE同比涨幅中约44.4%来自于供给端的推动,38.4%来自于需求端的推动,17.2%不能归因于供给端或者需求端。

从需求端来看,美国财政赤字率领先需求推动的核心PCE涨幅约1年。据此外推,随着财政扩张的影响逐渐消退,到2023年3月,需求推动的核心PCE涨幅可能较2022年5月低0.9个百分点。

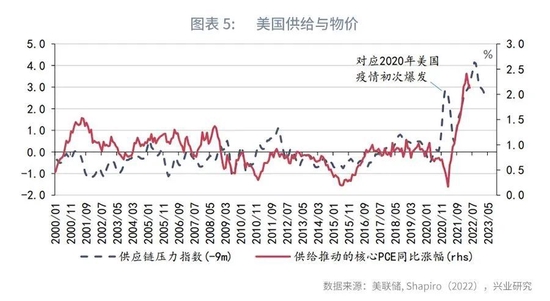

从供给端来看,供应链瓶颈领先供给推动的价格涨幅。据此外推,到2023年3月供给推动的价格涨幅或较2022年5月低0.6个百分点。

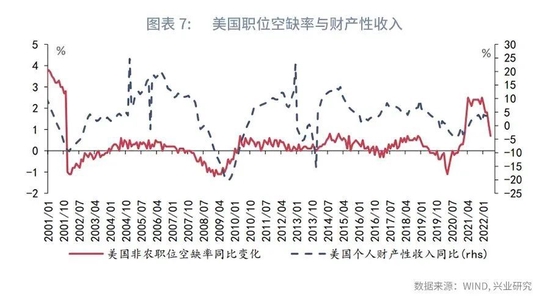

从无法归类的因素来看,无法归因于供需的价格波动与职位空缺率有关,而资产价格直接影响着职位空缺率。若美联储紧缩引发资产价格下跌,无法分类的物价涨幅将回落。

总体来看,到2023年3月核心PCE同比可能回落至3%左右。若2023年第二季度后,供需压力进一步缓和,且房价继续回落,核心PCE同比将进一步下降,美联储加息的步伐也有望放缓。

6月美国CPI同比达到9.1%的高位,加息预期再度上修,引发美国股汇市场剧烈调整。美联储最为关注的核心PCE同比虽然3月以来有所回落,但5月核心PCE同比仍然在4.7%的较高水平。美国的高通胀成因为何,还能持续多久?本文将对此展开探讨。

一、美国高通胀的成因

市场通常认为新冠疫情后的供应链瓶颈、美国大规模刺激政策带来的需求扩张等是导致美国当前高通胀的重要原因。究竟供给端、需求端对通胀的贡献各有多大呢?Shapiro(2022)对美国高通胀的成因进行了分解。

需求的扩张和供给的收缩都有可能引发物价上涨,不同的是,需求扩张所带来的涨价通常伴随着消费量的上升,而供给收缩带来的涨价通常伴随着消费量的收缩。根据这一原理,Shapiro(2022)分析了PCE篮子中超过百种商品与服务,进而将物价上涨分为需求推动、供给推动和无法归类三种类型。

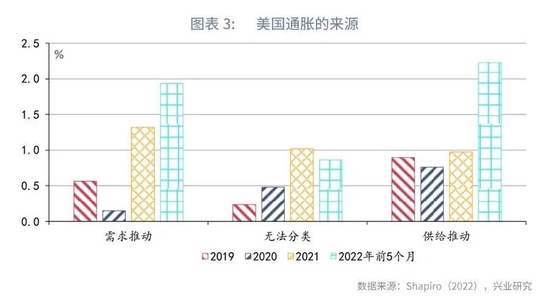

结果显示,2022年前5个月,核心PCE同比涨幅中约44.4%来自于供给端的推动,38.4%来自于需求端的推动,17.2%不能归因于供给端或者需求端。

与疫情爆发前的2019年相比,2022年前5个月需求推动带来的价格涨幅(为简便起见,如无特殊说明,本文中的价格涨幅均指同比涨幅)提高了1.4个百分点,供给推动带来的价格涨幅提高了1.3个百分点,无法分类的价格涨幅提高了0.6个百分点。可见,疫情爆发后美国物价中枢的抬升是供需共同推动的结果。

二、美国通胀的持续性

美国高通胀还将持续吗?

从需求端来看,美国财政赤字率是需求推动的核心PCE涨幅的领先指标,表明财政扩张将引发需求增加,并推升物价。历史数据显示,财政赤字率领先需求推动的核心PCE涨幅约1年。随着财政扩张的影响逐渐消退,3月以来需求推动的核心PCE涨幅小幅回落。2022年5月,需求推动的核心PCE涨幅为1.6%,较2月的高点回落了约0.5个百分点。

尽管财政赤字率已经回落,但2022年第一季度联邦赤字率的绝对水平依然较疫情前的2019年第四季度高出2.4个百分点。据此推算,到2023年3月,需求推动的核心PCE涨幅可能回落至0.7%,较2022年5月低0.9个百分点。

从供给端来看,供应链瓶颈领先供给推动的价格涨幅,表明供给约束对价格的影响有一定的滞后性。 纽约联储发布的供应链压力指数能够较好地刻画供应链瓶颈。除了2020年美国疫情刚刚爆发的时刻外,供应链压力指数大约领先供给推动的价格涨幅9个月左右。

随着海外生产活动的逐渐恢复,供应链压力指数已经出现了明显的回落。到2022年6月,供应链压力指数已经下降至2.4,较2021年末的高点低1.9个百分点,但仍高于疫情前2019年12月的0.02。据此推算,到2023年3月供给推动的价格涨幅约1.5%,较2022年5月低0.6个百分点。

从无法归类的因素来看,数据显示,除了美国911事件后的特殊时期外,无法归因于供需的价格波动均与职位空缺率的变化密切相关。也就是说,在商品本身的供需之外,劳动力市场的供需间接牵引着商品价格的波动。

2022年以来,美国非农职位空缺率的同比涨幅逐渐收窄。到2022年5月,美国非农职位空缺率为6.9%,较2021年同期提高了0.7个百分点。但这一水平较疫情前2019年12月的4.3%高出2.6个百分点,成为推升疫后通胀中枢的重要原因。

美国非农职位空缺率主要受到财产性收入的影响。当居民可以凭借财产获得较为丰厚的回报时,其工作的意愿就会下降,进而推升职位空缺率。因此,财产性收入同比与职位空缺率同比变动正相关。居民的财产性收入主要来自股票和房产。历史数据表明,职位空缺率与标普500和美国房价指数密切相关。

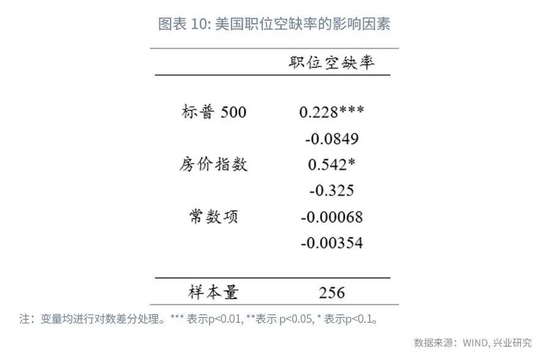

如果我们用职位空缺率、标普500和房价指数进行回归分析,可以发现,标普500和房价指数对职位空缺率均有显著影响。标普500和房价指数的增长率每提高1个百分点,职位空缺率的增长率将分别提高0.23和0.54个百分点。

从上文的分析中可以看出,到2023年3月,供需不平衡压力的减轻将带动核心PCE同比较2022年5月下降1.5个百分点,而2022年5月的核心PCE同比为4.7%。因此,仅供需两端大致可使2023年3月的核心PCE下降至3.2%左右,依然高于2%的通胀目标。如果核心PCE需要进一步下降,则需要控制住无法归因于供需的涨价,即抑制资产价格的涨幅。

因此,资产价格的变化是影响美国通胀回落幅度的重要因素。

从美股来看,目前美国标普500与企业盈利的偏离程度已经接近历史极端水平,存在向基本面回归的动力。随着美联储紧缩力度的加大,美股有望向基本面回归。2022年第一季度,标普500较盈利隐含的水平高出38.4%。与第一季度相比,2022年5月标普500已下跌9.5%。若2023年3月标普较2022年5月下跌28.9%,可带动职位空缺率增速回落6.7个百分点。

从房价来看,美国30年期贷款利率领先房价同比9个月左右。在美联储大幅加息的背景下,近期美国30年期贷款利率大幅攀升,美国房价涨幅有望出现回落。如果到2023年3月,房价较2022年5月下跌5%,将带动职位空缺率增速下降2.7个百分点。

在上述假设下,2023年3月职位空缺率将下降至6.3%左右,带动无法分类的物价涨幅回落0.2个百分点,下降至0.6%到0.7%之间。结合供需变化可知,到2023年3月核心PCE同比可能回落至3%左右。若2023年第二季度后,供需压力进一步缓和,且房价继续回落,核心PCE同比将进一步下降,美联储加息的步伐也有望放缓。

参考文献:

1. Shapiro A., How Much Do Supply and Demand Drive Inflation?, FRBSF Economic Letter, 2022.

(本文作者介绍:兴业银行首席经济学家)

责任编辑:张文

新浪财经意见领袖专栏文章均为作者个人观点,不代表新浪财经的立场和观点。

欢迎关注官方微信“意见领袖”,阅读更多精彩文章。点击微信界面右上角的+号,选择“添加朋友”,输入意见领袖的微信号“kopleader”即可,也可以扫描下方二维码添加关注。意见领袖将为您提供财经专业领域的专业分析。