文/新浪财经意见领袖专栏作家 罗志恒

摘要

美国以消费立国,消费占美国GDP的比重超过七成。疫情以来,美国超常规的财政和货币政策,刺激了旺盛的居民消费需求,但也催生了历史性的通胀。目前全球四十年一遇的通胀周期和加息周期交织,市场担心消费走弱或将带动美国经济走向衰退。下半年的美国消费后劲究竟如何?面临哪些潜在支撑和挑战?又将产生哪些影响?

一、 六大因素抑制美国消费动能

在通胀持续高企影响下,美国消费者信心指数创出有记录以来的历史新低。下半年美国消费面临六大因素制约,或将加剧美国经济衰退风险。

1、高通胀导致居民实际购买力下降。美国商品和服务价格都出现了广泛上涨,居民实际购买力下降。并且消费者通胀预期高企,或将主动压缩开支,减少非必需消费。尽管美国个人消费支出名义同比仍保持8%以上的高增长,但实际同比增速已经降至2%的疫情前水平。

2、美联储加息使得消费贷款成本上升。美联储加息后,金融条件明显收紧,居民信贷成本快速上升,进而冲击汽车消费和信用卡消费。

3、美股大幅下跌引发负向财富效应。2022年一季度,美国居民持有的金融资产与可支配收入的比值大降超12个百分点。下半年若美股再度探底,将进一步抑制居民消费能力和意愿。

4、劳动力市场降温,居民工资收入增长或将放缓。今年美联储连续加息抗通胀,可能会以失业率上升为代价。下半年,若劳动力市场降温,居民工资性收入放缓,消费下行压力加大。

5、财政补贴退坡,居民可支配收入回归常态。2021年下半年以来,财政转移支付逐渐淡出,居民可支配收入增长慢于支出增长,2022年4月居民个人储蓄率一路下滑至5.2%,低于疫情前的中枢。

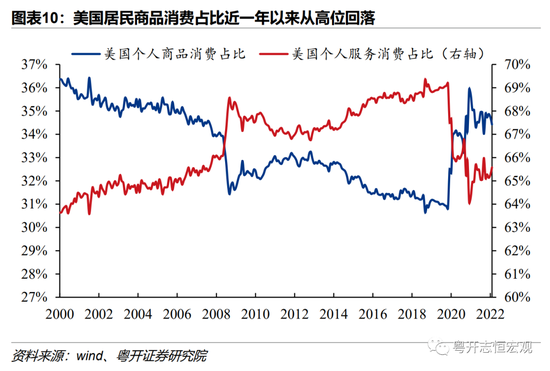

6、疫情消退之后,居家相关商品需求减少。美国居民个人商品消费占比在2021年3月达到高点后,商品消费逐渐退坡,并且高基数影响下商品消费实际同比已经跌至负增长。

二、美国消费将整体下行,但消费结构转变或对其形成一定支撑

1、服务消费回升对冲商品消费下滑。今年美国多地放松防疫限制,促进社交经济恢复。这使得线下服务消费迅速复苏,服务消费的贡献明显提升。今年3月以来,服务消费对PCE实际同比的拉动幅度,高于商品消费的负向拖累,服务消费将成为下半年消费增长的核心动力。

2、商品消费内部,出行相关的商品消费对冲居家办公商品消费。今年1-5月,加油站、杂货店、服装店的非耐用品零售销售额同比增速大幅高于整体零售的增速。而与之对比的是,疫情期间宅经济相关的家具、家电、电子商品零售同比增速垫底。往后看,出行相关需求促进非耐用品消费,将部分对冲居家相关的耐用品消费退潮。

3、美国国内生产恢复,进口消费品减少,国产替代将对美国经济增长有正向拉动。

三、预计下半年美国消费实际同比回落至低于疫情前的水平,对美消费股、中国出口的影响

1、展望下半年,我们认为美国消费动能逐渐衰减,对GDP增长的拉动也将减弱,但消费内部结构调整仍具一定韧性。

一是美国消费环比将大幅走弱,或将出现季度负增长。二是美国消费名义同比将会明显回落,但由于高通胀,依然高于疫情前水平。三是美国消费实际同比将下行至2%以下,低于疫情前水平。

2、美股:美股整体及消费股在加息作用下总体承压,但出行消费驱动航空板块有结构性机会。

3、中国出口:出行消费相关的服装类、汽车及零部件出口或仍有较高增长空间。

风险提示:疫情反弹再度冲击美国生产和消费;美联储持续大幅加息引发经济衰退。

正文

一、六大因素抑制下半年美国消费动能

美国以消费立国,消费占美国GDP的比重超过七成。疫情以来,美国超常规的财政和货币政策,助长了旺盛的居民消费需求,也催生了历史性的通胀。在通胀持续高企影响下,美国消费者信心指数创出有记录以来的历史新低。当前历史性的通胀周期和加息周期交织,下半年美国消费面临六大因素制约,或将加剧美国经济衰退风险。

1、高通胀导致居民实际购买力下降。5月美国CPI同比再创历史新高,商品和服务都出现广泛上涨,食品、能源、核心商品、核心服务分别拉动CPI当月同比1.4、2.6、1.9、3.0个百分点。尽管美国个人消费支出名义同比仍保持8%以上的高增长,但是实际同比增速已经降至2%的疫情前水平。此外,消费者通胀预期高企,或将主动压缩开支,减少非必需消费。密歇根大学消费者调查数据显示,2022年6月消费者对未来一年的通胀预期仍在5%以上。

2、美联储加息使得消费贷款成本上升,冲击信用卡消费和汽车消费。美联储加息后,金融条件明显收紧,对消费的负面影响逐渐显现。2022年一季度末,居民汽车贷款、信用卡逾期占比均有小幅提升,但尚处于历史相对低位。政策利率会引导居民信贷成本快速上升,一是利率较高的信用卡消费信贷减少,居民日常消费收缩;二是付息压力率先冲击信用资质较弱的人群,引发汽车贷款连锁违约,冲击汽车销售。

3、美股大幅下跌引发负向财富效应,抑制居民消费能力和意愿。美股是美国居民财富中的重要资产,美国居民总资产中金融资产占比超三分之二,而金融资产中股票资产占比达40%。疫情以来,美股牛市带来的财富效应,是推动居民消费的重要动力。今年上半年,美股大跌创下1970年以来的最差的半年度表现。2022年一季度,美国居民直接持有的、通过基金间接持有的股票资产规模累计缩水5.3%、7.3%,幅度与同期美股指数跌幅相当。居民持有金融资产与可支配收入的比值大降超12个百分点。当前美股对居民资产负债表的冲击远不及金融危机期间,但下半年若美股市场盈利预期和估值继续承压,市场再度探底,对居民消费需求的抑制作用将进一步显现。

4、劳动力市场降温,居民收入端对消费的支撑将弱化。去年四季度以来,美国失业率处于低位,职位空缺率和薪资增速升至高位,劳动力市场达到紧平衡。但今年美联储连续加息抗通胀,可能会以经济增长放缓、失业率上升为代价。自5月起,奈飞、推特、特斯拉等多家美国大型科技公司接连发裁员和冻结招聘计划,美国科技服务业劳动力需求率先降温。下半年,若科技行业失业蔓延到更多行业,或将扭转整体劳动力市场的供需格局,居民工资性收入放缓,使得消费下行压力加大。5月美国非农就业平均时薪同比增速连续两个月下滑,较3月高点放缓了0.4个百分点。

5、财政补贴退坡,居民可支配收入回归常态。去年拜登政府上台后推出美国纾困计划,通过发放现金补贴、失业金救济、贷款延期等手段支持居民部门现金流量表复苏,美国居民个人储蓄率最高突破了30%。但2021年下半年以来,财政转移支付逐渐淡出,居民收入增长回归常态,而且支出增长快于可支配收入增长,2022年4月居民个人储蓄率一路下滑至5.2%,甚至低于疫情前的中枢。

6、疫情消退之后,居家相关商品需求减少。疫情爆发之初,疫情限制服务消费场景,而美国财政货币政策加码,刺激居民商品消费率先复苏,特别是居家办公相关的耐用品需求激增。美国居民个人商品消费占比从疫情前的30.8%最高上升至35.9%。但是2021年二季度以来,美国商品消费逐渐退坡,并且高基数影响下商品消费实际同比已经跌至负增长区间。

二、消费结构转变或对美国消费形成一定支撑

尽管美国居民收入和支出端都受到通胀和加息的冲击,但美国消费自身结构的转变或将体现出一定的韧性。一是服务消费支出对商品消费支出的替代作用;二是商品消费内部调整,出行相关的商品消费对冲其他耐用品消费下滑;三是美国国内生产恢复,对进口消费品的替代也会对国内消费有支撑。

1、服务消费回升对冲商品消费下滑

当前美国消费结构正经历从实物商品消费向服务消费的变迁。疫情期间受到防疫措施制约,消费场景受限,线下服务消费占比大幅下降,而居家相关的耐用品占比大幅上升。随着全球疫苗接种率的提升,美国等发达经济体大幅放松国内防疫和国际旅行限制。今年美国多地开始放松防疫限制,促进社交经济恢复,美国疫情防控严格指数降至疫情以来的低点。这使得出行等线下服务消费迅速复苏,服务消费的贡献明显提升。特别是3月以来,服务消费对PCE实际同比的拉动幅度,高于商品消费的负向拖累,服务消费将成为下半年消费增长的核心动力。

2、商品消费内部,出行相关的商品消费对冲居家办公商品消费

商品消费内部分为耐用品和非耐用品消费,耐用品主要包括汽车、家具、家电等使用周期较长的商品,而非耐用品主要包括食品、能源用品、服装等更新频率较高的商品。

从美国经济分析局统计的PCE名义值来看,非耐用品消费支出同比保持在10%左右的增速,而耐用品消费已经负增长。

从美国普查局统计的零售销售额来看,今年1-5月,加油站、杂货店、服装店等非耐用品零售销售额同比增速大幅高于整体零售的增速。其中加油站零售受到美国汽车零售价格创新高的推高,而服装零售则反映了出行消费需求的复苏。而与之对比的是,疫情期间宅经济相关的家具、家电、电子商品零售今年1-5月同比增速垫底。

往后看,出行相关需求对非耐用品消费的支撑仍将继续,将部分对冲居家相关的耐用品消费退潮。

3、美国国内生产恢复,进口消费品需求减少,将对美国经济增长有正向拉动

疫情以来,美国国内生产恢复较慢,受制于供应链和物流瓶颈,美国主要通过进口来满足国内激增的商品消费需求。今年一季度,疫情和高油价影响下美国进口高增,导致贸易逆差扩大,拖累GDP环比负增长。

往后看,美国消费结构转变会导致进口商品需求降温,并且随着美国国内生产继续恢复,将对部分消费品进口进行国产替代,从而正向拉动GDP增长。

三、预计下半年美国消费实际同比回落至疫情前以下,但美股和中国出口或仍有结构性机会

1、美国消费年内同比增速回落,环比或出现负增长

综合而言,展望下半年,我们认为美国消费动能逐渐衰减,对GDP增长的拉动也将减弱,但消费内部结构调整仍具一定韧性。

一是美国消费环比将大幅走弱,或将出现季度负增长。

二是美国消费名义同比将会明显回落,但由于高通胀,依然高于疫情前水平。

三是美国消费实际同比将下行至2%以下,低于疫情前水平。

值得关注的风险是,如果美国持续高通胀并引发美联储过快加息,同时抑制居民消费能力和消费意愿,导致个人消费支出实际同比负增长,或将拖累美国经济陷入衰退。

2、美股:消费行业整体承压,出行消费驱动航空板块有结构性机会

下半年在流动性紧缩和盈利预期下行环境中,美股市场整体上依然承压,但出行消费相关行业如航空或有结构性机会。

今年6月美股已经步入技术性熊市区间,美股可选消费行业盈利不及预期,并在加息和通胀冲击下,二季度标普500可选消费行业盈利预测累计下调近20%,体现了美国消费动能衰减的预期。但相对而言,美股航空板块有结构性机会。一是出行相关的需求较强,跨区域旅行复苏利好航空股;二是油价上涨带来的成本端压力已经边际缓解,航空股盈利预期有一定修复空间,行业层面或将跑赢大盘。

3、中国出口:出行消费相关的服装类、汽车及零部件出口或仍有较高增长空间

下半年我国出口面临需求下行和竞争加剧两重压力。一是美国消费需求降温,带动全球经济增长下行,外需走弱;二是印度、东盟等经济体生产恢复,加剧我国出口的竞争压力。

但美国消费结构调整,叠加中国产业链供应链优势,中国出口仍具有一定韧性。服装类出口受益于海外出行消费需求,而汽车及零部件、机械设备等资本品出口将较为强劲。

(本文作者介绍:粤开证券研究院副院长、首席宏观研究员,注册会计师,中国财政科学研究院财政学博士。新财富最佳分析师宏观经济第三名(团队)。研究方向:宏观经济、财政理论与政策。)

责任编辑:张文

新浪财经意见领袖专栏文章均为作者个人观点,不代表新浪财经的立场和观点。

欢迎关注官方微信“意见领袖”,阅读更多精彩文章。点击微信界面右上角的+号,选择“添加朋友”,输入意见领袖的微信号“kopleader”即可,也可以扫描下方二维码添加关注。意见领袖将为您提供财经专业领域的专业分析。