意见领袖丨靳毅

1、引言

2022年以来,受资本市场调整的影响,银行理财产品出现较大净值波动,成为市场关注的焦点。在“破净潮”下,市场担心理财产品将面临较高的赎回压力,导致资产端的部分资产遭到抛售,对资本市场产生负反馈效应,进一步影响产品净值,从而形成理财赎回的螺旋。

理财产品目前破净情况如何?封闭式产品的到期高峰在哪里?银行理财在资产端的配置变化对资本市场的影响程度有多大?本文试图从银行理财在产品端和资产端的6大变化入手,通过分析银行理财市场的变局,系统性探讨这些变化对资本市场的影响。

2、银行理财年报里的6大变化

2.1

产品端

(1)变化一:规模同比增速创新高,下半年发力明显

2021年银行理财存续规模同比增长3.14万亿元,主要由下半年所贡献。2021年12月,银行理财存续规模达到29万亿元,较2020年12月增长12.14%,实现了2018年资管新规落地以来的最快增速,并超过最近三年的年均增速10.5%。

分季度看,2021年的高增速主要由下半年所贡献,在上半年规模负增长的情况下,下半年规模增长达3.2万亿元。

(2)变化二:网红产品横空出世

最低持有期产品出道,补位现金管理类产品。最低持有期产品的特点在于,投资者必须持有特定期限(7天-1年不等)后才可赎回,这一产品既满足了投资者的流动性需求,同时具备更灵活的久期和投资范围。

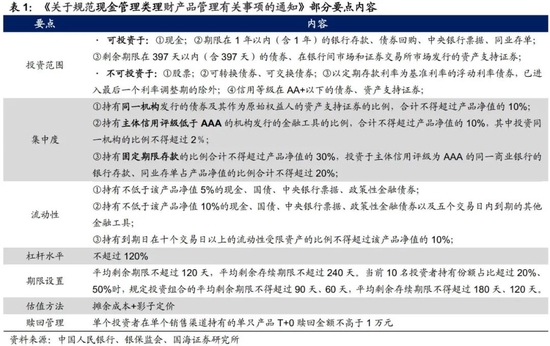

因此,在2021年6月《关于规范现金管理类理财产品管理有关事项的通知》出台、现金管理类产品投资和规模均受到限制的背景下,最低持有期产品作为现金管理类产品的替代品受到投资者的欢迎,2021年7月1日至2022年4月15日银行理财共发行149只最低持有期产品,占其当前发行总只数的80.1%。

封闭式产品和现金管理类产品规模走势分化。2021年12月31日,封闭式产品存续余额较2021年中减少0.26万亿元,而现金管理类产品仍处于扩容阶段,存续余额较2021年中增长1.51万亿元。

二者的反向变动表明,在2021年第四季度权益市场震荡的背景下,相较于风险较低、申赎更为灵活的现金管理类产品,期限较长且配置权益资产的封闭式产品较难满足投资者获取稳定收益的需求,发行受阻,导致银行在发行时更多转向短端产品。

(3)变化三:破净率提升,封闭式产品面临赎回压力

受资本市场调整影响,理财产品破净率提升。以净值数据披露率较高的银行理财子的存续产品为例,2022年以来,受股市表现不佳的影响,理财产品每周破净率呈上升趋势,并在三月份的第三周达到最高,当周共有1570只理财子产品的净值跌破1,破净率达18.5%。

2022年封闭式产品将面临较大的赎回压力。截至2022年4月15日,完整披露到期数据的存续封闭式产品共有15690只(披露比例为74%)。其中61.1%将于2022年到期,28.7%将于2023年到期。

2022年的到期数量高峰出现在5-9月份,这期间将有6232只封闭式产品到期,占所有封闭式产品的39.7%。可见封闭式产品在今年,尤其是二三季度存在较大的到期赎回压力。

2.2

资产端

(1)变化一:非标萎缩,次级债补位

非标压降持续,同业存单扩容。在非标资产的压降压力下,银行理财的非标资产持有规模由2021年6月30日的3.75万亿元下降至年底的2.62万亿元,环比下降30.13%,规模进一步压缩。

同时,银行理财持有的同业存单规模上行,由2021年6月30日的3万亿元上升至年底的4.34万亿元,环比增加44.67%,扩容趋势明显。

次级债成为银行理财的替代选择。2021年7月以来,随着银行理财规模的增长, 3Y及5Y二级资本债到期收益率出现明显下降,侧面表明银行理财已经开始增配二级资本债作为受限资产的替代产品。

(2)变化二:基金持仓规模高速增长

公募基金持仓规模迅速增长。截至2021年12月底,银行理财公募基金配置规模达1.25万亿元,较2021年中大增68.7%,远超过同期公募基金市场10.5%的增速。

(3)变化三:权益类资产投资回落

银行理财对权益类资产的直接投资持续下行。2021年底,银行理财投资权益类资产1.02万亿元,较2021年上半年的1.17万亿元环比下降12.8%,延续了2019年以来的下行趋势。

同时,如前文所述,银行理财在2021年下半年转而大幅增加了对公募基金的投资,表明银行理财可能更偏向通过间接投资基金的方式增加权益敞口。

3、理财变局如何重构资本市场格局?

3.1

2022年银行理财的大变局

(1)变局一:理财负债短期化倒逼资产短期化

“固收+”策略产品遭遇赎回,短债类产品跟进。根据微观调研,银行理财通常不在期限小于9个月的产品中配置权益敞口,因此“固收+”产品往往以期限较长的封闭式产品为主。

据此分析“固收+”产品的到期情况,如上文数据所示,今年将有61.1%的封闭式产品到期,且主要集中在二、三季度,因此,短期内“固收+”产品也同样面临着较大的赎回压力。

与此同时,如前文所述,短债产品,尤其是最低持有期类产品受到市场的关注和追捧,规模加速扩张。两类产品之间的区别表明,当前银行理财的投资者偏好流动性强、收益较为稳定的短期限产品。

长负债期限产品萎缩、短负债期限产品扩容,导致银行理财在资产端缩久期。为了保证产品流动性和偿还能力,应对负债端短期化趋势,银行理财在设置产品策略时将会考虑缩短久期,并进行“卖长买短”的操作,从而在资产端形成短期化趋势。

(2)变局二:“固收+”产品萎缩,权益资产敞口下降

权益资产规模遭遇被动降低和主动压缩双重影响。一方面,“固收+”产品规模萎缩,其持有的权益资产规模将被动降低。另一方面,从产品策略的角度,权益市场震荡,“固收+”产品在资产配置时将主动降低权益敞口。

今年2月春节后至3月中旬,银行理财每周净买入债券规模均明显高于去年同期,侧面表明在今年权益市场调整的背景下,银行理财选择增加债券投资规模,主动降低权益敞口。

3.2

变局将如何影响资本市场?

银行理财市场的变局将如何影响资本市场?在探讨这个问题前,首先需要明确银行理财在资产端的投资方向及投资结构。

银行理财的投资方向包括债券、同业存单、非标准化债权类、权益类资产、公募基金等。从过去三期各类资产投资占比看,信用债、非标、同业存单、现金及银行存款为其主要配置资产,其中信用债为最主要的配置资产,占总投资规模的比例稳定在50%左右。

(1)利好中短久期信用债

银行理财在信用债的配置变化会对市场产生明显扰动。银行理财配置了较大规模的信用债,截至2021年底持有信用债15.17万亿元,占信用债总规模42.68万亿元的36%,比例相对较高。从历史上看,银行理财规模变化对信用利差扰动明显:在银行理财规模收缩期,信用利差往往上行。

缩久期行为使银行“抛长补短”,中短久期信用债迎来机会。在股债市场震荡、市场短期化配置的趋势下,现金管理类产品持续扩容,将会利好流动性较高的同业存单。

同时,在银行理财持续降低权益敞口的背景下,中短久期信用债会受到更多关注,其中3Y城投债及3Y二级资本债的信用利差上升至历史中位数附近,相对更具配置价值。

(2)利空长久期信用债及可转债

去年下半年,次级债发行规模及二级债基持有的转债规模涨幅过快,今年细分品类资产将出现反向演绎。具体来看:

次级债方面,银行理财可能选择抛售持有的二级资本债。2021年5Y次级债发行额度较高,二季度和四季度分别达到2663亿元及2477.5亿元,如前文所述,银行理财在此期间可能同步增持了较大比例的次级债。

在当前资产端缩久期,且长期二级资本债到期收益率已降至较低水平的背景下,银行理财可能将选择抛售这部分次级债以补充流动性。

次级债发行市场供过于求,利空加剧。2022年第一季度共发行二级资本债1987.5亿元,远超去年同期的816.7亿元,供给充足。然而在全市场资产配置短期化趋势下,此类长期信用债的需求受到削弱,导致市场出现供过于求的局面,从而进一步加剧利空。

2021年下半年二级债基规模迅速增长,银行理财扩容为主要驱动因素之一。二级债基的存量规模由2021年上半年的6578亿元迅速增长至年底的10689亿元。

从2021年底二级债基的持有者结构看,机构持仓占比达68%,为规模增长的主要贡献方。其中,根据微观调研,银行理财规模扩容带来的增量相对较大,为二级债基规模增长的主要驱动因素之一。

银行理财面临赎回压力时将导致转债出现抛售。二级债基持有转债规模在2021年下半年同步攀升,由上半年的960亿元迅速增长至年底的1499亿元,占可转债总市值的比重由13%提升至18%,为2019年以来的最高点。因此,当银行理财面临赎回压力、二级债基遭到卖出时,可能导致转债出现一定规模的抛售。

(3)对长债和股票影响偏中性

利率债投资规模稳定在较低水平,预计对利率债市场影响较小。2016年至2021年,银行理财的利率债配置比例始终在7%左右,规模维持在2万亿元左右,较为稳定。投资规模占整个利率债市场规模的比例持续降低,至2021年底仅为2.5%,对利率债市场影响较小。

权益类资产投资规模处于历史低位,较小的抛售空间对股票市场影响有限。从投资规模看,银行理财对权益类资产的持仓持续稳定收窄,由2017年底的2.8万亿元降至2021年底的1.02万亿元。从配置比例看,对权益类资产的投资比例由2017年底的9.47%稳定下降至2021年底的3.3%,均已处于历史低位。

从过往对权益类资产的减持情况看,2019年中至2019年底出现了最大规模的抛售,规模减少0.34万亿元,配置比例降低1.7个百分点。

按此比例计算,若未来受权益市场表现不佳、赎回压力增大等因素影响,银行理财继续出售权益类资产,其最大抛售空间约为0.53万亿元(以2021年底理财产品投资资产规模31.19万亿元为基数),相较于公募基金7.03万亿元(截至2021年12月31日)的持股市值,对股票市场的影响较为有限。

(本文作者介绍:国海证券研究所固定收益研究团队负责人。)

责任编辑:张文

新浪财经意见领袖专栏文章均为作者个人观点,不代表新浪财经的立场和观点。

欢迎关注官方微信“意见领袖”,阅读更多精彩文章。点击微信界面右上角的+号,选择“添加朋友”,输入意见领袖的微信号“kopleader”即可,也可以扫描下方二维码添加关注。意见领袖将为您提供财经专业领域的专业分析。