意见领袖丨靳毅

地产周期的转向并不是一蹴而就的。我们认为在地产回暖的整个链条中,可以先后观察到“四个底部”——分别是政策底、销售底、拿地底、开工底。以2014年到2016年地产周期的回暖为例:从“政策底(5个月)-销售底(2个月)-拿地底(6个月)-开工、投资底”,共经历了13个月的时间。

而观察本轮地产周期,我们当下正处于从“政策底”到“销售底”的这一关键阶段:若“因城施策”式的地产托底政策持续推出,叠加上中央释放“稳地产”的积极信号,我们不能排除在今年二季度见到“销售底”的可能性。由于“销售底”是地产回暖周期中第一个得到数据验证的拐点,届时“房地产周期回暖”大概率将会成为一段时间内的市场交易主线。

而在地产投资数据方面,根据我们对地产回暖链条的分析,乐观情况下即使“销售底”于二季度出现,从销售改善到地产投资增速上行,仍需要至少3个季度的时间,年内我们可能很难看到地产投资增速的趋势性回升。

1、“稳地产”为何重要?

1.1

房地产政策拐点已现

3月16日,国务院金融稳定发展委员会召开专题会议,研究当前经济形势和资本市场问题。在房地产领域,本次会议强调要“及时研究和提出有力有效的防范化解风险应对方案,提出向新发展模式转型的配套措施”。会后,财政部明确表示年内不会扩大房地产税试点城市范围,从高层发出的稳定地产行业信心的信号十分明确。

其实在本次高层会议之前,从年初开始,不少城市就通过“因城施策”,陆续推出稳定房地产市场信心的措施。例如下调房贷利率加点、适当放松限购等。

如苏州,从2021年12月至2022年2月的两个月时间内,下调首套房贷利率65BP至4.85%,降息幅度不可谓不大。再如郑州,3月1日推出“房地产新政19条”,其中包括“父母投靠在郑工作子女,允许其投靠家庭新购一套住房”、“对拥有一套住房并已结清相应购房贷款的家庭,执行首套房贷款政策”等重磅措施。种种托底政策表明,房地产政策上的拐点已经出现。

1.2

市场预期逐渐升温

在调控政策“因城施策”式松绑的背景下,资本市场投资者对于房地产市场的信心明显抬升。从年初开始,股市中房地产板块表现持续好于大盘。截止3月18日,申万房地产行业指数年内累积下跌3.75%,高于沪深300累积涨跌幅近10个百分点,在申万31个行业中排名第5。

在“稳地产”政策陆续出台,市场预期逐渐抬升的当下,我们认为有必要研究下一阶段地产回暖,对于诸多大类资产的影响。毕竟,房地产行业是我国国民经济十分重要的部门:在融资领域,涉房贷款占新增贷款比重的2成左右;在投资领域,房地产投资约占固定资产总投资的27%。如果进一步将地产上下游纳入综合考虑,房地产板块对我国经济的影响,显然比上述数字更大。所以,房地产周期回暖一旦得到验证,大概率将会成为一段时间内的市场交易主线。

除此之外,房地产行业的冷暖还关系着地方政府的“钱袋子”。目前土地出让收入占地方财政收入的比重较高,2021年土地出让收入占地方政府“两本账”(公共财政+政府性基金)的比重为42%,土地市场景气度也将显著影响地方政府的财政行为。

但问题的关键是,房地产周期由于涉及产业众多、复杂程度较高,即使出现周期性回暖,这种回暖也不是一蹴而就的,而是要经过一个较长的传导链条。那么在地产周期回暖之初,我们应该关注哪些信号,有助于我们判断市场拐点、把握投资机会?

2、地产周期的传导链条

地产周期的转向并不是一蹴而就的。我们认为在地产回暖的整个链条中,可以先后观察到“四个底部”——分别是政策底、销售底、拿地底、开工底。以2014年到2016年地产周期的回暖为例:

(1)政策底

上一轮“政策底”,出现在2014年10月。2014年9月30日,银监会出台“9·30”新政,监管放松了对首套房贷的认定:“对拥有1套住房并已结清相应购房贷款的家庭,银行业金融机构执行首套房贷款政策。”(此政策也出现在“郑州19条”中)同时,“新政”鼓励金融机构发行住房抵押贷款支持证券和期限较长的专项金融债券,进一步拓宽融资渠道。

(2)销售底

然而,调控政策转宽并未立刻带来购房者对于楼市回暖的预期,上一轮“销售底”直到2015年3月份才出现。继“9·30”新政之后,2014年11月,央行降息0.4个百分点,2015年3月又降息0.25个百分点。2次降息后,购房者预期全面改善,住宅销售面积增速才出现趋势性上行。

(3)拿地底

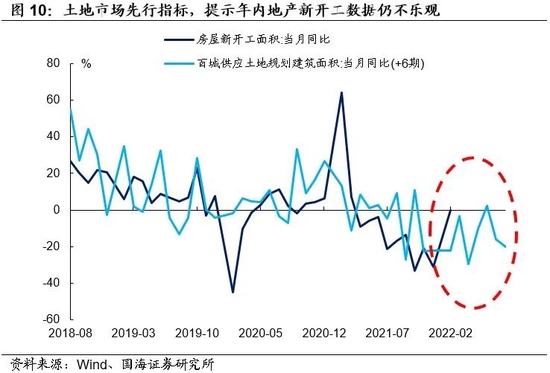

随着销售回款的改善,房企“拿地底”于2015年5月出现。随着销售的全面回暖,房企对于后续楼市的信心增强,拿地开始增加。以“百城成交土地规划建筑面积”增速计算,2015年5月土地成交数据开始出现趋势性回暖。

(4)开工底

房企“开工底”于2015年11月出现。在地产投资链条中,从拿地到新开工通常需要6个月左右的时间。2015年5月房企拿地开始增加后,2015年11月房企新开工增长。而新开工投资通常决定了房地产投资的趋势,因此同一时间,房地产投资数据触底回升。

所以综合来看,在上一轮地产宽松周期中,从“政策底(5个月)-销售底(2个月)-拿地底(6个月)-开工底”,共经历了13个月的时间。

3、本轮地产行情进行到何处?

回顾上一轮地产回暖链条我们可以发现,在“四个拐点”当中,“政策底”到“销售底”的传导,是最具有不确定性的一个阶段,取决于政策宽松节奏、购房者信心等。一旦地产销售出现趋势性回暖,后续房企增加拿地、新开工,并推动投资数据回升,将是大概率的事情。同时“销售底”是地产回暖周期中,第一个得到数据验证的拐点,因此一旦“销售底”出现,市场对于“地产回暖”的交易也将最为强烈。

3.1

“政策底”已现、“销售底”未至

而观察本轮地产周期,我们当下正处于从“政策底”到“销售底”的这一关键阶段:政策底方面,从今年初大中型城市相继下调房贷利率开始,地产调控政策从收紧到宽松的“政策底”显然已经明确;

而销售底方面,尽管2022年1-2月份地产销售增速,较2021年12月份有所回升,但我们认为这属于销售数据的底部震荡(2014年也出现过类似的行情),并不属于趋势性回升。从高频数据来看,受疫情蔓延与购房者信心低迷的共同影响,3月份大中城市地产销售再度下行,因此我们目前仍未见到“销售底”出现。

不过,若“因城施策”式的地产托底政策持续推出,叠加上中央释放“稳地产”的积极信号,我们不能排除在今年二季度见到“销售底”的可能性。

3.2

“投资底”较难看到

而在地产投资数据方面,根据我们对地产回暖链条的分析,乐观情况下即使“销售底”于二季度出现,年内我们也很难看到地产投资增速的趋势性回升,理由有二:

一、即使“销售底”即将出现,从“销售底”向“拿地底”的传导仍需要时间,这一轮或经历一个季度以上。上一轮地产周期中,“销售底”向“拿地底”的传导经历了2个月,速度相对较快。但反观本轮房地产周期,在“三条红线”政策不动摇的前提下,房企负债压力普遍加大。因此即使销售数据改善,房企仍需要一定时间来修复资产负债表,本轮“销售底”向“拿地底”的传导时间可能会更长。

二、从“拿地底”向“开工、投资底”传导,通常在需要半年时间,这是由房企项目流程所决定的。而从当前房地产数据来看,无论是“销售”还是“拿地”,均没有出现趋势性拐点。

因此,即使在下个季度内我们观察到销售数据的趋势性回暖,从销售改善到地产投资增速上行(“投资底”),仍需要至少3个季度的时间。所以我们判断,年内地产投资的全面上行仍难以出现。

不过,这并不妨碍“销售底”出现之后,资本市场开始演绎“地产周期回暖”的交易行情。而“销售底”出现,将对诸多大类资产有何种影响,也值得后续关注。

风险提示 新冠疫情超预期,货币政策超预期、房地产宽松政策不及预期。

(本文作者介绍:国海证券研究所固定收益研究团队负责人。)

责任编辑:张文

新浪财经意见领袖专栏文章均为作者个人观点,不代表新浪财经的立场和观点。

欢迎关注官方微信“意见领袖”,阅读更多精彩文章。点击微信界面右上角的+号,选择“添加朋友”,输入意见领袖的微信号“kopleader”即可,也可以扫描下方二维码添加关注。意见领袖将为您提供财经专业领域的专业分析。