意见领袖丨孙彬彬 谭逸鸣

摘要:

(1)2021年以来城投一级发行有哪些特点和变化?

1)AA及以下主体发行占比有明显下降;2)交易所城投债发行占比有所下降。3)区县级平台发行占比有所下滑。4)借新还旧仍然是大头,募集资金用途当中明确提及用于偿还债券本金的比例有所增长。

除了由于今年市场整体信用风险偏好变化而带来结构分化之外,2020年底永煤事件以来,城投发债监管场所陆续规范发行,确对市场发行结构产生了一定影响。而且,随着时间推移,一系列的监管举措在逐步形成合力。

(2)其中隐含着何种政策诉求?

自上而下,隐债监管推动政府杠杆逐步降低成为促进经济转型和推动高质量发展的明确方向;永煤之后,金融监管部门和地方政府都要落实监管责任和属地责任。以上两点是发行方面逐步体现政策规范的背景。

自下而上,从发行交易场所角度出发,自然希望构建一个更为健康的信用债市场。

政策实际在做两件事情:一是主动淘汰;二是和时间赛跑。主动淘汰目的在于构建更加健康的信用市场,和时间赛跑在于政策出发点不是挤兑,而是规范,尽量避免被挤兑。

(3)该如何看待当前环境下城投信用状态?

怎么看?有压有保的基本判断不变。首先,政策决心很大,易收难放,这是城投总体承压的一面。其次,城投是金融机构最重要的信用资产、也是目前最重要的地方国企,这就决定了保的一面。

会不会擦枪走火、始料未及?永煤之后为什么明确金融监管部门和地方政府要提高政治站位、切实履行责任?就因为永煤为代表的地方国企违约如果不作控制、不受约束,就会进一步重创社会信用体系,从而演化为全国性系统性金融风险。从这个角度而言,兜住风险底线,就意味着对待地方隐性债务和城投问题,政策会收而有度,至少不会简单重复地产的路径,毕竟内外有别。因此,从今年以来城投整体的监管思路来看,顶层设计上有保有压有退出或将成为常态。

是否需要调整城投信用分析框架和观点?我们认为核心逻辑还是在于以区域为单位的地方政府救助意愿和能力。其中关键是要强调地方政府的自觉性。除此之外,就是考虑个体情况,关键是看主体职责。

城投未来风险要关注什么?政策有窗口期,城投自然也有窗口期。窗口期内,城投债信用状态仍然有稳的基础,还是可以保持合理参与。这个窗口期主要观察两点:一是隐性债务化解进程;二是银保监会15号文执行推进情况。

市场关注城投,本文讨论以下几个方面:

(1)2021年以来城投一级发行有哪些特点和变化?

(2)其中隐含着何种政策诉求?

(3)该如何看待当前环境下城投信用状态?

1.2021年以来城投发行有哪些变化?

首先我们从2021年城投一级发行来观察,有以下几点值得关注:

2021年以来,在流动性较为宽松的背景下,城投整体净融资表现较好,但从结构上来看,AA及以下主体发行占比有明显下降。

同时,2021年以来交易所城投债发行占比有所下降,而发改委和协会相对较为平稳,这或与今年以来城投监管政策变化有关,尤其是交易所层面,包括“红橙黄绿”分档划分约束发债、对部分财力偏弱区域新增敞口的限制,以及对单一发行人发行规模上限的约束等等。

进一步聚焦交易所城投债发行,可以看到2021年以来区县级平台发行占比有所下滑。

另外从募集资金用途梳理来看,2021年以来发行的城投债当中,借新还旧的占比仍然是大头,和往年趋势类似,但有所变化的是,募集资金用途当中明确提及用于偿还债券本金的比例有所增长。

从以上的发行情况可以看到,除了由于今年市场整体信用风险偏好变化而带来的结构分化之外,2020年底永煤事件以来,城投发债监管场所陆续规范发行,确对市场发行结构产生了一定影响。而且,随着时间推移,一系列的监管举措在逐步形成合力。

那么,政策诉求是什么?因为地产前车之鉴,市场甚至担心城投会复制地产的风险路径,担心监管挤兑。

2.政策诉求是什么?

自2017年全国金融工作会议后,特别是地方政府隐性债务相关化解处置工作逐步推进以来,推动政府杠杆逐步降低和规范相关主体市场融资行为成为促进经济转型和推动高质量发展的明确方向。这是总体政策监管趋严的大前提。

另一方面,2020年11月永煤事件后,为落实监管责任,加强地方区域债务风险和地方国有企业债务风险管控,金融监管部门和地方政府都要落实监管责任和属地责任。这是发行方面逐步体现政策规范的另一背景。

以上两点是过去一年中,市场所看到或者听到的各种有关发行规范和约束的主要原因。

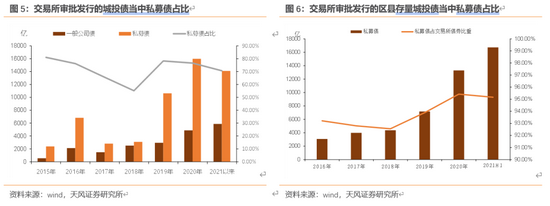

当然,还有一个自下而上的考虑。从发行交易场所角度出发,自然希望构建一个更为健康的信用债市场。过去几年当中城投平台(尤其是区县主体)于相关场所发行了大量私募产品。从数据来看,2015年以来交易所审批发行的城投债当中私募债占比基本都超过70%,区县平台当中私募债占比更是超过90%。

所以,不管是红橙黄绿分档、区县限制、还是余额管理,均表明了有关部门希望构建一个更加规范和健康的信用市场的决心,逻辑上,债券市场本身需要一个更好的健康的发行市场,一级发行更健康,二级市场才更健康。

所以政策实际在做两件事情:一是主动淘汰;二是和时间赛跑。

主动淘汰目的在于构建更加健康的信用市场,和时间赛跑在于政策的出发点不是挤兑,而是规范,尽量避免被挤兑。

3.如何看待当前政策环境下城投信用状态?

自2017年全国金融工作会议和地方政府隐性债务甄别化解以来,收的方向基本明确,放的空间越来越窄,这一趋势市场都了然于心。

但是一方面发行监管政策在收紧,另一方面,地产信用风险在上升。

左边是土地财政,右边是再融资。再叠加新问题新情况不断,城投压力和关注自然进一步上升。

怎么看?

有压有保的基本判断不变。

首先,政策决心很大,易收难放,这是城投总体承压的一面。

改革进入攻坚期和深水区,剩下的都是顽固性问题,停顿和倒退没有出路,需要锲而不舍,坚定化解。宏观稳杠杆,关键是地方政府和国有企业杠杆,而两者交集,恰好就是城投。

其次,城投是金融机构最重要的信用资产、也是目前最重要的地方国企,这就决定了保的一面。

截止2020年末,商业银行对城投贷款的大致规模为24.8万亿元,占商业银行对公贷款的比例在37%。城投债存量规模已经超过12万亿元,占非金融信用债的48%。城投类资产遍布各类型金融机构,特别是流动性较高的金融产品基本都涉及城投资产投资。已经是金融机构最重要和最主要的信用资产,没有之一。

即使考虑新旧动能转换和高质量转型,国有企业依然是中国特色社会主义的重要物质基础和政治基础,是党执政兴国的重要支柱和依靠力量,必须做强做优做大。当然,国有企业也要改革优化,但绝对不能否定、绝对不能削弱。

更何况,需要大力发挥公有制经济在促进共同富裕中的重要作用。

会不会擦枪走火、始料未及?

参照永煤,永煤之后为什么明确金融监管部门和地方政府要提高政治站位、切实履行责任?

就因为永煤为代表的地方国企违约如果不作控制、不受约束,就会进一步重创社会信用体系,从而演化为全国性系统性金融风险。

马骏[1]在2019年12月18日接受证券时报记者采访时明确表示:在全国上万个平台类机构中,只要几个公开违约,就可能导致连锁反应形成“扎堆”。因此,应尽快制定系统性防范和化解地方隐性债务风险的措施,有效防止出现一批平台违约倒闭的系统性风险。

从这个角度而言,兜住风险底线,就意味着对待地方隐性债务和城投问题,政策会收而有度,至少不会简单重复地产的路径,毕竟内外有别。

因此,从今年以来城投整体的监管思路来看,顶层设计上有保有压有退出或将成为常态:

压的一面:交易所、交易商协会城投债发行有做相应约束和限制、银保监15号文进一步压实地方政府隐性债务化解工作,对银行流动资金贷款投放以及平台隐性债务置换做了进一步的规范和约束。

保的一面:1)无论是交易所还是交易商协会,一定范围内仍然可以借新还旧融资;2)地方债置换债务在延续;3)区域信贷平衡机制的建立和推进;4)地方政府层面均积极成立债务化解平滑基金,以应对短期流动性风险等。

退的一面:高风险弱主体无论是存量规模,还是新增发行都在不断压缩。

那么是否需要调整城投信用分析框架和观点?

我们认为核心逻辑还是在于以区域为单位的地方政府救助意愿和能力。

其中关键是要强调地方政府的自觉性。从近几年来,特别是今年内相关信用事件处置观察,债券而言,地方政府的救助意愿和政治自觉性依然较高。当然凡事不能简单线性外推。

除此之外,就是考虑个体情况,关键是看主体职责。

2021年5月底[2],前财政部部长楼继伟在中国财富管理50人论坛青年学术论坛上,就二元土地结构下地方城投公司会长期存在,化解债务风险必须尊重契约精神主体发表讲话:我国的城投平台主要有两类:一类是SPV架构的融资平台,背后有若干个发债主体,规格都很高。它们投入部分实际资产,由管理者日常运营。对这类融资平台要彻底拆除,“背走”相关债务,自身无法“背走”的债务由政府承担。另一类是地方城投公司,主要职责之一是集体土地的征收、城镇国有土地置换用途后的土地一级开发,这类企业是必然要存在的。

这里提供了一个思路:职责决定担当,使命决定空间。城投主体的排他性原则十分重要。

城投未来风险要关注什么?

政策有窗口期,城投自然也有窗口期。

窗口期内,城投债信用状态仍然有稳的基础,还是可以保持合理参与。

这个窗口期主要观察两点:一是隐性债务化解进程;二是银保监会15号文执行推进情况。

理论上隐性债务化解2028年底前到期,但近期上海、广东都在着手隐债清零,要留意化解期限提前到来的影响。同时,需要关注15号文的实际执行,毕竟这是城投最重要的两大配置力量。

[1] https://www.sohu.com/a/364958456_828724

[2] https://www.sohu.com/a/469458143_120869996

(本文作者介绍:天风证券固定收益首席分析师孙彬彬)

责任编辑:陈嘉辉

新浪财经意见领袖专栏文章均为作者个人观点,不代表新浪财经的立场和观点。

欢迎关注官方微信“意见领袖”,阅读更多精彩文章。点击微信界面右上角的+号,选择“添加朋友”,输入意见领袖的微信号“kopleader”即可,也可以扫描下方二维码添加关注。意见领袖将为您提供财经专业领域的专业分析。