意见领袖丨管涛

不期而至的高通胀,或将成为MMT的“试金石”。

去年,主要经济体采取超级宽松的政策措施,应对新冠肺炎疫情大流行的冲击。在此背景下,现代货币理论(MMT)再度引起市场热议。MMT的核心观点是,只要政府以本币举债且无通胀压力,就可以通过财政扩张赤字、央行印钞埋单的方式刺激经济。然而,今年4月份以来,美国主要通胀指标持续走高,CPI和PCE都刷新了近三十年来的最高纪录,PPI也创下十多年来的新高。日前,博鳌亚洲论坛副理事长、央行原行长周小川指出,随着一些国家物价指数上升和资产价格屡创新高,人们将密切关注美联储的举动及MMT的讨论,以验证是否真有通过大量印票子支持赤字财政却无副作用,“天上掉馅饼”的美事儿。不期而至的高通胀,或将成为MMT的“试金石”。

美国这次疫情应对比上次更像践行MMT

2008年应对金融危机时,美国是以货币政策为主、财政政策为辅。当时,美联储实行“零利率+三轮量化宽松”,2014年初才启动缩减购债,2015年底第一次加息,逐步退出量宽。到2014年底,美联储总资产与名义GDP之比为25.7%,较2007年底高出19.5个百分点,之后逐步回落,到2019年底降至19.4%。2008至2014年间,美国M2年均增长6.6%,较同期名义GDP年均增幅高出3.8个百分点,M2与名义GDP之比上升了15.2个百分点。

相对而言,2008年危机应对中,美国财政刺激的力度较小,退出也比较早。2009至2011财年,美国联邦财政赤字率平均为9.0%;2012财年起赤字率明显回落,2015财年低至2.4%,到2019财年反弹至4.6%。

去年应对突如其来的新冠肺炎疫情冲击,美国则财政货币宽松“火力全开”。到去年底,美联储总资产与名义GDP之比为35.2%,一年就增了15.7个百分点,到今年9月底进一步升至37.8%,又升了2.6个百分点。同期,M2增长24.9%,增速为1959年有数据以来最高,较名义GDP增速高出27.2个百分点,M2与名义GDP之比一年就升了20.1个百分点,到今年9月底升至93.9%,又升了1.8个百分点。

2020财年,美国联邦政府赤字3.13万亿美元,较上年增长2.18倍,赤字规模为二战后最高,赤字率为14.9%,较上年上升10.3个百分点,也刷新了二战后纪录。2021财年,美国联邦政府赤字2.77万亿美元,略低于上年,赤字率为12.4%,为二战后次高。

2008年危机时期的2008至2014年,美联储扩表3.61万亿美元。其中,净增持美国国债1.7万亿美元,占到美联储扩表的47.3%,相当于同期美债新增额的19.2%。这次公共卫生危机爆发后,到今年10月底,美联储较2019年底扩表4.39万亿美元。其中,净增持美债3.18万亿美元,占到美联储扩表的72.5%,相当于同期美债新增额的55.8%。

由此可见,这轮美联储迅猛扩表主要是通过购买美债,而美联储在无限量宽框架下购进美债,又贡献了同期美债新增额的一半以上。尽管美联储主席鲍威尔2019年2月曾质疑MMT,呼吁美国政府减少支出或增加收入,并表示美联储的作用不是为具体政策提供支持。但这次美国政府大撒钱,美联储不论主动还是被动,都给政府赤字融资提供了重要的实质性帮助。这很像是只做不说的MMT。

财政货币双刺激是高通胀的重要推手

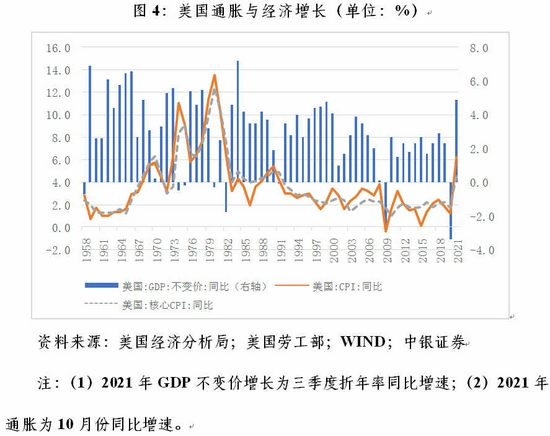

上次美国出现两位数的大通胀,发生在上世纪七八十年代的经济滞胀时期,究其原因主要是货币超发和供给冲击(1973~1974年和1979~1980年两次石油危机)。

2008年危机时期,美国只有货币超发,没有供应短缺的冲击,故美国上次逃脱了通胀陷阱,2010~2019年CPI年均增速仅有1.8%。但这次疫情大流行引发的公共卫生危机,却是货币超发和供给冲击同时存在,财政货币双刺激更是火上浇油。关于因疫情持续蔓延造成供应链断裂引发的物价上涨压力,在上周专栏文章《这次通胀真是“暂时性”的吗》已有讨论,此处不再赘述。本文主要讨论这次宏观政策刺激造成供需矛盾更加突出,进一步加大了通胀上行风险。

从货币的角度看,短期内这次美联储货币放水的力度远超过2008年危机时期。尤其是上次危机释放的大量流动性并未完全回收,因为美联储的货币政策正常化到2018年底就半途而废,疫情暴发前夕的2019年就转向三次降息并重启量宽。加上这一波大放水,美国金融条件处于上世纪七十年代以来的低位,处于极为宽松的状态。通胀归根结底都是货币现象。当前流动性泛滥,给高通胀提供了温床。

从财政的角度看,这次政府救助的方式与上次危机应对不同。2008年危机时期,财政救助主要是向重要金融机构和企业注资,收购有毒资产,遏制市场流动性危机蔓延。而这次特朗普和拜登政府实施了多轮财政救助计划,不少资源用于直接给住户发钱。2008~2014年,美国个人总收入中,转移支付收入平均占比17.2%,较2007年上升2.8个百分点。去年,该项占比21.6%,较上年提高4.6个百分点,占比为二战后最高;今年前三季度,占比升至22.9%。

疫情暴发初期,经济大封锁,供需两端同时大幅收缩,造成通缩压力。但随着疫苗接种普及和疫情防控常态化,前期需求端因经济衰退的通缩力量快速切换至经济重启的通胀力量,但供给收缩的通胀压力却未显著改善。特别是美国补助家庭的政策稳住了消费需求,但缺乏有效的复工复产组织力,加剧了供需失衡。

为弥补国内供需错配的缺口,美国不得不扩大商品进口,贸易逆差重新走高。去年,美国商品贸易逆差9220亿美元,较上年增长7.0%,与名义GDP之比为4.4%,较上年上升0.4个百分点,占比为2013年以来最高;今年前三季度逆差8138亿美元,同比增长21.7%,与同期名义GDP之比为3.6%,同比上升0.4个百分点。

疫情蔓延叠加补贴政策的影响,还助长了美国企业招工难、用工贵问题。截至今年10月份,美国劳动参与率和就业率分别为61.6%和58.8%,较2019年底分别低1.7和2.2个百分点。受此影响,三季度,美国国内劳动者薪资指数同比增长4.2%,为过去二十年来最高。目前,无论CPI还是PCE的同比增速均高出同期的薪资增长,叠加通胀预期上行,最终可能酿成“工资-物价”的螺旋式上升。

高通胀将增加双刺激政策复杂性

三季度,美国经济环比折年率增长2%,远低于二季度的6.7%,也弱于市场普遍预期的2.7%。但11月份美联储议息会议仍如期宣布将于月内启动缩减购债计划,这很大程度上反映了通胀持续高企给美联储带来的压力。同期,英国经济环比增长1.3%,也是较上季增速有较多回落,但由于英国通胀压力低于美国,故英国央行爽约了11月份议息会议的加息决定,导致近期英镑对美元汇率重挫。

在本月议息会后的新闻发布会上,鲍威尔坦承“全球供应链问题很复杂”,但“终将回归常态”,只不过“时间点高度不确定”。他还强调,一旦为情势所迫,美联储会毫不犹豫地加息。市场解读,这反映了美联储在“通胀暂时论”上立场松动。因为通胀是否是暂时性的,很大程度上取决于疫情走向。如果疫苗接种取得进展,供应限制得到缓解,预计将支持经济活动和就业持续增长,通货膨胀则将相应回落。

但如果不是这种情况呢?疫情暴发至今已近两年,仍在全球持续演变。最近,因疫苗接种缓慢、防控措施放松,欧洲疫情又出现反弹,世卫组织预警欧洲将面临一个“毁灭性的冬季”。美国也同样面临该接种的基本接种,但每周仍有数十万例新增感染、近万人死亡的现状。即便美国通过进一步推动疫苗接种,放开社交限制甚至跨境人员往来,但只要其他大部分国家还没有建立起免疫屏障,短期内全球产业链供应链运转就难以顺畅。这种情形下,即便美国继续加码财政货币刺激,对于缓解供应限制作用有限,甚至还会加剧通胀预期。外防输入为主的疫情防控常态化,就是中国今年经济重启的掣肘。这也是当前面对经济下行,中国政府保持政策定力,强调跨周期而非逆周期调节的主要原因。

国际货币基金组织在秋季世界经济展望中指出,如果疫情导致的供需失衡比预期的时间要长(包括供给潜力的破坏比预计的更严重),那么通胀风险就可能变成现实。这时,央行可能需要通过收紧货币政策来遏制价格压力。因为如果等到就业形势好转后再收紧货币政策,通胀可能会以自我实现的方式上升,这会损害货币政策的公信力并增加不确定性。而这种怀疑情绪将影响私人投资,拖累就业复苏步伐。

显然,如果美联储加息,将增加政府融资成本,影响政府债务可持续性。更为严重的后果是,如果“通胀暂时论”被证伪,也就意味着美联储行动落后于市场曲线,这将加剧货币紧缩预期。对此,美联储在11月份发布的半年度金融稳定报告中警告,对通胀加剧和货币紧缩的担忧已成为市场最关心的问题。如果投资者风险情绪恶化、遏制疫情的进展令人失望,或者经济复苏停滞,资产价格仍容易大幅下跌。鉴于财产性收入是美国居民收入的重要来源,由此引发的负财富效应对美国经济的负面影响将不容低估。

高通胀(尽管不一定是两位数)叠加低增长甚至负增长,美国或将重现典型的经济滞胀,这对于双宽的财政货币政策可不是好消息。

(作者系中银证券全球首席经济学家)

(本文作者介绍:中银证券全球首席经济学家)

责任编辑:张玫

新浪财经意见领袖专栏文章均为作者个人观点,不代表新浪财经的立场和观点。

欢迎关注官方微信“意见领袖”,阅读更多精彩文章。点击微信界面右上角的+号,选择“添加朋友”,输入意见领袖的微信号“kopleader”即可,也可以扫描下方二维码添加关注。意见领袖将为您提供财经专业领域的专业分析。