意见领袖丨邵宇(东方证券首席经济学家) 、陈达飞(东方证券宏观分析师)

美国6月CPI数据再超预期,整体与核心CPI同比涨幅分别达到5.4%和4.5%,分别较5月上升0.4和0.7个百分点(6月的基数效应已经下降);环比分别为0.9%和0.8%,均为疫情以来的高点。美联储主席鲍威尔在国会听证时表示:通货膨胀明显上升,未来几个月仍将“居高不下”;如果通胀上升太多,美联储准备调整政策。相比上半年通胀超预期上行,下半年不达预期的通胀缓和可能对市场的冲击更大。

有充分的理由相信,本次美联储非常规货币政策正常化将是一次“急刹车”。

大规模资产购买(即量化宽松,QE)政策的使用及退出导致央行资产负债表经历四个阶段的演变:扩张、再投资(资产负债表规模保持不变)、收缩、内生增长。理论和经验上,加息一般被放在第二个阶段。

根据纽约联储3月份对一级交易商和市场参与者的调查,公开市场操作年报(2020年)给出了2030年之前美联储资产负债表演化路径的预测——2021年全年维持每月1200亿美元资产购买规模,2022年初启动Taper(缩减购债),至2022年底停止扩表(图1)。12个月的Taper周期,意味着每个月缩减规模为100亿美元。截至扩表终止,美联储总资产规模将达9万亿美元,占GDP的比重为39%,准备金规模达6.2万亿美元。

联邦公开市场委员会(FOMC)在年报中强调,预测是在非常严格的假设条件下做出的,实践中会根据宏观经济形势做出调整,具体假设包括:(1)利率。有效联邦基金利率的中值在2023年三季度前稳定在12.5个基点,至2026年底将升至略高于2%的水平,长期联邦基金利率的中枢为2.25%。10年期国债收益率和30年期固定一级抵押贷款利率在较长期内将分别升至2.5%和4.1%。

(2)资产负债表。资产方面,再投资阶段的最小持续期为3年,其间,到期国债和MBS(抵押贷款证券化)均以同等金额购买相应资产,在内生增长时期,MBS到期金额被用于购买国债。负债方面,不同科目除起点不同外,增速大致等于名义GDP增速(3.95%),例如,准备金的起点是2019年12月的1.7万亿美元,至2030年将增至2.4万亿美元,TGA账户(财政部在美联储账户)在2020年二季度末降至5000亿美元的合理水平,而后每年增长3.95%,至2030年底增至7150亿美元,类似地,截至2030年,流通中的现金将增至3.9万亿美元。由此可知,如果通胀缺口或就业缺口收敛的速度超预期,整体进度会前移。

非常规货币政策正常化进程大概率会前移。首先,在4月份的市场参与者调查中,2023年第三季度的联邦基金利率预测的中位数由3月份的0.18%升至0.25%;其次,5月的通胀数据远超预期;再次,与3月相比,在6月FOMC会议中,美联储对未来经济有着更乐观的预期,发布的点阵图也显示,2023年的联邦基金目标利率(区间)显著上移。会后,亚特兰大联储主席博斯蒂克(RaphaelBostic)表示,由于经济加速复苏,他支持在2023年底之前加息两次,首次加息日期提前至2022年,并在未来3~4个月时间内做出缩减QE的决定。这意味着,Taper或提前至2021年3~4季度。

2021年3月以来,美联储加大逆回购操作,5月后显著提速,截至6月23日,其冻结的准备金规模已超过1万亿美元,表明货币市场流动性已经出现过剩。与此同时,准备金规模正在筑顶,但美联储仍在以每月1200亿美元的规模扩表。与历史比较,当前时点类似于2013年末,美联储本应该开始Taper,至少应该公布Taper计划,但由于疫情对经济的结构性冲击更显著,疫后复苏也更加不均衡,收紧货币政策将威胁脆弱的复苏进程,显然会遇到一定的政治压力。

如果美联储在第三季度发出明确的Taper信号,第四季度正式启动Taper,这一次货币政策正常化是“急刹车”,留给市场缓冲的时间大幅压缩,投资者也必须做好“防撞击”的准备。当然,美联储并非没有腾挪空间。准备金规模是关键。加息要求减少准备金的供给。美联储既可以用其他主动负债工具(如逆回购协议或定期存款便利)来临时冻结准备金,也可以通过出售证券来永久吸收准备金,还可以搭配使用。

历史的相似性总是惊人的。结合美联储货币政策史和美国经济史来看,鲍威尔重走20世纪70年代美联储前主席伯恩斯老路的概率正在提高。半个世纪之前的1971年6月22日,美国通胀正从6%的水平缓慢下行,伯恩斯给尼克松总统写了一份备忘录,声称“经济结构(已经)发生了深刻的变化”,建议采取“强力的工资和物价政策”控制通胀。伯恩斯始终认为,通胀并非货币现象,从而不是美联储的职责所在,也超出了美联储的能力范围。事后观之,货币才是上世纪70年代滞胀的“火种”。没有货币的扩张,原油价格上涨的持续性要大打折扣。

同样,鲍威尔一直在引导市场预期,强调通胀是不可持续的,给出的理由也是结构性原因——疫情冲击导致的供求失衡是短暂的,随着群体免疫的临近,防控政策和救助政策终将退出,企业将全面复工复产,劳动者也将回归就业岗位,供给不足导致的通货膨胀终将消退。

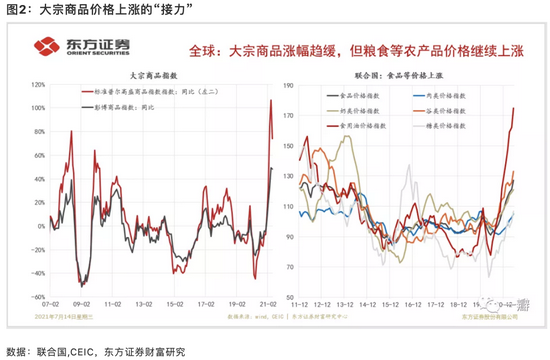

由于基数的原因,第三季度全球通胀上行的力量预计会边际放缓,但由于产出缺口仍为负值,整体库存仍处低位,大宗商品涨价并未结束,原油和食品价格涨势未见消退(图2)。通胀下行的幅度或低于预期。长期而言,过去40年导致全球通胀下行的长期性因素已经反转(如人口结构老龄化、全球价值链重构、激进民族主义的复兴等),未来将驱动通胀中枢上行。

货币政策是另一个不确定性的来源。鲍威尔已经放弃“逆风而行”规则,与财政政策达成了“浮士德式的交易”。

与2008年金融危机相比,新冠肺炎疫情对经济的冲击,以及政策应对明显不同。大危机之后,3轮QE并未引发通胀,不能作为本次QE也不会引发通胀的证据。一个显著的不同是,大危机以需求侧负冲击为主,物价下行大于产出缺口下行的幅度(图3),大流行以负供给侧冲击为主,产出缺口下降幅度创20世纪50年代以来最高纪录,然而,物价仍保持正增长。货币宽松并不一定导致通胀,但如果是财政赤字货币化,那通胀加速的可能性会显著提高。大流行期间的QE有明显的货币赤字化特征,扩大了供求缺口,是通胀超预期的重要解释。

相比二季度超预期的加速通胀而言,三到四季度不达预期的通胀减速,更能增加资本市场的波动,因为从长端利率走势来看,市场显然相信了鲍威尔关于通胀是暂时的说法。一旦预期未应验,美联储将失去可信度,金融市场的波动就会加剧。

不知道是市场欺骗了美联储,还是美联储驯服了市场,抑或是,两者达成了某种默契。

(本文作者介绍:东方证券首席经济学家)

责任编辑:张文

新浪财经意见领袖专栏文章均为作者个人观点,不代表新浪财经的立场和观点。

欢迎关注官方微信“意见领袖”,阅读更多精彩文章。点击微信界面右上角的+号,选择“添加朋友”,输入意见领袖的微信号“kopleader”即可,也可以扫描下方二维码添加关注。意见领袖将为您提供财经专业领域的专业分析。