文/新浪财经意见领袖专栏作家 施懿宸、羊润锦、李雪雯

全球经济的绿色低碳化为企业转型发展带来了巨大的机遇。在经济绿色转型过程中,投资者和决策者均面临着一个共同的挑战:如何识别绿色/棕色的商业活动,以及企业转向绿色/棕色商业活动是否会影响财务绩效。企业的绿色资产和棕色资产收入结构为判断企业绿色转型的程度提供了依据。过去一些研究人员研究了企业的生产转向绿色商品和服务与其盈利能力的关系,然而对绿色转型对债务融资成本影响的关注有限。本文探讨了企业的绿色转型水平与债务融资成本之间的相关性,收集了火电、钢铁、建材、有色金属、石化、造纸等八大重点污染行业的上市公司2018-2020年的绿色及棕色收入数据来判断公司的绿色转型趋势。研究结果表明,生产转向绿色商品和服务的企业拥有较低的债务融资成本。

一、研究背景

(一)国际层面

随着国际范围内自然灾害的不断加剧,全球范围内应对气候变化的趋势愈演愈烈,低碳发展和环境保护成为了国际社会普遍关注的议题。国际层面上,越来越多的企业开始改变自己的产品类型和业务,以应对气候变化带来的潜在风险,这一趋势也使得全球经济脱碳和应对其他环境挑战需要巨大的投资。在需求端, 欧洲区域发展基金和凝聚基金在2014-2020年期间向低碳经济投资400亿欧元,帮助会员国、区域、地方政府和城市在建筑、可再生能源、智能配电电网或可持续城市交通等领域的投资[1]。

在资金端,由于自身业务经营模式的发展特征,传统化石能源企业本身具有较高的环境风险,这一风险不仅对雇员、环境和社会造成负面影响,也会为投资者带来一定的损失。近年来在全球可持续发展浪潮的推动下,许多金融业机构正在从煤炭和化石燃料领域撤资。根据负责任采矿基金会(RMF)与哥伦比亚大学可持续投资中心(CCSI)联合发布的《采矿业与联合国可持续发展目标(SDGs):2020年最新进展》中披露的数据,2019年,至少35家保险公司(占行业资产的37%)开始从煤炭行业撤资。截至2020年,全球已有26家银行停止为新的煤电站和煤矿提供直接融资,有约800家金融服务机构承诺披露其各项投资的气候风险,且部门大型投资机构开始对高度依赖动力煤的业务进行严格审查,并对那些产生过量碳排放的公司、煤炭产业或相关利润进行剥离。

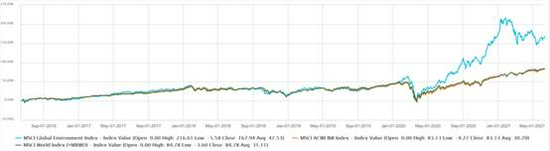

此外,部分市场实践结果表明,从事绿色环保相关业务的企业具有更加出色的收益表现。MSCI全球环境指数的样本企业50%的收入业务均来自于环保产品与相关服务,在过去五年(2016-2021年),MSCI全球环境指数的表现好于MSCI ACWI和MSCI全球指数(图1),特别在疫情期间(2020年5月以后)表现更为出色。由此可见,虽然绿色生产和服务的做法能否为企业带来的更广泛利益的探讨尚未得出结论,但企业的低碳转型在市场实践上确已存在强劲的发展趋势。

图1.样本公司绿色收入至少为50%的MSCI环境指数的表现

数据来源:Capital IQ

(二)国内层面

近40年来,中国的经济飞速增长背后潜藏着巨大的环境成本,快速增长的经济和能源密集型的发展使中国成为世界上最大的二氧化碳排放国,经济发展模式的低碳转型对实现全国乃至全球净零排放至关重要。自2020年9月习近平主席在联合国大会上宣布中国将在2030年之前达到二氧化碳排放峰值,并在2060年之前实现碳中和后,中国未来的经济社会发展方式和结构转向一定是绿色的,各行各业将大力发展绿色经济,以应对气候变化和其他环境风险带来的挑战。与此同时,随着政策和法规在环境层面的逐渐收紧,企业和投资者也越来越关注生产经营与投融资活动所带来的环境影响。此外,随着全国碳市场的逐步建立和完善,将进一步促进企业引进新技术,倒逼企业淘汰落后产能,形成绿色供应链,带动上下游企业的绿色发展,最终实现产业结构的转型升级。其中,钢铁、石化、火电等重点排放行业的绿色转型将成为这一过程中的关键环节。

1. 重点控排行业低碳转型背景

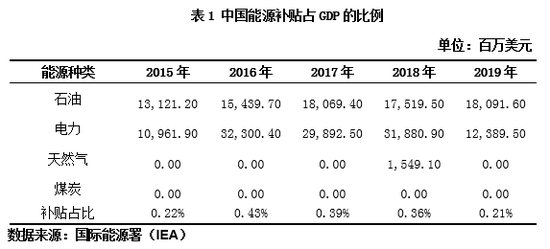

2021年2月,国务院发布了《关于加快建立健全绿色低碳循环发展经济体系的指导意见》,该意见明确提出“到2025年,我国产业结构、能源结构、运输结构明显优化,绿色产业比重显著提升。钢铁、石化、化工、有色、建材、纺织、造纸、皮革等行业需要进行绿色化改造,实现工业绿色升级[2]。”随后,生态环境部办公厅于2021年3月29日发布了《关于加强企业温室气体排放报告管理相关工作的通知》,通知要求“发电、石化、化工、建材、钢铁、有色、造纸、航空八大重点排放行业的2013至2020年任一年温室气体排放量达2.6万吨二氧化碳当量(综合能源消费量约1万吨标准煤)及以上的企业或其他经济组织需要报送温室气体排放相关信息及有关支撑材料。”此外,在能源补贴层面,中国对化石能源的补贴占GDP的比例从2016年的0.43%降到0.21%,如表1所示。由此可见,在相关政策逐渐趋严的背景下,各大控排行业企业未来在资金来源方面将面临较为严峻的挑战,企业的低碳转型发展情况与自身财务绩效之间的逐步挂钩也将为倒逼其主动开展低碳转型实践。

2. 企业低碳转型与融资成本

随着我国绿色金融发展循序渐进,越来越多的银行业机构参与到促进整体经济社会的低碳转型发展进程中。2020年12月,中国银保监会发布了《关于推动银行业和保险业高质量发展的指导意见》,其中明确指出“银行业金融机构要建立健全环境与社会风险管理体系,将环境、社会、治理要求纳入授信全流程,强化环境、社会、治理信息披露和与利益相关者的交流互动”。

当前银行业金融机构践行绿色金融发展理念时主要以投放绿色信贷、以及发行和承销绿色债券两种方式为主,其中绿色信贷一方面受《节能减排授信工作指导意见》、《绿色信贷指引》、《关于绿色信贷工作的意见》等相关文件的政策要求,另一方面容易与银行传统信贷业务相互结合,因而近年来绿色信贷发展规模不断扩大。与此同时,银行业金融机构也在逐步收紧对“两高一剩”领域客户的信贷投放,工商银行、建设银行、中国银行和农业银行“四大行”的“两高一剩”行业贷款总量持续多年稳定或略有下降。

由此可见,未来重点控排行业企业的绿色转型发展趋势将关系着其融资成本。因此,本文将通过对我国发电,建材,钢铁,有色,石化,化工,造纸和民航八大排控行业企业营业收入结构中的绿色和棕色收入占比情况判断其转型发展趋势,并在此基础上进一步分析企业生产转向低碳环保产品和服务是否有助于降低企业的债务融资成本。

二、 文献综述

在过去十年中,绿色转型日益成为气候变化和可持续性研究中的一个关键概念。绿色转型实质上是指绿色经济与绿色生态的协调发展。然而关于应对气候变化的挑战,对于绿色转型也有不少的不确定性和问题,包括什么是绿色转型,如何实施绿色转型,转型的影响因素是什么,如何决定哪些业务可以判定为绿色收入等。Yue Li(2011)等人发现从环境分析的内外部角度看,绿色转型包括研发投入、技术创新、人才储备和融资能力等内部因素,以及转型环境、政府政策和金融环境等外部因素[3]。政府的政策是企业转型的驱动力,企业可以通过政策要求来健全绿色低碳循环发展的生产体系,重新对产业资源进行布局。除此之外,政策也能加强市场的监管,为企业的转型营造良好环境[4]。

在学术界,环境与经济能否同时发展在过去许多年一直被讨论。一些传统观点反对严格的环境政策,认为环境绩效与经济绩效之间存在冲突。Pasurka认为环境政策的引入将导致污染减排成本上升[5]。但Elisabeth Albertini等人的研究表明公司的环境表现和财务绩效之间有正相关关系[6]。在企业财务绩效方面,大量的研究观点都是遵循了著名的波特假设,即企业既可以是绿色的,也可以是有竞争力的。严格的环境管制会促使发现和引进更清洁的技术和改善环境,创新效应使生产过程和产品更有效率[7]。Shirish和 Ram Babu(2007)以印度某钢铁制造企业为例,得出环境投资有改善企业业绩的潜力[8]。Jabbour(2015)等人发现,绿色产品的开发对62家巴西公司的各种绩效指标(市场营销、运营和环境)样本都有积极的影响[9]。Baah(2020)等人以于发展中国家的背景下发现,绿色生产过程和实践会对公司的业绩以及利益相关者的满意度和感知产生影响。中小企业的环境绿色的理念将更好地使这些企业提高工艺效率、降低成本、减少原材料浪费和优化清洁生产做法,这最终将提高生产率,改善流程,财务和环境绩效[10]。Palmer和Truong(2017)利用79个跨国公司的1020个绿色技术新产品为样本进行分析,其样本涉及建筑,农业,化学和油气等行业,研究结果表明绿色产品与企业盈利能力之间存在正相关关系[11]。从另一个角度,也有部分研究得出了不同的观点,Gonz´alezBenito(2005)通过对186家西班牙公司的进行回归分析,发现生态相关产品的设计对资产回报率没有显著的影响[12]。

三、研究假设

根据上述文献的回顾,多数研究表明企业的环境管理表现与其财务绩效之间存在正相关关系,但很少有研究企业的绿色转型与财务业绩之间的联系。本研究将旨在探讨企业的绿色转型与企业债务融资成本之间的关系。在评估参与绿色转型对债务融资成本的影响时,关键的一步是衡量企业的营业活动是否从非绿色活动转移到绿色活动,以及企业绿色和棕色资产敞口的计算,在本文中采用“绿色收入”和“棕色收入”两类名称进行表示。

对于绿色收入,本文根据中国国家发展改革委、工业和信息化部等部门在2019年发布的《绿色产业指导目录》作为判断企业绿色收入的依据,从节能环保产业、清洁生产产业、清洁能源、生态环境产业、基础设施绿色升级和绿色服务产业等六大方面来判断企业的绿色资产及其业务占比。对于棕色收入,本文根据生态环境部2021年3月发布的《关于加强企业温室气体排放报告管理相关工作的通知》中规定的发电、石化、化工、建材、钢铁、有色、造纸、航空重点八大控排行业及行业子类说明,判断企业的棕色资产及其业务收入占比。

企业的绿色产品和项目的发展可以通过绿色债券和绿色信贷进行债务融资,而绿色债券的相对普通债券具有更低的发行利率。中央财经大学绿色金融研究院以2017年发行的103只贴标绿色债券为样本并选取了20只可比债券进行融资成本优势对比,发现平均比普通债券低12bp(中位数),成本优势位于5-120bp之间。可以看出绿色债券在融资成本上具备一定优势[13]。除此之外,在偿债保障措施完善的情况下,企业可以不超过50%的绿色企业债券募集资金用来偿还银行贷款。主体信用评级 AA+的主体可以利用募集资金置换绿色项目中的高成本债务。绿色信贷政策也会对绿色企业的债务融资成本产生影响[14]。商业银行会把企业的绿色绩效作为贷款的审核条件之一,绿色的企业的贷款利率会相对较低,企业将会用较低的成本进行募集资金。此外,由于绿色信贷与绿色债券对于企业有环境信披露的要求,企业的信息披露又可以降低借款人与贷款人之间的信息不对称,从而帮助降低融资的成本。鉴于上述情况,提出以下假设:企业的绿色转型债务融资成本之间呈负相关关系。

四、实证设计与数据选取

(一)样本选取

为检验企业的绿色转型与债务融资成本之间的关系,本文初始样本选取了在沪深两地上市的发电,建材,钢铁,有色,石化,化工,造纸和民航八大重点污染行业的693家公司,对其2018年至2020年间的主营业务收入中的绿色收入和棕色收入进行分析,并剔除了部分已经退市和数据不完善的公司,最终选取了597家企业作为研究样本。

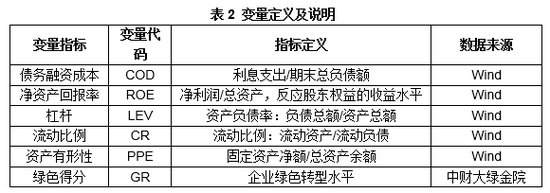

(二)变量设定

本研究的因变量以债务融资成本(COD)表示,对于债务融资成本数据的获取,Caragnano et al. (2020) and Maaloul (2018)的研究中是从Bloomberg终端进行获取[15]。根据彭博的描述,债务成本是“债券的加权平均债务成本,使用政府债券利率、债务调整系数以及短期和长期债务占总债务的比例计算。债务调整系数表示某一评级类别高于政府债券的平均收益率。评级越低,调整系数越高[16]。但此类数据难以获取,为了解决数据获取的问题,本文采用利息支出与企业期末债务总额的比值来衡量债务融资成本(李广予、刘李,2009)[17]。

本研究的自变量为企业的绿色得分,由2018年到2020年企业三年的绿色收入占比与棕色收入占比的差的平均值和最新一期(2020年)企业的绿色收入占比综合衡量。绿色收入与棕色收入差值的增量代表着企业这几年绿色转型的趋势,但只单独考虑这个值会有些偏差。例如,一家企业在2018年的绿色收入占比已经达到很高,而它的增量空间相对较小,最后得出的差值增量得分就会较低。所以本文将企业的绿色收入与棕色收入差值的增量和其2020年的绿色收入与棕色收入的差值都通过百分位算法得出,其得分区间在0-1,最后将2项得分等权重计算得出综合得分,综合得分GR(Green revenue)代表了公司在绿色转型上的水平。

此外,为了进一步提高回归模型的优度,我们还引入了一组控制变量。包括以下控制变量:资产有形性(PPE)、将净资产回报率(ROE)、财务杠杆(LEV)和流动率(CR)。关于第一个控制变量,我们将企业资产有形性(PPE)。无形资产在企业遇到危机时,其价值会大打折扣。这时只有实物资产能够作为抵押担保,所以资产有形性往往会成为投资人的考虑的重要因素,但过高的实物资产比例也表明了企业的流动资产少,会影响到企业的盈利能力(董彬彬,2017)[18]。资产有形性与债务融资成本的关系有待观察。我们将净资产回报率(ROE)作为另一个控制变量,净资产回报率可以作为指标来反应公司相对其总资产值的盈利能力。净资产回报率高的公司相对比低的公司有较高的利润,更有能力偿还债务。因此,这类公司通常会出现较低的违约风险,从而导致较低的债务成本。我们预测净资产回报率与债务融资成本呈负相关关系。Cathcart等人研究发现杠杆率较高的公司承受着沉重的债务义务,而且违约风险很高,相较于中小企业,更容易发生违约,特别是在短期融资方面[19]。而高的违约风险往往会造成高的融资成本,所以我们预测财务杠杆与债务融资成本呈正相关关系。此外,企业的流动比例(CR)也是银行等发放贷款是考虑的重要因素之一,债权人一般会认为流动比例高达的企业能够大概率保障短期的到期还款,风险相对较低,对其放款的利率可能会更低,贷款的期限会更长,我们预测流动比例会与债务融资成本呈负相关关系。

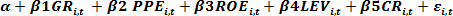

最终回归模型设计如下:

CODi,t =

其中,各变量指标定义如表2所示:

五、实证结果与分析

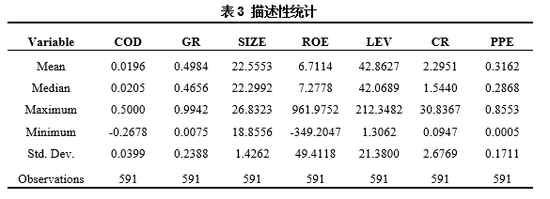

(一)描述性统计

根据597家企业样本的相关指标数据,相关变量描述性统计如表3所示。由表2可以看出,样本企业的债务融资成本(COD)的均值为1.95%,最大值为49.99%,最小值为-26.78%。相差较大,说明我国八大控排行业的上市公司之间的债务融资成本有较大差异;标准差为0.039,说明企业之间的债务融资成本的波动不大。被解释变量(GR)的样本值是根据百分等级算法得出,样本得分符合标准正态分布。控制变量净资产回报率(ROE)的平均值为6.78%,最大值为961.97%,最小值为-349.20%,可以看出不同企业的盈利能力相差巨大。标准差为49.17,数据的波动很大。样本企业的资产负债率(LEV)的平均值为42.71%,最大值为212.34%,最小值为1.30%,说明各企业的杠杆率也相差较大。企业的流动比例(CR)的在不同企业也有较大差异平均值为2.31%,最大值为30.83%,最小值为0.094%。 资产有形性(PPE)的均值是31.46%,说明样本企业具有一定实物抵押担保能力。

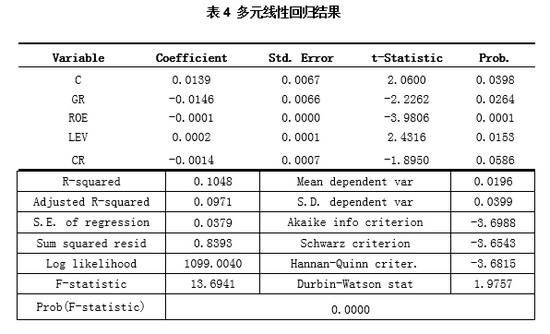

(二)相关性和回归分析

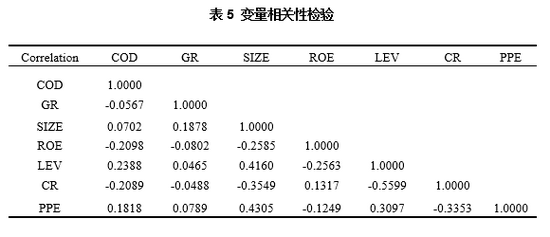

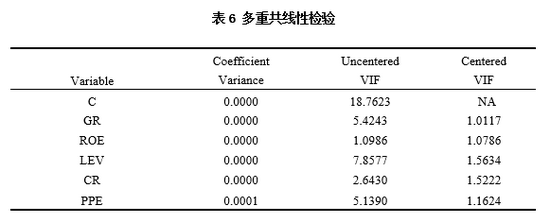

各变量的相关系数见表5。从表5的相关系数可以看出债务融资成本(COD)与企业绿色转型水平(GR)的相关系数为-0.059168,并且5%的水平上显著显著,即企业的绿色转型水平越高其债务融资成本越低。这初步验证了假设1。同时,企业的债务融资成本和净资产回报率在1%的显著水平下显著负相关,这与其他研究者的结果和我们的理论假设一致。说明好的盈利能力某种程度代表在低的违约风险,从而降低企业的债务融资成本。企业的杠杆率与债务融资成本在5%的显著水平下显著正相关,高杠杆率的企业面临的财务风险较大,债权人面临的违约风险也因此较大,所以债权人可能会提高利息率来抵消部分风险。回归的结果也与(Zhu,2014)的结论一致[20]。企业的流动比例(CR)与企业的债务融资成本的相关系数为-0.202734,在10%的水平上显著显著,说明流动性好的企业能够帮助投资人降低所面临的违约风险,这也与本文的预测一致。最后,在5%的显著水平上,企业的资产有形性与债务融资成本呈正相关。这一结果表明实物资产比例高的公司会因为其资金流动性降低,影响其盈利能力,从而增加其债务融资成本。由表6可以看出,通过检验方差膨胀系数VIF均小于2,可以得出多重共线性问题较弱。

六、研究结论与建议

本文以2018年至2020年间八大控排行业的沪深两地上市公司为数据样本,根据企业营业收入结果中绿色收入和棕色收入的占比情况,评估了企业的绿色转型趋势与其债务融资成本之间的相关关系。实证结果发现,生产转向绿色商品和服务、减少棕色项目及产品生产能够帮助企业降低债务融资成本。由此可见,重点污染行业的结构调整优化是十分重要的,这不仅是确保全国“碳达峰、碳中和”目标实现的关键,也能为企业自身带来利益。由此应该加快《关于加强高耗能、高排放建设项目生态环境源头防控的指导意见》的实施,严格管控高污染项目的环评审批,构建“两高一剩”项目绿色转型发展的市场动力机制;利用好财政资金的引导作用,推动转型金融发展相关支持政策,严格控制高污染高排放的项目的信贷敞口,对于棕色项目的减少给予政策激励,降低绿色转型企业的融资成本。同时利用资源环境价格的政策,来帮助重点控排行业的结构转型升级,并推动碳交易市场的建设[21]。

本文的研究尚有一定的局限性。第一,本文只考虑了八大重点污染行业的企业的绿色转型程度的情况,对其中一些已经绿色转型程度较高的企业无法准确地给予评估。第二,在棕色资产的计算方面,因为目前还没有出台转型金融或者棕色资产判断标准目录,我们的数据都是基于现有政策指引下所自主判断的,虽然具有一定的代表性,但在没有统一标准的情况下存在一定的不准确性。第三,本文的研究样本只考虑了已经上市的企业,而没有纳入非上市企业进行分析,第四,对于变量债务融资成本的数据的获得,因为数据获取难度上的原因,采用的是利息支出与期末总负债额的比值,因此对于实际融资成本的衡量有一定误差。

参考文献

[1]European Commission. (2020).Low-carbon economy- Regional Policy. Available at : https://ec.europa.eu/regional_policy/EN/policy/themes/low-carbon-economy

[2] 中华人民共和国国务院(2021).国务院关于加快建立健全绿色低碳循环发展经济体系的指导意见. http://www.gov.cn/zhengce/content/2021-02/22/content_5588274.htm

[3] QI, L., & LI, X. (2011). Research on the Mechanism for Industrial Structure Upgrading in Regional Equipment Manufacturing and Its Influencing Factors [J]. China Soft Science, 5.

[4] Grossman, P. J. (1988). Government and economic growth: A non-linear relationship. Public Choice, 56(2), 193-200.

[5] Pasurka, C. (2008). Perspectives on pollution abatement and competitiveness: Theory, data, and analyses. Review of Environmental Economics and Policy, 2(2):194–218.

[6] Albertini, E. (2013). Does environmental management improve financial performance? A meta-analytical review. Organization & Environment, 26(4), 431-457.

[7] Porter, M., & Van der Linde, C. (1995). Green and competitive: ending the stalemate. The Dynamics of the eco-efficient economy: environmental regulation and competitive advantage, 33.

[8] Sangle, S., & Ram Babu, P. (2007). Evaluating sustainability practices in terms of stakeholders‘ satisfaction. International Journal of Business Governance and Ethics,3(1), 56-76.

[9] Jabbour, C. J. C., Jugend, D., Jabbour, A. B. L. d. S., Gunasekaran, A., and Latan, H. (2015). Green product development and performance of Brazilian fifirms: measuring the role of human and technical aspects. Journal of Cleaner Production, 87:442–451.

[10] Baah, C., Opoku-Agyeman, D., Acquah, I. S. K., Issau, K., & Abdoulaye, F. A. M. (2020). Understanding the influence of environmental production practices on firm performance: a proactive versus reactive approach. Journal of Manufacturing Technology Management.

[11] Palmer, M., & Truong, Y. (2017). The impact of technological green new product introductions on firm profitability.Ecological Economics, 136, 86-93.

[12] González-Benito, J., & González-Benito, Ó. (2005). Environmental proactivity and business performance: an empirical analysis.Omega, 33(1), 1-15.

[13] 中央财经大学绿色金融国际研究院.(2018).绿色债券融资成本分析及政策建议.

[14] 连莉莉. (2015). 绿色信贷影响企业债务融资成本吗?——基于绿色企业与“两高”企业的对比研究.金融经济学研究,v.30;No.157(05), 85-95.

[15] Abdi, H., & Omri, M. A. B. (2020). Web-based disclosure and the cost of debt: MENA countries evidence. Journal of Financial Reporting and Accounting.

[16] Bloomberg. (2013). What is weighted average cost of capital (WACC)? (pp. 1–25). Bloomberg Finance LP.

[17] 李广予, & 刘力. (2009). 债务融资成本与民营信贷歧视. 金融研究, 000(012), 137-150.

[18] 董彬彬. (2017). 政府持股对企业债务融资成本的影响. (Doctoral dissertation, 西南财经大学).

[19]Cathcart, L., Dufour, A., Rossi, L., & Varotto, S. (2020). The differential impact of leverage on the default risk of small and large firms. Journal of Corporate Finance, 60, 101541.

[20] Zhu, F. (2014). Corporate governance and the cost of capital: An international study. International Review of Finance, 14(3), 393-429.

[21] 抓好“两高”项目源头防控 推进全面绿色转型发展.

作者:

施懿宸 中央财经大学绿色金融国际研究院副院长、讲座教授;长三角绿色价值投资研究院院长

羊润锦 长三角绿色价值投资研究院科研助理

李雪雯 中央财经大学绿色金融国际研究院研究员

(本文作者介绍:中央财经大学绿色金融国际研究院副院长,长三角绿色价值投资研究院院长,讲座教授,绿色金融产品创新实验室负责人)

责任编辑:张文

新浪财经意见领袖专栏文章均为作者个人观点,不代表新浪财经的立场和观点。

欢迎关注官方微信“意见领袖”,阅读更多精彩文章。点击微信界面右上角的+号,选择“添加朋友”,输入意见领袖的微信号“kopleader”即可,也可以扫描下方二维码添加关注。意见领袖将为您提供财经专业领域的专业分析。