文/新浪财经意见领袖专栏作家 周琼

不时有文章说中国商业银行暴利、利润畸高,上市银行利润在上市公司中占比过高。

实际上,中国商业银行的利润总额高主要是因为资产规模大,盈利能力处于合理区间,并没有明显高于其他行业。

中国GDP总量全球第2,但银行业资产规模超过GDP第1、3、4名(美国、日本、德国)之和。如果这么大的资产规模,利润却很少,银行可能又要被指责经营效率低下了。

比较盈利能力要看ROA(资产利润率)、ROE(资本利润率)等相对数而不光是利润绝对数额大小,是否有暴利,可以看看资本市场投资者的判断。

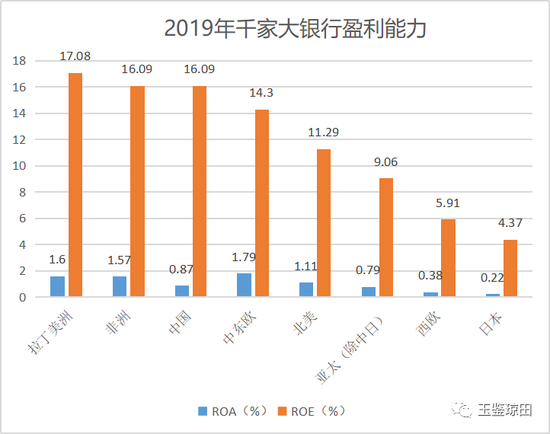

一、银行盈利能力的国际比较

英国《银行家》杂志每年统计世界千家大银行,按地域统计了主要国家和地区进入千家大银行的银行的ROA、ROE。

一般来说,发展中国家由于金融供给不足,利率水平较高,银行业的息差和盈利能力也较高;发达国家利率较低,银行业的息差和ROA、ROE较低。受多种因素影响,各国有差异。发达国家中,西欧和日本利率较低,美国、加拿大、澳大利亚等相对较高。中国的利率水平、银行盈利能力,基本在世界上属于中等水平,介于发达国家和不发达国家之间,和中国的经济发展程度基本相当。

数据来源:The Banker,2020/7.

数据来源:The Banker,2020/7. 本图以ROE从高到低排列。此为税前数,去掉所得税影响让各国更可比。

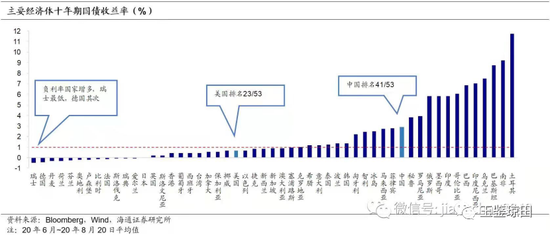

国债利率可视为一国利率水平的参考。

二、银行盈利能力的行业比较

中国银行业ROE在各行业中处于中上水平,但ROA处于低水平。

2019年,上市公司ROE最高的5个行业(WIND中申万二级行业)是畜禽养殖(29.74%)、饮料制造(20.99%)、水泥制造(18.62%)、白色家电(18.43%)、保险(17.51%)。上市银行是11.11%(略高于银保监会公布的商业银行整体10.96%的水平)。

2019年,上市公司ROA最高的5个行业是畜禽养殖(20.27%)、饮料制造(14.95%)、机场(9.11%)、食品加工(8.98%)、医疗器械(8.62%)。上市银行是0.93%(略高于银保监会公布的商业银行整体0.87%的水平)。主要由于银行是高杠杆型企业。

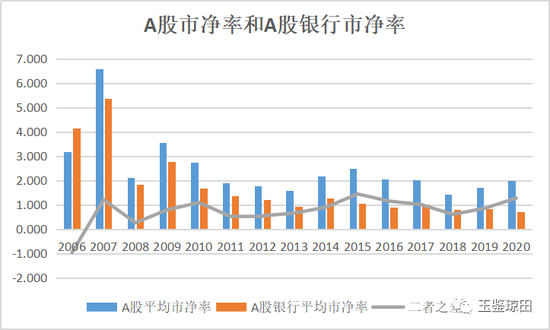

二、资本市场对银行股的估值

常用的估值指标有市盈率(PE)和市净率(PB),对银行来说,主要看市净率。但不管PB还是PE,中国银行业已多年是上市公司中最低的行业。

来源:WIND

来源:WINDA股银行为申万一级行业分类。

2006年,A股银行业PB曾高于A股平均市净率,此后就始终低于A股平均市净率。A股银行业市净率从2007年末的5.37,降至2013年以来1左右,2020年12月降至0.71。如果银行业真是暴利行业,应该被投资者所看好、追捧,估值较高才对,而实际恰恰相反。一个利润总额最高的行业,估值却最低,这很能说明银行到底是不是存在超额利润。

中国银行业庞大的资产规模主要源于中国高度依靠于信贷扩张的增长模式。改革开放以来,中国经济建设取得历史性成就,经历了跨越式、时空压缩式的发展。这既得益于改革开放激发、释放出的活力,全要素生产率的提高,也依赖于大量资金的投入。中国的金融体系是银行主导型的,银行在将储蓄转化为投资中发挥了最主要的作用,也承担了风险。

今年疫情以来,银行降息减费支持实体经济,为经济社会发展做出了贡献,但也导致银行股估值进一步走低,和A股整体估值的上升形成了反差。在信贷持续增长和利润下降的情况下,银行自身的资本补充压力不断加大,而且由于PB过低,通过公开的股票一级市场再融资几无可能。如果还认为银行暴利而要求银行进一步降低利率,会降低银行业可持续发展、支持实体经济的能力。

(本文作者介绍:中国邮政储蓄银行战略发展部总经理)

责任编辑:戴菁菁

新浪财经意见领袖专栏文章均为作者个人观点,不代表新浪财经的立场和观点。

欢迎关注官方微信“意见领袖”,阅读更多精彩文章。点击微信界面右上角的+号,选择“添加朋友”,输入意见领袖的微信号“kopleader”即可,也可以扫描下方二维码添加关注。意见领袖将为您提供财经专业领域的专业分析。