意见领袖丨苏宁金融研究院

本文作者为苏宁金融研究院研究员施旭健

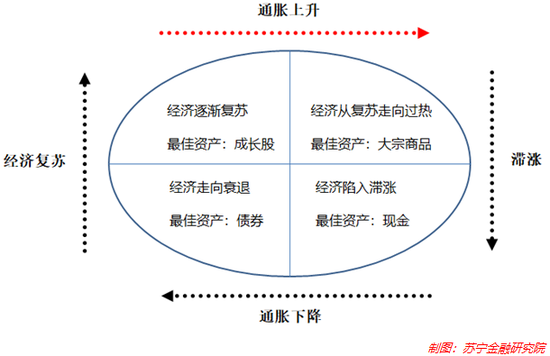

2004 年,美林证券通过对美国1973-2004约30年的经济数据进行统计研究后,发表了报告《The Investment Clock》,提出了投资时钟理论,表述了资产轮动与经济周期之间的关系。

“美林时钟”在实际应用中有很大的争议,由于现实中各类资产轮动速度过快,这一经典理论经常被业内人士戏称为美林电风扇。但是此次疫情的出现以及政府的一系列救市政策,让投资者重新开始关注这一经典理论。

如果把新冠疫情看成一次外部冲击导致的短期经济衰退的话,根据美林时钟,从2020年4月到现在,随着疫情的局部控制与货币政策的季度宽松,中美两国的经济都处于经济逐渐复苏的过程,这一过程至今已持续半年多。

从宏观角度看,GDP增速走出一季度的低谷,从二季度开始稳定向上修复,逐渐向常态化回归。11月中国制造业采购经理指数(PMI)达到52.2%,创下2017年9月以来新高;11月中国外贸出口增长14.9%,创下20个月以来的单月新高。疫情后国内宏观数据不断转好不仅显示出中国经济的强大韧性,也反映了经济运行的内在客观规律,当前毫无疑问处于美林时钟中第二象限的经济复苏阶段。

从微观角度看,很多行业涨价更是轮番上演。下半年以来,媒体不定期就会报道哪个行业什么产品开始涨价,Wind平台几乎每天都有涨价新闻爆出来。比如从今年下半年开始,轮胎行业的涨价潮一直在持续。

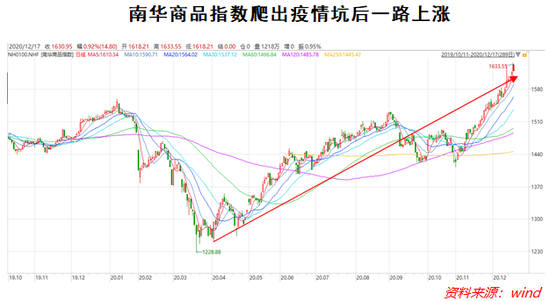

据卓创资讯不完全统计,2020年9月至今,超过40家轮胎企业陆续发布了涨价通知单。据WitsView提供的数据显示,55英寸LCD电视面板价格从今年年中105美金一路上涨至164美金,涨幅高达56.19%,创下历史新高纪录;14寸的笔记本面板11月价格已达到29.6美金,环比上月28.6美金上涨3.5%。下半年以来,此起彼伏的涨价让人应接不暇,钛白粉、二锅头、大葱、纸、工业零部件等等都发布了涨价通知。而有实体经济晴雨表之称的大宗商品也在爬出疫情的黄金坑之后稳步上涨,既反映了目前经济复苏的态势,也反映了投资者对未来经济强劲复苏的预期。

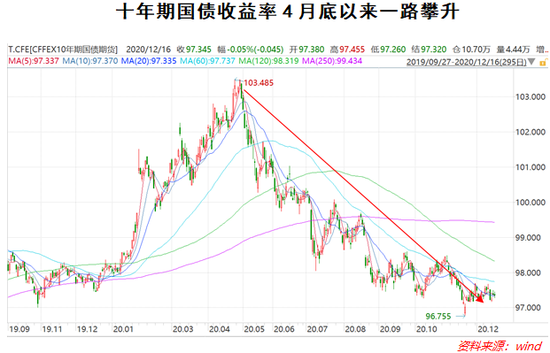

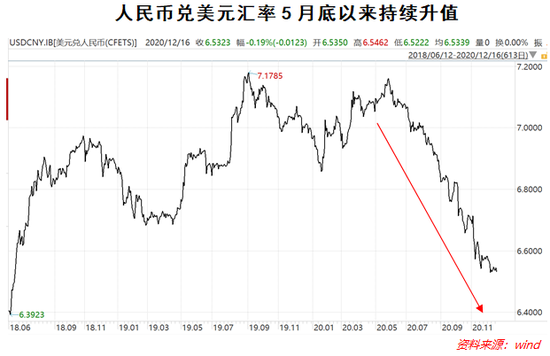

很多人会说涨价的原因是2月份宽松的货币政策,毕竟货币发多了,在通胀预期下,涨价是必然结果。理论上来说没错,但是中国的货币政策其实在5月份就已经有了微妙的转变,已经开始边际收紧。十年期国债收益率在4月低见底后就一路升高,人民币兑美元的汇率从5月底以来也是一路升值,这其中当然有中国经济恢复最强劲的因素,但是外汇短期影响因素还是货币的供求,美国至今的历史级别量化宽松丝毫没有收紧的迹象,而人民币的货币政策在经济恢复之后已经开始陆续的边际收紧。因此,实体经济的轮番涨价并不是完全受货币政策的影响,主要原因还是经济系统的内在恢复。国外产能供给大规模受限,中国承接了大量海外需求,成为此次全球经济复苏的龙头,相信在疫苗大规模接种之后,全球经济会跟随中国经济一起加快复苏的步伐。

当然,经济强势复苏的趋势中间也会有短期的扰动,比如11月的CPI、PPI数据普遍被市场解读为不及预期。但也有观点认为,从结构上看,如果抛开2019年同期猪肉价格和石油价格处于高位的因素,其实CPI和PPI表现都正常。扣除食品和能源价格后的核心CPI上涨0.5%,涨幅与10月份持平,国家统计局在回应11月份CPI同比下降时也认为之后会回归合理水平。

投资者最为关心的股市,在疫情之后半年以来的表现也完美对应美林时钟中的经济复苏期。股市既是经济的晴雨表,也是货币的晴雨表。权益类资产的价格与货币政策的相关性在经济从低迷刚转为复苏期间较为明显,所以我们看到,自3月份见底以来,无论是A股还是美股中的成长股,表现都大幅跑赢其他资产,科技、消费、医药轮番上涨,而与经济强劲增长相关性较强的顺周期蓝筹股则表现一般。A股中上证指数跑输创业板,美股中标普500跑输纳斯达克。但此时此刻,我们认为未来上证指数跑赢创业板是大概率事件,未来强劲的经济数据将是重要支撑逻辑。

上图是M1-M2的同比增速剪刀差,可以发现,每一个历史级别的低点基本都对应着经济的短暂低迷,而从低点开始往上走的过程中,都对应着经济的强劲复苏与资本市场的回暖。那么,M1-M2的增速剪刀差的经济含义是什么呢?

M1的货币流通能力要大于M2,M1增速快于M2,说明企业的活期存款增速大于定期存款增速。企业的盈利能力不断提升,企业更愿意把赚到的钱以活期形式存在银行而不是定期,因为企业随时可能扩大再生产来应对即期不断增加的有效需求,所以说M1-M2增速剪刀差往上走的过程就是企业对未来经济不断看好,将货币源源不断的投入实体经济的过程。可以看到,疫情之后剪刀差不断缩窄、持续上升,但目前还未上穿0轴,而上穿0轴基本意味着美林时钟转过12点钟方向。我们预计在明年一季度就会看到这一剪刀差上穿0轴,拭目以待。

展望2021年,经济复苏可能会加速,美林时钟明年二季度可能会转过12点,从第二象限走向第一象限,后面我们大概率会看到与经济强劲增长的顺周期蓝筹股会大幅跑赢成长股,其实这一逻辑在11月份的股市已经开始有所体现,有色冶炼、煤炭、金融股都出现了非常明显的异动,近期的回调很可能与11月的经济数据表现较弱有关,当市场逐步消化这一数据后,会开始交易对未来的经济数据的预期。

不出意外,也许最早到2021年1月份公布2020年12月经济数据后,市场就会看到经济强劲复苏态势。即使12月数据没有体现,我们相信明年的一季度,最迟二季度就会看到非常强劲的经济数据,而强劲的经济数据是支撑起顺周期蓝筹股以及大宗商品上涨的重要逻辑。

(本文作者介绍:苏宁金融旗下专业研究机构。研究领域涵盖宏观经济、消费金融、银行业发展、互联网金融、金融科技等。)

责任编辑:张文

新浪财经意见领袖专栏文章均为作者个人观点,不代表新浪财经的立场和观点。

欢迎关注官方微信“意见领袖”,阅读更多精彩文章。点击微信界面右上角的+号,选择“添加朋友”,输入意见领袖的微信号“kopleader”即可,也可以扫描下方二维码添加关注。意见领袖将为您提供财经专业领域的专业分析。