文/意见领袖专栏作家 东方金诚 王青

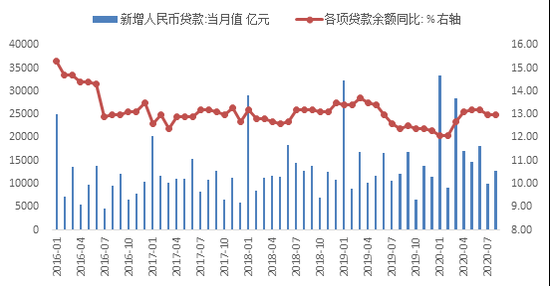

央行公布数据显示:8月新增金融机构人民币贷款1.28万亿,环比多增2873亿,同比多增700亿;月末各项贷款余额增速13.0%,与上月持平,较上年同期高出0.6个百分点。

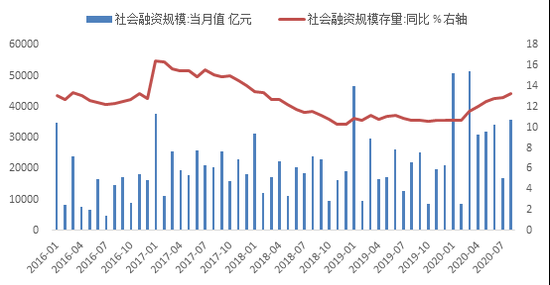

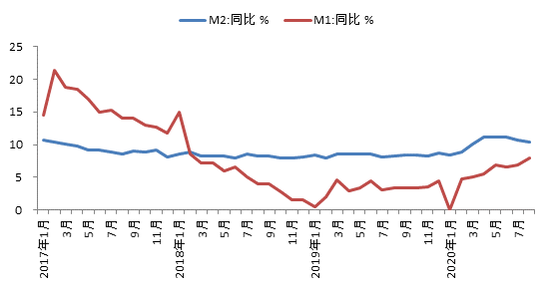

8月新增社会融资规模3.58万亿,环比多增约1.89万亿,同比多增约1.39万亿;8月末存量社会融资规模276.7万亿,同比增长13.3%,增速比上月末高0.4个百分点,比上年同期高2.6个百分点。8月末,M2同比增长10.4%,增速比上月末低0.3个百分点,比上年同期高2.2个百分点;M1同比增长8.0%,增速比上月末高1.1个百分点,比上年同期高4.6个百分点。

主要观点:

8月新增人民币贷款环比季节性回升,同比多增则受企业中长期贷款和居民贷款拉动——前者体现政策引导效果和实体经济融资需求的改善,后者则归因于商品房销售的稳定增长和居民消费需求的回暖。另一方面,由于票据融资利率持续走高,进一步抑制企业票据贴现需求,8月票据融资延续负增,且环比、同比均现较大幅度多减。

社融方面,8月社融环比、同比均大幅多增。各分项中,政府债券、投向实体经济的人民币贷款和表外票据融资多增幅度较大,尤其是政府债券在地方政府专项债发行放量拉动下,成为8月带动社融扩张的主要力量,带动存量社融增速创下近30个月来的新高。

8月末M2增速延续回落,直接原因是本月地方政府专项债大规模发行,财政存款同比大幅多增。8月末M1增速创30个月以来新高,体现经济修复进程正在较快推进,各类市场主体经营活动趋于活跃,当月房地产市场继续回暖,也对M1增速起到直接推动作用。

展望9月,在年内新增信贷总量20万亿目标引领下,新增人民币贷款有望达到1.8-1.9万亿,企业中长期贷款多增势头不会减弱;9月地方政府专项债仍处在大规模发行期,这将对新增社融形成支撑;季末财政资金投放力度加大,M2增速有望低位小幅反弹。

具体分析如下:

一、8月新增人民币贷款环比季节性回升,同比多增则受企业中长期贷款和居民贷款拉动——前者体现政策引导效果和实体经济融资需求的改善,后者则归因于商品房销售的稳定增长和居民消费需求的回暖。另一方面,由于票据融资利率持续走高,进一步抑制企业票据贴现需求,8月票据融资延续负增,且环比、同比均现较大幅度多减。

8月新增金融机构人民币贷款1.28万亿,环比多增2873亿,符合季节性规律;同比仅多增700亿,故月末贷款余额增速持平于13.0%。可以看到,1-7月新增人民币贷款累计13.1万亿,距离易纲行长提到的全年新增近20万亿的目标尚余6.9万亿,这也意味着,8-12月新增人民币贷款月均值需在1.38万亿左右。因此,8月新增人民币贷款1.28万亿,与全年新增20万亿的目标节奏大致匹配。我们认为,在政策基调转向“总量适度”、监管打击资金空转套利、房企融资政策趋紧背景下,年内后续新增贷款规模料难现上半年的同比大幅多增,贷款余额增速或将稳定在13.0%左右。

图1 新增人民币贷款规模及增速

数据来源:WIND

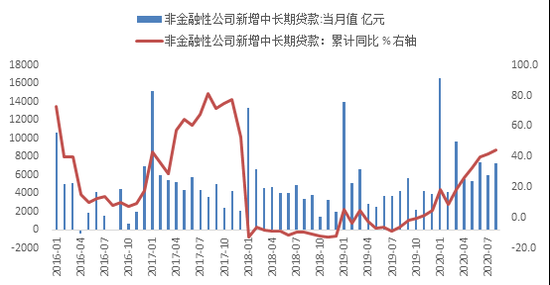

8月人民币贷款同比多增主要受企业中长期贷款和居民贷款拉动。当月新增企业中长期贷款7252亿,环比多增1284亿,同比多增2967亿,企业信贷期限结构继续改善,实体经济宽信用持续推进。主要原因包括两个方面,首先,国内经济好转对信贷需求产生支撑,尤其是随着制造业投资渐进修复、基建发力、房地产投资保持韧性,企业中长期贷款需求回升。其次,银行为满足MPA考核要求,也有意愿加大对制造业企业的中长期贷款力度。8月新增企业短贷规模只有47亿,环比虽季节性多增2468亿,但同比仅多增402亿;同时,由于资金利率上行带动票据融资利率持续走高,进一步抑制企业票据贴现需求,当月票据融资延续负增(-1676亿),且环比多减655亿,同比多减4102亿。

图2 企业新增中长期贷款规模与增速

数据来源:WIND,东方金诚整理

居民贷款方面,8月高频数据显示商品房销售继续稳定增长,支撑居民按揭贷款需求,当月居民中长期贷款环比少增496亿,同比多增1031亿;另外,当前房贷利率已高于企业一般贷款利率,银行投资意愿较强。居民短贷方面,伴随消费活动恢复,居民短贷需求回升,8月居民短贷环比多增1334亿,同比多增846亿。整体上看,由于新增企业贷款季节性回升,8月新增居民贷款在新增人民币贷款中的占比从上月的76%下降至66%。

图3 新增居民贷款规模及占比

数据来源:WIND,东方金诚整理

二、8月社融环比、同比均大幅多增。各分项中,政府债券、投向实体经济的人民币贷款和表外票据融资多增幅度较大,尤其是政府债券在地方债发行放量拉动下,成为8月带动社融扩张的主要力量。

8月新增社融规模为3.58万亿,环比多增1.89万亿,同比多增1.39万亿。月末社融存量同比增速较上月末加快0.4个百分点至13.3%,已为连续第7个月上升,且上行速度较前两个月加快。从分项来看,除委托贷款压降规模较上月有所扩大外,当月社融各分项新增规模环比、同比均表现为多增或少减。其中,政府债券、投向实体经济的人民币贷款和表外票据融资多增幅度较大,尤其是政府债券成为8月带动社融扩张的主要力量。

图4 社会融资规模增长状况

数据来源:WIND

具体来看,7月特别国债发行收官后,此前为特别国债“让道”的地方专项债发行在8月大幅放量,拉动当月新增政府债券规模达到1.38万亿,环比多增8341亿,同比多增8741亿。8月信用债发行利率上行放缓、发行人利率预期趋稳,利好企业债券净融资需求回暖,当月企业债券融资环比多增1250亿,同比多增249亿。受股市上涨、科创板开启注册制影响,8月非金融企业股票融资再度突破千亿规模,达到1282亿,环比多增67亿,同比多增1026亿。

表外融资方面,8月表外票据融资转为正增,环比多增2571亿,同比多增1284亿,表明企业虽愿意开票,但票据贴现利率走高影响其贴现积极性;8月信托贷款负增316亿,环比少减1051亿,同比少减342亿,压降速度放缓或因房企融资监管政策频出但尚未真正落地,企业抓住政策空窗期积极融资,带动当月房产类信托逆势增长;7月委托贷款延续稳定压降,环比多减263亿,同比少减98亿。

图5 表外融资增量变化

数据来源:WIND

三、8月末M2增速延续回落,直接原因是本月地方政府专项债大规模发行,财政存款同比大幅多增。8月M1增速创30个月以来新高,体现经济修复进程正在较快推进,各类市场主体经营活动趋于活跃,当月房地产市场回暖也对M1增速起到直接推动作用。

8月末M2同比增长10.4%,增速比上月末回落0.3个百分点,比上年同期加快2.2个百分点。本月M2增速回落,直接原因在于本月地方政府专项债大规模发行,财政存款同比大幅多增5244亿。其他存款方面,本月居民存款环比季节性由负转正,同比也多增约1200亿,或与8月非银存款下降约2600亿有关——8月股市进入盘整期,流入股市资金形成的保证金存款有所减少。本月企业存款同比也多增近1700亿,延续疫情以来的多增势头,主要受宽信用背景下金融加大对实体经济融资支持推动。整体来看,8月M2增速已连续两个月走低,背后的深层原因在于,监管层强调下半年“总量适度”的政策取向,货币政策从上半年疫情冲击最严重时期的偏宽松状态退出后,广义货币供应量增长也在逐步恢复常态化。

8月末M1同比增速较上月末加快1.1个百分点至8.0%,创近30个月以来新高,比上年同期大幅加快4.6个百分点。我们认为,近期M1升势加快,体现经济修复进程正在较快推进,包括服务业在内的各类市场主体业务活动增强,企业活期存款多增。此外,高频数据显示,8月全国30个大中城市商品房销量同比增速较上月加快4.4个百分点,至15.4%。这意味着当月房企等相关企业活期存款继续处于较高水平,历史数据显示,我国M1增速与房地产市场活跃程度相关性很强。

图6 M2与M1增速

数据来源:WIND

四、展望9月,在年内新增信贷总量20万亿目标引领下,新增人民币贷款有望达到1.8-1.9万亿,企业中长期贷款多增势头不会减弱;9月地方政府专项债仍处在大规模发行期,这将对新增社融形成支撑;季末财政资金投放力度加大,M2增速有望低位小幅反弹。

9月人民币贷款有季末冲量因素,再考虑年内新增信贷总量20万亿的目标,预计9月新增人民币贷款将在1.8至1.9万亿之间,贷款存量增速有望保持在13.0%上下。结构方面在,金融加大支持实体经济力度导向下,企业中长期贷款将保持较大幅度的同比多增势头,房地产市场维持强势也将对居民房贷起到拉动作用。进入9月以来,6个月国股银转贴现利率仍在持续走高,10日已达到2.95%,创近1年以来新高。受此影响,9月票据融资仍将承压。社融方面,9月地方政府专项债仍处在大规模发行期,国债净融资也将同比大幅多增,这将对新增社融形成支撑,预计社融存量增速仍将处于13%以上的高位。季末财政资金投放力度将显著加大,M2增速有望小幅反弹。

总体上看,8月信贷走势平稳、结构优化,社融高增与M2增速下沉都受政府债券发行影响较大——若剔除政府债券发行因素,8月存量社融及M2增速也将保持在平稳略降状态。这表明在当前“总量适度、精准导向”的政策指引下,从7月开始的金融总量收敛过程实际上仍在延续,未来在货币政策回归常态过程中,以直达工具为代表的结构性货币政策将成为主要发力点。

(本文作者介绍:清华大学公共管理学博士,东方金诚首席宏观分析师。)

责任编辑:张文

新浪财经意见领袖专栏文章均为作者个人观点,不代表新浪财经的立场和观点。

欢迎关注官方微信“意见领袖”,阅读更多精彩文章。点击微信界面右上角的+号,选择“添加朋友”,输入意见领袖的微信号“kopleader”即可,也可以扫描下方二维码添加关注。意见领袖将为您提供财经专业领域的专业分析。