意见领袖丨京东数科研究院

本文作者:孙志鹏(京东数科研究院策略总监)、汪导国(京东数科研究院宏观研究员)

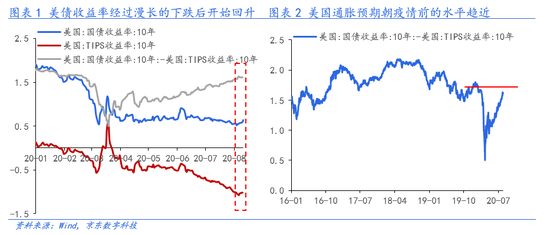

8月4日,美国10年期国债收益率在创下历史性低点(0.52%)之后开始强劲反弹,截至8月11日收盘,10年期美债收益率收报0.65%,较前期低点反弹约13bps。与此同时,美国实际利率在前期持续下行后也开始出现回升,10年期TIPS(Treasury Inflation-Protected Securities)收益率从前期低点的-1.08%上升约6bps至-1.02%。由名义利率和实际利率计算得出的通胀预期继续向疫情爆发前的水平回归。

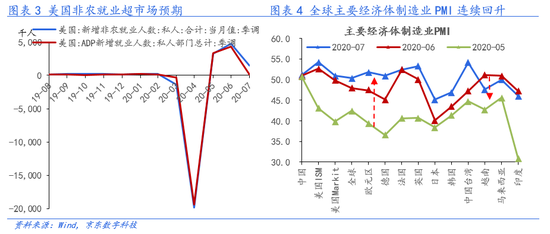

近期美债收益率快速反弹的直接原因是上周五美国公布的就业数据超出市场预期。美国7月季调后非农就业新增176.3万人,预期增160万人;7月失业率为10.2%,预期为10.5%,前值为11.1%。分行业来看,7月新增非农就业人口较多的行业主要有休闲和酒店业、零售业、教育和保健服务、专业和商业服务,这些前期受疫情影响最严重的行业也最快恢复。除美国外,欧洲和全球经济也在快速回升,7月全球多数经济体的制造业PMI已连升3月,欧元区和英国表现尤为出色。

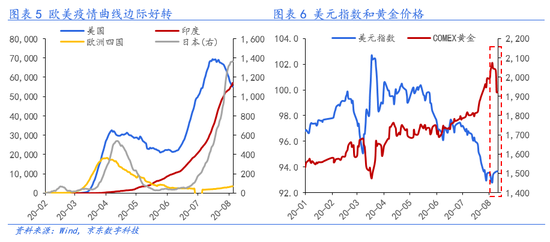

美国的疫情曲线出现边际好转,疫情控制为后续经济恢复奠定了条件。虽然每天仍有数万人的新增确诊病例,但已出现边际好转,日均新增确诊人数出现回落。参照中国、欧洲等经济体的先例,疫情曲线压平后经济恢复速度也十分迅速。此外,俄罗斯宣布成功研制出疫苗的消息,也刺激了市场对于疫情根除、经济恢复的预期。近期美债收益率的上涨,正是对这些预期的合理反映。

美元指数和黄金价格同样对美国经济复苏有所反映,美元指数自8月6日的低点(92.5)反弹至当前的约93.8,COMEX黄金价格从8月7日的高点回落近10%。在正常时期(非危机状态下),美元指数走势更多反映美国经济基本面,如前期欧洲经济恢复强于美国导致美元下跌,而近期美元指数回升亦反映美国经济开始回暖。而黄金价格更多受实际利率驱动,与实际利率负相关,黄金价格的回落背后正是实际利率回升、美国经济复苏的反映。

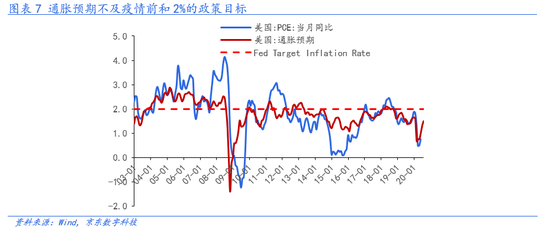

名义利率和实际利率同涨,通胀预期朝疫情前的正常水平趋近,短期内美国经济不存在滞胀担忧。本次美国名义利率和实际利率同时反弹,背后的驱动因素更多是经济基本面的恢复,而非宏观价格水平的大幅上升。从历史数据拟合来看,由名义利率和实际利率衍生出的通胀预期与实际通胀水平相关度较高,从通胀预期指标来看,当前仍低于疫情爆发前的水平,也低于美联储2%的目标通胀水平。

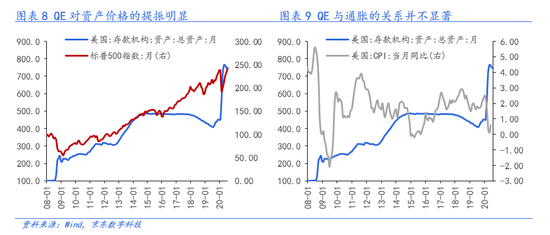

近期市场有观点认为美联储第四轮QE带来的大幅扩表将导致美国后续通胀加剧。该观点的不足之处在于,首先,短期内不存在美国通胀数据抬头的迹象,美国的CPI、PCE等物价指数持续走低,更多反映受疫情冲击总需求的萎缩;其次,美国债券市场同样未为通胀定价,通胀预期仍然低于疫情前的水平,表明债市投资者并不认可通胀逻辑;再次,从美国前三轮QE的历史来看,起来的是资产价格而非实体经济价格水平,QE释放的货币更多在资产价格体系内流动,较少进入实体经济领域。

美债收益率反弹对国内债市有何影响?前期中国利率上升已对经济恢复充分反映,因此美债收益率上升对国内利率的推升作用较小,国内利率走势更多取决于国内经济基本面和货币政策立场。从7月政治局会议和二季度货币政策执行报告的立场来看,国内货币政策边际收紧的信号明确,但尚不至于全面收紧。央行表态DR007围绕2.2%的政策利率波动、1年期同业存单围绕1年期MLF利率波动,我们认为短期内政策利率调升的可能性较小,因此短期内资金面会维持较为平稳的状态。事实上,8月以来地方债发行放量,央行也以频繁的公开市场投放进行配合,呵护流动性的意图明显。在短期资金面稳定的状态下,长端利率也难有大的波澜,我们仍然维持10年期国债收益率3.0%附近震荡的判断。

(本文作者介绍:京东数科研究院立足于京东集团以及京东数字科技的广阔平台,拥有强大的数据资源和科技优势,致力于宏观经济政策研究、产业研究、大数据创新研究、金融科技研究以及数字科技领域前沿进行实践和洞察,为社会各界提供具有洞见与前瞻性的研究分析。)

责任编辑:张文

新浪财经意见领袖专栏文章均为作者个人观点,不代表新浪财经的立场和观点。

欢迎关注官方微信“意见领袖”,阅读更多精彩文章。点击微信界面右上角的+号,选择“添加朋友”,输入意见领袖的微信号“kopleader”即可,也可以扫描下方二维码添加关注。意见领袖将为您提供财经专业领域的专业分析。