文/新浪财经意见领袖专栏作家 任泽平、连一席、郭双桃

导读

2018、2019年大众集团汽车销量分别达到1090、1095.6万辆,连续两年位居全球第一。作为燃油车领域的世界龙头,大众却积极推动电动化转型——2020-2024年间大众集团计划在电动化及数字化等领域投资600亿欧元、约5000亿人民币,到2029年累计销售2600万辆纯电动车型。大众为何选择如此彻底地转型?它将采取何种战略来确保目标实现?大众的转型会给全球和中国汽车工业带来怎样的影响?

摘要

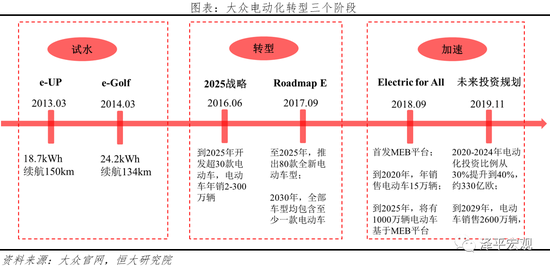

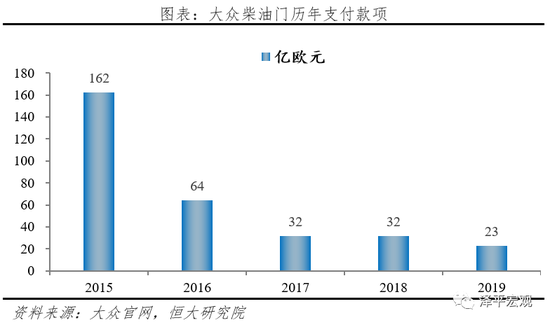

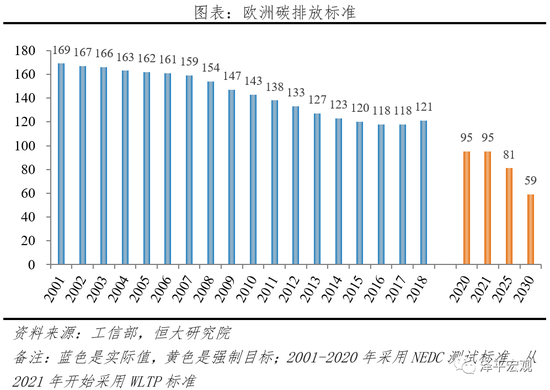

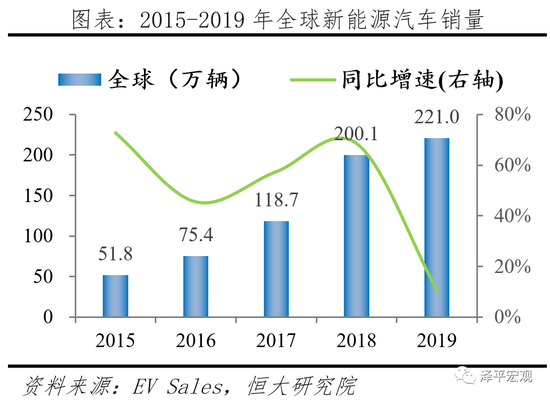

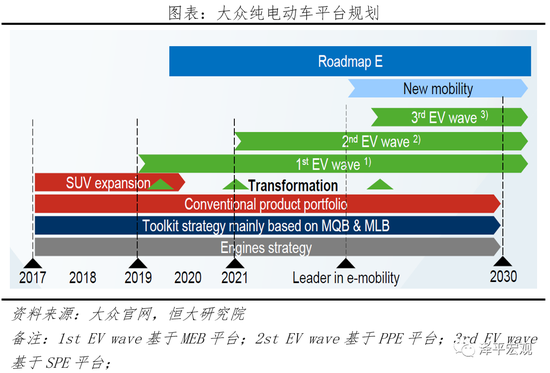

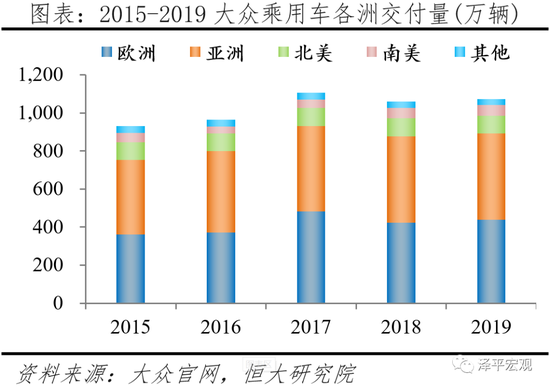

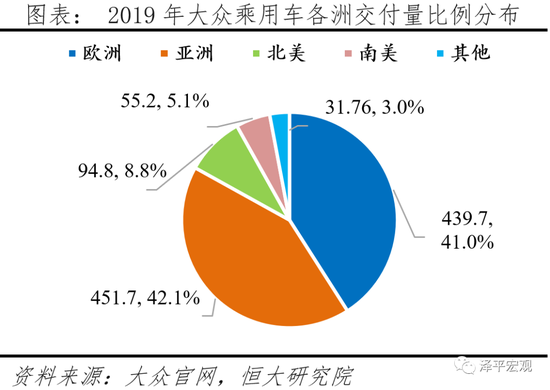

大众集团电动化转型分为试水、转型、加速三个阶段。1)第一阶段(2013-2015年):试水。电动车只是公司内部多元化项目之一,在低端品牌上推出纯电动款e-UP、e-Golf车型,续航里程分别只有150、134km。2)第二阶段(2016-2017年):转型。2015年9月大众“柴油门”事件爆发,全球涉事车辆约1100万辆,当年原CEO文德恩下台、大众为“柴油门”支付赔偿高达162亿欧元。为挽救公司声誉,新任CEO穆勒在2016年股东大会上宣布,核心业务转型和新的移动解决方案将是大众未来发展的主要方向。此后大众接连发布“Together-Strategy 2025”和“Roadmap E”等战略规划,确定集团层面进行电动化转型。3)第三阶段(2018-至今):提速。政策端,2019年欧盟发布史上最严碳排放规定。作为大众集团的大本营,欧洲市场占大众集团2019年全球交付量的41%。假设2020年大众集团在欧洲的碳排放和销量保持不变,罚款将高达98.81亿欧元。市场端,全球新能源汽车市场快速增长,销量从2015年51.8万辆增加到2019年221.0万辆,累计增长超过4倍。双重驱动下,大众接连发布“Electric for All”、“2020-2024投资规划”等战略,不仅开发了专为电动车设计的MEB平台,而且宣布到2029年纯电动车累计销量提升至2600万辆,电动化转型进入加速落地阶段。

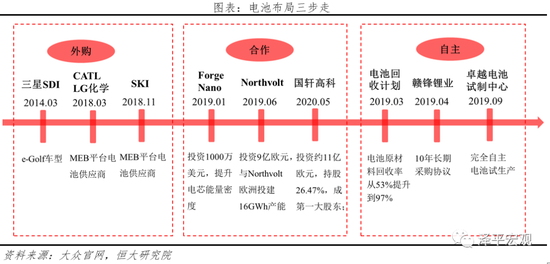

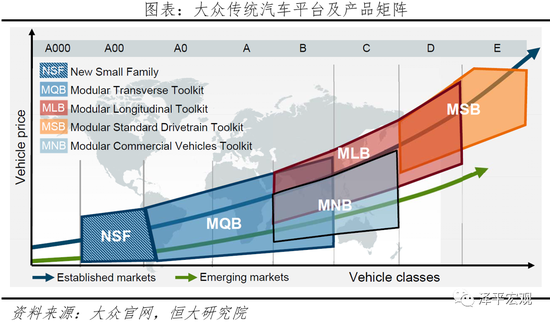

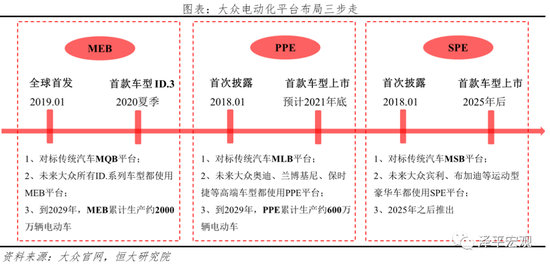

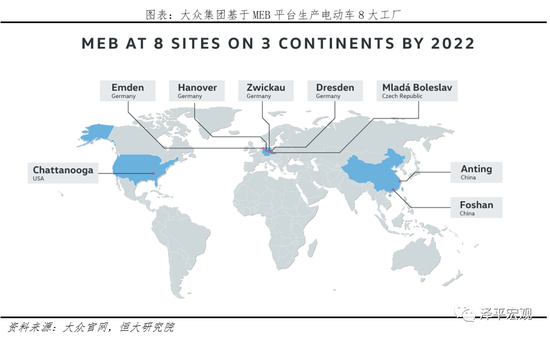

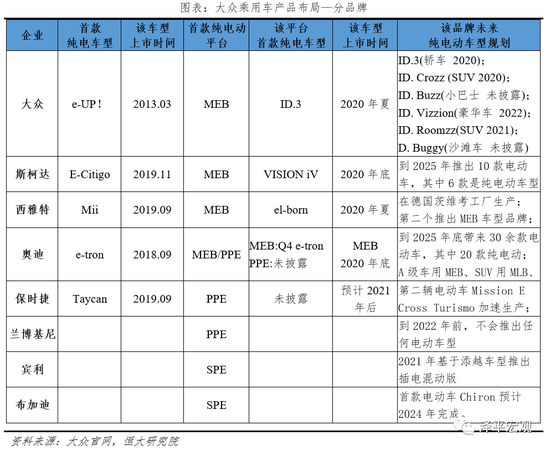

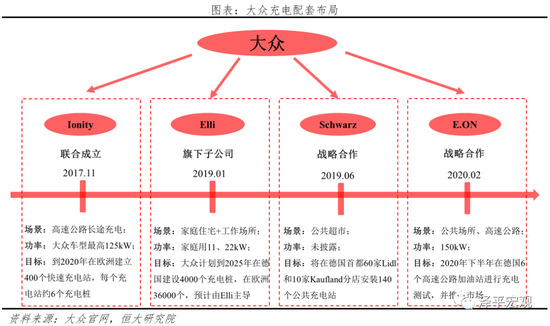

大众集团转型以电动化、数字化和智能化为核心、以平台化为基础、优先投入资源攻坚底层通用技术、把握供应链主动权,融合全球化和本土化思维攻占重点市场,通过规模化降成本,在研发、生产和市场战略上均具有循序渐进、层层深入的特点。1)技术方面:电池采用外购、合资、自建工厂三步走策略,自研MEB电动车平台和软件系统。以电动平台为例,大众三大纯电动平台MEB、PPE、SPE分别与其传统乘用车三大平台MQB、MLB、MSB一一对应。其中MEB主要为大众、斯柯达、西雅特等车型使用,2019年底已经投产;PPE平台供内部奥迪、保时捷、兰博基尼等高端车型使用,首款车型将于2021年底发布;SPE将供宾利、布加迪等运动型豪华车使用,2025年后推出。2)生产方面:以德国和中国为MEB工厂急先锋。到2022年底,大众将在全球建设8个基于MEB平台的纯电动车生产基地,其中德国4个、中国2个。德国茨维考工厂为大众第一个MEB生产基地,投产于2019年,规划产能最大达33万/年;中国安亭(上海大众)和佛山(一汽大众)预计2020年投产,规划产能各30万辆/年。3)产品方面:因地制宜、从低端到高端推出纯电动车型。分品牌来看,大众、奥迪、斯柯达、西雅特打前锋;分市场来看,欧洲、中国、美国分别以紧凑型、SUV、厢型车打头阵。4)配套方面:建设全场景充电体系,采取线上、线下无缝衔接新零售策略。充电配套方面,大众研究发现,高速公路、工作场所、公共场所、家庭住宅四个场景的充电行为占比分别为:5%、20%、25%、50%。针对这四种场景,大众分别联合E.ON、Ionity、Schwarz、Elli进行充电配套布局。 销售配套方面,大众宣布针对ID家族纯电动车与德国所有的经销商达成了新的销售协议,即拓展直销、线上线下无缝衔接,经销商成为销售顾问。

大众集团转型的核心优势在于体系成熟、底蕴深厚、规模庞大,其转型将对新能源汽车市场和供应链格局产生持续而深远的影响。大众成立于1937年,先后经历了第二次世界大战(1937-1945)、东西德对立(1949-1990)、三次石油危机(1973-1989)、欧洲货币危机(1992-1993)、次贷危机(2008)、欧债危机(2009-2012)、“柴油门”(2015-至今)等重大事件冲击,依然屹立不倒并连续多年占据全球汽车销量榜首。公司的管理和运营体系经过历史洗礼已经非常成熟,未来以欧洲为突破点,大众在全球新能源汽车市场份额将提升。从市场格局来看:1)德系车企在欧洲和全球新能源汽车市场的份额将快速增长;2)中国新能源汽车市场中,SUV市场将率先受到大众的冲击,中长期全细分市场竞争都将加剧。从供应链格局来看:1)自建电池工厂或成车企电动化转型核心策略;2)电动平台和软件系统更受重视。大众转型最重要的布局在于建设8个MEB工厂和成立专门的软件部门,电动车平台和软件系统的超强兼容性和可复制性是大规模生产、降低成本的重要保障。

自主品牌可从三方面加以应对:以自主创新固本、以开放合作共赢、发扬本土特色实现差异化。1)自主创新:新四化浪潮下,汽车与交通、信息、能源等行业的融合度越来越高,电动化、数字化和智能化是大众重点布局的新能源汽车核心技术领域,自主品牌也应重视;2)开放合作:大众计划在电动化和智能化领域投入超过500亿欧元,这一金额远远超出单个自主品牌能够承受的范围。这些技术实际上有很强的通用性,国内车企和车企、车企和产业链之间应该通过制定标准、开放合作、形成联盟的方式来加强底层通用技术和平台研发,达到取长补短、节约成本、共担风险的目的。3)差异化:一方面,本土车企更熟悉中国消费习惯,售后服务等可以更加及时;另一方面,本土车企可以发挥如终身质保、换电模式、电池租赁、布局出行等本土化特色,实现差异化竞争。

目录

1 大众电动化转型历程

1.1 大众电动化三步走:试水、转型、加速

1.2 从试水到转型:深陷“柴油门”、转型自救

1.3 从转型到加速:政策、市场双重驱动

1.3.1 欧洲碳排放政策成最强推力、德国政府提高电动车补贴

1.3.2 全球电动车发展迅速,特斯拉崛起

2 技术布局:合作和自研双管齐下,电动车平台和软件系统成为大众特色

2.1 电动化布局:电池三步走、电动化平台一步到位

2.1.1 电池布局:三步走,外购、合资、自建工厂

2.1.2 电动化平台:完全自主、对外开放

2.2 智能网联布局:自研智能、网联、数字化软件,与四巨头开展合作

2.2.1 自研软件:聚焦智能化、网联化、数字化

2.2.2 对外合作:联合四巨头发展智能化、网联化技术

3 生产布局:以德国和中国为MEB工厂急先锋

3.1 传统汽车生产布局:欧洲和亚洲是其最大市场,大众倾向于本地化产销

3.2 电动汽车生产布局:到2022年底建设8个MEB工厂,德国和中国工厂建设早、产能大

4 产品布局:因地制宜、从低到高,推出纯电动车型

4.1 分品牌:从低到高,以大众、奥迪、斯柯达、西雅特为前锋

4.2 分市场:因地制宜、市场导向,欧洲、中国、美国以不同车型为前锋

4.2.1 欧洲市场:紧凑型轿车ID.3为首款欧洲上市MEB车型

4.2.2 亚洲市场:聚焦中国,首款MEB纯电动车型选择SUV

4.2.3 北美市场:聚焦美国,以SUV、厢型车作为前锋

5 配套布局:建设全场景充电体系,采取线上、线下无缝衔接新零售策略

5.1 充电配套:高速公路、工作、公共、家用四种充电场景皆有布局

5.2 销售配套:拓展直销,线上、线下无缝衔接,经销商成顾问

6 展望与建议

6.1 大众电动化转型核心优势:体系成熟、底蕴深厚、规模庞大

6.2 大众电动化转型相关影响:以欧洲为突破点,德系车企全球新能源汽车市场份额提升,自建电池工厂或成趋势

6.3 本土新能源车企如何应对:以自主创新固本、以开放合作共赢、发扬本土特色实现差异化

正文

1 大众电动化转型历程

1.1 大众电动化三步走:试水、转型、加速

大众的电动化转型可分为三个阶段:试水、转型、加速。

1)第一阶段:试水。电动车只是公司内部多元化的一个小项目,在低端品牌上推出纯电动款;大众于2013年3月、2014年3月分别推出e-UP、e-Golf车型,续航里程分别只有150、134km。

2)第二阶段:转型。大众于2016年6月、2017年9月分别发布“Together-Strategy 2025”和“Roadmap E”确定集团层面进行电动化转型,“Roadmap E”规划到2025年推出超过80款电动车,到2030年旗下所有车型均至少有一款电动车。

3)第三阶段:加速。大众于2018年9月、2019年11月分别发布“Electric for All”和未来投资规划;前者首发专为电动车开发的MEB平台;后者将电动化2020-2024年投资比例从30%提升到40%,约330亿欧元,到2029年,电动车累计销量提升至2600万辆。

1.2 从试水到转型:深陷“柴油门”、转型启动

“柴油门”事件可分为三个阶段。

1)第一阶段:车型上市。2006年春季,大众计划开发新一代柴油机,以“低油耗、清洁环保”为核心,迎合市场趋势和满足监管要求。然而由于技术不够成熟、成本高昂等原因,大众选择在低成本EA189柴油发动机安装测试作弊装置以达到监管要求(当软件检测到汽车处于测试状态时,作弊装置控制系统通过转换发动机的运行程序,按照低排放工况曲线运转、确保尾气排放达标,而该运转方式完全不满足日常驾驶需求)。之后2007、2008年搭载EA189发动机车型分别在欧洲、美国上市。讽刺的是,搭载EPA189高尔夫TDI获得了2009“世界年度汽车”大奖。

2)第二阶段:作弊暴露。2014年5月,德美合资私立机构ICCT(清洁交通国际理事会)针对租来的2012款大众捷达TDI、2013款大众帕萨特测试发现,捷达的氮氧化物超标15~35倍,帕萨特超标5~20倍,测试结果被弗吉尼亚大学发表。美国环保局(EPA)和加州空气委员会(CARB)要求美国大众汽车公司做出解释,大众汽车一开始辩解说是软件出错了,想蒙混过关,但2015年7月CARB与EPA公布对大众汽车的调查结果认为大众归咎于软件问题并不能解释排放严重超标现象。最后大众无奈向CARB和EPA承认利用两个不同的发动机工况曲线舞弊,涉事车辆48.2万辆。

3)第三阶段:巨额罚款。事件持续发酵,9月28日大众正式公布“柴油门”事件全球涉及车辆约1100万辆。据大众官网披露,2015当年大众支付柴油门相关费用(如罚款、涉事车主赔偿款、律师诉讼等)高达162亿欧元;截至到2019年底,大众为“柴油门”事件累计支付费用达313亿欧元、约2450亿元(2019年12月31日汇率,1欧元=7.82911人民币)。

从时间点看,“柴油门”事件是导致大众电动化转型的重要推手。2015年大众“柴油门”事件爆发,为挽救公司声誉,原CEO文德恩引咎辞职,由原保时捷CEO穆勒接任。2016年,大众新CEO穆勒在股东代表大会提出,核心业务的转型和新的移动解决方案业务将成为大众未来发展主要方向。此后,大众于2016年6月、2017年9月分别发布“Together-Strategy 2025”和“Roadmap E”确定集团层面电动化转型。

1.3 从转型到加速:政策、市场双重驱动

在政策和市场双重驱动下,大众分别在2018年9月、2019年11月发布“Electric for All”、“2020-2024投资规划”等战略,不仅开发了专为电动车设计的MEB平台,而且宣布到2029年纯电动车累计销量提升至2600万辆,电动化转型进入加速落地阶段。

1.3.1 欧洲碳排放政策成最强推力、德国政府提高电动车补贴

作为大众集团的大本营,欧洲市场占大众集团2019年全球交付量的41%。2017年11月提出、2019年4月发布的欧盟《2019/631文件》,规定2025、2030年新登记乘用车CO2排放在2021年(95g/km)基础上分别减少15%(81g/km)、37.5%(59 g/km)。相比旧版本有三点变化,1)目标值降幅大:2021年开始采用新测试标准WLTP乘用车排放不得高于95g/km,2025年减少15%、2030年减少37.5%。实际欧盟乘用车企碳排放从2001年169g/km下降到2018年121g/km,累计降幅28.4%,年平均降幅仅1.9%;2)缓冲期更短:新规定只有1年缓冲期,2020年需要达到2021年目标95%。之前2015年目标最早于2009年提出,采用渐进导入制,2012、2013、2014年新车达标比例分别为65%、75%、80%;3)罚款力度更重:2018年根据碳排放具体值分阶段处罚,但是从2019年起全部按照最高标准处罚,每超标1g/km罚款95€。

据ICCT披露,2018年欧盟范围内大众乘用车碳排放平均值122g/km;据大众年报披露,2018年欧洲市场交付385.22万辆乘用车。假设2020年大众集团在欧洲的碳排放和销量与2018年保持不变,需要罚款(122-95)×385.22万辆×95€=98.81亿欧元(大众2019年扣除特殊项目后,归母净利润为133.46亿欧元)(疫情为突发情况)。

除欧盟层面制定碳排放标准外,德国政府针对本国电动车推广亦给出激励措施。2016年之前德国政府对电动车并不积极,主要以税收优惠为主,从2016年开始给予第一阶段(2016-2019)电动车购置补贴,并于2020年2月发布第二阶段电动车购置补贴。与各国电动车补贴逐渐退坡相反,德国第二阶段补贴在第一阶段基础上提高约50%:2020-2025年,德国价格在4万€以下的纯电动车,单车补贴6000€;在4万€以下的插电混动车,单车补贴4500€。

1.3.2 全球电动车发展迅速,特斯拉崛起

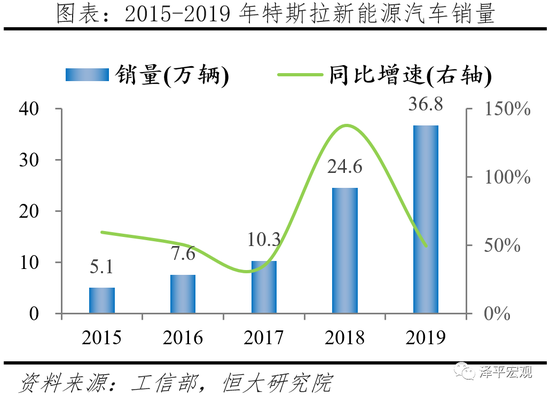

大众电动化转型加速一方面在于政策驱动,另一方面在于集团高层看到了电动化的不可逆趋势。据EV Sales统计,全球新能源汽车销量从2015年51.8万辆增加到2019年221.0万辆,累计增长426.64%,年复合增速34.43%;据特斯拉年报披露,公司新能源汽车销量从2015年5.1万辆增加到2019年36.8万辆,累计增长721.57%,年复合增速57.90%。

2 技术布局:合作和自研双管齐下,电动车平台和软件系统成为大众特色

大众计划到2023年电动车年产100万辆,到2025年电动车年产150万辆,到2029年纯电动车累计销量2600万辆。为达到这一目标,大众在技术、生产、产品、销售、充电设施等方面都进行了充分布局。在技术方面的布局可细分成电动化布局和智能网联化两方面,其中电动化可细分为三电一平台,而由于电机、电控可复用传统汽车供应链资源,故大众布局较少,电动化布局重点在电池和电动平台。

2.1 电动化布局:电池三步走、电动化平台一步到位

2.1.1 电池布局:三步走,外购、合资、自建工厂

大众电池布局采用三步走战略——先外购、后合资、最后自建工厂。该战略与大众电动化转型阶段息息相关:1)2016年之前,电动车只是大众的尝试项目,电池需求量比较低,此时以外购为主,电池供应商只有三星SDI;2)2016年公司确定转型后,需求量提升,电池供应商从独家增加到三星SDI、CATL、LG化学、SKI四家;3)2018年9月之后加速阶段,大众选择以合资入局、先后投资了ForgeNano、Northvolt、国轩高科;以长期采购和电池回收等形式保障上游原材料供应,最终实现自建工厂,达到供应链安全、降成本双重目的。

2.1.2 电动化平台:完全自主、对外开放

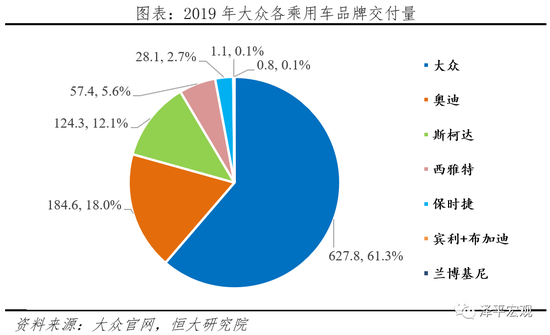

如下图所示,大众传统车平台主要有五个:NSF(New small Family,微小车型平台)、MQB(ModularTransverse Toolkit横置发动机模块化平台)、MLB(Modular Longitudinal Toolkit纵向发动机模块化平台)、MSB(Modular Standarda Drivetrain Toolkit 标准模块化发动机平台)、MNB(Modular Commercial Vehicles Toolkit模块化商用车平台);其中NSF属于小型车、MNB属于商用车专用平台。乘用车主流平台按照价格从低到高分别为:MQB、MLB、MSB;其中MLB主要为奥迪车型所用,MSB基本为保时捷、宾利等高端车型所用,而MQB主要为大众、斯柯达、西雅特等车型使用;2019年大众、斯柯达、西雅特乘用车交付量占比分别为61.3%、12.1%、5.6%,合计占比79.0%;显然MQB是大众销量绝对主力。

截至2019年底,大众上市的纯电动车型如e-Golf等都依托传统汽车平台MQB、MLB、MSB开发,但由于传统车和纯电动车型在空间架构差异较大(如电动车没有排气管和前后传动半轴、电机比发动机体积更小等),两者无法完全匹配。在此背景下,大众集团2018年1月发布《Groundwork to Deliver Strategy 2025》披露电动车三个平台未来计划:1)第一步推出MEB (Modular Electric Drive Toolkit模块化电动平台);2)第二步推出PPE(Premium Platform Electric高端电动平台);3)第三步推出SPE(Sport Platform Electric运动型电动平台)。

大众纯电动三大平台分别与其传统乘用车三大平台对应:MEB基本对标传统车MQB平台,PPE基本对标MLB平台、SPE基本对标MSB。目前第一款搭载MEB平台的ID.3车型已于2019年9月发布,将于2020年夏季在欧洲上市;PPE平台由奥迪和保时捷共同打造,供内部奥迪(高端)、保时捷、兰博基尼等高端车型使用,首款车型将于2021年底发布;SPE平台将供宾利、布加迪等运动型豪华车使用,2025年后推出。2019年大众宣布,旗下纯电动平台MEB、PPE、SPE未来都将对外开放。目前根据战略协议,MEB平台已明确向福特开放,实现互利共赢。

2.2 智能网联布局:自研智能、网联、数字化软件,与四巨头开展合作

2.2.1 自研软件:聚焦智能化、网联化、数字化

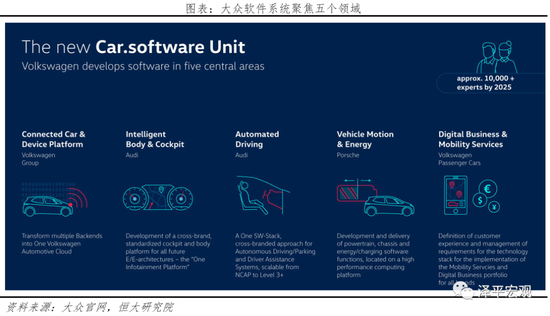

大众2019年6月成立Car.Software 软件部门,并于2020年1月将该部门独立。据大众年报披露,2019年该部门大约有3000名专家,而根据规划到2025年,其专家数量将超过10000人。大众Car.Software 软件部门主要开发操作系统,聚焦五个领域:汽车和设备联网平台(ConnectedCar & Device Platform)、智能车身和智能座舱(Intelligent Body & Cockpit)、自动驾驶(Automated Driving)、汽车和能量(Vehicle Motion &Energy)、数字化和移动出行服务(Digital Business &Mobility services)。目前该部门自研的操作系统VW.OS已成功商用,ID.3为首款应用车型。

2.2.2 对外合作:联合四巨头发展智能化、网联化技术

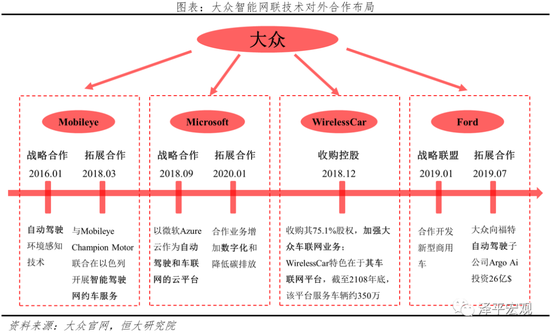

除自研软件系统外,大众亦保持合作开放的态度,在自动驾驶、车联网领域积极对外面合作,并不断深化;如下图所示,先后主要有Mobileye、Microsoft、WirelessCar、Ford。在智能驾驶方面,分别于2016年1月、2018年9月、2019年1月与Mobileye、Microsoft、Ford展开合作,并分别于2018年3月、2020年1月、2019年7月进一步拓展。在车联网方面,分别于2018年3月与Microsoft开展合作、2018年12月与WirelessCar开展合作。以与Microsoft微软为例,大众将以微软的Azure为基础,联合开发大众汽车云,作为大众的自动驾驶和车联网服务平台;按照规划,从2020年起,每年将有超过500万辆新大众品牌汽车实现完全联网。

3 生产布局:以德国和中国为MEB工厂急先锋

3.1 传统汽车生产布局:欧洲和亚洲是其最大市场,大众倾向于本地化产销

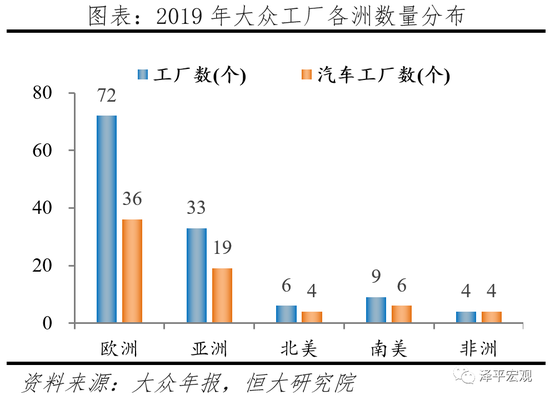

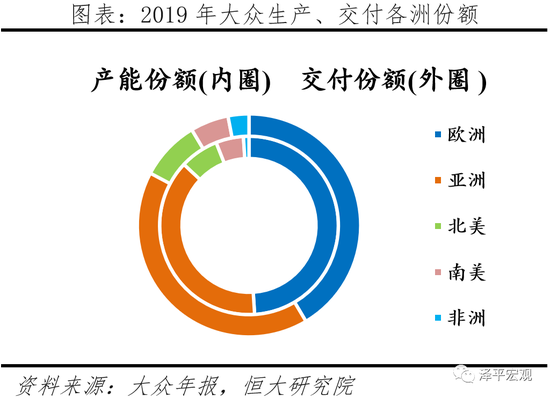

据大众年报披露,截至2019年底,全球一共124个生产基地(汽车+零部件),其中汽车生产基地69个,分别位于欧洲(36个)、亚洲(19个)、北美(4个)、南美(6个)、非洲(4个)。据大众年报披露,2019年大众共生产1182.3万辆车,欧洲、亚洲、北美、南美、非洲产量份额分别为49%、38%、7%、5%、1%;2019年大众共交付1097.5万辆车,欧洲、亚洲、北美、南美、非洲产量份额分别为41%、41%、9%、6%、3%;从产销量来看,欧洲和亚洲(主要是中国)是其主要市场,且大众倾向于本地化产销。

3.2 纯电动汽车生产布局:到2022年底建设8个MEB工厂,德国和中国工厂建设早、产能大

2019年大众官宣,未来5年(2020-2014)将投资330亿欧元用于电动化;MEB工厂建设是其主要投入,光美国Chattanooga一家MEB纯电动工厂就投资6.9亿欧元。大众投资MEB平台纯电动汽车工厂,主要原因有两个:1)大众最终目标是纯电动汽车(2019年11月,大众高层再次强调,混动是传统汽车技术的延续,属于过渡性产品,混动不能代替纯电,大众最终目标仍然是纯电动车);2)纯电动汽车平台与传统车平台差距较大,不能完全匹配。据大众2019年报披露,到2022年底,将在全球建设8个基于MEB平台的纯电动车生产基地,其中德国4个、中国2个、美国1个、捷克1个(各工厂产能规划如下表所示)。德国茨维考工厂大众第一个投产的MEB基地,投产于2019年,且规划产能最大达33万/年,大众首款基于MEB平台的纯电动车型ID.3车型即在该工厂生产。中国安亭(上海大众)和佛山(一汽大众)预计2020年投产,规划产能各30万辆/年,ID.3车型在安亭工厂生产。德国和中国的MEB工厂最为重要,不仅投产早、而且规划产能高;主要原因在于欧洲和中国是大众最大的两个市场。

4 产品布局:因地制宜、从低端到高端,推出纯电动车型

截至2019年底,大众集团含有12个子品牌,分别为:大众(Volkswagen)、奥迪(Audi)、西雅特(Seat)、斯柯达(Skoda)、保时捷(Porsche)、宾利(Bentley)、兰博基尼(Lamborghini)、布加迪(Bugatti)、杜卡迪(DUCATI)、曼恩(Man)、斯堪尼亚(Scania)、大众商用车(Commercial Vehicles);其中Man和Scania以重卡为主,Commercial Vehicles以巴士为主,DUCATI是摩托车品牌,其余8个是乘用车品牌。据大众年报披露,2019年大众汽车总销售1095.6万辆,其中大众商用车、曼恩、斯堪尼亚分别销售45.6、14.3、10.1万辆,三个商用车品牌合计占总销量比例6.4%,比例很小,故本章我们重点讨论大众乘用车电动化转型布局。

4.1 分品牌:从低端到高端,以大众、奥迪、斯柯达、西雅特为前锋

据大众官网披露,2019年乘用车品牌大众、奥迪、斯柯达、西雅特、保时捷、宾利+布加迪、兰博基尼交付量分别为627.8、184.6、124.3、57.4、28.1、1.1、0.8万辆,对应占比61.3%、18.0%、12.1%、5.6%、2.7%、0.1%、0.1%,大众、奥迪、斯柯达、西雅合计占比97.0%。

大众官网对旗下8个乘用车品牌的电动化转型目标都有披露,详细如下表所示。第一阶段,主要是推出基于MEB平台的大众、奥迪、斯柯达、西雅特四个品牌电动车型,预期于2020年推出。第二阶段,推出基于PPE平台的奥迪(高端)、保时捷,预期在2022年左右。第三阶段,新推出基于SPE平台打造的宾利、布加迪纯电动车型,预计在2025年左右。整体而言,大众产品推出是基于纯电动平台开发节奏,采用由低端到高端策略。

4.2 分市场:因地制宜、市场导向,欧洲、中国、美国以不同车型为前锋

据大众年报统计,2017、2018、2019年分别交付1104.92、1060.10、1073.24万辆,销量基本稳定在1000-1100万辆之间;其中2019年欧洲、亚洲、北美洲、南美洲分别交付439.74、451.74 、94.83、55.1、31.76万辆,对应占比41.0%、42.1%、8.8%、5.1%;欧亚是其主要市场。

4.2.1 欧洲市场:紧凑型轿车ID.3为首款欧洲上市MEB车型

大众并未系统性披露欧洲市场电动车的战略规划,关于欧洲市场产品布局比较明确的是:1)ID.3(紧凑型轿车)将是大众在欧洲推出的首款基于MEB平台纯电动车型,将于2020年夏在欧洲上市;2)ID.Crozz (SUV)是其第二款基于MEB平台在欧洲上市的纯电动车型,将于2020年底在欧洲上市。

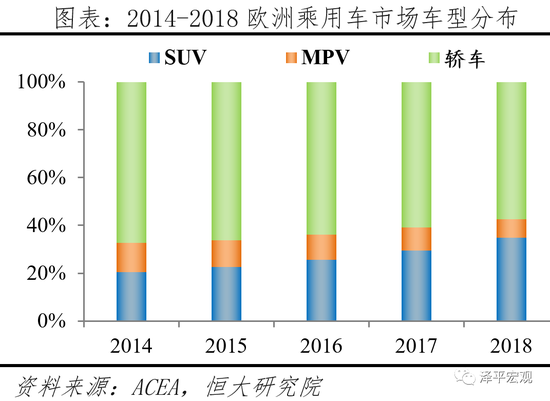

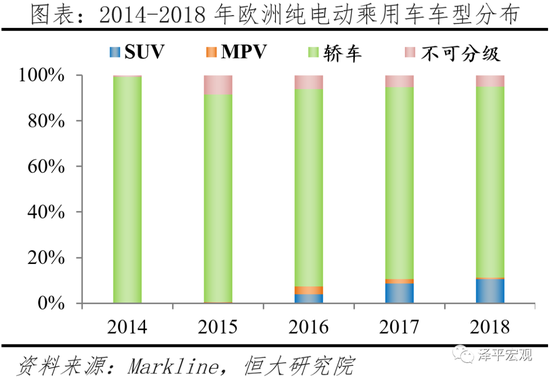

欧洲作为集团大本营,也是其全球两大主要市场之一,大众自然重视异常。大众以紧凑型ID.3作为首款车型,主要是考虑到欧洲消费者对紧凑型轿车的偏好。据欧洲汽车制造协会ACEA披露,2014-2018年欧洲乘用车市场中轿车的销量占比分别为,67.28%、66.32%、63.80%、60.96%、57.47%,其中小型轿车(A+B)占轿车总销量比例分别为46.98%、47.34%、46.85%、47.43%、49.61%。根据Markline披露,2014-2018年欧洲纯电动乘用车市场中轿车的销量占比分别为99.25%、90.89%、86.50%、84.25%、83.87%。无论是传统车还是纯电动乘用车市场,轿车都是市场消费主流。

4.2.2 亚洲市场:聚焦中国,首款MEB纯电动车型选择SUV

据大众年报披露,2019年大众集团在亚洲交付451.74万辆乘用车,其中中国、日本、印度分别交付422.88、7.93、5.15万辆(四舍五入有一定差异),中国交付量占大众亚洲交付量93.61%、全球交付量39.40%,是其最大的市场。大众对中国重视异常,2019年10月31日,大众披露在中国的电动化转型战略:1)2020年在中国交付约30万辆电动车,2025年之前当年电动车交付量突破100万辆;2)到2023年底,在中国推出10款基于MEB平台的纯电动车型;3)2020年在中国推出首款ID家族SUV车型ID.4(车展名称ID.Next)。

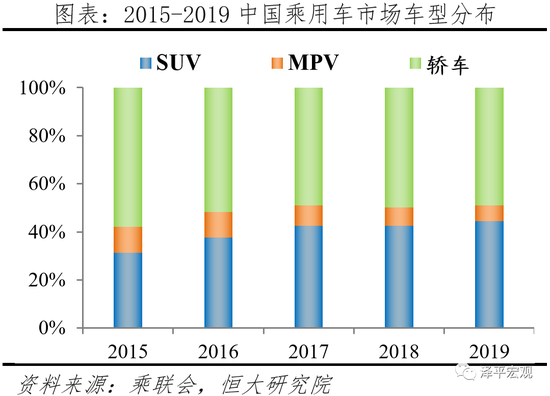

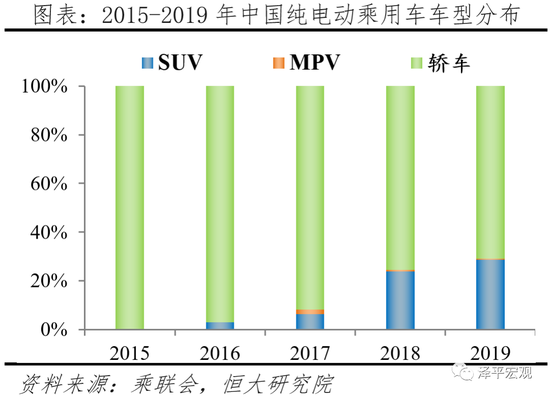

值得注意的是,与欧洲市场以ID.3 轿车作为首款车型不同,大众在中国以SUV作为首款MEB车型,主要是为了迎合中国车主SUV消费偏好。据乘联会披露,我国SUV乘用车销量占比从2015年31.2%迅速提升2019年44.4%,纯电动乘用车市场SUV车型销量占比从2015年0%迅速提升到2019年28.7%,SUV在我国纯电动车市场持续渗透。

4.2.3 北美市场:聚焦美国,以SUV、厢型车作为前锋

2019年大众集团在北美洲交付94.83万辆乘用车,其中美国、墨西哥、加拿大分别交付65.42、18.19、11.22万辆;其中美国交付量占大众北美洲交付量68.99%,大众全球交付量6.10%。虽然美国市场交付量占比并不大,但是由于其在全球地位的特殊性,该市场亦不可忽视。大众在美国产品采用本地化生产策略,2019年1月14日,大众宣布投资8亿美元用于扩建美国田纳西州的Chattanooga工厂,从2022年起,将其作为大众北美的纯电动车(EV)生产基地。根据大众规划:1)ID.Crozz(SUV)将成为其基于MEB平台,在美国上市的首款纯电动车型;2)ID.BUZZ(厢型车)将成为第二款基于MEB平台在美上市车型。

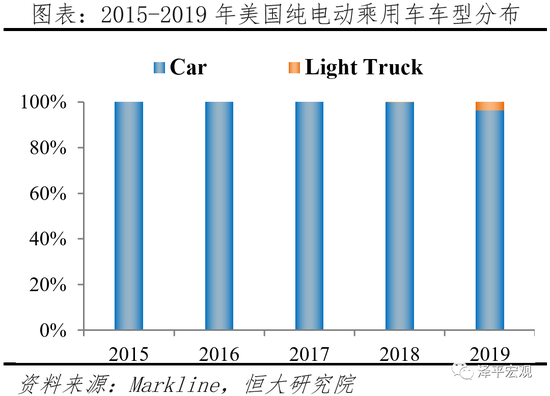

与欧洲和亚洲汽车市场不同的是,美国对于Light truck(包括厢型车、小巴士、皮卡等)情有独钟。根据Markline统计,2015-2019年美国传统燃油车市场中,Light truck的占比分别为54.56%、58.40%、61.93%、65.91%、68.41%,其中2019年美国传统燃油车市场Car、Light Truck、Medium Truck、Heavy Truck 分别占比28.59%、68.41%、1.43%、1.57%。有意思的是,美国纯电动乘用车市场基本都是轿车,2019年Car、Light Truck分别占比96.31%、3.69%,主要原因是美国纯电动乘用车市场基本被特斯拉完全垄断。

5 配套布局:建设全场景充电体系,采取线上、线下无缝衔接新零售策略

电动车的推广,需要配套同步支持。大众在进行电动化转型时,对电动车的配套建设也不遗余力,主要集中在充电配套和销售配套两个方面。

5.1 充电配套:高速公路、工作、公共、家用四种充电场景皆有布局

大众自己研究发现,高速公路、工作场所、公共场所、家庭住宅四个场景的充电行为占比分别为:5%、20%、25%、50%。针对这四种场景,大众都有进行充电布局。2017年11月,大众与宝马、奔驰、福特联合成立Ionity公司,布局高速公路长途充电领域,计划到2020年在欧洲建设400个快充站,预计2400个充电桩。2019年1月,大众成立子公司Elli,布局家庭住宅和工作场所充电需求,预计成为大众2025年欧洲建设36000个充电桩的实施主体。2019年6月,大众与Schwarz达成战略合作布局公共场所充电,将在德国首都Schwarz旗下60家Lidl和10家Kaufland分店安装140个公共充电站,优先供大众“WeShare车队”使用。2020年2月,大众与E.ON合作布局公共场所和高速公路充电场景,计划2020下半年在德国高速公路旁试运行6个快速充电站。

5.2 销售配套:拓展直销,线上、线下无缝衔接,经销商成顾问

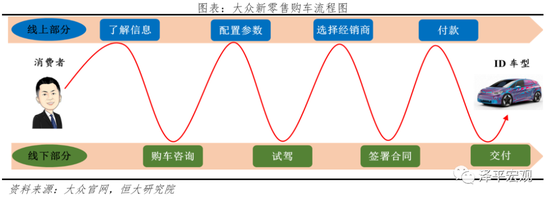

2020年5月20日,大众宣布针对ID家族纯电动车与德国所有的经销商达成了新的销售协议。根据新协议,德国消费者购车流程如下图所示。消费者首先自己在线上了解车辆信息,然后线下去4S店实体咨询,之后配置参数、试驾车辆、选择经销商、签署购车合同、付款、提车。其中了解信息、配置参数、选择经销商、付款是线上完成,另外四个是线下完成,实现线上和线下的无缝对接。

新的销售协议带来了三点变化,1)经销商职责:变成销售顾问,通过提供咨询、试驾、协助购车等服务,收取大众汽车的佣金;2)销售方式:从线下经销,变成线上直销、线下体验这种模式;3)销售价格:新的销售协议,价格由大众官方指定,不用线下协商价格。电动车由于售后市场没有燃油车大,实际中经销商更有动力推荐消费者购买传统燃油车;而大众通过与经销商签署新零售协议,由大众单方面承担库存、车辆展示等成本,经销商成本和风险大大降低,推荐电动车意愿更加强烈。

6 展望与建议

6.1 大众电动化转型核心优势:体系成熟、底蕴深厚、规模庞大

体系成熟、底蕴深厚、规模庞大是大众集团电动化转型的三大优势。

1)体系成熟:成立于1937年的大众,先后经历了第二次世界大战(1937-1945年)、东西德对立(1949-1990)、三次石油危机(1973-1989)、欧洲货币危机(1992-1993)、次贷危机(2008)、欧债危机(2010-2012)、“柴油门”(2015-至今)等重大历史事件,依然屹立不倒,并连续多年占据全球汽车销量榜首。其应变能力和生命力已得到充分证明,公司的管理和运营体系经过历史的洗礼已趋于成熟,几乎变得无懈可击。在这次电动化转型中,大众步步为营、环环相扣,在技术、生产、产品、配套方面都有节奏、有针对性的布局。如技术端电动平台、电池皆采用“三步走”战略、生产以欧洲和德国为先锋、产品因地制宜,中美欧分别以SUV、皮卡、紧凑型车打头阵;重点先突破标准件,如MEB电动化平台和软件操作系统,以完成大规模生产目标,规模化降成本。

2)底蕴深厚:大众有83年的历史,积累极为深厚。据大众官方披露,截至2019年底,大众集团共持有12个汽车品牌,124个生产基地、产品销售分布135个国家,低中高全覆盖350余款车型、年新增专利7614件,持有总资产2235.36亿欧元(约1.75万亿元);此外,据Statista统计,2019年大众仅在中国经销商就高达3400个;Brand Finance发布的“2019全球最有价值的100个汽车品牌”排行榜中,前10名大众集团占有3个,分别是大众(第3)、保时捷(第5)、奥迪(第7)。无论是在资产、技术、产品、品牌、产销网络、供应链配套等方面大众集团都有着深厚的积累。

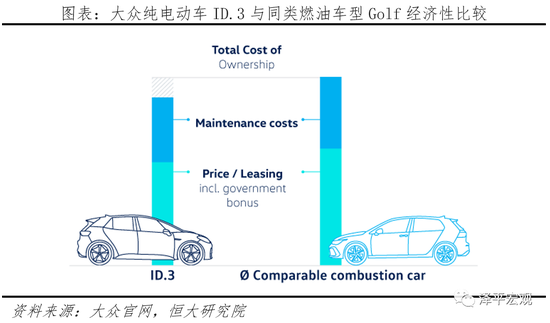

3)规模庞大:据大众年报披露,2019年大众集团销售1095.6万辆汽车、实现806.2亿欧元收入;而根据大众电动车转型规划,预计2020-2024年投资330亿欧元用于电动化,到2020、2023年分别实现年100、150万辆的生产规模、到2029年,累计推出80余款电动车车型、累计纯电动车销量突破2600万辆。这么大的体量,最明显的优势就是规模化降成本,据大众测算,基于MEB平台的ID.3已实现全生命周期相比同类型燃油车更具经济性。

6.2 大众电动化转型相关影响:以欧洲为突破点,德系车企全球新能源汽车市场份额提升,自建电池工厂或成趋势

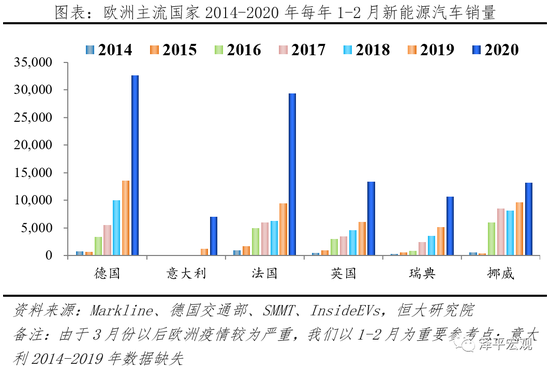

1)市场格局:全球新能源汽车市场,以欧洲为突破点,德系车企份额预计快速增长。2019年欧盟史上最严碳排放标准成最强助推剂,各车企巨头加快电动化布局,2020年以来欧洲市场电动车销量呈现井喷式增长,在政策和市场双重驱动下,先发者具有巨大的领先优势。中国新能源汽车市场,SUV首先承受冲击,中长期全细分市场竞争加剧。本土造车新势力纷纷以纯电动SUV作为首款车型,集中在2018-2020年上市;与此同时,特斯拉 Model Y和大众 ID.Next(车展名称)皆为SUV车型,也将在2020年在华销售,参与这场SUV车型竞争。此外,与特斯拉不同的是,大众集团有8个乘用车子品牌,高中低端市场全覆盖;根据大众规划,到2030年旗下所有车型均推出至少一款纯电动车型;预计将全面冲击中国的电动车市场。

2)供应链格局:生态层面,竞争加剧,新能源车产业链配套加快,联盟扶持同一电池企业或自建电池工厂预计成为产业趋势。一方面,作为世界第一大车企,其电动车投资金额大、产销目标高、供应商数量众多,转型必定会加快产业竞争,亦加速产业链配套。另一方面,大众电池布局采用三步走策略,以实现电池自制的终极目标,或成企业效仿对象,车企联盟扶持一家电池巨头(如Northvolt)、自制电池预计成为产业趋势。技术层面,电动平台和软件系统更受重视。大众电动化转型最重要手笔在于建设8个MEB工厂和成立专门的软件部门(预计2025年专家数量过万);电动车平台和软件系统的超强兼容性和可复制性,是大规模生产的重要保障,分别解决了批量化生产的核心硬件和软件问题。

6.3 本土新能源车企如何应对:以自主创新固本、以开放合作共赢、发扬本土特色实现差异化

在面对国外竞争时本土新能源车企可采用三个策略:

1)自主创新:打铁还需自身硬,自身强大才能立于不败之地。新能源汽车是汽车行业百年未有之大变局,给予本土车企弯道超车的机会,坚持以自主创新突破核心技术,是提高企业和产品竞争力的重要保障。

2)合作共赢:众人拾柴火焰高,以开放态度、实现合作共赢。新四化浪潮下,汽车与交通、信息、能源等行业的融合度越来越高,需要各产业的协同才能实现新能源汽车行业和车企的长期健康发展;此外,面对特斯拉和大众的强势登陆,产业链上下游、车企之间相互取长补短、可以节约时间和资金,起到事半功倍的效果。

3)发扬本土特色:主场作战,有的放矢,最适合的才是最好的产品。一方面,本土车企更熟悉中国消费习惯、售后服务等响应更加及时;另一方面,本土车企可以进行如终身质保、换电模式、电池租赁、布局出行等本土化特色,实现差异化。

(本文作者介绍:恒大集团首席经济学家,恒大经济研究院院长。曾担任国务院发展研究中心宏观部研究室副主任、国泰君安证券研究所董事总经理、首席宏观分析师。)

责任编辑:张文

新浪财经意见领袖专栏文章均为作者个人观点,不代表新浪财经的立场和观点。

欢迎关注官方微信“意见领袖”,阅读更多精彩文章。点击微信界面右上角的+号,选择“添加朋友”,输入意见领袖的微信号“kopleader”即可,也可以扫描下方二维码添加关注。意见领袖将为您提供财经专业领域的专业分析。