意见领袖丨大公国际(韩熙良)

中小银行资本匮乏的“痛点”有解了。

近日,李克强总理主持召开国务院常务会议(以下简称“国常会”)。本次国常会决定“在今年新增地方政府专项债限额中安排一定额度,允许地方政府依法依规通过认购可转换债券等方式,探索合理补充中小银行资本金的新途径”。

今年以来,高层对中小银行的支持政策频频出台。5月份国务院《政府工作报告》提出要“推动中小银行补充资本和完善治理,更好服务中小微企业”。随后国务院金融委办公室表示将于近期出台《中小银行深化改革和补充资本工作方案》。在面对疫情冲击、支持地方经济恢复发展上,中小银行不可替代的重要作用已成共识。

在上述一系列的实质性政策支持下,大公国际认为,中小银行正在迎来一个重要的战略发展机遇——国常会“允许地方政府使用专项债资金补充中小银行资本”,不仅有助于提升中小银行服务实体经济的能力,还通过把补充资本与优化公司治理有机结合,则有利于中小银行的可持续发展。

资本匮乏,中小银行发展的“拦路虎”

中小银行是指以城市商业银行、农业商业银行为代表的地方法人金融机构,是我国商业银行体系的重要组成部分。截至2020年5月末,我国商业银行总资产约为248.46万亿元,其中中小银行总资产约为78.94万亿元,占比超过三成。

中小银行一直以来被视为普惠金融的主力军,截至2020年3月末,我国中小银行发放的普惠型小微企业贷款[1]余额达6.39万亿元,占全部商业银行发放总量的一半以上。中小银行数量众多,分布广泛,服务对象主要是所在区域内的居民和中小微企业,在支持地方经济发展,服务“三农”、民营和小微企业方面发挥着不可替代的重要作用。

中小银行更是疫情条件下做好稳企业、保就业工作的重要力量。近期,央行扩充结构性货币政策工具体系,创设普惠小微企业贷款延期支持工具和信用贷款支持计划两个直达实体经济的政策工具,旨在提高帮扶企业的效率和效果,预计中小银行将深度参与其中。

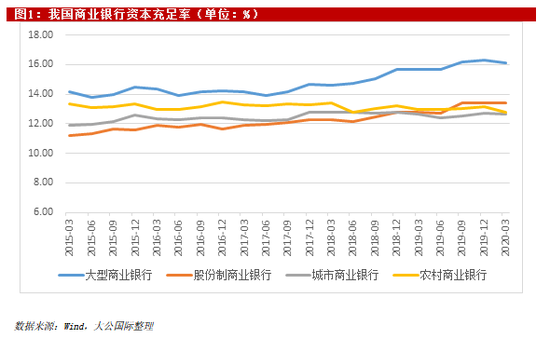

然而,由于前期资产扩张过快、经营管理不善、资本补充渠道不畅等方面的原因,目前中小银行资本充足率虽符合监管要求,但处于相对较低的水平。这一方面限制了其服务中小微企业的能力,另一方面也削弱了其抵御风险冲击的能力。

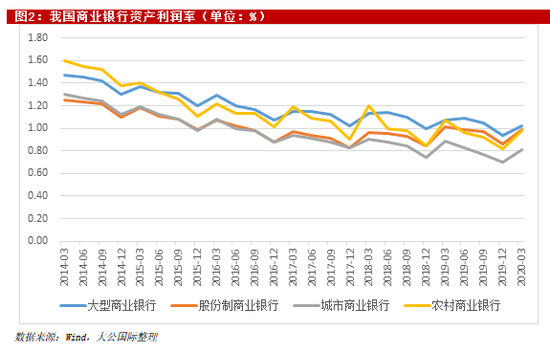

近年来,我国商业银行盈利能力整体呈下降趋势,且中小银行盈利能力普遍低于大银行。因此,中小银行通过内源性资金(包括盈余公积和未分配利润)进行资本补充的效果和效率并不理想。

此外,疫情发生以来,金融系统通过降低利率、减少收费等方式向企业让利,预计2020全年可达1.5万亿元,这将进一步缩窄银行的盈利空间。更加严峻的问题是,受经营区域限制,中小银行贷款往往与当地产业结构高度相关,贷款集中度较高,具有较高的外部脆弱性,容易导致不良贷款高企,而不良贷款核销将侵蚀资本金。

截至2020年3月末,城商行、农商行的不良贷款率分别为2.45%、4.09%,远高于大型商业银行(1.39%)及股份制银行(1.64%)的水平;另一方面,城商行、农商行的拨备覆盖率分别为149.89%、121.76%,远低于大型商业银行(231.70%)及股份制银行(199.89%)的水平。预计未来一段时间,中小银行在贯彻落实逆周期调控政策的过程中仍然会面临利润下滑和不良承压的问题。

大公国际认为,在内源性资本补充效果不佳且效率较低的情况下,中小银行需要更多地通过外源性融资来补充资本,以提高抗风险能力和服务实体经济能力。

治标,还需要治本

近年来我国中小银行风险逐渐暴露,其根源在于公司治理问题。公司治理的失效导致了银行现有股东不愿增资、新的潜在股东不敢或者难以进入、筹集到的资本金无法得到科学合理的运用等问题,这进一步加大了中小银行资本补充的难度。

因此,本次国常会明确提出,补充中小银行资本需要与中小银行公司治理结合在一起。这对中小银行的可持续发展很重要,只有公司治理得到改善,外源性资本才有动力进入中小银行。

目前,我国商业银行的外源性资本补充工具主要包括发行普通股、优先股、永续债、可转债、二级资本债等五种方式。其中,普通股和(转股后的)可转债可以补充核心一级资本;优先股和永续债可以补充其他一级资本;二级资本债可以补充二级资本。综合来看,商业银行的外源资本呈现以下四个特点:

第一,大银行多通过普通股补充核心一级资本,近年来中小银行上市节奏加快;而对于大部分非上市中小银行来说,补充核心一级资本的渠道相对狭窄,主要通过引入新股东和原股东增资等方式实现。

第二,优先股是补充其他一级资本的传统渠道,2019年后永续债成为补充其他一级资本的新工具,但发行主体均以大银行为主。随着非上市银行发行优先股政策的落地以及永续债发行条件的放宽,预计将会有更多的中小银行通过优先股和永续债补充其他一级资本。

第三,二级资本债因发行门槛相对较低,持续得到资本补充渠道较窄的非上市中小银行的青睐。

第四,可转债因优缺点均较为突出,尚未成为商业银行补充资本的主流渠道,历史发行银行家数和融资规模均较小。

不论选择上述哪种外源性资本补充方式,都需要找到合适的投资人。地方政府专项债可能会成为中小银行重要的外源性资本补充方式。

增强中小银行服务实体经济的能力

疫情之下,今年地方政府专项债发行规模为3.75万亿元,较2019年大幅增加1.6万亿元。今年上半年,新增专项债作为项目资本金主要投向市政和产业园区基础设施建设、交通基础设施建设、民生服务以及生态保护领域,起到了稳经济的关键作用。

专项债除了可以撬动社会资本投资,还可撬动银行信贷资金。虽然本次国常会并未明确说明可用于补充银行资本的新增专项债额度,但稍早前有媒体报道,政府拟从今年的新增专项债额度中划出2,000亿元用于对中小银行注资。若按此额度估算,预计可以支撑2万亿元左右的信贷资产,这将提升中小银行向中小微企业投放信贷的能力,增强中小银行服务实体经济的能力。

另一方面,本次国常会特别推荐地方政府使用可转债对中小银行注资,这将使中小银行有机会在不大幅增加财务成本的基础上补充核心一级资本。对于如何组织广大非上市中小银行发行可转债以及后续转股和退出等事宜,预计近期将会有相关配套政策措施出台。

总体来看,允许地方政府使用专项债资金补充中小银行资本,可以让中小银行在提升服务实体经济能力的同时优化公司治理结构,将有利于中小银行的可持续发展。

[1]单户授信总额1,000万元以下(含)小微企业贷款。

(本文作者介绍:大公国际作为中国国新控股子公司,成立于1994年,拥有独创的评级方法和评级技术,科研成果丰富。)

责任编辑:张文

新浪财经意见领袖专栏文章均为作者个人观点,不代表新浪财经的立场和观点。

欢迎关注官方微信“意见领袖”,阅读更多精彩文章。点击微信界面右上角的+号,选择“添加朋友”,输入意见领袖的微信号“kopleader”即可,也可以扫描下方二维码添加关注。意见领袖将为您提供财经专业领域的专业分析。