意见领袖丨李奇霖(粤开证券首席经济学家、研究院院长)、钟林楠(粤开证券首席固收研究员)

只要货币市场的收益比超储利率更高,银行将资金用于同业拆借回购也是一个好选择。而且在实体信用风险加大的情况下,拆借回购的选择可能反而更好。

央行的货币政策在今年上半年经历了明显的变化。

在今年前四个月,央行采用了比较宽松的货币政策。因为实体企业受疫情封锁经济影响,没有了收入来源,经营性现金流大幅减少,需要用外部的融资性现金流来补充现金流缺口。

所以央行用宽松的政策营造出良好的外部融资环境,帮助企业补上缺口,满足日常的经营支出与偿还债务需要。

在一系列宽松的政策中,降准降息等手段都比较常规,在市场预期内。但4月初,下调了超储利率至0.35%让市场始料不及。

这一手段让债券市场的投资者浮想联翩,很多投资者直接将隔夜资金利率(DR001)定价的锚往0.35%的方向迁移,认为DR001在未来会降至0.35%的历史低位。

因为超储利率代表了银行超储资金放在央行准备金账户中所能获得的收益,在4月初超储利率下调之前,DR001一直无法有效突破0.7%的位置,主要就是因为当时的超储利率是0.72%,银行与其将超储拆借给其他机构,不如将超储置于准备金账户中,所以每次当DR001降至0.7%左右的位置时,便无法再进一步下行。

当央行下调超储利率后,阻碍资金利率进一步下行的障碍被移除了,DR001突破0.7%继续下行有了充分的空间。

而且,如果央行不是为了进一步引导资金利率往更低的中枢走,那为什么要做降低超储率这样一个操作呢?

有些人认为这是央行宽信用,想让银行加大对实体支持力度,加快放贷的表现。

但显然,银行如果发现超储在央行准备金账户中的收益更低了,它不是只有放贷一个选项。

只要货币市场的收益比超储利率更高,银行将资金用于同业拆借回购也是一个好选择。而且在实体信用风险加大的情况下,拆借回购的选择可能反而更好。

所以,当央行在4月份进行降低超储利率这一操作时,大部分投资者都认定央行的货币政策会进一步宽松,资金利率定价的锚会是0.35%。在这一预期下,很多投资者因此采取了加杠杆的策略,滚隔夜来获得更高的收益。

但在降低超储率的操作之后,央行并没有继续宽松,反而在进入5月后,态度斗转直下,突然将货币政策的重心转向了打击资金空转套利上,资金利率中枢被抬升,并通过100亿逆回购操作且保持利率不变等操作,向市场释放了鹰派的信号。

之前本来以为资金利率定价锚是0.35%,而大肆加杠杆的投资者纷纷解杠杆,债券市场因此出现了明显的调整,1年期和5年期的国开到期收益率,从4月份的低点,大幅上行超过80BP。

这时,市场对货币政策的预期已经变得紊乱,资金利率定价的锚变得不清晰。

1、依然存在疑惑的是,如果央行不是有意将隔夜利率往0.35%的方向引导,为什么当时要降低超储利率呢?

进一步宽松,降低实体融资成本与宽信用,完全可以用继续调低OMO与MLF利率或降准来实现。

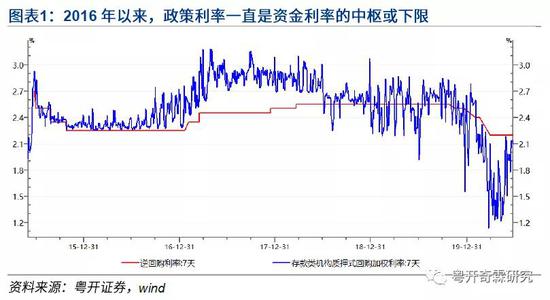

2、从过去三四年,资金利率与政策利率的关系来看,7天逆回购利率一直是资金利率(DR007)的实际下限或中枢。投资者对资金利率定价,也往往以7天逆回购利率为锚。

当资金利率明显低于逆回购利率时,央行便收缩流动性,引导资金利率回升至逆回购利率上方。

而如果资金利率大幅上行,过多偏离逆回购利率,则央行开展公开市场操作。一级交易商会在招标时,向央行多要量,这样一级交易商可以通过拆借回购的方式将更便宜的央行资金投放给其他金融机构,从而赚取其中的利差。

在这个过程中,银行间市场的流动性供给会因为一级交易商的套利行为而增加,资金利率因此会回归至政策利率附近。

这是过去几年央行公开市场操作调节资金利率,和市场对资金利率定价的过程。

现在,资金利率经过5月份央行的操作,虽然已经有所回升,但和逆回购利率相比,仍然有一定的距离,资金利率仍然在逆回购利率之下。

央行的公开市场操作工具在这种状况下是失效的。因为从央行手中获得的资金比在银行间市场上拆借回购融入的资金都贵,一级交易商在正常的情况下,没有要量的意愿。

除非央行将资金利率拉回到逆回购利率(2.2%)的位置,但这样,刚刚从疫情冲击中修复的经济能否承受如此大幅度的货币收紧,存在较大的不确定性。

从不断走平的收益率曲线来看,投资者对这一点存在明显担忧,对资金利率回到2.2%的位置抱着怀疑的态度。

所以,市场尽管知道央行5月份为打击资金套利,会收紧流动性抬升资金利率,但并不明确资金利率定价的锚在何方,资金利率的中枢会抬升到什么样的位置,只能去猜测1.8%-2%可能是央行的合意区间。

进入6月,投资者对政策预期的混乱进一步加重。

一方面,国常委会召开,提出要金融向实体让利1.5万亿,引导债券和贷款利率下行,并综合运用降准,再贷款等工具保持流动性合理充裕。这些要求指向央行货币政策会重新转向宽松。

不少投资者按照过往经验,认为国常委会要求降准后,央行会在短期内做出回应,资金利率(DR007)不会回归2.2%的位置。

但另一方面,央行实际的举措又并没有展现出降准再宽松的意愿。资金利率仍然居高不下,并进一步向2.2%的位置靠拢,货币政策的重心似乎还在打击空转套利上。

很多投资者在这种状况下,只能将头寸往不可证伪的现实——资金利率依然处于高位靠拢。多次抄底多次未果,让市场情绪变得悲观且脆弱,债券市场收益率因此继续大幅调整,企业融资成本提升,这与国常委会提出的让利、引导债券利率下行的要求似乎又是相悖的。

一时间,投资者对货币政策的目标和未来可能的演变路径失去了方向,资金利率定价的锚也成了薛定谔的猫一般,不可知。

时至今日,我们认为央行应该给市场明确下一步货币政策的目标,让现在混乱的政策预期明朗化。

之前,央行之所以超预期的收紧,其目的在于:1)打击金融机构滚隔夜过度加杠杆的风气;2)打击高评级企业利用低成本的债券融资/低息贷款购买结构性存款、理财等金融资产的空转行为。

这两点在某种程度上是统一的。因为高评级债的资质好、质押率高与流动性好,金融机构加杠杆常用的债券是高评级债。

所以,在金融机构加杠杆的过程中,高评级债的需求也被放大了,高评级债的融资利率因为被放大的需求会大幅下行,从而也就给了企业低利率融资购买高利率金融资产的机会。

央行抬升资金利率,可以在打击金融机构加杠杆意愿的同时,让高评级债的买盘力量下降,从而使高评级债的融资利率上行,缩减企业融资套利的空间。

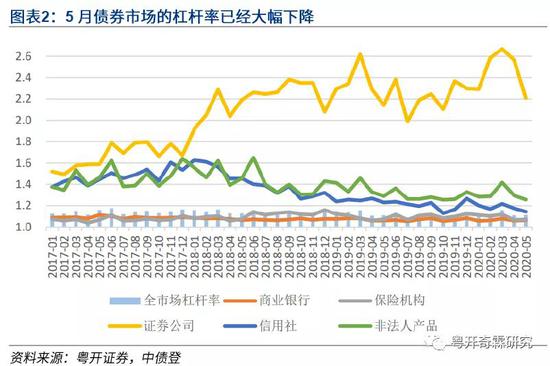

现在,对第一点,打击金融机构加杠杆的风气,从中债登的数据看,已经取得了很好的成效。

金融机构杠杆率已经出现了明显的下滑,各类金融机构的杠杆水平大致回归到了2018-2019年的水平。

对第二点,我们没有最新的数据可以用来表征效果。但从逻辑上讲,更有效的举措应该是从银行的负债端入手,降低银行的负债压力,从而减少市场上高息金融产品(如结构性存款)的供给。

现在通过收紧货币抬升资金利率的方式,是从资产端出发,通过适当提升优质企业融资成本的方式来打击空转套利。

这种方式,存在边界。边界在于:

1)不能对信用总量构成明显压力。

当企业的融资成本上行到一定程度时,企业可能会取消或推迟债券发行,原本有加大资本开支的意愿,也会因为融资成本高于投资回报率而取消。

2)短期限的资金利率上行(隔夜、7天)不能向中长期限的银行负债成本(3M Shibor)传导。

否则,银行负债压力加大,银行结构性存款、大额存单等存款工具的利率更加难以下行,本想治理套利最后可能反而会加大套利空间,银行下调贷款利率的意愿在此种情形下会更低。

3)不能影响实体降成本的大局。

从现在中小银行的存单发行利率、3M Shibor明显回升来看,资金利率的抬升已经触及了第二个边界,继续保持偏紧的资金环境和混乱的政策预期,会不利于银行降低负债成本,向实体让利,并进而触及第三个边界。

如果基于这一点来看,现在资金利率中枢可能已经见顶,未来隔夜资金利率中枢可能在1.7%-1.8%,DR007的中枢水平可能在2%左右。

(本文作者介绍:粤开证券首席经济学家、研究院院长)

责任编辑:张缘成

新浪财经意见领袖专栏文章均为作者个人观点,不代表新浪财经的立场和观点。

欢迎关注官方微信“意见领袖”,阅读更多精彩文章。点击微信界面右上角的+号,选择“添加朋友”,输入意见领袖的微信号“kopleader”即可,也可以扫描下方二维码添加关注。意见领袖将为您提供财经专业领域的专业分析。