意见领袖丨洪灝(交银国际董事总经理兼首席策略师)

概要

价值股将跑赢。2020年5月19日,价值股跑输成长股的程度已达到2000年3月9日互联网泡沫顶峰时的水平。这是纳指的一个分水岭。虽然标普500指数也在2000年3月见顶,但它随后在顶部徘徊了约6个月,才最终开启历史性的暴跌。至于现在这些指数是否已见顶,尤其是在乐观情绪极端高涨的情况下,我们比市场共识更为谨慎。但无论这些指数是否已见顶,价值股都将跑赢。

市场荒谬的预期。价值股和成长股之间的盈利增长预期差约为25%,与2000年3月的水平大致相同。其中,价值股盈利增长预期为-23%,成长股为2%。如果价值股盈利每年增长-23%,并每年落后于成长股25%,那么价值股将在3年内消失,而成长股将占据整个市场——这是不可能的。2000年3月,价值股的盈增预期在15%左右,而成长股在40%左右。按照当时的速度,成长股将在10年内消灭价值股。如果2000年是一个泡沫,那么我们现在面对的是一个更大的泡沫。

无论利率水平如何,这一观察都是正确的。因为市场相对表现反映的是增长预期差,而对于价值股和成长股来说,折现率都是相同的。利率变为负值才是一场真正的灾难。在贴现率为负的情况下,传统金融中的机会成本将变成“机会收益”。如是,市场要付钱给投资者去持有股票,股票价格将会变成负数。因此,负利率无法解释当下如此高的估值。降息并没有阻止中国股市泡沫在2015年6月破裂,也没有拯救日本和欧洲的经济。

周期股有价值,但市场可能将误解它们的强势。价值股现在基本上与周期股有很多交集。这些都是又老又无人问津的股票,例如工业和金融。它们的强势表现可能会被交易员误解为经济复苏初期的信号,从而推迟了标普500和道指见顶的时间。由于道指是一个等权重指数,从而更受市场乐观情绪的追捧,因此道指甚至可能会表现得更好。2000年3月互联网泡沫破灭后,尽管随后美国经济衰退,但价值股仍继续跑赢。

A股和港股都有长期投资价值。上证与标普500指数的相对表现达到一个拐点,预示着未来上证的相对回报会更好。2000年3月之后,中国股市的表现确实远远好于美国。我们维持去年11月对上证未来十二个月2700 – 3200点交易区间的预测。在3月的暴跌中,恒指也触及了当前周期的低点,且这个低点不太可能被突破。A股和港股也可能会受到美国成长股泡沫破灭的影响。但即便是有影响,价值投资者也不会拒绝更好的价格。

-----------------------------------------

2020年下半年展望:潜龙欲用

价值投资将回归;价值股将跑赢

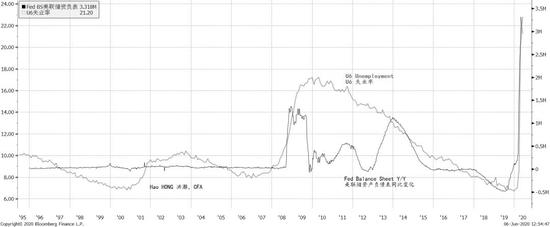

2020年的每一天都将被载入史册。我们不必再赘述全球市场史诗级的波动,以及各国央行为遏制经济崩坍而采取的史无前例的联手行动。这些新闻一直在各大报纸的头版。结果,美联储资产负债表随着美国失业率飙升到了历史高点(图表1)。

图表1: 历史上最糟糕的美国失业率和破纪录的美联储扩表

资料来源:彭博,交银国际预测

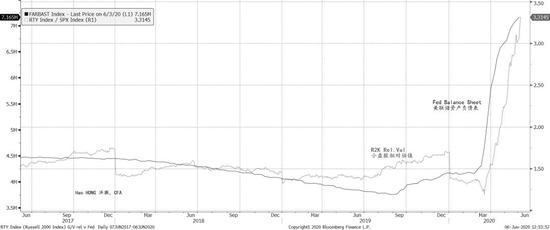

美联储资产负债表的规模与美股市值之间存在着紧密的相关性(图表2)。这种相关性自2008年以来一直存在。当时美联储启动了量化宽松,以把美国经济从1929年大萧条以来最严重的衰退中拯救出来。至今,市场对美联储托底任何经济衰退的决心已经深信不疑。

与此同时,股票交易员信奉“不与美联储作对”和“趋势投资”的交易信条。小盘股相对于标普500预期估值的高涨充分体现了市场的极端乐观情绪。自3月以来,小盘股的相对预期估值一直随着美联储扩表而飙升(图表3)。

图表2: 美联储扩表,市场上涨

资料来源:彭博,交银国际预测

小盘股的持仓并不是市场的主流,这些公司的发展由于缺乏研究覆盖也未被市场很好地理解。因此,小盘股的交易流动性很难与大盘股同日而语。通过价格与远期盈利预测的比率来计算的远期估值,是对未来预期的一种度量。小盘股的相对预期估值飙升,显示了市场弥漫着投机情绪。毕竟,如果不是为了获得可观的潜在资本利得,谁还会愿意持有流动性低,且充满盈利预测风险的小盘股呢?

图表3: 小盘股相对预期估值与美联储扩表高度相关

资料来源:彭博,交银国际预测

美联储是万能的吗?不计后果的盲目印钞是没有任何代价的吗?随着所谓的MMT现代货币理论的出现,许多人似乎对当前流动性泛滥的影响不屑一顾,并将对恶性通胀和公共财政的合理担忧抛之脑后。当然,这些恶果将不会是立竿见影的,因为短期内需求的崩坍会暂时抑制通胀压力。但即便如此,什么会第一个倒下?

图表4: 5月19日,价值相对于成长的弱势已达到了2000年3月的极端水平

资料来源:彭博,交银国际预测

我们注意到,价值股与成长股的相对表现在2020年5月19日跌至历史低点,与2000年3月9日纳斯达克泡沫破裂时的水平相当。同样值得注意的是,从那以后直到2007年,价值一直跑赢成长。尽管价值股的回归已经令人翘首以待数年了,但是由“FANG+”(脸书、亚马逊、奈飞、谷歌、微软、苹果)领衔的成长股持续上涨,一直在挑战着市场均值回归的进程。如今,成长股正处于一个历史性的关键时刻,让人想起2000年3月互联网泡沫见顶时的情景。与此同时,MSCI美国指数的市销率在今年3月暴跌之前也达到了2000年3月的高位(图表5)。

利率确实是很低。因此,根据永续增长估值模型,即使潜在增长率在下降,但只要利率下降速度快于增长率,股票就能维持非常高的估值水平。即使我们采用两阶段或三阶段的股票估值模型,只要利率下降速度快于增长率,那么股票估值里的终值部分还是可以非常高,最终产生非常高的估值倍数。

但同样的论点也适用于历史上每一次泡沫。有观点认为,这次不一样,因为利率处于历史低点,甚至可能变为负值。然而,正是因为利率处于历史低位,这意味着除非继续跌入负利率区间,否则低利率将无处可去。如果负利率成真,使用上述的永续增长估值模型,负利率甚至会导致估值的崩溃。这是因为,在负利率的世界里,机会成本将变为负值,实际上变成了机会“收益”。因此,没有人会愿意购买风险资产。相反,每个人都希望拿着补贴去借钱,或者相当于以上不封顶的溢价出售债券。在这样的一个世界里,股价可以变成负值,或者投资者必须持有股票还可以获得补贴。这实在是令人难以置信。

图表5: MSCI美国指数的市销率也已见顶

资料来源:彭博,交银国际预测

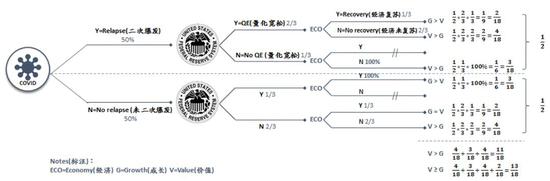

我们还可以一步一步地理清新冠疫情、美联储和实体经济是如何相互作用影响,以及对价值与成长投资的影响(图表6)。在图表6中,我们展示了各种可能的情景组合。例如,我们的决策树的第一条分支线估计,因为即使流行病学家都没有可靠的估计,新冠疫情二次爆发的几率是50/50;如果新冠疫情二次爆发,而美联储也因此加大宽松力度,那么这种情景下,经济复苏的几率估计为1/3。

在对每个分支情景进行分析后,我们可以估计价值股不跑输成长股的机会为13/18,价值股跑赢成长股的机会为11/18。也就是说,价值型投资者比成长型投资者表现更好的机会,约在2/3到3/4之间。直观来看,新冠疫情不可能不影响经济的运行。只要经济不够景气,价值跑赢的可能性就很大,尤其是考虑到价值跑赢在2000年泡沫后的历史先例和价值股现在非常低的估值。

图表6: 价值可能会跑赢成长

资料来源:交银国际预测

潜龙欲用

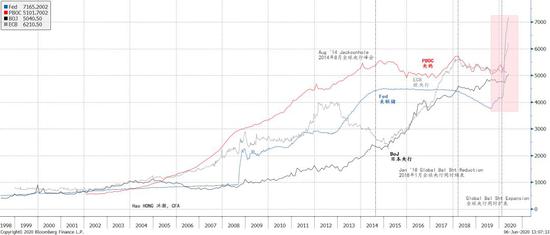

在全球央行以前所未有的速度扩表之际,全球最重要的央行之一——中国央行却明显缺席。如果我们看一下中国央行现在的资产负债表规模,其较去年同期有所上升,但自2020年初以来却未再继续扩张(图表7)。新冠疫情爆发以来,中国央行已经小幅下调了贷款利率,启动了面向中小企业的定向贷款,并向某些小型银行提供资金,以帮助它们补充资本金。学界的确有关于赤字货币化的讨论,但这些讨论仍然只是雷声大雨点小,远未到付诸于实践的程度。中国央行是最为冷静克制的,不像全球同行那样在公开市场上买买买。中国央行还在等待什么?

图表 7: 中国央行是全球央行中最有节操的

资料来源:彭博,交银国际预测

可以说,中国是第一个从新冠疫情中恢复过来的国家,而这次疫情恰恰在春节淡季重创了中国的经济。近期高频数据显示,经济复苏正在顺利进行,制造业产能利用率基本恢复至正常水平。然而,由于对病毒的恐惧挥之不去,服务业的复苏步伐相对缓慢。中国的金融市场顶住了这场全球风暴。因此,中国央行似乎没有必要对中国金融市场进行大规模干预,而是正在努力缓解实体经济的流动性状况。

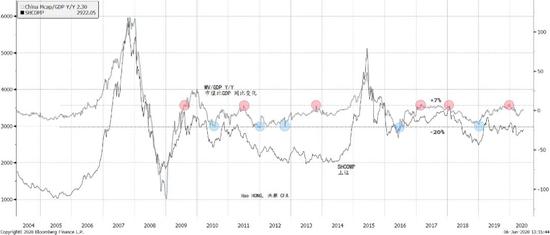

在我们之前题为《估测中国失业率》(2020.03.30)的报告中,我们讨论了上证综指的表现如何与市值和GDP比率的变化高度相关。更有意思的是,这个比率的变化在过去10年一直停留在一个非常明确的区间内——即+7%到-20%之间。历史上,只要中国的市值和GDP比率的同比变化达到7%,上证综指就会遭遇阻力;而只要这一比率的同比变化降至-20%,上证综指就会找到支撑,甚至触底反弹——除了2015年股市泡沫时期(图表8)。

图表 8: 除非中国央行大幅扩表,否则上证综指仍将受困于一个区间内

资料来源:彭博,交银国际预测

自2008年全球金融危机以来,中国经济一直以7%左右的平均增速扩张。由于GDP是季度发布的,而市值和GDP比率则是根据每日股价计算的,当这个比率的变化超过7%时,就表明市场的增长速度远远快于潜在的经济增长速度。因此,上证综指会遭遇阻力。但当这一比率的变化下降到-20%甚至更低时,就意味着市场已经足够便宜,足以反映出经济的潜在困境,就像2016年初泡沫完全破裂后,以及2018年底贸易战前景恶化时那样。

当前,市值和GDP比率的变化仍在上升,但尚未达到7%极限。在我们于2019.11.09发表的报告中,我们预测未来12个月上证综指的交易区间为~2700至3200点。过去7个月,上证综指的实际交易区间为2,646至3,127点。也就是说,我们去年11月估计的交易区间是有效的,并且在下半年的11月前应持续有效。如果上证综指靠近这个区间的下沿,投资应该主动一些,而反之类推。

关于上证综指的长期前景,我们在之前的报告里也曾讨论过,今年2月上证综指相对标普500指数的表现再次达到历史极端水平。虽然这一相对表现是由相对估值推动的,但在对比期开始时,这两个指数的实际指数水平大致都在1000点左右。这个巧合使得比较这两个指数之间的相对表现变得非常方便。上证现在相对于标普如此糟糕的表现意味着这两个指数之间的表现将均值回归,就像历史先例一样,尤其是在2005年上证跌到了1000点之下。因此,长期,上证综指将跑赢标普500指数。长期投资者应该开始关注上证的长期投资价值。

图表 9: 上证综指相对标普500指数的弱势达到极端。长期投资者应该注意这一点。

资料来源:彭博,交银国际预测

与此同时,香港恒生指数也处于一个关键的时点。

2018年初以来,贸易战、社会事件、新冠疫情等一系列影响香港市场运行的不利因素层出不穷。在今年3月全球股市暴跌期间,恒生指数最低跌至21,139点,并自此找到了支撑。不过,与2018年1月33,484点的峰值相比,恒指已大幅下跌。

我们已经写了大量的文章论述了我们的3.5年短经济周期理论,并讨论了几个短周期是如何叠加起来形成一个7 - 11年的较长的中周期,甚至一个更长的17.5年和35年的长周期。这些中周期与长周期的长度都是3.5年短周期的倍数。一般来说,2 - 3个3.5年的短周期形成一个7 - 11年的中周期。五个3.5年的短周期形成一个17.5年的中周期,而两个17.5年的中周期则等同于一个35年的长周期。

我们接着也讨论了这些经济周期对资产配置的重要性。简单地说,市场价格长期移动均值的走势反映着经济周期的变化。计算市场指数移动均线的时间长度应与经济周期的持续时间相一致。我们已经证明事实的确如此。。请注意,我们的周期嵌套理论并非技术分析。相反,这是对经济周期理论的应用,以推导出资产配置的规律和原则。我们先建立了周期嵌套理论,再从这个理论里的周期长度反推出市场价格移动平均线计算的时间窗口。

图10:恒指在3月崩盘后已跌至中周期的底部。

资料来源:彭博,交银国际预测

我们发现,恒生指数的10.5年和17.5年长期移动平均线是该指数的重要支撑位(图表10)。这些移动平均线的窗口时长与经济中周期的持续时间相吻合。我们在许多主要市场指数中已发现并验证了这一交易原理,包括上证综指、标普500指数和道琼斯指数。这绝不是巧合。

在三月的暴跌中,恒生指数最低点一度距其17.5年的长期移动平均线只有100点左右,而现在徘徊于10.5年移动平均线附近。因此,我们认为,在当前周期中,3月份的最低点是一个有重要意义的低点;即便不确定性持续上升,恒指也不太可能再次跌破这个低点。加之恒生指数的估值处于历史低位,我们认为长期投资者也应关注恒指。这将是一次很好的长期投资。

(本文作者介绍:交银国际董事总经理兼首席策略师。CFA,毕业于北京对外经济贸易大学和澳大利亚新南威尔士大学。)

责任编辑:张文

新浪财经意见领袖专栏文章均为作者个人观点,不代表新浪财经的立场和观点。

欢迎关注官方微信“意见领袖”,阅读更多精彩文章。点击微信界面右上角的+号,选择“添加朋友”,输入意见领袖的微信号“kopleader”即可,也可以扫描下方二维码添加关注。意见领袖将为您提供财经专业领域的专业分析。