文/新浪财经意见领袖专栏作家 东方金诚 王青

5月MLF利率为何保持不变?当前疫情已对宏观经济产生严重冲击,一季度GDP出现改革开放以来首次负增长;防疫常态化及海外疫情蔓延也对未来一段时间经济反弹形成制约。在国内宏观政策逆周期调节需求增大,全球货币政策急剧转向宽松的背景下,市场对5月MLF继续降息抱有较高期待。

2020年5月15日,央行宣布开展1年期中期借贷便利(MLF)操作1000亿元,中标利率为2.95%,与4月持平。具体解读如下:

一、5月MLF利率为何保持不变?当前疫情已对宏观经济产生严重冲击,一季度GDP出现改革开放以来首次负增长;防疫常态化及海外疫情蔓延也对未来一段时间经济反弹形成制约。在国内宏观政策逆周期调节需求增大,全球货币政策急剧转向宽松的背景下,市场对5月MLF继续降息抱有较高期待。我们认为,本月MLF利率保持不变,或主要有以下原因:

首先,经过2月以来的持续降息、降准及大规模流动性注入之后,货币市场利率中枢显著下移,当前市场流动性已处于较高水平,央行也在近期连续暂停逆回购操作。这意味着监管层已认为当前银行体系流动性总量处于合理充裕水平,短期内进一步引导资金利率下行的需求较低——MLF利率下调会直接带动货币市场利率下行。我们注意到,作为当前政策利率体系中的另一个核心利率指标,5月以来央行7天期逆回购利率也保持不变,而政策利率体系往往联动调整。

更为重要的是,央行发布的一季度银行家问卷调查显示,一季度贷款审批指数环比快速上升14.1个百分点至64.7%,已明显高于2009年二季度的上一个高点水平(57.2%)。这意味着当前信贷环境已明显改善。但一季度贷款需求指数环比仅上升0.7个百分点至66.0%,比2009年二季度要低17.7个百分点,其中小型企业贷款需求指数不仅远低于历史高点,环比上个季度也下降了1个百分点。

这表明,主要受宏观经济总需求不振、企业订单萎缩等因素影响,实体经济的贷款需求并未随着信贷环境改善而同步上升。由此,当前宏观政策的侧重点或是通过强有力的财政政策、产业政策拉动消费和投资,带动企业贷款需求明显上升,从而充分发挥现有灵活货币政策在提振短期经济增长动能方面的潜力。这也是预计5月两会上将要出台的一揽子宏观政策的主要关注点。由此我们判断,下一步财政政策、产业政策会重点发力,当前货币政策边际宽松节奏会受到一定控制。否则,货币宽松没有实体经济资金需求配合,易于引发金融空转套利抬头,甚至房地产泡沫快速膨胀。

最后,5月MLF利率保持不变,考虑到新LPR报价以MLF利率为主要参考,因此5月20日1年期和5年期LPR报价保持不动的概率较大。不过,也不能完全排除央行引导商业银行向实体经济适度让利,主要针对企业贷款的1年期LPR报价小幅下调的可能性。

二、未来逆周期调节力度加大、通胀降温将为进一步降息铺平道路,年内MLF利率还有40个基点左右的下调空间。当前市场普遍关注本轮降息过程是否已走到尽头,5月初以来债市持续深跌,即是这种预期发酵的一种体现。我们判断,鉴于海外疫情正在巴西、俄罗斯以及印度等新兴市场形成第三波,下半年国内还将继续坚持“外防输入、内防反弹”,而防疫常态化会不可避免地给人们的经济活动带来一定影响。这意味着二季度、乃至下半年的经济反弹力度将受到制约。另外,我们预测从5月开始,海外疫情对我国出口的冲击将会充分显现,这也需要国内消费、投资发力对冲。这样来看,未来一段时间包括货币边际宽松在内的宏观政策逆周期调节力度还会进一步增大,特别是在7月毕业季到来,城镇调查失业率有可能再度攀升之后。

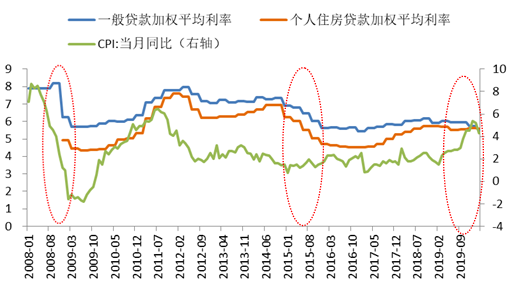

此外,未来通胀将持续降温将为进一步降息铺平道路。对比2008年和2015年的前两个降息过程——在经济下行压力下,政策利率曾分别在1年内大幅下调216和125个基点,并带动一般贷款利率和房贷利率出现更大幅度下行,2019年晚些时候开启的本轮降息周期走势明显偏缓。在中美贸易战严重影响经济运行、新冠疫情冲击导致经济首次出现负增长的背景下,截至4月末,以MLF为代表的政策利率仅下调35个基点,一般贷款利率和房贷利率也仅比2019年二季度末高点分别下行56和15个基点。

图7 通胀高企是本轮货币宽松的主要阻碍

数据来源:WIND

进一步对比后可以发现,迄今为止的这轮降息过程,恰逢CPI上行并处高位阶段,而2008年和2015年则是通胀急剧下行或处于低位时期。这样来看,此前降息过程缓慢,除了防风险考虑,一个关键因素就是通胀制约——3月22日,央行副行长陈雨露表示,“货币政策首要的是要保持币值的稳定。”而伴随猪通胀见顶回落,3月和4月CPI同比快速下行势头将在下半年持续,三季度有望降至“2时代”,通胀因素对降息的牵制作用将显著削弱。我们判断,未来着眼于稳住就业大局、提振经济增长动能,6月之后央行降息节奏有可能适度加快,年内MLF利率还有约40个基点左右的下行空间。这将带动当前已处低位的一般贷款利率再下降100个基点左右,进而激发企业贷款需求,降低实体经济融资成本;而在房住不炒原则下,房贷利率下行幅度会相对较小。

(本文作者介绍:清华大学公共管理学博士,东方金诚首席宏观分析师。)

责任编辑:潘翘楚

新浪财经意见领袖专栏文章均为作者个人观点,不代表新浪财经的立场和观点。

欢迎关注官方微信“意见领袖”,阅读更多精彩文章。点击微信界面右上角的+号,选择“添加朋友”,输入意见领袖的微信号“kopleader”即可,也可以扫描下方二维码添加关注。意见领袖将为您提供财经专业领域的专业分析。