文/新浪财经意见领袖专栏作家 谭昊

最近全球股市的动荡,用黑天鹅都不足以形容了。以至于这两天有个段子说,巴菲特一生只见过四次美股的熔断,而我们在一周之内见识了两次。

是啊,一个月之内欧洲股市的跌幅超过1/3,美国股市跌幅超过20%,这是几十年难得一遇的景象,这样的行情显然给很多投资者带来的极限挑战。

在3月9日美股第1次熔断的时候,我判断说当时的熔断位置应该是短期底部。

结果第二天美股暴力反弹。

不过第一个短期底部维持时间不长,随后两天,随着疫情的发展,美股再次探底。但我认为这已经属于过度恐慌,理性投资者绝不应该此时跟风杀跌,底部随时会来。随后在周五,美股出现了9%以上的超级暴力反弹。

最近的走势可以说跌宕起伏,大起大落。

很多朋友问起,为什么我在大部分人觉得天都要塌下来的时候,能够做这样的判断。我想说的是,首先预测的结果并不代表太多东西,预测一定是有对有错的。但是这个背后的思维方式,是有意思的。

很多人并不明白危机交易的核心是什么,其实这个核心是六个字——常识大于逻辑。但这句话即使讲出来,大多数人依然是听不懂的。

下面我展开讲一讲。

1

曾多次获得新财富最佳策略分析师的凌鹏,曾经讲过一个故事。

2007年10月,上证指数达到6000点以上,牛市气氛沸腾。那个时候他刚入行不久,他看到的景象是,行业内的卖方分析师出去路演的时候,很多人都是拍着桌子说两万点不是梦,然后给基金经理们讲一套黄金十年的逻辑。这些逻辑听起来真的好有道理,让人热血沸腾。

然后呢?6124点就成了上证指数迄今为止的历史最高点,从那以后十几年都没有达到过。

一年以后,次贷危机不断发酵,到了2008年10月,上证指数一路跌到了1700点附近。凌鹏回忆说,其实直到1700点附近的时候,圈子里面的大部分分析师才真正想明白次贷危机是怎么回事,原来这个危机的破坏力这么大。当时圈子里最流行的一句话叫做,1000点以上见一次少一次。

结果呢?1664点就成了最低点,历史大底。

如果你的投资历程足够长,相信类似的经历在在你的经验中一定不会缺少——当你以为自己真正想明白一个逻辑的时候,这个逻辑就已经过时了。

这听起来很诡异吧?这里面其实有很本质的原因,慢慢讲。

2

什么是逻辑?什么是常识?

我以为,常识是独立于时间的,它是能够穿越很长时间而保持有效的东西。而逻辑往往是时间的函数,它随着时间的推移,会变强或者变弱。所以在时间线上,常识的稳定性远远高于逻辑。

打一个比方。常识好比数学中的公理。我们知道欧式几何,只有几条公理,但推导出了整个庞杂的几何体系。而逻辑有点像数学中的定理。公理和定理最大的区别是,公理不需要证明,不证自明。而定理是需要证明的。

3

常识就像是月亮,夜里只要你抬起头总能看到。逻辑有点像星星,很多时候你需要做大量的功课,学习星空图,坐标,甚至要借助望远镜这样的工具才能看到。

但是大部分人都偏爱逻辑,而忽略常识。就好比大部分人喜欢寻找星星,却常常对月亮视而不见。

这里有一个原因,是因为常识太容易得到。

一个逻辑的形成,是一个人经过大量的时间精力的投入,收集数据,分析调研,跟别人讨论等等,才能形成自己的逻辑。在这个过程中,往往会形成对自己逻辑的偏爱。就好比一个人自己养大的孩子,总是最亲。

常识看起来是平淡无奇的,就像路边的鹅卵石一样,谁会在路边捡鹅卵石呢?每个人都想去找一个看起来闪闪发光的宝石,看起来与众不同的东西。

所以人人都偏爱逻辑,而且越是聪明人越喜欢逻辑,因为自己创造的逻辑,包含了深深的自恋,这个自恋让人陶醉让人着迷。

于是,尽管月亮又大又圆就挂在天上,但很多人还是要去找星星。因为月亮太容易得到了,太容易被看见了,就成了被忽视的背景。

4

逻辑有用吗?

逻辑当然有用。芒格说投资成功的秘诀是用理性战胜动物性,逻辑思维就是运用理性的经典路径,是我们极好的工具。

但是,在某些特殊的情况下,逻辑却可能会变得不好用,比如重大危机时刻。

重大危机时刻是市场波动率急剧放大的时刻,比如最近的欧洲股市,一个月跌30%。那这样的时刻意味着什么呢?意味着逻辑在极短的时间被兑现甚至被透支。

想象一颗遥远的,距离地球100光年的星星发出的光。当我们看到它的时候,我们看到的光是它在100年前发出的 。危机时刻的逻辑就是这样的,当我们想通一个逻辑,认识到一个逻辑的时候,这个逻辑就已经属于历史了。因为市场的剧烈波动已经极快的兑现甚至透支了这个逻辑。

所以,重大危机时刻逻辑会失效。其实不是逻辑失效,本质是逻辑兑现得太快已经让我们无法把握它了。

该怎么办?这种时候,就要去寻找不会失效的东西,比如常识。

5

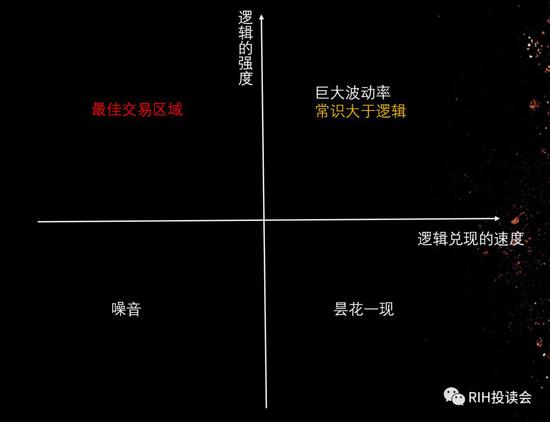

如果把逻辑兑现的速度作为横坐标,逻辑本身的强度作为纵坐标,可以分为四个象限。

象限1:逻辑强,而且兑现速度快。

这样的情况下,往往不是暴涨就是暴跌。

比如这一次的美欧股市的暴跌,就是海外疫情的逻辑强,且兑现的速度很快。

这种逻辑一旦无穷推演下去会很吓人,比如上证指数在顶部时的“两万点不是梦”,以及在底部的“一千点以上见一次少一次”,都是这种逻辑推演的结论。

但因为其实市场已经快速兑现甚至过度透支了逻辑,所以当你想清楚的时候,往往已经是临近拐点的时候。

所以,在这个象限,在市场价格充分反应之后,你需要记住的要点是:常识大于逻辑。

象限2:逻辑强,但是兑现速度慢。

这种情况是理想的交易象限,可以给你充分的时间去展开。

这个时候,你要做的就是顺着逻辑走,顺势而为即可。

比如2017年的蓝筹股小牛市,就是这种情形。

象限3:逻辑弱,兑现速度也慢

这就是噪音,往往被淹没在市场中,掀不起什么浪花。

象限4:逻辑弱,兑现速度快。

这就是通常说的昙花一现的行情,也不属于什么好机会,一般很难把握。

6

橡树资本创始人、全球著名的投资家霍华德·马克斯曾回忆过2008年金融危机期间他的操作。

他是全球著名的逆向投资者,金融危机之后美股暴跌,当时他手里大约有100亿美元的现金。在雷曼破产之后,他采取了一个策略:每天买几亿美金股票,用一个月的时间把100亿美金买进去。

他说,其实那个时候他也很害怕,也没有什么看多的逻辑,因为所有的主流逻辑都是看空。那个时候他依靠的只有常识,常识就是,这不是世界末日,美国的金融市场不会关门。

事实上巴菲特在2008年金融危机中抄底买入花旗,买入高盛,也不是靠逻辑而是靠常识。事后证明,那种时刻,靠逻辑继续卖空的人可能破产,而靠常识抄底的人最终成为大赢家。

最后简单,逻辑是特别好的东西,是运用理性的经典路径,是我们的头号工具,这一点毋庸置疑。但是在某些特殊的时间段逻辑会失效,在那样的时刻,常识大于逻辑。

大部分时候,我们可以尽情地去寻找星星,但在某些重要时刻,千万不要忘记月亮。

(本文作者介绍:彼得明奇资产管理CEO、RIH投读会创始人、新书《优势投资法则:冠军交易者的七项修炼》即将出版。微信公众号RIH118。)

责任编辑:张文

新浪财经意见领袖专栏文章均为作者个人观点,不代表新浪财经的立场和观点。

欢迎关注官方微信“意见领袖”,阅读更多精彩文章。点击微信界面右上角的+号,选择“添加朋友”,输入意见领袖的微信号“kopleader”即可,也可以扫描下方二维码添加关注。意见领袖将为您提供财经专业领域的专业分析。