文/新浪财经意见领袖专栏作家 靳毅

截至2019年三季度末,基金持有转债市值742.64亿元,环比上涨8.59%,占转债市场比重为23.87%,环比抬升3.43%。基金重仓可转债中,持有家数前三转债分别是苏银转债、光大转债、招路转债;持有市值前三转债分别是光大转债、苏银转债和中信转债。从2019/06/30到2019/09/30,基金持有数量占存量比重提升最多的是拓邦转债(42.17%)、视源转债(37.18%)、绝味转债(34.89%);而下降最多的是崇达转债(-23.49%)、泰晶转债(-12.53%)、桐昆转债(-9.35%)。

权益市场

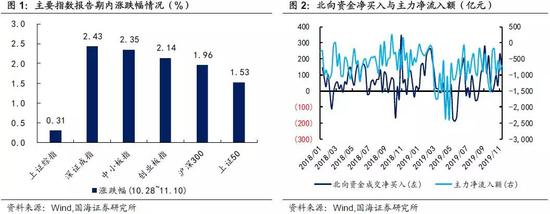

报告期内(2019.10.28-2019.11.10),权益市场震荡上涨,中小盘股相对而言表现更优。截至11月08日收盘,上证综指上涨0.31%,报收2,964点;深圳成指上涨2.43%,报收9,895点;创业板指上涨2.14%,报收1,711点;而中小板指则上涨2.35%,报收6,309点。报告期内,沪深两市主力资金较上期多流出20.78亿元;北向资金成交净买入额较上期增加234.47亿元。细分来看,按照行业分类,报告期内家用电器、医药生物、食品饮料、电子、建筑材料涨幅居前;而农林牧渔、钢铁、纺织服装、机械设备、建筑装饰涨幅靠后。市场整体估值小幅回落,截至11月08日,全市场PE(TTM)为16.96倍。行业估值方面,食品饮料、家用电器、计算机行业较其他行业估值稍高,位于中位数上方,其他行业保持在中位数水平及以下水平。

转债二级市场

报告期内(2019.10.28-2019.11.10),转债市场随权益市场小幅上涨,其中中证转债上涨0.91%,报收336点;上证转债上涨0.70%,报收310点;深证转债上涨1.20%,报收218点。报告期内,转债累计成交额404亿元,日均成交额40亿元,较上期明显提升。存量转债方面,截至11月08日,存量公募可转债共计182只,转债总余额约为人民币2,820.72亿元。个券表现以上涨为主。有97只转债价格上涨,其中涨幅前五分别是天康转债(26.61%)、太极转债(20.20%)、万信转2(14.34%)、华夏转债(14.25%)、中装转债(10.86%);有85只转债价格下跌,其中跌幅前五分别是联泰转债(-9.72%)、天马转债(-8.77%)、东音转债(-7.87%)、泰晶转债(-7.48%)、参林转债(-7.36%)。

报告期内,转债市场平均纯债溢价率和转股溢价率均有所抬升。截至2019年11月08日,转债市场平均纯债溢价率为26.37%,上期为26.00%;平均转股溢价率为26.04%,上期为25.05%。行业方面,位居首位的是建筑装饰行业(54.94%),房地产行业(4.85%)的平均转股溢价率最低。相对而言,中盘券转股溢价率仍然最高,为33.51%。2018年以来上市的新券转股溢价率仍然显著低于老券,2018年、2019年上市转债的平均转股溢价率分别为22.63%、18.23%。

转债一级市场

报告期内,有3只转债发布发行公告,有6只新券上市。统计转债发行预案,目前有17家转债已通过证监会核准但尚未发行,有37家已通过发审委审核,合计54家,总规模达616.51亿元。

基金持仓跟踪

截至2019年三季度末,基金持有转债市值742.64亿元,环比上涨8.59%,占转债市场比重为23.87%,环比抬升3.43%。基金重仓可转债中,持有家数前三转债分别是苏银转债、光大转债、招路转债;持有市值前三转债分别是光大转债、苏银转债和中信转债。从2019/06/30到2019/09/30,基金持有数量占存量比重提升最多的是拓邦转债(42.17%)、视源转债(37.18%)、绝味转债(34.89%);而下降最多的是崇达转债(-23.49%)、泰晶转债(-12.53%)、桐昆转债(-9.35%)。

风险提示

权益市场向下调整幅度超预期、市场资金面趋紧

【可转债双周报】

一、二级市场概况

1.1、权益市场

报告期内(2019.10.28-2019.11.10),权益市场震荡上涨,中小盘股相对而言表现更优。截至11月08日收盘,上证综指上涨0.31%,报收2,964点;深圳成指上涨2.43%,报收9,895点;创业板指上涨2.14%,报收1,711点;而中小板指则上涨2.35%,报收6,309点。报告期内,沪深两市主力资金累计净流出1,545.17亿元,较上期多流出20.78亿元;北向资金成交净买入额为365.54亿元,较上期多买入234.47亿元。

细分来看,按照行业分类,报告期内家用电器、医药生物、食品饮料、电子、建筑材料涨幅居前,分别为9.58%、4.23%、4.21%、2.98%、1.46%;而农林牧渔、钢铁、纺织服装、机械设备、建筑装饰涨幅靠后,分别为-3.27%、-2.72%、-2.48%、-2.21%、-2.19%。而报告期内主力净流入额靠前的行业为休闲服务和食品饮料行业。

市场整体估值小幅回落,截至11月08日,全市场PE(TTM)为16.96倍。行业估值方面,食品饮料、家用电器、计算机行业较其他行业估值稍高,位于中位数上方,其他行业保持在中位数水平及以下水平。

1.2、转债市场

报告期内(2019.10.28-2019.11.10),转债市场随权益市场小幅上涨,其中中证转债上涨0.91%,报收336点;上证转债上涨0.70%,报收310点;深证转债上涨1.20%,报收218点。报告期内,转债累计成交额404亿元,日均成交额40亿元,较上期明显提升。

存量转债方面,截至11月08日,存量公募可转债共计182只,转债总余额约为人民币2,820.72亿元。其中有164只债券收盘价格大于等于100元的发行面值。票面价格最高的为特发转债,收于198.11元;票面价格最低为众兴转债,收于94.17元。

报告期内,个券表现以上涨为主。有97只转债价格上涨,其中涨幅前五分别是天康转债(26.61%)、太极转债(20.20%)、万信转2(14.34%)、华夏转债(14.25%)、中装转债(10.86%);有85只转债价格下跌,其中跌幅前五分别是联泰转债(-9.72%)、天马转债(-8.77%)、东音转债(-7.87%)、泰晶转债(-7.48%)、参林转债(-7.36%)。

报告期内,转债市场平均纯债溢价率和转股溢价率均有所抬升。截至2019年11月08日,转债市场平均纯债溢价率为26.37%,上期为26.00%;平均转股溢价率为26.04%,上期为25.05%。行业方面,位居首位的是建筑装饰行业(54.94 %),房地产行业(4.85%)的平均转股溢价率最低。相对而言,中盘券转股溢价率仍然最高,为33.51%。2018年以来上市的新券转股溢价率仍然显著低于老券,2018年、2019年上市转债的平均转股溢价率分别为22.63%、18.23%。

目前,大部分存量转债的转股溢价率水平分布在0%-40%,纯债到期收益率分布在0%-4%。不考虑正股基本面,单纯考虑转债性价比(转股溢价率低于20%,纯债到期收益率高于3%),截至11月08日,仅有清水转债(16.80%、3.17%)、英科转债(15.27%、3.32%)、海印转债(19.08%、3.10%)、钧达转债(10.11%、3.70%)满足要求。

二、一级市场概况

2.1、发行与上市

报告期内,有3只转债发布发行公告,分别为川投转债(11月11日网上发行、11月8日网下发行,募集资金40亿元)、通光转债(11月4日网上发行、募集资金2.97亿元)、金力转债(11月1日网上发行,募集资金4.35亿元)。有6只新券上市,分别是万里转债募集资金1.80亿元,上市首日上涨1.30%;远东转债募集资金8.94亿元,上市首日上涨3.08%;华夏转债募集资金7.90亿元,上市首日上涨14.30%;金能转债募集资金15.00亿元,上市首日上涨4.85%;金轮转债募集资金2.14亿元,上市首日上涨4.67%;太极转债募集资金10.00亿元,上市首日上涨20.20%。

2.2、待上市情况

统计转债发行预案,目前有17家转债已通过证监会核准但尚未发行,有37家已通过发审委审核,合计54家,总规模达616.51亿元。

三、基金持仓跟踪

截至2019年三季度末,基金持有转债市值742.64亿元,环比上涨8.59%,占转债市场比重为23.87%,环比抬升3.43%。基金重仓可转债中,持有家数前三转债分别是苏银转债、光大转债、招路转债;持有市值前三转债分别是光大转债、苏银转债和中信转债。

从2019/06/30到2019/09/30,基金持有数量占存量比重提升最多的是拓邦转债(42.17%)、视源转债(37.18%)、绝味转债(34.89%);而下降最多的是崇达转债(-23.49%)、泰晶转债(-12.53%)、桐昆转债(-9.35%)。

四、风险提示

第一,权益市场走低、存在跌幅超预期的潜在可能性。

第二,市场整体资金面趋紧程度超预期。

(本文作者介绍:国海证券研究所固定收益研究团队负责人。)

责任编辑:王进和

新浪财经意见领袖专栏文章均为作者个人观点,不代表新浪财经的立场和观点。

欢迎关注官方微信“意见领袖”,阅读更多精彩文章。点击微信界面右上角的+号,选择“添加朋友”,输入意见领袖的微信号“kopleader”即可,也可以扫描下方二维码添加关注。意见领袖将为您提供财经专业领域的专业分析。