文/新浪财经意见领袖(微信公众号kopleader)专栏作家 李奇霖

了解居民杠杆,或者说居民债务的实际情况,以及它未来的趋势,有助于判断消费和房价的中长期走势。

春节期间,国产电影《流浪地球》刷屏朋友圈,很多影迷高呼2019年是中国科幻片的元年。

但在它被点赞的同时,却是整个电影市场的低迷。根据国家电影局的初步统计,2019年国内春节档电影票房收入58.4亿元,同比仅增长1.4%,而观影人数只有1.3亿人次,相比于2018年同期大减了9.0%。

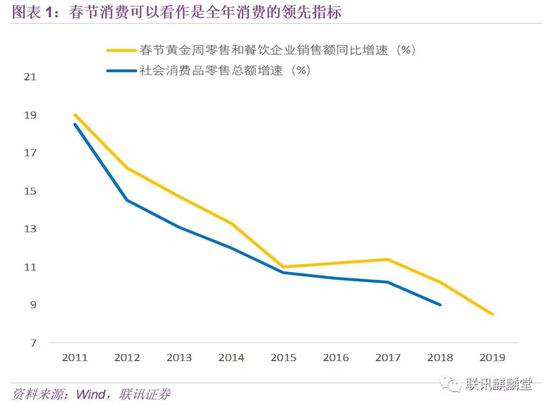

春节期间的消费数据同样不及预期。商务部数据显示,2019年春节黄金周零售和餐饮企业销售额同比增长8.5%,和去年同期的增速相比下降了1.7个百分点,也是2005年有统计以来首次跌至个位。

春节消费数据可以看作是全年消费的领先指标。作为中国人最重要的节日,这段时期的消费表现,集中体现了居民的消费能力和消费意愿。2011到2018年的数据显示,社会消费品零售总额全年增速,变化趋势和当年的春节消费增速一致,而且在同一年中前者一直低于后者。如果按照历史经验趋势外推,2019年社会消费品零售总额增速可能继续走低。

实际上,从去年二季度开始,伴随着社会消费品零售增速的下降,关于消费的基调也发生了明显变化。2017年都在说消费升级,而到了2018年,是否出现消费降级的声音多了起来。

一种观点认为,社消增速的持续走低,源于近几年居民杠杆率快速上升后的压制。在2018年年中的那场关于是否出现消费降级的争论中,似乎有不少这一观点的拥护者。

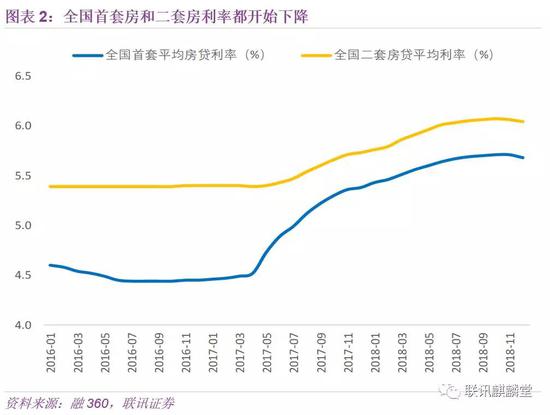

目前对房价的关注度也有所上升,一是因部分城市在“因城施策”框架下放松了地产调控政策,二是融360数据显示,新房和二手房的房贷利率都开始下降了。

了解居民杠杆,或者说居民债务的实际情况,以及它未来的趋势,有助于判断消费和房价的中长期走势。

居民杠杆是本报告的主题,但这篇报告不涉及居民杠杆对消费和房价的影响路径,更多关注居民杠杆本身。主要包括四个部分,一是明确国际清算银行口径居民杠杆率所统计的债务范围,以及还有哪些债务未包括在内;二是总量视角下,对中国居民部门的债务压力做国际对比;三是从结构视角,分析那些实际举债家庭的偿债压力如何;四是给出结论和相关政策建议。

1

关于居民债务统计口径需明确的几点

在对居民债务水平做国际对比时,最常用的指标是国际清算银行公布的居民杠杆率,它指的是一国和地区居民部门的债务与GDP之比。在居民债务统计口径上,国际清算银行同国际货币基金组织保持一致,采用的是存款类金融机构信贷收支表中的住户贷款。

在实际中,居民部门的借款渠道,除银行贷款外,还包括住房公积金贷款、P2P、民间借贷等。一些研究试图将其它渠道的债务统计在内,以反映居民部门实际承担的债务压力。

在这篇报告中,我们以国际清算银行的债务统计口径为主,而不将其它形式的债务统计进去。选择这样做的原因有几个:

第一,便于做国际横向对比。住房贷款是近几年导致居民杠杆率快速上升的主要债务,在现有住房金融制度下,居民部门还可以获得住房公积金贷款。根据住建部数据,2017年年末住房公积金贷款余额45050亿元,占当年存款类金融机构信贷收支表中住户贷款余额的11.1%。

但考虑到许多国家都有住宅金融机构,为了方便做国际对比,在测算中国居民债务负担时并未加上公积金贷款。

比如美国居民购房时,除在商业银行申请贷款外,还可以通过储蓄贷款协会和互助储蓄银行等节俭机构、房地产投资信托公司、人寿保险公司、退休基金等申请贷款。再比如德国的住房储蓄银行制度,起源于一站后德国的重建时期,目前仍然是德国住宅金融体系的主体构成,据统计超过1/3的德国人与住宅储蓄银行签有住房储蓄合同。而新加坡的中央公积金制度对中国人来说并不陌生,因为中国现有的住房公积金制度正是借鉴于它。

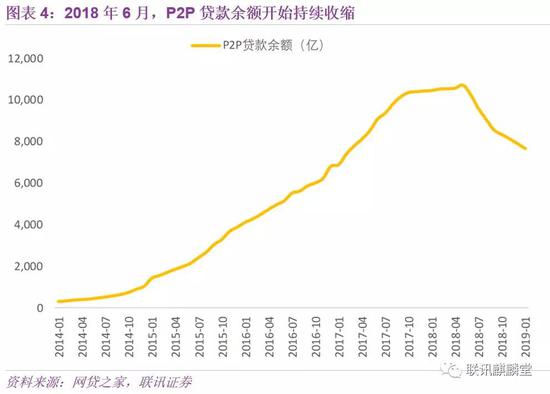

第二,P2P正在进入收缩期。2013年起,凭借互联网技术的便利性和低成本,P2P、网络小贷公司等互联网金融机构,提供小额、短期、低门槛的贷款服务,业务迅速扩张,满足了一些在传统金融机构融资难的个人融资需求。但它也带来了平台跑路、恶意催收等问题,监管加强后行业进入规范发展期,2018年6月开始P2P贷款余额持续收缩。

2018年12月,P2P贷款余额7890亿元。网贷之家报告显示,2018年3季度个人信贷占P2P贷款余额的89.5%,据此比例估算,2018年12月P2P个人贷款余额7062亿元,占同期住户部门贷款余额的1.5%。

由于相比于纳入统计债务的规模比例较小,而且正处于收缩期,我们也并不考虑P2P个人贷款。

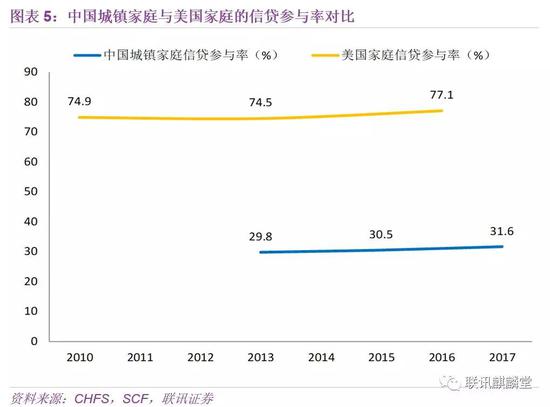

第三,中国家庭部门信贷参与率偏低,依赖民间借贷,尤其是低收入群体,但民间借贷规模缺少权威数据。

根据西南财经大学中国家庭金融调查与研究中心(CHFS)的数据,2017年中国城镇家庭的信贷参与率31.6%,如果将农村家庭统计进去,这个比例会更低。而2016年美国家庭的信贷参与率为77.1%,对比来看可以说,中国家庭想要获得贷款比较难。

这导致民间借贷活动频繁。根据CHFS在2014年1月发布的《中国民间金融发展报告》,调查样本中,2013年有15.7%的家庭有银行贷款,22.3%的家庭有其他借款,5.2%的家庭既拥有银行贷款又拥有其他借款。这里说的其他借款主要是民间金融借贷,即拥有民间借贷的家庭比例,超过了有正规银行贷款的家庭占比。

根据这份报告,2013年中国家庭民间金融市场规模为5.28万亿,这一规模是当年年末存款类金融机构信贷收支表中住户贷款的26.6%。

但遗憾的是,民间借贷规模缺少权威数据,不同机构估算值分化较大,而且缺少同一机构较长时间序列的数据。将民间借贷纳入到居民债务规模和偿债压力测试中去,存在着较大操作难度。

考虑到国际可比性和数据可得性,我们仅使用住户贷款作为居民部门的债务。但需要明确,居民部门的实际债务规模,要大于纳入统计的值,前者可能是后者的1.4倍左右,各种偿债压力指标也都被低估。

2

总量视角看居民债务压力

(一)住户部门贷款构成

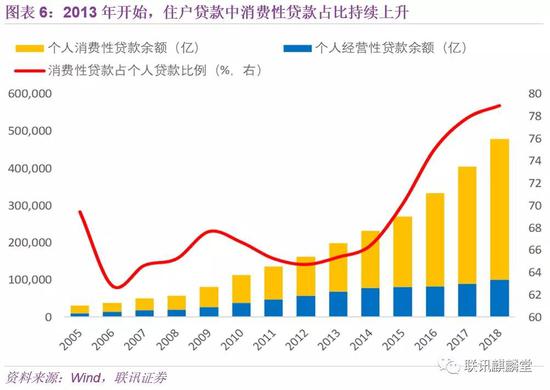

从构成上看,住户贷款包括消费贷款和经营贷款,2018年末为47.3万亿。2013年开始,消费贷款占住户贷款的比例持续上升,2018年该比例为78.9%。

消费性贷款根据期限,又可以划分为短期消费性贷款和中长期消费性贷款。短期消费贷款期限在1年以内,主要用于消费。中长期消费贷款,可用于房贷和其它用途。个人住房贷款是主体,它在消费性贷款中的比例达到七成以上。

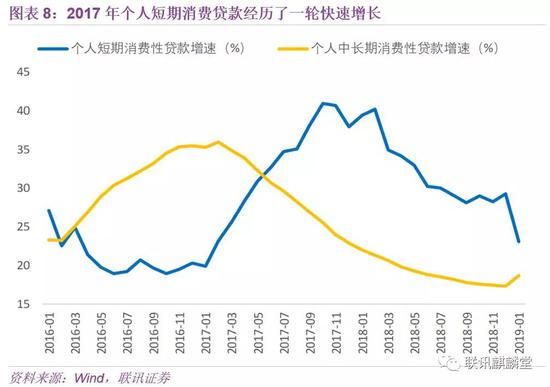

尽管个人短期消费贷款的比例不高,但2017年它经历了一轮高速增长,与消费金融发展、信用卡普及有关。

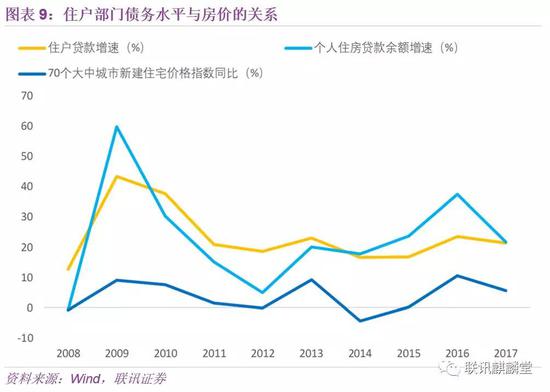

个人住房贷款、住户贷款增速,都与房价变化呈现较强相关性。2009年,为应对金融危机的影响,国内采取了一系列刺激房地产市场的政策,房价止跌企稳,个人房贷和住户贷款都经历了一轮明显扩张。2010年政策开始收紧,个人住房贷款和个人总贷款增速连续3年下降。2013年至今,房地产市场又经历了两轮放松-收紧的调控,但住户部门债务增速和房价增速,依然维持了很强的同步性。

在了解住户贷款构成和较快上升的原因后,下面从居民部门杠杆率和偿债负担两个角度,来分析当前中国居民部门的债务压力。

(二)居民部门杠杆率

前面提到过,杠杆率是最常用的衡量居民债务的指标。国际货币基金组织在2017年10月发布的《全球金融稳定报告》中指出:当住户部门杠杆率低于10%时,该国的债务增加将有利于经济增长;当住户部门杠杆率高于30%时,该国中期经济增长将会受到影响;而当住户部门杠杆率超过65%时,将会影响到金融稳定。

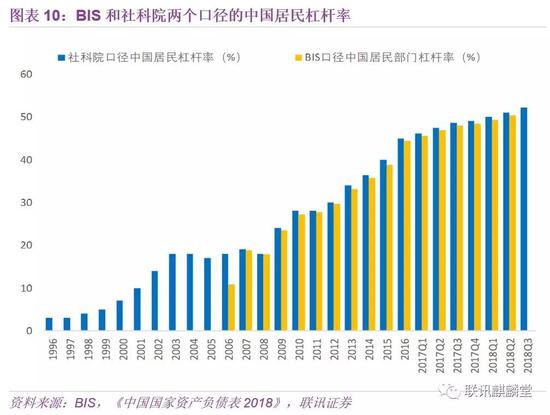

国际清算银行公布了季度的中国居民杠杆率数据,最新的是2018年2季度,为50.3%。中国社科院国家资产负债表研究中心2017年之前公布年度的居民杠杆率,2017年开始按季度发布,最新是2018年3季度的52.2%。

除中国外,BIS还公布了42个国家和地区的居民杠杆率。2018年2季度,中国50.3%的居民杠杆率,在43个国家和地区中排第25位。

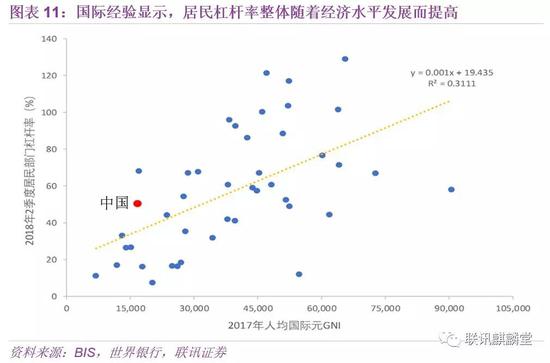

国际经验显示,伴随着经济水平提高,居民杠杆率整体是上升的。2018年2季度,发达经济体的居民杠杆率72.4%,明显高于同期新兴市场的38.7%。

因此,将其它国家和地区与中国目前发展阶段近似时期的居民杠杆率,同中国目前的居民杠杆做比较,比单纯对比43个国家和地区目前的居民杠杆率水平,更具参考价值。

我们以世界银行发布的人均国际元GNI为比较基准,2017年中国该指标为16760。由于BIS公布的各个国家和地区居民杠杆率起始时间不一,在2017年BIS公布居民杠杆的其它42个国家和地区中,与中国目前处于近似发展阶段时有居民杠杆率数据的国家和地区有29个。

加上中国,30个国家和地区的居民杠杆率均值为37.4%。处于相同发展阶段时,中国48.4%的居民杠杆率位列第9。排在中国前面的,除泰国(2017年,68.8%)和马来西亚(2006年,54.1%)外,均为发达国家。

下面再来看居民杠杆率的增量。一些研究,比如马勇、陈雨露(2017),认为相比于杠杆率水平的高低,杠杆率上升速度更值得关注。而CarmenM.Reinhart和Kenneth S. Rogoff 在对36个国家和地区1951年到2010年的债务和经济危机进行了研究,138次危机中由家庭部门杠杆率上升过快的危机占到了100次,而由企业部门杠杆率快速上升引起的只有38次,家庭部门杠杆率快速上升的风险比企业杠杆率快速上升更大。

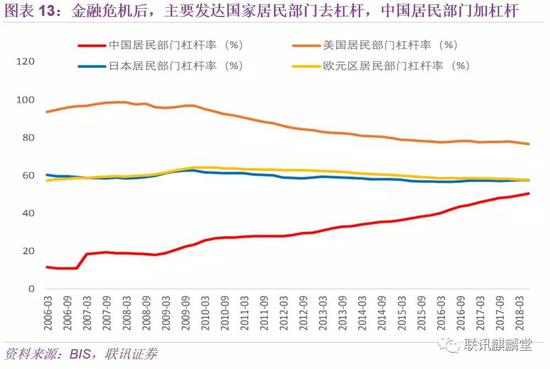

国际金融危机后,发达经济体居民部门整体在去杠杆,除中国以外的新兴市场国家,居民部门多数也在去杠杆。

根据BIS数据,2008年末到2018年2季度,43个国家和地区的居民杠杆率平均上升了3.8%。而同期中国居民部门杠杆率从17.9%,上升到2018年2季度末的50.3%,不到10年时间增长近两倍,32.4%的增量位列第1.

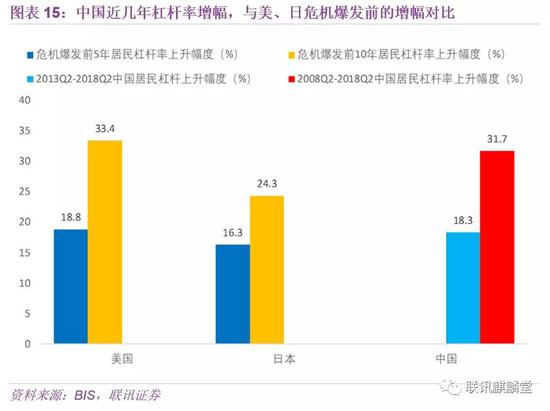

以中国2018年2季度、美国金融危机爆发时的2008年1季度和日本泡沫经济开始破灭的1990年1季度为时点,分别计算前5年和前10年,上述三个国家的居民杠杆率上升幅度,可以发现近几年中国居民部门杠杆率的增幅,已经和美国、日本的相当。

总结一下,单纯从存量角度进行国别对比,目前中国的居民杠杆率处于国际平均水平。但考虑到中国目前所处的发展阶段,以及近几年居民杠杆率的快速攀升,需要重视居民杠杆的风险。

(三)偿债负担

这部分,通过居民部门债务/可支配收入、还本付息/可支配收入和居民部门负债率三个指标,来分析中国居民部门的偿债压力。

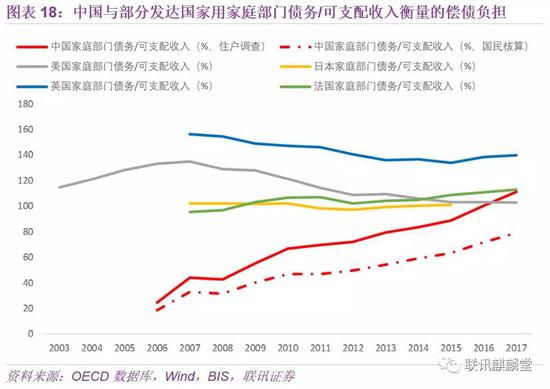

先看居民部门债务/可支配收入。在比较不同国家的居民债务水平时,以居民部门债务/GDP,可以消除国家和地区之间经济体量不同对债务总量的影响。但同时它也忽略了不同经济体内部,GDP在不同主体之间的分配比例不一,居民部门的杠杆率难以完整衡量居民的偿债压力。

将分母换成住户部门可支配收入,更能反映居民的偿债负担。联合国国民核算统计年鉴,收录了部分国家和地区的住户部门可支配收入,它指的是居民在初次分配中获得劳动报酬后,通过税收、社会缴款、社会福利、社会保障、社会救助、赔款和捐赠等形式的经常性转移支付,以及租金、利息和红利、版税收入等形式的财产性收入,进入再分配阶段所形成的可用于支配的收入。

联合国国民核算统计年鉴里,中国住户部门的可支配收入数据,与国家统计局公布的一致。前者更新到2015年,后者最新的是2016年,为62.1%。国际对比看,国民核算口径下的中国住户部门可支配收入,占GDP比例处于平均水平,低于美国和法国,大致持平于德国、日本,显著高于高福利的北欧国家。

2017年和2018年的数据尚未公布。由于相近年份住户部门可支配收入占GDP的比例变化较小,我们取前三年均值,作2017年和2018年的比例,再根据GDP和人口规模,计算出国民收入核算口径下中国的人均可支配收入。

除国民收入核算口径的可支配收入外,中国还公布了城乡一体化住户调查口径下的全国居民人均可支配收入。将两个口径的数据做对比,发现近年后者只有前者的70%。

由于差异较大,我们用两种口径的住户部门可支配收入,计算中国居民的偿债负担。但因为住户调查口径的数据,与公众的直观感受更为接近,我们认为用住户调查口径下的可支配收入计算,更能反映居民部门的实际偿债压力。

考虑到数据可得性,我们主要对比中国与OECD国家的居民偿债压力,这些发达国家的数据来自OECD数据库。

可以发现,金融危机后,美国和英国的居民部门债务/可支配收入都出现下降,法国和日本的居民部门债务/可支配收入基本保持平稳,而中国两个口径可支配收入衡量的偿债负担,都在快速上升。

2017年住户调查口径下的中国居民债务/可支配收入为111.2%,超过了美国的102.5%、德国的85.4%,与法国的112.7%和西班牙的108.9%,低于丹麦、荷兰、英国等国家。

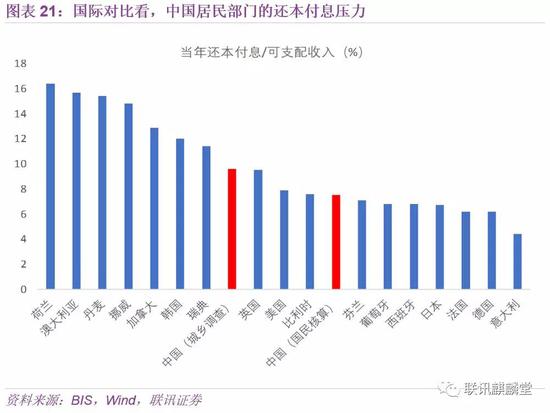

再来看应还债务本息/可支配收入,即偿债比率。偿债比率考察的是住户部门用多少可支配收入来偿还债务,即住户部门当年可支配收入中,用于偿还债务本金与利息之和占可支配收入的比例。

国际清算银行公布了部分国家的居民部门偿债比率。为保证数据的横向可比性,债务期限部分我们采用相同的假设,即债务剩余期限为18年。同时参考《中国金融稳定报告(2018)》中的假定,债务的利息为5年期以上贷款的基准利率。

两种口径可支配收入下的居民偿债比率如图所示。除2015年外,中国居民部门可支配收入中,用于还本付息的比例持续上升,2017年国民收入核算口径为7.5%、城乡调查口径为9.6%。2009、2015年都出现阶段性下降,主要因贷款基准利率持续下调。

2017年城乡调查口径可支配收入下中国居民部门的偿债比率,已经超过英国、美国、日本、法国和德国等国家。排在中国前面的,除澳大利亚和韩国外,多为高福利的北欧国家,福利得到保障后消费意愿更强。

特别需要注意的是,上述测算方法大概率低估了中国居民部门的实际还本付息压力。随着居民部门债务剩余期限的缩短,实际偿债比率呈现非线性的快速上升。参照国际结算银行18年的假定,可能高估了中国家庭部门债务的剩余期限。当剩余期限缩短至10年时,偿债比率提高到13.6%。

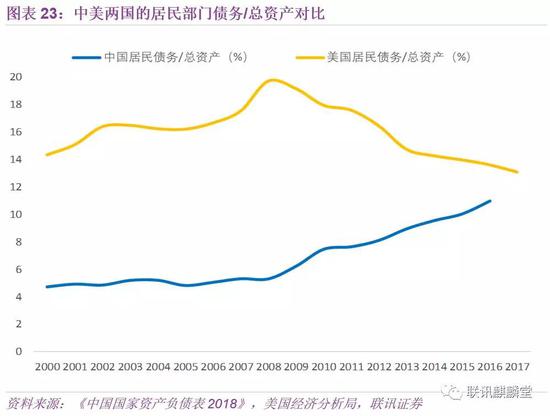

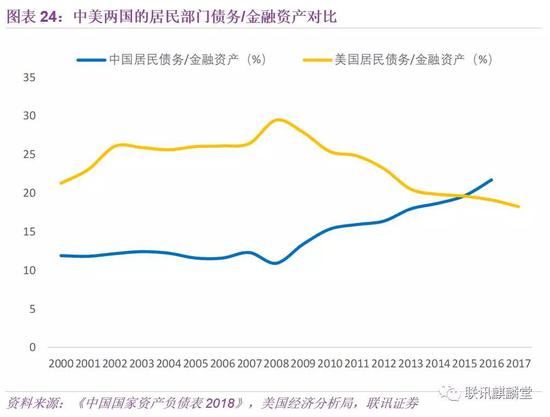

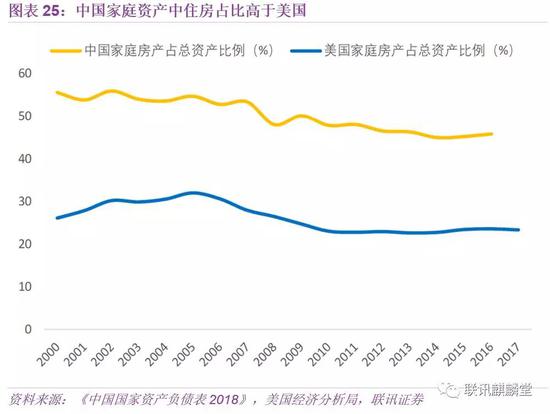

最后看居民部门的资产负债率。居民可支配收入,体现的是当期收入用于还本付息的能力。在实际中,还可以用存量资产支付利息和到期债务。主要考察中美两国,考虑到金融资产变现能力更强,除对比债务/总资产外,还对比债务/金融资产。中国数据来自《中国国家资产负债表2018》,美国数据来自于美国经济分析局。

可以看到金融危机后,中国、美国两种口径的居民部门资产负债率走势都出现了分化,美国的不断下降,而中国的持续攀升。2016年中国的居民部门金融资产负债率21.7%,明显超过美国同期的19.1%。当年中国居民部门资产负债率11.0%,略低于美国的13.6%。中国的金融资产负债率,比资产负债率更快赶超美国,一个重要原因是中国家庭资产中住房占有较高比例。

考虑到2017年和2018年中国家庭部门的债务经历了一轮快速扩张(仅贷款就增加了14.5万亿,比2016年末增长43.5%),我们认为2018年中国的家庭部门债务/总资产,可能已经超过了美国。

综合来看,我们认为虽然简单作国际对比看,中国家庭部门的杠杆率并不高。但考虑到中国目前所处的发展阶段,以及近些年居民杠杆率的快速攀升,加之更具实际意义的城乡调查数据显示中国家庭部门在GDP分配中的比例并不高,多个衡量偿债负担的指标显示,目前中国居民的整体债务压力已经高于美国等多个发达经济体,其中所隐藏的风险需要引起重视。

结构视角看居民债务压力

(一)被“平均”的偿债压力

住房抵押贷款,是居民贷款的最主要形式。由于中国的高首付比例,使得一些有买房需求的人,达不到首付的资金要求,加杠杆的想法被压制。

西南某省社情民意调查中心和省政府网站,2018年年中在该省开展了居民购房意愿专项调查,完成有效样本4000个,有26.2%的受访者表示首付比例高。考虑到该省的房价压力在全国范围来看并不大,以住户贷款/住户存款衡量的居民偿债压力也处于靠后位置,我们认为从平均意义上来讲,全国认为首付比例过高的群体占比可能高于26.2%。

高首付比例,导致只有一部分人有资格加杠杆,尤其是在高房价的城市。前面提到过,西南财经大学中国家庭金融调查与研究中心的数据显示,2017年中国城镇家庭信贷参与率31.6%,即只有31.6%的城镇家庭从银行获得了贷款。如果再考虑农村家庭缺少抵押品,那么整个中国的家庭,能够在银行获得贷款的比例更低。

这导致的结果是,我们前面部分,将所有居民作为一个整体来分析的总量视角,所得到的居民债务压力,要比真正有资格而且已经加杠杆的家庭,实际承担的偿债压力要小得多。因为总量视角的分析和测算中,比例可能超过七成、在银行没有贷款的家庭,作为“分母”的一份子,来摊销那些有贷款、占比不足三成的家庭的债务。

西南财经大学中国家庭金融调查与研究中心的数据,也支持这一观点。根据该中心的调查,2015-2017年新购房有负债的家庭中,收入最低的20%家庭债务收入比为13.7,收入最高的20%家庭债务收入比也有1.8,都要比城乡调查口径下的2017年债务收入比1.1更高。

(二)一个关于购房贷款比例的测算

通过一个测算,我们认为那些用到贷款买房的人群,贷款比例超过了50%。在首套房首付比例通常30%、二套房要求更高的情况下,这意味着有资格买房的人,从平均意义上讲,已经在政策允许范围内,将杠杆加得比较高了。

根据中国人民银行货币政策分析小组编写的《中国区域金融运行报告》,2015-2017年全国住房抵押贷款价值比分别为55.6%、60.4%和59.3%,区域排序依次是东北、西部、中部和东部。

这一指标与购买住房时的贷款比例有所区别,它除了统计购买新房或二手房时的贷款外,还将个人把已有住房作为抵押品去贷款统计了进去。但它可以为我们判断买房时的贷款比例大致处于什么水平,提供参考。

以2017年数据为例。当年新增中长期住户贷款51718亿元,其中中长期消费贷款44684亿元、中长期经营性贷款7034亿元,当年新增个人住房贷款39000亿元。由于当年新增短期经营性贷款为-354亿元,而在现实生活中,将个人住房作为抵押品获得1年以内的短期消费贷款概率也比较低,因此我们假定无论是买房交易,还是将已有住房作为资产去获得抵押贷款,都属于中长期贷款。

根据我们的调研,将已有住房作为抵押品去贷款时,贷款比例受是普通住宅还是商用住宅、所在城市类型、在城市中的区位、房龄等多个因素的影响。我们取相对比较激进的比例——70%,用作测算。

为便于计算,将住户中长期贷款分为两类,一类是购买住房时的贷款,即个人住房贷款,另一类是将已有住房作为抵押品时的贷款。即假定所有的贷款都是以房产作为抵押的,抵押率是《中国区域金融运行报告》中公布的住房抵押贷款价值比。

根据假定,将已有住房作为抵押品的贷款规模为12718亿元(51718-39000),抵押率为70%,那么这部分贷款抵押资产的价值为18169亿元。

假设购买新房或二手房,而且用到贷款的房产价值为y,那么根据公式51718/(18169+y)=59.3%,可计算出y=69045。也就是说,有价值69045亿元的新房或者二手房交易时是用到贷款的,贷款规模为39000亿元,此时的贷款比例为56.5%。

现实生活中,一部分中长期贷款,例如车贷,是不涉及将房产作为抵押品的。假设这部分资产涉及的贷款规模为x,那么在我们设定的情形中,将已有房产作为抵押品获得的贷款规模为12718-x,涉及的房产价值为(12718-x)/0.7.

此时x和y的关系有等式(51718-x)/((12718-x)/0.7+y)=0.593,解得:y=69045-1. 69x。即随着不涉及房产的中长期消费贷款增加,个人住房贷款涉及的房产价值是下降的。在个人住房贷款规模固定在39000亿元时,个人购房时的贷款比例上升。

这意味着,实际情况可能要比我们假设没有不涉及房产的中长期贷款,即x=0时的个人购房用到贷款时的贷款比例56.5%更高。

(三)区域角度看居民债务压力

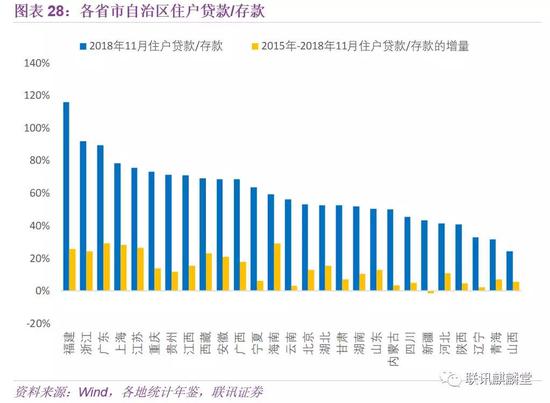

以住户部门贷款/存款,衡量各省市自治区的居民偿债压力。沿海地区的贷款存款比更高,尤其是福建,2018年11月住户贷款/存款比例达到了115.7%。

我们认为,产生这一现象的可能原因有两个。一是东部沿海地区的房价整体高于其他区域,居民部门有更高的房贷需求。二是经济发达地区,居民资产配置相对多元化,使得存款在总资产的比例要低些,从而抬升了贷款/存款。

再来看城市的住户部门贷款/存款。我们以公布房价数据的70大中城市为选择样本,通过查找年度统计公报、统计年鉴等方式,试图找出各城市的住户贷款和住户存款数据,最终发现有38个城市公开了2015-2017年完整的数据。

2017年,38个城市中贷款/存款超过100%的有6个。厦门位居首位,高达186.2%。其次是深圳,为158.1%。合肥、南京、杭州、惠州、武汉这几个近年房价上涨较快的二三线城市,住户部门贷款与存款之比也较高。

值得注意的是,上海和北京这两个高房价城市,在38个城市中,都未进入前10.两个都公布了2018年的数据,上海的住户贷款/住户存款为77.96%,北京这一指标是52.52%。

再来看住户贷款增速。近几年呈现出的一个特征是,经济发展水平越低的地区,住户部门贷款增速上升得越快。比如海南、西藏、广西、贵州等边疆地区,住户部门贷款增速明显要快于全国的平均水平,尤其是海南,2018年前3季度住户部门贷款增速高达31.4%。

结论与政策建议

尽管简单作国际对比,中国目前的居民杠杆率并不高。但考虑到中国目前所处发展阶段,以及近年居民杠杆率的快速上升,其中的风险需要引起关注。

相比于发达国家,与直观感受更为接近的城乡调查口径的中国居民可支配收入,占GDP比例要低些。以居民部门债务/可支配收入、还本付息/可支配收入等衡量的偿债压力,都已经高于美国等多个发达经济体。以债务/总资产、债务/金融资产衡量的居民资产负债率,中国也超过了美国。

更需要注意的是,BIS口径的居民部门债务,统计的只是存款类金融机构信贷收支表中的住户贷款。中国城镇家庭的信贷参与率只有三成,包括农村家庭在内的比例更低,而美国的这一比例超过七成。这意味着,中国实际有银行贷款的家庭,所承担的债务负担,要明显大于总量视角下的估算值,从平均意义上讲,也要高于有银行贷款的美国家庭。

住房贷款是中国居民部门债务的主要形式,由于高首付比例,使得一部人加杠杆的需求被压制,尤其是在高房价的城市。而购房且有贷款的人群中,据我们测算,贷款比例超过了50%,已经在政策允许的范围内,将杠杆加得比较高了。中国家庭部门实际的债务压力,主要由这个群体承担。

展望未来,我们认为中国家庭部门的杠杆率,将进一步上升。主要是因为,有相当比例的人群,被高首付比例阻挡在加杠杆之外,随着这些人财富的积累,加杠杆的需求将被释放。

对政府来说,需要控制居民杠杆率上升的节奏:

一是坚持“房住不炒”的政策。一方面,降低居民对房价上涨的预期,能够减少投机性和恐慌性的加杠杆需求,房价波动大的时候更容易引起居民举债买房。另一方面,在相同首付比例要求的情况下,房价更高需要举借的债务越多。

二是优化企业面临的制度环境,鼓励创新,使符合经济转型方向的企业增加投资,减少稳增长诉求下对居民加杠杆的路径依赖。美国1993-2000年居民杠杆率上升放缓的经验告诉我们,科技创新等导致企业盈利能力增强后,企业加杠杆的意愿和能力上升,有助于放慢居民加杠杆的步伐。

(本文作者介绍:联讯证券首席经济学家)

责任编辑:张文

欢迎关注官方微信“意见领袖”,阅读更多精彩文章。点击微信界面右上角的+号,选择“添加朋友”,输入意见领袖的微信号“kopleader”即可,也可以扫描下方二维码添加关注。意见领袖将为您提供财经专业领域的专业分析。