文/新浪财经意见领袖(微信公众号kopleader)专栏作家 王剑

我们预计下半年信贷放量、社融回稳,企业债务违约会陆续减少,对经济前景也无需过度悲观。

摘 要

我们通过两篇报告来对业绩进行回顾和展望。本篇报告着重分析行业,以净利润增长为主要分析对象。下篇报告将以ROE为核心,分析不同银行的变化情况。

■ 净利润增速继续回升,景气度向上

从刚刚披露的上市银行2018年中报数据来看,上市银行整体(指16家老上市银行合计,下同)2018年上半年净利润同比增长5.9%,归母净利润同比增长6.2%,较一季度分别高出0.7和0.9个百分点,行业净利润增速继续回升。

■ 上半年盈利关键驱动因素观察:

净息差同比大幅改善,但二季度环比一季度小幅回落,主要受国有行影响。可比口径下上半年净息差较去年明显改善。从单季净息差来看,一季度单季净息差环比去年四季度约上升2bps至2.06%,但二季度净息差环比一季度小幅回落1bp,主要由国有行引起。二季度股份行、城商行净息差显著受益于货币市场利率回落而上升;

上半年资产质量平稳。之所以说平稳,是因为有些指标在改善,但也有一些压力显现。资产质量趋势由好转变为平稳,我们认为主要是紧信用背景下,部分企业出现资金周转问题。上半年上市银行也继续压降了制造业、批发零售业两个高风险行业的贷款占比,显示出银行风险偏好仍然低;

资产余额增速小幅回升。二季度以来,由于货币政策边际上有所松动,资产增速止跌回升,二季末上市银行总资产余额同比增速上升0.2个百分点至5.6%。

■ 下半年政策环境有望好于上半年,预计净利润增速继续回升

展望下半年,我们认为行业外部政策环境将好于上半年:一是货币环境相比上半年偏宽松一些,二是信用收缩的状况在下半年得到改善。基于上述两个判断,我们认为下半年银行净利润增长的关键驱动因素将发生下列变化:一是资产规模增速回升;二是净息差同比改善,尤其是股份行和城商行;三是行业整体资产质量稳中向好;最后,中间业务收入对净利润负面影响大为缓解,非息收入有望带来正贡献。

综合上述因素之后,我们预计上市银行整体净利润增速在2018年下半年仍将继续回升,全年有望达到6.5%左右。

■ 投资建议

我们预计下半年信贷放量、社融回稳,企业债务违约会陆续减少,对经济前景也无需过度悲观。

■ 风险提示

若经济因外部不利因素影响而失速,将对银行资产质量产生影响;若后续政策效果低于预期,社融增速无法上升,可能对银行资产质量、市场情绪均产生影响。

目 录

一、业绩回顾:净息差同比改善,资产质量转为平稳

1.净利润同比增速继续回升

2.驱动因素之净息差:不同类型银行之间分化

3.驱动因素之资产质量:保持稳定

4.驱动因素之资产规模:增速止跌回升

5.其他因素:部分业务拖累手续费净收入,其他非息收入受益于宽货币

二、展望:下半年行业整体盈利增速继续回升

三、投资建议(略)

四、风险提示

以下为报告正文:

我们照例通过两篇报告来对业绩进行回顾,本篇报告着重分析行业,以净利润增长为主要分析对象。下篇报告将以ROE为核心,分析不同银行的变化情况。

2018年中报显示,上市银行盈利增速继续回升,行业景气度仍然向好。上一轮经济下行之后,银行盈利增速快速回落,在2016年前后形成底部,而后逐步回升,在2018年上半年创出新高。但是,在2016年底以来的去杠杆政策作用下,尤其是2018年初以来紧信用措施作用下,开始有些不利因素显现在此次中报中。我们认为,目前去杠杆政策已明显转向,下半年行业政策环境有望好转,因此不必过度担忧不利因素影响,预计行业景气度仍可继续稳中有升。

一、业绩回顾:净息差同比改善,资产质量转为平稳

1.净利润同比增速继续回升

行业净利润增速继续回升,显示出向上的行业景气度。从刚刚披露的上市银行2018年中报数据来看,上市银行整体(为保持历史数据连贯性,本文的上市银行整体指16家老上市银行合计,下同)2018年上半年净利润同比增长5.9%,归母净利润同比增长6.2%,较一季度分别高出0.7和0.9个百分点,行业净利润增速继续回升。

净息差同比改善是净利润增长主要驱动因素,资产规模、资产减值损失计提产生较大负贡献。考虑到今年一季度开始部分银行采用IFRS9新会计准则,以及去年下半年以来部分银行对债券基金等投资力度加大,导致部分生息资产的利息收入被调整至投资收益科目,我们将基金分红收益、FVPL利息收入还原为利息收入重新进行归因。从还原后的数据来看,今年上半年净利润同比增速回升主要依靠的是净息差同比大幅改善,而资产规模、资产减值损失计提等带来负贡献。其他因素影响相对较少。

2.驱动因素之净息差:不同类型银行之间分化

净息差同比大幅改善,但二季度环比一季度小幅回落。2018年上半年用原数数据直接计算的上市银行整体净息差较去年变化不大,但考虑到部分银行会计准则调整,导致一季度净息差与历史口径不可比,我们对数据进行调整。口径还原之后,上半年净息差较去年明显改善。从单季净息差来看,一季度单季净息差环比去年四季度约上升2bps至2.06%,但二季度净息差环比一季度小幅回落1bp。

股份行、城商行净息差显著受益于货币市场利率回落。二季度主要是国有行国有行净息差回落引起,股份行、城商行净息差环比仍在改善。国有行与股份行、城商行之间的分化主要由货币市场利率变化引起,即在货币市场上,国有行是资金出借方,股份行、城商行是资金融入方,货币市场利率回落对股份行和城商行的净息差有利。

3.驱动因素之资产质量:保持稳定

上半年资产质量平稳。之所以说平稳,是因为有些指标在改善,但受到信用紧缩影响,也有一些压力显现。从主要观察指标来看:

上市银行整体不良贷款率和关注率持续回落,不良认定标准趋严。2018年二季末不良贷款率1.55%,环比回落2bps;2018年半年末关注率2.89%,较年初下降22bps;不良/逾期90天以上贷款比年初上升1个百分点至118%,不良认定标准趋严。

不良生成率同比上升,逾期率下行趋势中断。今年上半年不良生成率1.00%,同比上升19bps;半年末逾期率2.06%,环比小幅上升1bp,虽然没有大幅增加,但结束了此前连续一年半的回落趋势。其中逾期90天以内贷款比率比年初上升了6bps,更加明显,而逾期90天以内贷款显然都是今年二季度新生成的;

资产质量趋势由好转变为平稳,我们认为主要是紧信用背景下,部分企业出现资金周转问题。这导致逾期率,尤其是逾期90天以内贷款比率在上半年上升。从对公贷款的不同行业不良率变化来看,批发零售业不良率去年还在下降,而今年上半年则大幅上升,批发零售是对资金周转需求较大的行业,从侧面银证了前面的推论。而上半年上市银行也继续压降了制造业、批发零售业两个高风险行业的贷款占比,显示出银行风险偏好仍然低。

不良生成率的上升使得拨备计提压力增加。尽管上半年“计提贷款减值损失/新生成不良贷款”下降,但全行业贷款损失准备计提仍然同比增加了18%,远超过净利润增速。

4.驱动因素之资产规模:增速止跌回升

资产余额增速小幅回升。2017年以来,受货币政策收紧影响,银行资产增速快速回落,上市银行整体资产增速在2018年一季末降至5.4%,比2016年末降低了7.6个百分点。不过二季度以来,由于货币政策边际上有所松动,资产增速止跌回升,二季末上市银行总资产余额同比增速恢复至5.6%,比一季度略高0.2个百分点。当然,影响净利润的是平均余额,而平均余额增速还是回落的。

资产负债结构回归传统本源。受监管影响,银行资产负债结构向存贷款传统结构回归:从生息资产结构来看,贷款占比持续提升。从2016年末到2018年二季末,贷款/生息资产提升了3.4个百分点;负债端的存款/计息负债在今年也同比提升了0.7个百分点。

5.其他因素:部分业务拖累手续费净收入,其他非息收入受益于宽货币

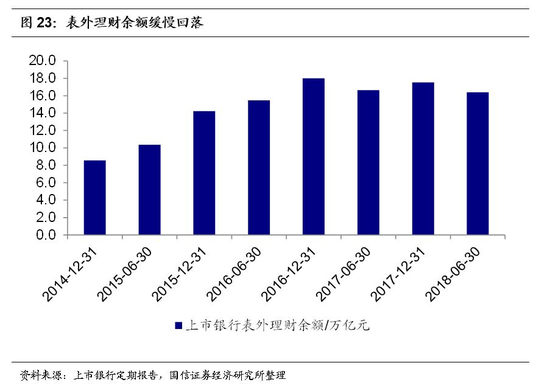

今年上半年手续费净收入增长仍然乏力。2017年以来不少银行加大零售业务投入,银行卡业务收入同比快速增长,但受资管监管加强影响,再加上资本市场表现不理想,财富管理及理财业务收入增速快速下降。此外,有关部委继续推进银行业“减费让利”,也对手续费净收入有一定负面影响。

此外,归因分析还显示二季度其他非息收入对净利润增长的负面影响大为减缓,主要是市场利率下降带来的公允价值变动收益大幅增加所致。

二、展望:下半年行业整体盈利增速继续回升

展望下半年,我们认为行业外部政策环境将产生一些比较好的变化:

一是货币环境相比上半年偏宽松一些。我们在中期策略报告《重债之迷:从金融去杠杆、实体去杠杆到稳杠杆》中已经指出,监管当局在去年底和今年上半年陆续出台多个文件将银行资产端约束起来,全面遏制了银行通过各种手段规避监管的行为和乱象,货币政策继续紧缩的必要性下降,因此二季度以来市场上体现出“宽货币”的特征。

二是信用收缩的状况在下半年得到改善。我们在专题报告《拯救信用:下半年政策、投资、社融、货币展望》中已经指出,今年以来企业债务违约开始多发,又叠加多项监管措施落地、中美贸易摩擦等因素,金融机构的信用投放行为开始出现收缩的苗头,企业面临资金链断裂压力,可能造成较大风险暴露(从上半年银行资产质量的趋势变化也能看出这一点)。货币当局与监管当局及时启动逆周期政策,推动金融机构信用投放,缓解经济下行压力。我们预计各项逆周期政策将在下半年陆续收效,社融数据将有所好转,企业融资条件将有所改善。

基于上述两个判断,我们认为下半年银行净利润增长的关键驱动因素将发生下列变化:

一是资产规模增速回升。货币政策是银行资产增长的最大影响因素。从银保监会披露的商业银行境内总资产同比增速来看,2016年12月份是个明显的高点,之后便一路下滑,从高点的16.6%下滑至2018年上4月份的6.4%。二季度以来货币政策边际松动,银行资产增速出现小幅回升,预计下半年仍将有一定程度的回升;

二是净息差同比改善,尤其是股份行和城商行。受货币市场利率下行影响,股份行、城商行净息差在下半年环比有望出现较大幅度的上升,同比改善幅度更大,对净利润增长的贡献将更大(我们此处所指净息差是指将计入投资收益中的利息收入还原后的口径);

三是行业整体资产质量稳中向好。我们预计下半年随着信用紧缩的情况得到改善,企业流动性压力得到缓解,逾期情况有望得到一定程度的改善。此外,今年上半年有部分银行加大了存量不良的一次性确认和处置力度,这也减少了下半年的不良生成压力。我们估计下半年行业整体资产质量状况稳中向好,不过资产质量大幅改善这一情况出现的概率较低。由于宏观经济形势复杂多变,我们也仍将继续跟踪企业偿债能力演变趋势,以及时了解银行资产质量的变化。

最后,中间业务收入对净利润负面影响大为缓解,非息收入有望带来正贡献。我们在2017年报和一季报综述中已经指出,由于基数已经较低,理财业务对净利润增长的负面影响难以超越2017年,尤其是考虑到7月份资管新规补充通知出台后,银行理财规模收缩速度可能放缓,我们估计下半年中间业务收入对净利润增长的负面影响继续缓解。同时,其他中间业务收入项目进一步下滑的空间已不大,“减费让利”余地变小,而信用卡业务仍在高速增长。因此,我们预计中间业务收入下滑对净利润增长的负面影响将缓和。而受益于市场利率的下降,预计公允价值变动带来的其他非息收入将对净利润增长带来正贡献。

综合上述因素之后,我们预计上市银行整体净利润增速在2018年下半年仍将继续回升,全年有望达到6.5%左右。

三、投资建议(略)

我们预计下半年信贷放量、社融回稳,企业债务违约会陆续减少,对经济前景也无需过度悲观。

四、风险提示

目前中美贸易等存在不确定性,若经济因外部不利因素影响而失速下行,将对银行资产质量产生较大影响;

目前货币政策保持稳健略宽松,政策当局推出多项措施推动银行信用投放,如果后续政策效果低于预期,社融增速无法上升,对银行资产质量可能会有一定影响,对市场情绪也可能产生扰动。

有关说明

1.报告原标题:银行业2018年中报综述(上):下半年政策环境有望好于上半年

2.报告发布日期:2018年9月3日

3.为改善手机阅读体验,文字略有修改,但不改变原意。盈利预测、个股估值与投资建议请参见报告原文

4.请参阅我们的特别提示和法律声明

(本文作者介绍:中国人民大学金融学硕士,CFA持牌人,曾供职于浙商证券、光大证券研究所,担任金融行业分析师,2015年7月加盟东方证券研究所。)

责任编辑:赵子牛

欢迎关注官方微信“意见领袖”,阅读更多精彩文章。点击微信界面右上角的+号,选择“添加朋友”,输入意见领袖的微信号“kopleader”即可,也可以扫描下方二维码添加关注。意见领袖将为您提供财经专业领域的专业分析。