文/新浪财经意见领袖专栏作家 高瑞东

今年3月以来,我们看中美“政冷经热”,政治激烈博弈是常态;5月27日中美高层通话,拉开经贸缓和序幕。现在时间点,我们看四季度经贸进一步缓和,美对华关税有望减免,讨论就此展开。

一、四季度,中美经贸关系有望缓和

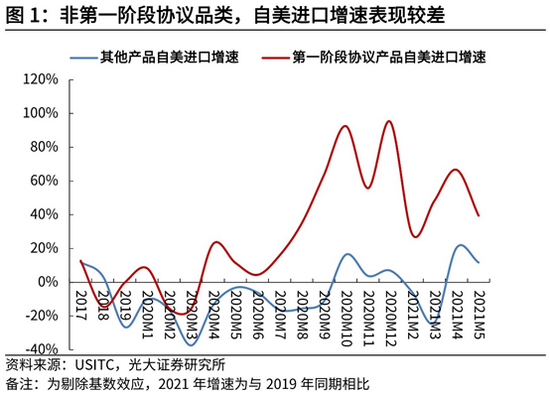

关税对美国国内输入通胀,限制美国经济复苏,中美均有意愿减免关税。我们在4月14日的报告《关税殿后,中美经贸缓和路线图》及6月8日的报告《“政冷经热”怎么谈,美方诉求在哪里?》中均提到,中美均有意愿减免关税。对于美方来说,一则,关税持续对美国输入通胀,限制美联储的货币政策操作空间。二则,由于中国目前也对美方征收反制关税,因此,非第一阶段协议产品,今年以来中国自美进口增速表现较差,同样限制了美国经济的复苏。对于中方而言,出口或在今年四季度承压,减免关税对于稳定出口有重要意义。

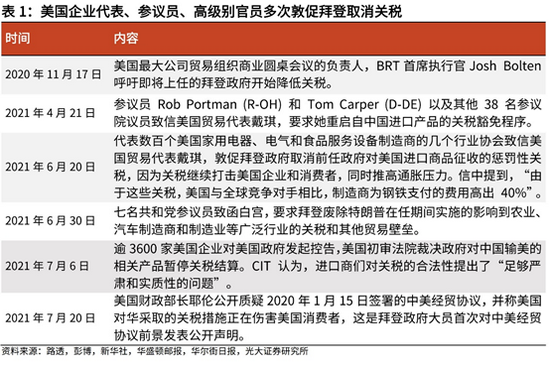

美方企业代表、议员等,今年以来多次敦促拜登政府取消关税,或者是重启关税豁免程序。去年以来,就有多个美国企业代表、议员等,公开敦促拜登政府取消对华关税。7月20日,美国财政部长耶伦公开表示,美国对华采取的关税措施正在伤害美国消费者,这也是拜登政府大员首次对中美经贸协议前景发表公开声明。

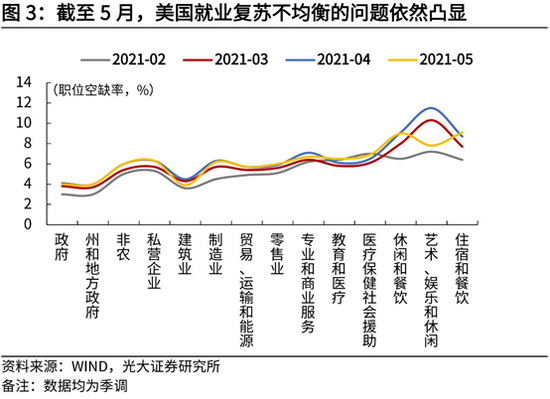

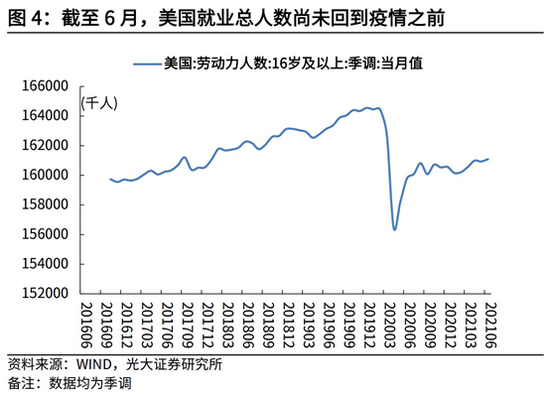

中美经贸关系缓和,也需要合适的窗口期,至少要等到美国国内就业基本恢复。美国经济依然处于复苏进程之中,就业恢复尚不充分。在美国就业基本恢复之前,拜登减免对华关税,都容易招致美国国内舆论反弹。一方面,美国目前就业总人数尚未回到疫情之前,就业复苏不均衡,密切接触型行业的职位空缺率远高于建筑、制造业。另一方面,6月开始多个州陆续取消失业补贴,9月初全美才会结束失业补贴发放。叠加疫情后,居民获得了多轮现金直接补贴,部分居民重返劳动力市场的进程可能相当缓慢。截至6月末,全美就业总人数尚未回到疫情之前水平。

合适的窗口期大概率在四季度出现。在美国国内就业基本充分恢复、但通胀依然存在较大压力时,就是拜登减免对华关税的合适窗口期。我们预判这个时间点大概是四季度。一则,全美大流行病失业补贴将在九月初到期,学校也开始秋季线下复课,加速居民重返劳动力市场;二则,美国大概在四季度接近群体免疫状态,疫情对于供应链复苏的限制也将逐步消减。

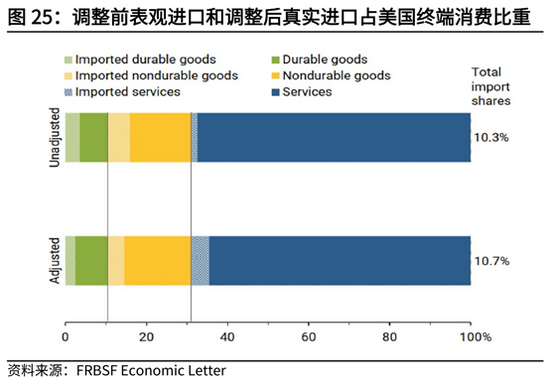

二、减免对华关税,可以小幅缓解美国通胀压力

取消全部对华关税,可以小幅缓解美国通胀压力,但作用不大。首先,美国进口占到终端消费的比重为10.7%,占生产环节的26.3%;其次,中国进口在美国终端消费进口的比重约为16%,来自中国进口在美国生产环节进口的比重为21%(Hale,2019)。汇总可知,来自中国进口对美国终端消费的实际影响为1.7%,对美国生产环节的实际影响为5.5%。因此,对华关税全部取消,确实可以小幅缓解美国通胀压力,但是实际作用不大。

我们测算,美国取消全部对华关税可以降低终端消费价格约0.2个百分点,可以降低生产环节价格约0.7个百分点(具体测算步骤见第五章)。也即,减免关税对于价格的影响,主要集中于生产环节,对于终端消费价格影响不大。

通胀压力削减多少,并不是拜登的核心诉求,通过减免关税换取利益,才是核心诉求。特朗普前总统通过对华加征关税的口号,来拉拢鹰派选民。事实上,对华加征关税后,制造业的工作机会也并未回流美国。但是,特朗普前总统的宣传目的已经达到。对于美国政客而言,对华施加怎么样的政策,只服务于当期的政治诉求。同理,减免对华关税,能够降低多少美国通胀压力,并非拜登核心诉求。拜登的核心诉求在于,通过对华削减关税,来换取党派基本盘的核心利益,为2022年中期选举造势。

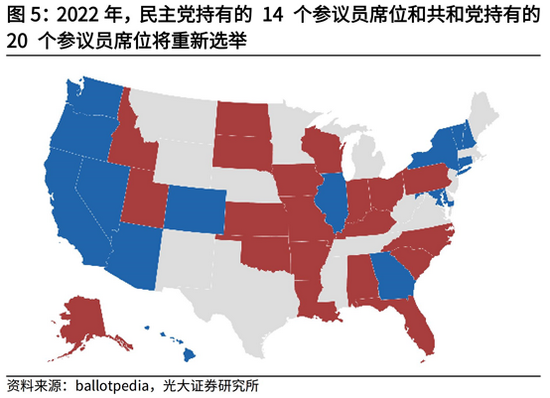

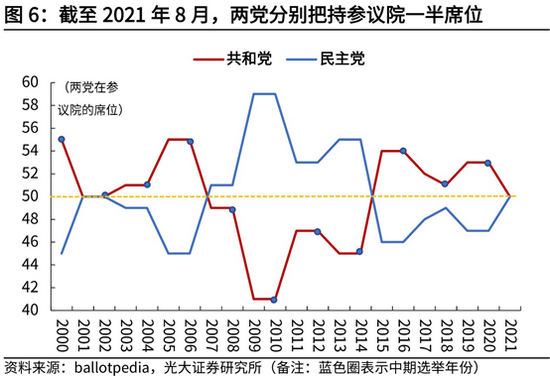

2022年中期选举临近,拜登需要兑现承诺。从拜登竞选捐款来源来看,拜登的五大基本竞选盘是金融、科技、医疗、互联网和新能源。金融和科技公司作为拜登背后主要利益集团,在华利益巨大。为了能够回馈基本盘的“金主”,拜登后续或继续向中国施压,以期进一步放宽市场准入和扩大开放。而拜登手中的筹码,就是减免对华关税。

在第五章中,我们对测算的整体思路做了详细陈述。简单来说,为了计算美国对华关税的影响,需要知道三个要素,美国对华加征关税情况、中国占美国总进口的比例、及美国总进口在美国消费和生产的比例。这三个数据,分别参考了USTR公布的关税清单、USITC公布的美国贸易数据、Hale等人在2019年对于进口向消费传导的比例测算。

三、从关税排除清单,看关税减免的优先级

3.1、2018年底到2020年8月,美方一直在推出关税排除清单

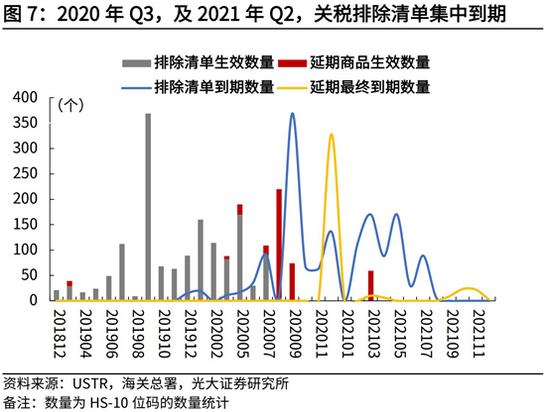

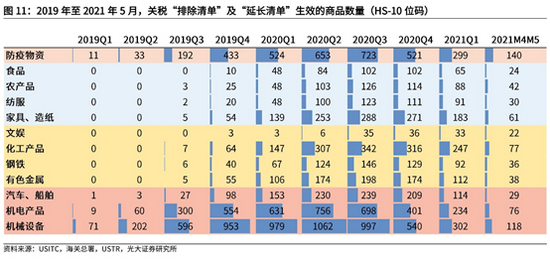

何为关税“排除清单”?美国对中方启动了关税这个“武器大棒”的同时,也给一些重要品类留了“后门”。自2018年12月开始,USTR网站上会公布关税排除清单。商品一旦进入关税排除清单,则可以得到一年到两年不等的关税豁免。2018年12月,USTR公布了第一批340亿美元关税清单对应的豁免清单后;到2020年8月,USTR一共公布了33批,涉及约2000个HS10位码商品的关税排除清单。2020年8月后,USTR再未公布新的排除清单。

部分“排除清单”到期后,美方会对部分商品进行豁免延期,公布“延期清单”。从2019年3月开始,在部分商品在排除清单到期之后,也可以获得3个月到2年不等的延期。2020年8月及9月,美方集中对一批关税排除清单到期商品进行了延期,这批商品普遍在2020年底再次到期。2021年3月份,USTR又集中公布了一批“延期清单”商品,这部分商品的关税豁免陆续在2021年底到期。

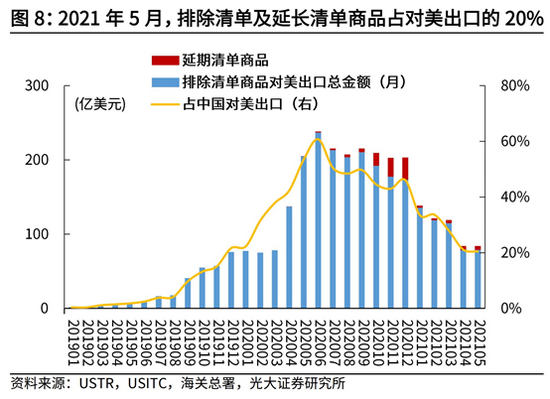

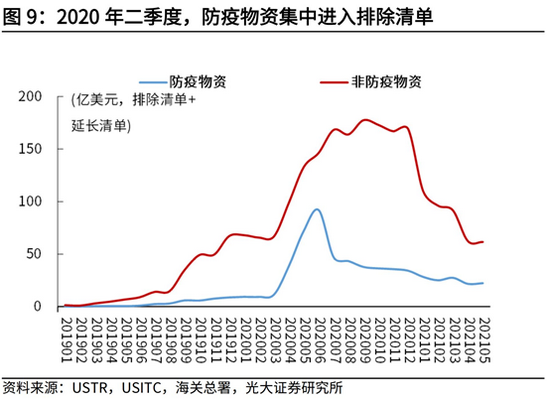

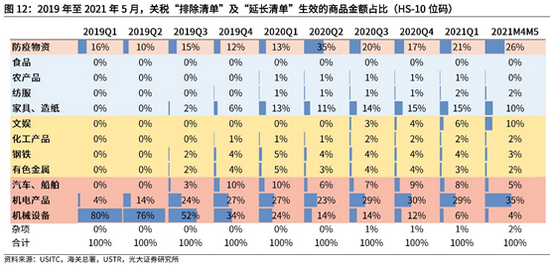

2020年三季度,及2021年二季度,关税“排除清单”集中到期;2021年四季度,剩余的“延长清单”也会陆续到期。2019年三季度和2020年二季度,美方密集公布了几批关税排除清单。2019年三季度,中美关系峰回路转,美方在9月前后集中公布了一批关税排除商品,释放诚意;2020年二季度,在新冠疫情的冲击下,美方针对防疫物资集中公布了一批关税排除商品。这使得关税排除清单,在2020年三季度,和2021年二季度,集中到期。2021年三季度,仅有少部分关税延期商品清单在生效。截至2021年5月,关税排除清单中的商品,加上关税排除清单到期后又延期的商品,占到中国对美出口金额的20%,远低于峰值的60% 。

3.2、机电产品和机械设备优先进入关税排除清单

优先进入关税排除清单的商品,有望优先在四季度获得关税减免。能够进入关税排除清单,要么是该类商品的难以找到替代品,对中国进口依赖较大,要么是行业游说能力较强,能够推动相关上游产品进入关税豁免清单。这两种特性,都会使得关税排除清单产品,有望优先获得关税减免。

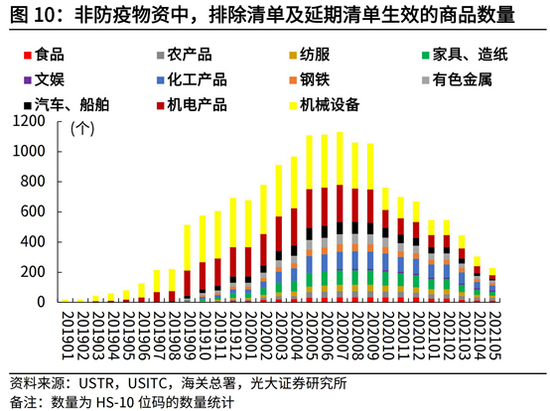

2019年,机电产品和机械设备优先进入关税排除清单。通过将关税排除清单的HS10位码商品归类为HS2码后,并分类(行业归类详见附录2),我们发现,机电产品(85章)和机械设备(航空仪器、机械器具、钟表等)在2019年优先进入了关税排除清单。当然,优先进入,也与第一批关税清单(340亿,于2018年7月生效)主要包含了这两类产品有关。但是,在340亿关税清单生效后,美方针对340亿批次清单陆续出台了多批次关税排除清单,正说明了此部分商品对于中国进口依赖度较大。

食品、农产品、纺服这类低技术产品,始终没有大规模进入到关税排除清单中。2020年一二季度,由于疫情蔓延,防疫物资也开始大范围进入了排除清单。2020年二季度,疫情冲击下,美国对于“宅经济”品类的需求快速增多,家具造纸相关品类开始进入排除清单。由于供应链断裂,化工产品也集中进入到了豁免清单。但是通过对比金额占比,可以发现,主要是防疫物资和家具造纸等品类对美出口金额较高,化工品类进入豁免清单的商品数量虽然多,但是金额相对较小。

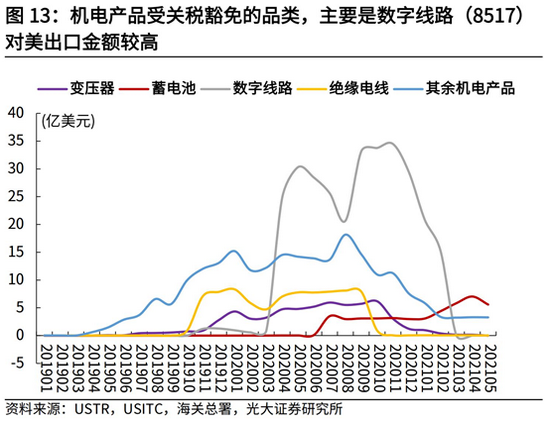

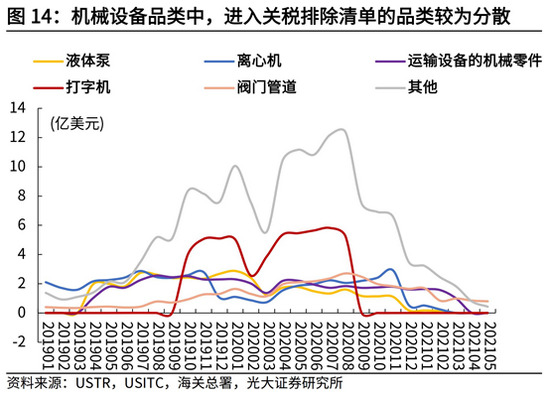

具体而言,哪些机电产品和机械设备进入关税排除清单?针对机电产品(85章)和机械设备(航空仪器、机械器具、钟表等)进一步分类,我们发现,机电产品进入受关税排除清单的品类,主要是数字线路(8517 )。机械设备方面,进入受关税排除清单的品类较为分散,主要是航空器(8803 )、液体泵(8413)、离心机(8421)、运输设备的机械零件(8431)、打字机(8473)、阀门管道(8481)。在疫情期间,打字机这类与宅经济办公相关性较大的品类也大幅进入了豁免清单。

3.3、机电产品、机械设备方面,美国对中间品进口的依赖度很高

为何美国会急于在2019年,将机电产品和机械设备纳入到关税减免清单?彼时,美国供应链还处于正常运转的状态。我们认为,原因在于,横向对比中美两国的产业链优势,可以发现,美国在相关产业链条的对外依存度其实是“两头大”,一方面在行业上游,美国往往占据了研发、设计等核心领域;另一方面,美国又将大量的中间品加工环节外包,导致行业对于中间品的依赖度也较高。

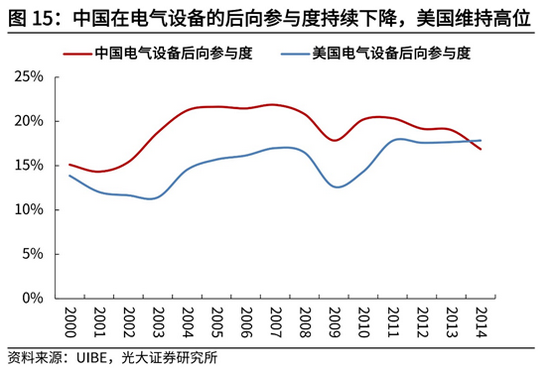

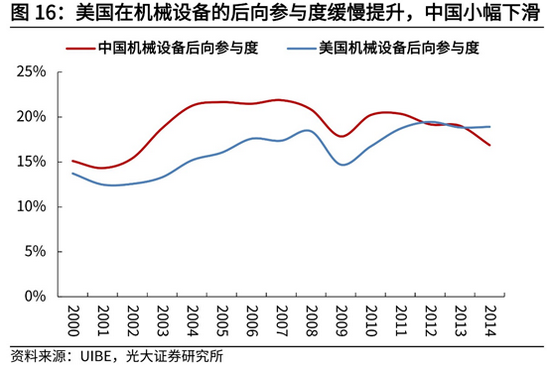

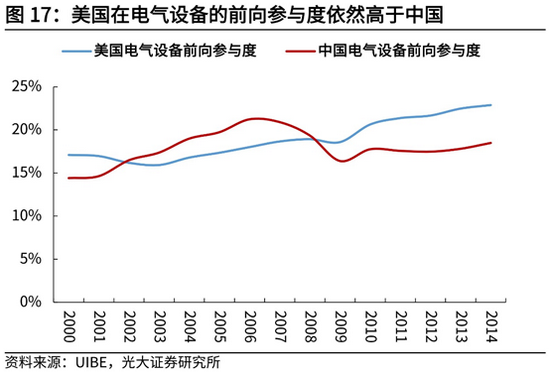

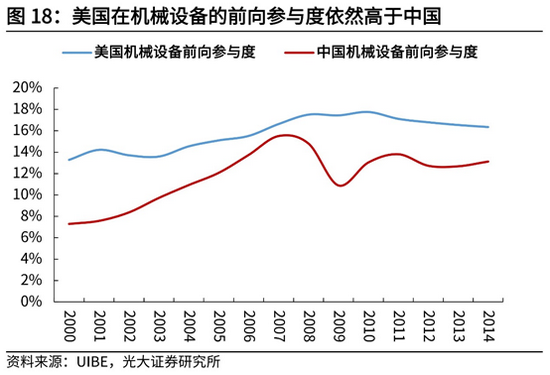

美国在电气设备、机械设备领域,一方面占据了行业最上游的研发、设计等核心环节,另一方面,对中间品的进口依赖度也比较高。根据WIOD数据库计算出来的前向和后向参与度可以看出,美国在机械设备、电气设备方面的参与度,自次贷危机后持续上升,而中国则在持续下降。在全球贸易价值链的核算中,后向参与度越高,表明该国的供应链对外国的中间产品依赖程度较高,即在产业链处于下游位置,对中间产品依赖程度较高。

当然,后向依赖度高,并不代表美国在产业链的研发、设计方面不占优势。实际上,在电气设备和机械设备方面,美国的前向参与度也处于较高水平。前向参与度较高,则表明该国的国内增加值更多的是作为中间产品出口到了第三国家,即在国际生产链上的位置就越靠前。

四、低技术品类对美出口份额快速下滑

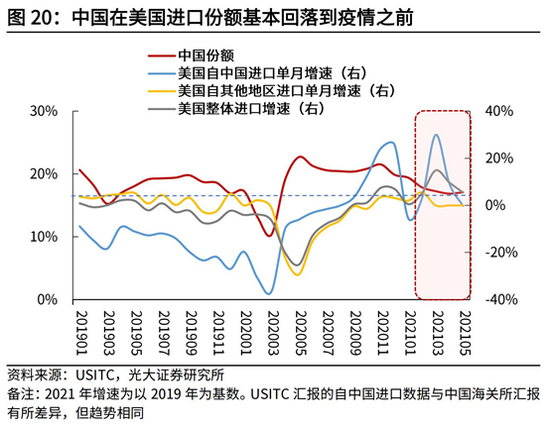

我们通过观察疫情以来,中国各类产品在美国进口所占份额,来观测美国对于相关品类进口的依赖度,以进一步佐证我们的观点。2020年上半年,据美方公布数据(USITC),自中国进口在美国总进口的份额约为18%。2020年上半年,疫情冲击下,中国和欧洲的份额快速上升,主要替代了墨西哥,和日韩的份额。2020年四季度以来,随着全球经济重启,中国份额快速下降。截至2021年5月,中国份额基本回到疫情之前。

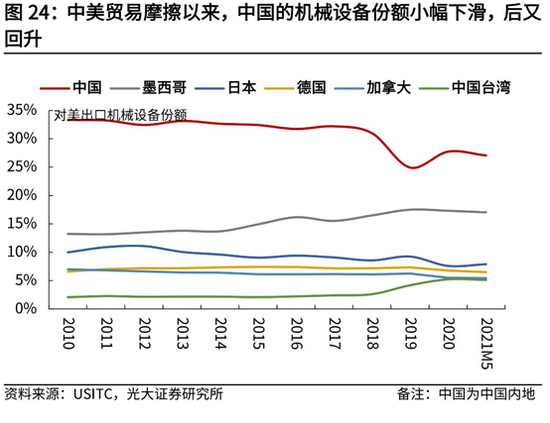

低技术品类份额下滑最大,机电产品、机械设备的份额下滑则相对较小。2021年5月,相对2019年,低技术链条中的食品、农产品、纺服、家具等品类,在美国总进口的份额普遍下滑了5个百分点以上,纺服大幅下滑了12个百分点。但是,工业品链条和高技术品类,如机电设备、汽车船舶、机械设备等品类的份额则相对稳定,机械设备的份额依然高于2019年。从份额来看,说明美方对于中国机电设备、机械设备的依赖度较大。

哪些国家在替代我国在美国的低技术品类出口份额,中国又在替代哪些国家的机械设备份额?份额的替代是否能够恢复?

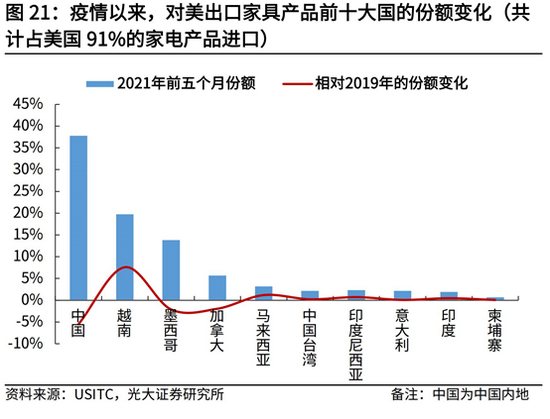

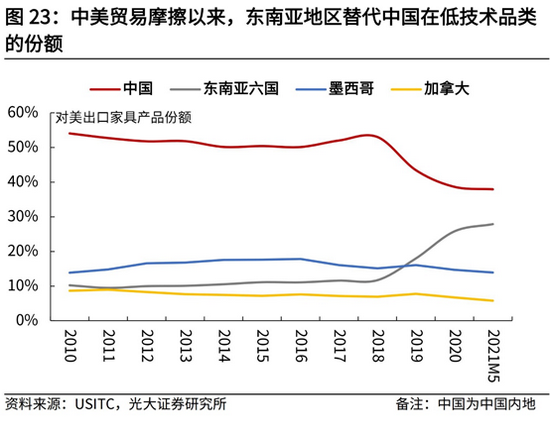

低技术品类方面,我国对美出口的份额主要被东南亚国家替代。以家具(HS-94)这类劳动密集型产品来观察,主要是越南等东南亚国家,在替代中国的份额。2021年前五个月,相对2019年,中国内地和墨西哥、加拿大在美国家具进口的份额持续下降,主要被越南、马来西亚、印度尼西亚等东南亚国家替代。事实上,中美贸易摩擦以来,东南亚加速替代了我国低技术品类产品的份额。即使在疫情冲击下,这个趋势只是短暂放缓,依然在继续推进。

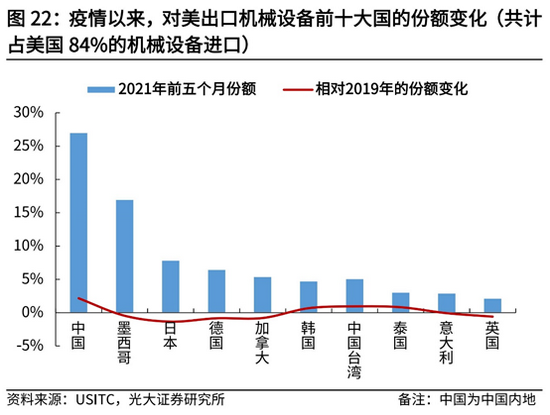

高技术品类方面,我国对美出口的份额主要替代了发达国家的份额。以机械设备(HS-84)观察,疫情以来,中国内地、韩国、中国台湾、泰国对美出口的份额均在回升,主要替代了日本、德国、加拿大、英国等发达国家的份额。

五、减免关税对通胀影响测算

为了计算美国对华关税的影响,需要知道三个要素,美国对华加征关税情况、中国占美国总进口的比例、及美国总进口在美国消费和生产的比例。

首先,美国对自中国进口的商品整体施加13%的关税。截至2021年7月,美国对中国的340亿美元、160亿美元、2000亿美元及3000亿美元的第一批(约为1200亿美元)商品清单加征关税在生效。综合来看,美国对自中国进口的商品整体施加13% 的关税。

2018年7月6日,340亿美元清单加征25%;

2018年8月23日,160亿美元清单加征25%;

2018年9月24日,2000亿美元清单加征10%;

2019年5月10日,2000亿美元清单加征25%;

2019年9月1日,3000亿美元部分清单(约1200亿)加征15%;

2020年2月14日,3000亿美元部分清单(约1200亿)关税下调至7.5%。

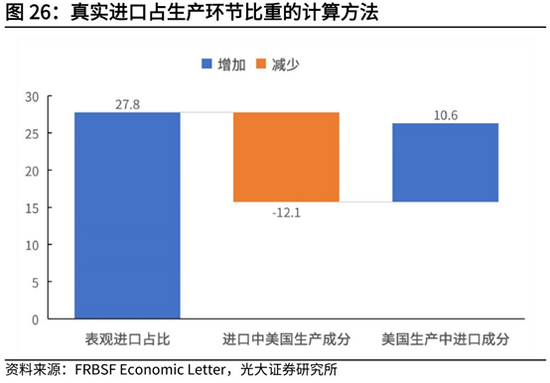

第二,美国进口占到终端消费的比重为10.7%,占生产环节的26.3%。表观进口不能真实反映进口对终端消费和生产环节的影响,这是因为在全球价值链生产体系下,美国生产中有来自他国进口的成分,而他国进口中也有来自美国生产的成分。于是,Hale等人在2019年 ,以表观进口占比作为基础,去除进口中美国生产成分,加上美国生产中进口成分,最终得到真实的进口占美国终端消费和生产环节的比重。

具体来看,在终端消费中,表观进口为10.3%,进口中美国成分为4.4%,美国生产中进口成分为4.7%,因此,真实进口占终端消费的比重为10.7%(即为10.3%-4.4%+4.7%)。进一步,在生产环节中,表观进口为27.8%,进口中美国成分为12.1%,美国生产中进口成分为10.6%,因此,真实进口占生产环节的比重为26.3%(即为27.8%-12.1%+10.6%)。

第三,中国占到美国总进口的份额约为18%。据美方公布数据(USITC),截至2021年5月,中国份额基本回到疫情之前,也即为18%左右。根据Hale等人在2019年 的测算,来自中国进口在美国终端消费进口的比重约为16%,来自中国进口在美国生产环节进口的比重为21%。

第四,来自中国进口对美国终端消费的实际影响为1.7%,对美国生产环节的实际影响为5.5%。汇总来自中国进口占美国终端消费进口比重以及总进口占美国终端消费比重的相关数据,可以得到,来自中国进口对美国终端消费的实际影响为1.7%(10.7%*16%);同理,可以得到来自中国进口对美国生产者环节的实际影响为5.5%(26.3%*21%)。

第五,减免对华加征关税可以降低大约0.22%的终端消费价格,与0.71%的生产环节价格。在合理假设没有关税的价格指数为1的基础上,根据中美关税相关数据,可以得到加征关税的终端消费价格指数为1.0022【1*98.3%+1.7%*(1+13%)】,加征关税的生产环节价格指数为1.0072【1*94.5%+5.5%*(1+13%)】。因此,减免对华加征关税可以降低大约0.22%的终端消费价格与0.71%的生产环节价格。

参考文献

[1] Hale G B , Hobijn B , Nechio F , et al. How Much Do We Spend on Imports?[J]. FRBSF Economic Letter, 2019.

[2] Hale G B , Hobijn B , Nechio F , et al. Inflationary Effects of Trade Disputes with China[J]. FRBSF Economic Letter, 2019.

(本文作者介绍:光大证券董事总经理,首席宏观经济学家,研究所副所长,早稻田大学经济学博士,中国财政部金融人才库专家,中国金融四十人青年论坛会员。)

责任编辑:雷玮

新浪财经意见领袖专栏文章均为作者个人观点,不代表新浪财经的立场和观点。

欢迎关注官方微信“意见领袖”,阅读更多精彩文章。点击微信界面右上角的+号,选择“添加朋友”,输入意见领袖的微信号“kopleader”即可,也可以扫描下方二维码添加关注。意见领袖将为您提供财经专业领域的专业分析。