文/新浪财经意见领袖(微信公众号kopleader)专栏作家 王剑

监管层稳步推进银行理财向资管的转型,但也考虑到市场的波动,节奏上有所调整,以希望尽可能实现平稳过渡。

10月19日一早,还没开盘,主要金融部委领导发言给市场鼓劲。其中,银保监会说《商业银行理财子公司管理办法》(以下简称“财子新规”)制定完毕,现正式向社会公开征求意见。

12月2日,《商业银行理财子公司管理办法》正式颂布实施。

回顾文件的历程

我们先大概回忆一下过去一段时间,事情是这样的:

(1)2017年11月(金融去杠杆正如火如荼中,众机构正被按在地上摩擦),万众瞩目的“资管新规”公开征求意见,这是大资管行业的纲领性文件。内容与此前的媒体报道版本有所不同,显示出前期的内部征求意见环节,已在修改。此次公开征求意见,市场反响很大,提的意见很多,看得出来,有些意见的背后是刚兑之心不死。

(2)2018年4月(受内外因素影响,股市已见顶回落),“资管新规”正式颁布实施。跟公开征求意见稿相比,对资管产品的投资操作有所灵活,但改动不算太大。

(3)2018年7月(股市仍在下行,大盘自高位已跌去20%左右),“资管新规”配套补丁颁布,对一些细节加以明确,并对过渡期内的一些做法给予宽松,以保证过渡期平稳。同时颁布的还有银保监会的“理财新规”(征求意见稿)、证监会专户资管新规(征求意见稿)。

(4)2018年9月(股市仍在下行),“理财新规”完成征求意见,正式颁布实施。修改不大,但银保监会也给予剧透,银行通过理财子公司开办理财业务的,很多地方有另行规定,且较银行通过内设部门开办理财业务要宽松。于是,大家都在憧憬着理财子公司管理办法(模仿基子公司简称,暂称“财子新规”,这个叫法较为吉利)。

(5)2018年10月(10月以来股市恐慌性快速下跌),“财子新规”终于公开征求意见。

(6)2018年12月,财子新规正式颂布实施。

可见,监管层稳步推进银行理财向资管的转型,但也考虑到市场的波动,节奏上有所调整,以希望尽可能实现平稳过渡。

意义:理财子公司玄机

理财子公司的设立,有多方面意义,很重要的一点,是让资管业务与自营业务进一步分离,从组织机构上增加理财的独立性,从而助力于理财业务打破刚兑、回归本源的目标。而且,金融下设独立子公司开办资管、理财业务,也是海外的通行做法,国内券商、保险行业也已这样操作,收效较好。

我们先来看理财业务数据。截止2017年末,表外理财余额(即不包括保本理财)为22.17万亿元。按经验,现在的理财业务“息差”水平仅在半个点(0.5%)左右,好一点的可能再略高一点。先按半个点计,则全行业表外理财的收入是1108亿元。再扣掉其他一些费用和税收的话,实际贡献的利润还要更低。而商业银行全行业2017年利润在1.9万亿元左右。

也就是说,理财业务一大堆人,热热闹闹忙活一整年,还弄得监管领导一脸不高兴,结果只为全行业贡献了5%左右的利润(各银行比例不一,有些较高)。莫非,银行们为了提高老百姓的财产性收入,无私奉献?

显然没这么简单。银行开办理财业务,赚钱是其次,更主要原因在于:

(1)揽客:你不发理财,而隔壁银行在发,那客户就跑了。

(2)调表:借理财业务,美化银行部分监管指标(比如资本充足率、不良率、存贷比等)。

调表一事不难理解,方式令人眼花缭乱,随便举几个例子:

(1)本来银行自持的贷款,要计提资本或拨备,放到理财中来,就省提了资本或拨备。

(2)某笔贷款要发生不良了,赶紧先放到理财去,就不体现在表内的不良率中了。

(3)合意信贷额度不够了,那么让理财去给客户投放资金。

(4)季末了,存款还没拉够,那么安排一笔理财在3月30日到期,存款就有了。

(5)某客户来申请贷款,不符合贷款政策,那么用就理财偷偷投放。

不一而足,更详尽的做法,已写在“三三四十”等检查文件中。理财业务是好东西,不妥的东西往里面一装,KPI就变得美好了,生活也就变得美好了。但这令监管领导十分光火,因此一系列检查在近年开展,严查上述做法。

问题就来了:这些事情,是理财业务部门自己想出来要做的吗?

这些理财业务人员,老是干这些风险不小的事情,却一年到头才赚1000亿元……怎么看也不划算,不像是主动为之。比如,理财部门的人会心血来潮主动接进来一笔不良?他们会心血来潮老在3月30日安排理财产品到期?似乎无此动机啊……

没错,肯定是有人指使他们干的。

换言之,一个缺乏业务独立性的理财业务部门,根本称不上真正意义的业务部门,而是总行的调表工具。这种情况下,也很难成为真正意义的以投资客户利益为重的代客理财业务部门,打破刚兑、回归本源之类的也无从谈起。

然而,对于从业人员本身而言,如果是真正有能力、有意愿从事资管、理财业务的,那么应该是欢迎分设独立子公司的。因为,在此前,由内设部门操作时,理财业务对于总行而言,并不完全是一门独立的业务,并不完全是以经营价值最大化为导向,很多时候是沦为总行操作、粉饰业务与监管指标的工具。比如,通过理财业务实现某些资产的出表,藏匿不良资产或投向不合要求的资产,从而美化了资本充足率、不良率、存贷比等多项指标。因此,理财已不完全是一项价值最大化导向的业务,而是一种行内的调表工具。

其实,出表并无问题,银行调节资产负债结构何错之有?但是,佯装出了表,其实仍由银行承担这些资产的风险,给理财客户实施刚性兑付,这才是问题所在。监管层多年来一直在致力于让理财回归资管,但收效甚微。

因此,理财改由独立子公司运作后,能够很大程度上破解上述问题(能不能100%破解倒也未必),使理财经营团队获取一定的独立性,更大程度上转向价值最大化目标,从而有助于理财业务真正回归代客资管的本源。

值得关注的具体规定

从“财子新规”的具体规定来看,理财子公司的业务规则比银行内设部门开办的理财业务有明显宽松。其中,有些内容在9月“理财新规”的答记者问中,银保监会已给出剧透。

从“财子新规”上看,银行开设理财子公司的门槛较低,没有规定多少规模以上或什么监管评级以上的银行才允许,因此大大小小的银行几乎都能开办子公司,有利于大家都从事这项业务。

不过也有点遗憾,从股东要求上看,要求是银行、金融机构或达到一定门槛实力的企业,就把员工持股的路堵了。

在具体业务操作上,市场比较关注的几点是:

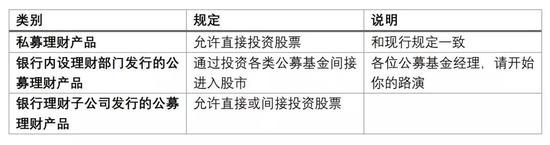

(1)理财资金买股票

理财子公司发的公募理财可以直接入市投资股票,不用嵌套。但有集中度要求,全部公募理财产品持有一个股票不得超可流通股票的15%。而此前中证登已发通知解决了理财产品的开户问题。

(2)委外机构准入门槛

“理财新规”不允许银行内设部门发的理财产品去买私募基金,也不允许做委外时找私募管理人合作(AIC下设的私募基金除外)。而理财子公司允许私募产品委外给私募基金管理人,但对私募基金管理人给出了详细的条件,包括登记满一年、无不良纪录、有三年以上连续的历史业绩等。这对私募行业而言确实是一个利好。

(3)其他细节

销售端:理财子公司的理财产品可由银保监会认可的其他机构代销(银行理财只能银行业机构代销); 不设销售起点(银行理财为1万元)。这些调整便利于产品的销售,有利于扩大规模。

投资端:与银行理财相比,理财子公司的理财产品投资等操作上更加灵活,可设分级产品;非标占净资产比例要求不高于35%,再无占全行总资产4%的规定(因为已独立于母行)。

(4)最终正式稿与征求稿的差异

银行理财子公司可以以自有资金投资于本公司发行的产品,但有比例限制,不得超过其自有资金的20%,不得超过单只产品的10%,不得投资于分组产品的劣后份额。

除了上述几点外,不要忘记,“资管新规”“理财新规”中的各项规定,理财子公司也要遵从。

(本文作者介绍:中国人民大学金融学硕士,CFA持牌人,曾供职于浙商证券、光大证券研究所,担任金融行业分析师,2015年7月加盟东方证券研究所。)

责任编辑:陈鑫

欢迎关注官方微信“意见领袖”,阅读更多精彩文章。点击微信界面右上角的+号,选择“添加朋友”,输入意见领袖的微信号“kopleader”即可,也可以扫描下方二维码添加关注。意见领袖将为您提供财经专业领域的专业分析。