文/新浪财经意见领袖(微信公众号kopleader)专栏作家 杨望

近年来人民币汇率双向波动、市场预期分化特征明显,人民币对美元汇率弹性逐步增强。2018年4月以来,人民币对美元持续贬值。人民币月平均汇率从4月的6.2975贬值至9月初6.8445,贬值幅度达到8.69%。

过去两周人民币汇率更是逐渐逼近7的关口,10月31日在岸人民币汇率失守6.97关口,离岸人民币收盘于6.9804。11月2日,受美元指数短线暴跌和中美高层密切沟通等利好因素影响,当日在岸、离岸人民币双双收复6.89关口。而近一周,在岸、离岸人民币汇率再次跌回6.96。一时间,“破7”还是“守7”的话题引发市场争议不断。

瀚德金融科技研究院副院长 中国人民大学国际货币所研究员 杨望

瀚德金融科技研究院副院长 中国人民大学国际货币所研究员 杨望7有何玄妙:历史界限与心理关口

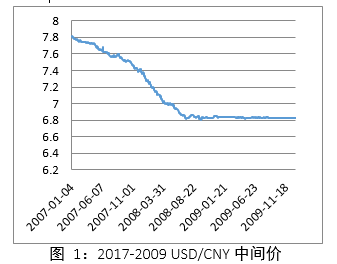

2005年7月,我国开始实行浮动汇率制度,这使得中国几十年改革开放积累的增长红利得到释放,人民币一路升值。人民币对美元汇率从8:1一路升值至2008年8月达到6.8:1。

2008年,美国次贷危机爆发,全球金融市场暴跌,为了稳住人民币汇率,央行采取盯住美元汇率的措施,将美元兑人民币汇率稳定在6.8-6.89区间(如图1)。这是市场对人民币汇率7底线的第一次认识。2010年后,随着世界经济的复苏和中国经济的加速发展,人民币走上升值的快车道。2014年底,人民币汇率升值至6附近。

2016年,英国脱欧、美联储加息、特朗普当选等事件使得美元走强,人民币全年贬值近6.83%,2016年底美元兑人民币中间价更是突破6.96关口(如图2)。最终,央行动用四分之一外汇储备打击国际做空势力,将汇率守在7的关口。此举奠定了“美元兑人民币汇率7关口”的重要地位。

数据来源:中国外汇交易中心,瀚德金融科技研究院

数据来源:中国外汇交易中心,瀚德金融科技研究院汇率关口“7”除了作为历史中不曾突破的界限,以及央行“保汇率”的里程碑外,也是投资者的一个心理关口。有研究指出,每次汇率逼近7的关口时,都有会有一波做空人民币的短期流动资金集中出现。一旦汇率突破7的心理关口,可能会导致投资者对人民币未来贬值空间的预期放大,追涨杀跌的羊群效应,将会使得汇率调整的难度和成本成倍放大。尤其在国际环境不稳定,中国经济进入增速换挡区间的情况下,突破7可能将给投资者信心较大打击。

守7的底气与破7的压力

底气之一,中国经济面基本面稳健。

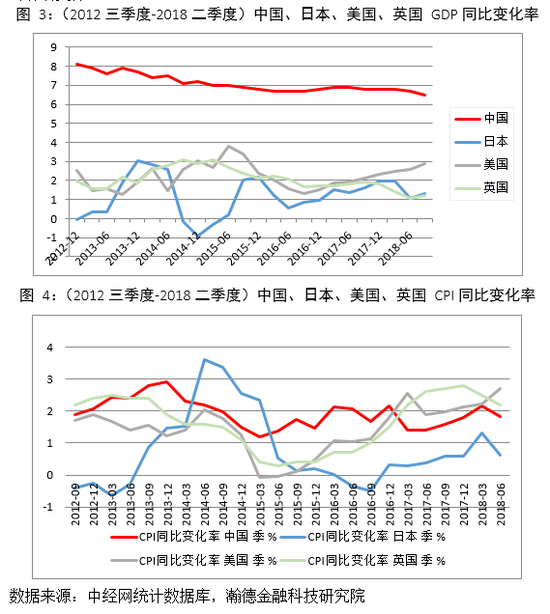

季度波动不超过0.1%,年度GDP增速仍在6.7%-6.9%区间,中国经济随进入“L”型换挡阶段,但增长率仍大幅高于美国2%左右(如图3)。就业情况良好,2018年8月,全国城镇调查失业率为5%。物价方面(如图4),通胀温和,2001-2017中国平均通胀2.3%,远低于其他发展中国家,和发达国家相近,成为长期汇率的有利支撑。

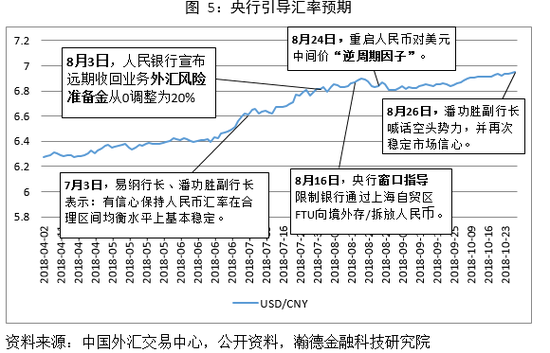

底气之二,政策引导避免汇率过度贬值。

一段时期以来,货币当局和外汇管理部门已经退出常态化的外汇市场干预,不会直接参与外汇交易。其目前主要运用的间接政策手段包括:调节离在岸市场上的外汇需求、增加交易成本、调整汇率形成机制、引导市场预期。(如图5)2018年4月,人民币对美元进入加速贬值通道以来,当局综合运用间接调节手段引导预期,对冲贬值方向市场顺周期行为。

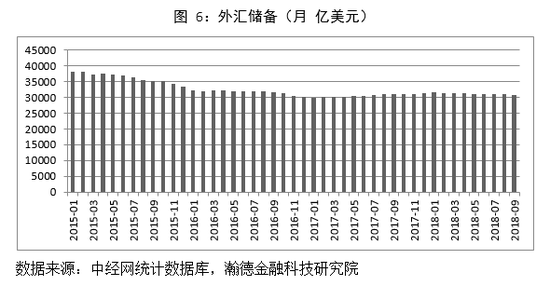

当然,在一定情况下,当局也会运用外汇储备对市场进行干预,防止人民币过度贬值。(如图6)2015年来,我国始终保持三万亿美元以上外汇储备,并且总体趋势平稳。

底气之三,人民币国际化进程加速。

2018年1月,根据环球同业银行金融电信协会(SWIFT)统计,人民币在国际支付货币中的份额为1.66%,为全球第五大支付货币。截至2017年末,境外主体持有境内人民币股票、债券、贷款以及存款等金融资产金额合计4.29万亿元,同比增长41.3%。

中国人民银行发布2018年人民币国际化报告(2018 RMB INTERNATIONALIZATION REPORT)显示,人民币国际化发展呈现如下特点:一是服务贸易项下人民币跨境结算规模持续上升;二是证券投资带动资本项下人民币跨境结算规模较快增长;三是全口径跨境融资宏观审慎管理政策进一步完善,有利于实体经济降低融资成本;四是境外主体在境内金融市场参与度显著提高,特别是债券通的推出,进一步促进了中国境内金融市场的双向开放;五是人民币原油期货交易推出,大宗商品人民币计价功能取得突破。

近期消息层面,25日安倍访华,26日中国人民银行宣布,中日将重启货币互换,协议规模2000亿元人民币/3.4万亿日元,协议有效期3年。相比于五年前的互换协议,此次规模扩大10倍之多。中日签署货币双边协议,标志着人民币在国际化进程中迈出重要一步。

由此可见,人民币国际化进程的正在加速,人民币在国际贸易中的地位也在不断提升,这将是人民币长期升值的重要动力之一。

压力之一,美国经济持续向好,加息预期仍存。

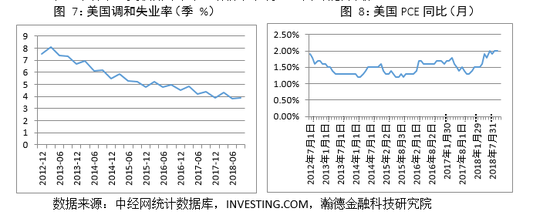

2018年以来,美国经济持续向好,就业市场和经济表现强劲。失业率降至新低(如图7),同时,一季度美国GDP环比初值按年率增长2.3%,二季度进一步提高到4.1%,为2014年三季度以来最好水平。通胀方面,有抬升的迹象(如图8),美国核心个人消费支出平减指数(PCE)同比,六年来首次触及美联储2%的目标。在此条件下,美联储对未来经济前景乐观,12月可能再次加息。

压力之二,我国贸易顺差优势消退,金融顺差基础不稳。

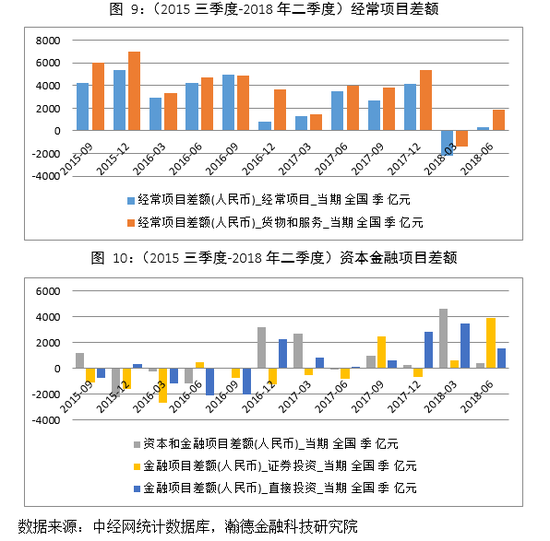

虽然2017年以来,国际收支呈现双顺差形势,但是受中美贸易影响,国际收支经常项目顺差明显减少(如图9)。资本与金融项目差额波动较大(如图10)。市场对于“双逆差”的担忧或引发利空情绪。

压力之三,国际局势不确定性增大。

2018年4月特朗普政府对钢铁、铝加征全球性关税以来,国际贸易争端不断,保护主义趋势继续抬头,全球格局正在发生改变。国际局势不确定性不断增强。

近期美国中期选举民主党胜利,使得国会陷入“分裂”状态,关于特朗普减税、扩大基建等相关政策能否顺利推出,以及特朗普是否能够连任都存在较大不确定性。此外,欧元区的政坛动荡也不容忽视。除英国脱欧及意大利财政放松外,德国也成为欧元区一个重要不确定因素。德国总理默克尔领导的基民盟姊妹党基社盟(CSU)14日在巴伐利亚州的地方选举中失利。10月28日默克尔所在的保守派政党及其在柏林的盟友社民党,在黑森州选举中再次失利,这给脆弱的默克尔政府带来新的打击。默克尔表示放弃竞选党主席。作为欧盟和欧元区“实际意义上的领导人”,默克尔的离任将对欧元区产生较大冲击。欧元作为美元指数中占比过半的货币,欧元区局势将利好美元。

是否破7并不重要,合理均衡波动更为重要

守住某个点位将与其他政策目标形成冲突。根据蒙代尔不可能三角的经典理论,维持外汇稳定、保证独立的货币政策、资本自由流动这三者不能同时存在。若为维持汇率的稳定,则需采取外汇管制或资本管制举措,这在目前外部环境变数增多的情况下,显得十分被动。并且也会造成价格形成与资源配置的扭曲。其实,不论6.9也好,还是7也好,守住某个点位并非汇率保持稳定的参照。汇率稳定更多应当考虑,其是否在一个合理的均衡水平幅近波动,并且这个均衡水平是可根据市场情况动态变化的。

汇率市场化,需破除点位思维。近几年来,人民币汇率市场化改革不断深入。从811汇改,到增加CFETS篮子货币数量,到引入“逆周期调节因子”,均使人民币对美元中间价机制更加完善,使汇率市场化改革更加深入。需要认识到,目前外汇市场存在的一个重要问题是,市场认知与政府政策引导框架有一定偏差,这种偏差导致人民币汇率非理性波动、羊群效应更为明显。“美元兑人民币7的关口”正是这种市场认知偏差的反映。因而破除投资者的点位思维,塑造“人民币将在合理区间波动”的概念,是对汇率市场化改革非常重要的助力剂。

最后,需要认识到,第一,人民币汇率短期内暴跌可能性很低,在合理区间双向波动则是为未来大概率的走势;第二,人民币汇率的合理均衡水平是动态变化的;第三,也需认识到,人民币仍具有长期升值基础。

(本文作者介绍:瀚德金融科技研究院副院长、中国人民大学国际货币研究所研究员。)

责任编辑:张文

欢迎关注官方微信“意见领袖”,阅读更多精彩文章。点击微信界面右上角的+号,选择“添加朋友”,输入意见领袖的微信号“kopleader”即可,也可以扫描下方二维码添加关注。意见领袖将为您提供财经专业领域的专业分析。