文/新浪财经意见领袖(微信公众号kopleader)专栏作家 黄志龙

中美国债收益率利差、人民币对美元汇率的走势,其根源在于中美经济周期的错配。但是,从中期来看,人民币汇率大幅贬值的基础并不存在。

今年以来,美联储加息三次,而中国央行降准三次,“一升一降”反映了两国货币政策的分化。央行行长易纲前不久表态“货币政策工具还有相当的空间,包括利率、准备金率以及货币条件等”,充分说明当前货币政策宽松的趋势还将延续。那么,中美货币政策分化,具体有哪些表现?对人民币汇率前景又会产生哪些影响?且看以下分析。

中美货币政策分化的主要表现

中美货币政策的分化,主要表现在以下三个方面:

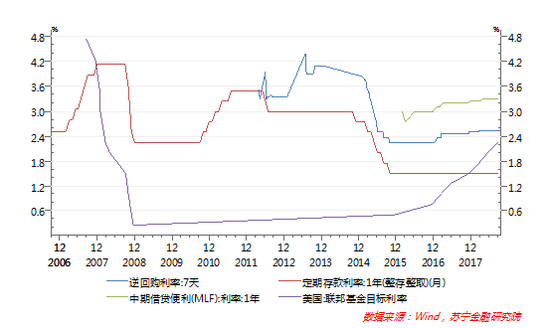

首先,中美政策利率的分化趋势明显。自2015年12月启动第一次加息以来,美联储累计加息次数已达8次,联邦基金目标利率从0.25%上升到2.25%。在此期间,中国央行基准利率——一年期存款利率一直不为所动,央行只对公开市场操作利率——逆回购利率和中期借贷便利(MLF)利率进行了调整。其中,MLF操作利率是在2016年6月、2017年1月、2017年3月、2017年12月和2018年4月分别进行了微幅上调,利率水平由2.75%上升到3.2%,累计涨幅仅为0.45个百分点,同期7天逆回购利率累计涨幅也仅为0.3个百分点。而在今年6月和9月美联储两次加息中,中国央行基准利率、政策利率都保持不变,分化趋势明显(参见下图)。

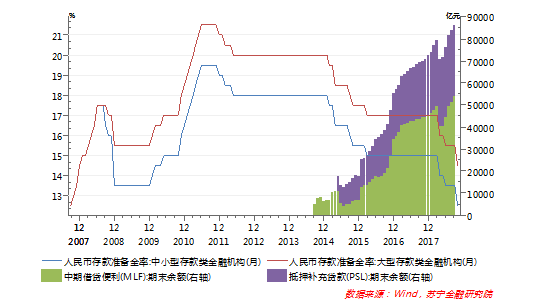

在今年以来的美联储加息期间,央行不但未跟进加息,而且还采取了三次降准政策,无论是大型金融机构还是中小型金融机构,准备金率都降至近十年来新低。与此同时,央行通过MLF、PSL等流动性操作工具也释放了大量流动,9月末二者余额累计已达到8.62万亿元,创下历史新高(参见下图)。

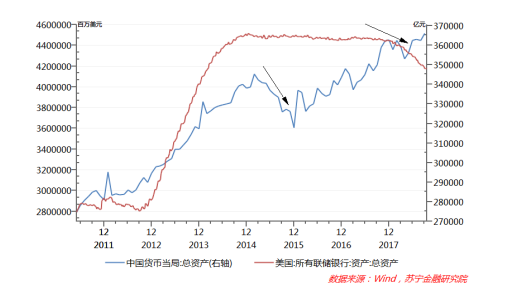

其次,中美两国央行资产负债表规模变化出现了分化。2017年6月14日,美联储宣布在当年底前开启缩表进程,并于当年10月正式启动缩表。截止2018年10月17日,美联储总资产规模从缩表之初的4.52万亿美元收缩到4.22万亿美元,缩表规模达到3000亿美元。在此期间,中国央行的总资产规模除了今年一季度经历短暂收缩外,第二、三季度继续保持快速扩张,9月末央行总资产规模达到36.6万亿元,创下历史新高。随着货币政策的转向,短期内中国央行缩表的可能性不大。

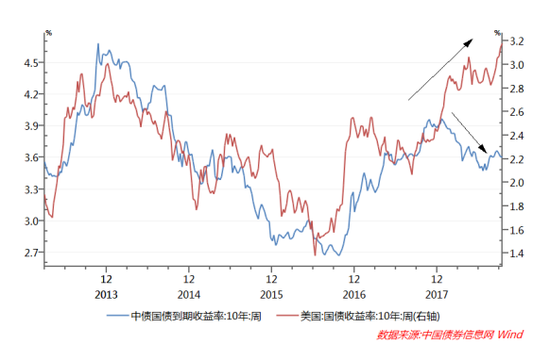

最后,中美国债收益率走势近年来首现分化。货币政策层面分化,必然会影响到资金市场利率走势的分化。主要表现在两个方面:一是长期资金利率走势分化,主要是中美10年期国债收益率利差进一步收窄。特别是今年以来,中国10年期国债收益率从年初一度突破4%,下行到10月下旬的3.55%,而同期美国10年国债收益率则跟随美联储加息由年初的2.4%攀升到当前的3.2%。“一升一降”也使得二者的利差从1.6个百分点收窄到当前0.35个百分点,创近年来新低。

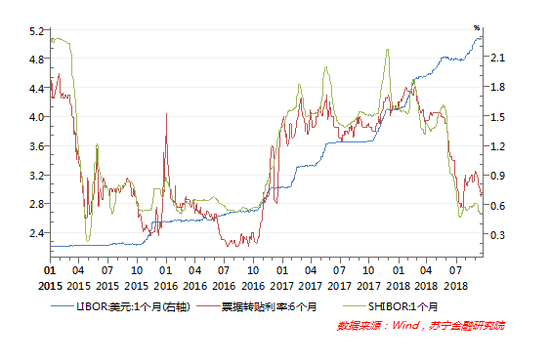

二是短期资金市场利率走势再分化。以美元和人民币1个月银行间同业拆借利率为例,在本轮加息周期中,1个月美元LIBOR利率保持上升,由2015年初的0.2%持续上升到9月末2.28%,与美联储加息节奏基本同步,但同期上海银行间SHIBOR利率则经历了一个上涨和下跌周期。特别是今年年初以来,LIBOR和SHIBOR、票据转贴利率的分化趋势尤为明显(参见下图)。

人民币汇率仍面临一定的贬值压力

如前文所述,中美货币政策分化,造成了中美长期国债收益率利差大幅收窄。无论是汇率理论中的“利率平价”机制还是欧美国家的实践都表明,利率都是影响汇率短期波动的关键因素。

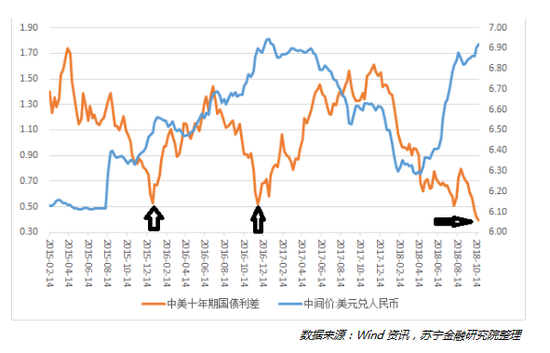

2015年“811汇改”前,由于人民币汇率受央行干预程度更高,二者相关性并不十分密切。但是“811汇改”后,央行对人民币汇率波动容忍度大幅提升,自此之后,人民币对美元汇率与中美国债收益率利差的关联度明显增强,这一相关性在以下几个时间段内表现得尤为突出:

2015年12月,中美国债收益率利差大幅下降至0.5个百分点,此时人民币汇率也经历了811汇改后的第二轮贬值,对美元汇率下行至6.56;

2016年12月,中美国债利率再度下探至0.5个百分点,此时人民币汇率也贬值到汇改之后的新低6.95;

2017年全年,中美国债收益率利差持续保持在1-1.65个百分点的高位,相应地,人民币对美元汇率持续升值到6.26;

2018年以来,中美货币政策的分化,使得中美国债利差跌破0.4个百分点,达到汇改以来的低点,同期人民币对美元汇率也接近前期低点,达到6.93(见下图),但是当前的美元指数(96)却与前期高点103,仍有不小的差距。

由此看来,从中美国债收益率利差的指标观测,当前人民币汇率仍然面临一定的贬值压力,一旦美元指数再度强势突破,人民币对美元汇率破7的可能性将明显增加。

人民币大幅贬值的概率不大

中美国债收益率利差、人民币对美元汇率的走势,其根源在于中美经济周期的错配。但是,从中期来看,人民币汇率大幅贬值的基础并不存在。

从美元指数走势这一最大的外部因素看,尽管美国经济依然强劲,美联储加息和缩表稳步推进,但历史经验表明,美联储加息并不必然导致美元指数走强,如1987年-1989年、2004年-2006年、1993年-1995年和2017年都曾经历了美联储加息、美元指数走低的情况。同时,最近美国CPI已出现连续两个月大幅下滑,加息的幅度与节奏似乎也不明朗。更值得注意的是,特朗普政府对美联储加息、强势美元的反对态度是旗帜鲜明的,近期美国股市大跌,特朗普认为美联储加息是罪魁祸首。因此,一旦美元指数持续走强,特朗普必然会对美联储和其他国家施压,或要求美联储放缓加息步伐,或指责他国操纵汇率来为强势美元降温。近期,美国财政部正考虑修改“汇率操纵国”标准便是明证。由此,因美元持续走强而导致人民币大幅贬值的可能性较低。

从国内经济基本面看,虽然三季度中国GDP再度回落,但经济发展质量明显改善。具体看,国内投资低迷主要受基建投资疲软拖累,民间投资、制造业投资和房地产投资都保持接近10%的平稳增速;虽然消费仍在回落,但大规模减税之后,有望显著提振未来较长时期的居民消费;出口在前期人民币贬值、外需强劲助推下实现超预期增长,但未来前景仍不容乐观。整体看,随着基建投资企稳回升,2019年中国经济的增长前景并不悲观。更为重要的是,8月份央行已重启了逆周期因子、重征外汇风险准备金、强化了资本流动管理等政策,这都将有利于缓冲短期资本无序外流,稳定人民币贬值预期。

综合来看,短期内人民币对美元汇率突破7的可能性仍然存在,但中美经济和政策环境也将使得人民币不大可能出现大幅的贬值。

(本文作者介绍:苏宁金融研究院宏观经济研究中心中心主任、高级研究员。)

责任编辑:陈鑫

欢迎关注官方微信“意见领袖”,阅读更多精彩文章。点击微信界面右上角的+号,选择“添加朋友”,输入意见领袖的微信号“kopleader”即可,也可以扫描下方二维码添加关注。意见领袖将为您提供财经专业领域的专业分析。