巴菲特2013年致股东公开信(要点全译)

新浪财经讯 北京时间3月2日晚间消息,股神巴菲特已在伯克希尔-哈撒韦网站上公布2012年致股东公开信。鉴于发表于2013年,媒体一般称为巴菲特2013年致股东公开信,但信中主要讨论的是伯克希尔2012年得失。对价值投资者来说,巴菲特每年致股东信是宝贵的学习资料,新浪财经将这封长达24页信件的要点部分全部翻译附后。

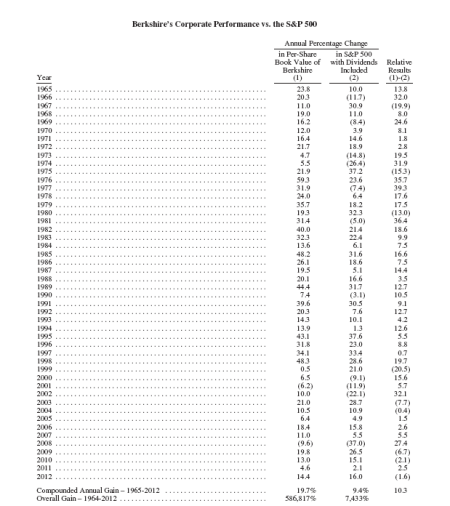

依照惯例,第一页是伯克希尔业绩与标普500指数表现的对比,2012年伯克希尔每股账面价值的增幅是14.4%,而标普500指数的增幅为16.0%,伯克希尔跑输1.6个百分点。但是,从长期来看,1965-2012年,伯克希尔的复合年增长率为19.7%,明显超过标普500指数的9.4%,而1964-2012年伯克希尔的整体增长率是令人吃惊的586817%(即5868倍以上),而标普500指数为7433%。

巴菲特致股东信第1页对比企业绩效与标普500指数表现

巴菲特致股东信第1页对比企业绩效与标普500指数表现与此前部分市场人士猜测的不同,巴菲特在2013年股东信中明确表示不派发股息。在译文的最后部分对此有专门阐述。以下是股东信要点全文翻译:

致伯克希尔-哈撒韦公司的股东:

2012年伯克希尔为股东创造的总收益是241亿美元。我们使用了13亿美元来购买我们的股票,因此我们去年净增值228亿美元。我们每A类和B类股的账面价值增长14.4%。在过去48年中(即目前管理层上任以来),每股账面价值已从19美元增至114214美元,复合年增长率为19.7%。(注:本文所有的每股数据均为适用于A类股数据,B类股对应数据为A类股的1/1500。)

去年伯克希尔有很多成绩,但首先我们说说主要的坏消息。

* 在1965年我的合伙企业控制伯克希尔之时,我可能连做梦都不会想到,我们一年赚钱241亿美元还是没有跑赢大盘,请参照我们在第一页贴出的对照表。

但是,我们确实没有跑赢。在过去48年中,2012年伯克希尔账面价值的百分比增幅第九次低于标普500指数的涨幅(后者的计算包括了股息以及股价上涨)。应指出的是,在这九年中的八年,标普500指数的涨幅为15%甚至更高。在大市不好时我们的表现要出色一些。

迄今为止,我们从来没有过在5年时段的表现不及大盘,在48年中我们已有43次的5年表现超越标普500指数。但是,标普500指数在过去4年中每年都上涨,整体表现已超过我们这4年的业绩。如果市场在2013年继续上涨,我们5年业绩跑赢标普500指数的纪录将终结。

有一件事情你们可以放心,无论伯克希尔的业绩如何,我的合伙人、公司副主席查理-芒格和我不会改变我们的绩效标准。我们的工作就是以超过标普500指数涨幅的速度来提升企业内在价值,而我们使用账面价值这一显著低估了内在价值的尺度来衡量它。如果我们做到了,伯克希尔的股价将随着时间推移跑赢标普500指数,虽然年度间的表现是难以预测的。但是,如果我们没有做到,我们管理层没有给投资者带来价值,投资者可以自己购买低成本的指数基金来获得与标普500指数相同的回报。

查理和我相信,伯克希尔的内在价值随着时间推移将小幅跑赢标普500指数。我们的自信是因为我们拥有一些出色的企业,一批极为出色的经营管理者和以股东为尊的文化。然而,在市场下跌或持平时,我们的相对表现几乎肯定会超越大盘,但在市场特别强势的年份,估计我们的表现将不及大盘。

* 2012年第二件令人失望的事情是我们没有完成一桩大型收购。我曾追逐好几只大象,但最终空手而归。

但幸运的是,今年初我们已有了改变。今年2月,我们同意收购拥有亨氏公司全部股份的一家控股公司50%股权。另一半股权将归属一个以雷曼(Jorge Paulo Lemann)为首的小规模投资人集团,他是一位倍受尊敬的巴西商人和慈善家。

我们不可能找到一家比这更好的公司了。雷曼是我的多年好友,是一位出色的经理人。他的集团和伯克希尔每家将贡献约40亿美元收购这家控股公司50%的普通股。伯克希尔还将投资80亿美元购买股息率为9%的优先股。这些优先股还有两项可显著增加其价值的特点:在某个时刻它们将以大幅溢价的方式被赎回,这些优先股附有权证,允许我们以名义价格收购该控股公司5%的普通股。

我们总计约120亿美元的投资花掉了伯克希尔去年所赚资金的很大一部分。但是,我们依然拥有充足现金,同时正在以良好步调产生更多的现金。因此工作又恢复正常了,查理和我已再次穿好我们的狩猎装备,重新开始搜寻大象。

现在说说2012年的一些好消息:

* 去年我已经通告你们,我们五个最赚钱的非保险类公司:伯灵顿北圣达菲铁路公司(BNSF)、伊斯卡机械公司(Iscar)、路博润化学品公司(Lubrizol)、美联集团(Marmon Group)和中美能源公司(MidAmerican Energy)在2012年可能赚得超过100亿美元的税前利润。它们做到了。虽然美国经济增长缓慢,世界大部分地区的经济放缓,我们的“盈利5强”总计赚钱101亿美元,较2011年多出约6亿美元。

在5强中,仅有中美能源是伯克希尔8年前收购的,当时它的税前利润为3.93亿美元。此后,我们用纯现金的方式收购了5强中的3家。在收购第5家,即伯灵顿北圣达菲时,我们购款中约70%是现金,而剩下的来自发行股票,这导致我们的在外流通股增加6.1%。因此,这5家公司交给伯克希尔97亿美元年盈利的同时仅产生了很小稀释作用。这符合我们的目标,即不仅仅是简单增长,而是要增加每股的业绩。

除非美国经济崩盘,其实我们预计这不会发生,我们的盈利5强在2013年应会交出更高利润。五位经营这5家公司的优秀CEO将负责办到。

* 虽然我在2012年没有进行一桩大型收购,但我们子公司的经理人做得比我好得多。我们的“补强收购”创下了历史纪录,斥资约23亿美元收购了26家公司,它们已融合到我们现有的企业之中。这些交易是在伯克希尔没有发行任何股票的条件下完成的。

查理和我都很欣赏这些收购:一般而言它们都是低风险,不会给总公司带来任何负担,拓展的是我们成熟经理人熟知的领域。

* 我们的保险企业去年表现出色。它们不仅提供给伯克希尔730亿美元的自由资金进行投资,还交出了16亿美元的承保收益,承保业务连续第十年盈利。这真的是鱼与熊掌兼得。

GEICO表现领先,它继续赢取市场份额同时没有牺牲承保规则。自1995年我们获得GEICO的控制权以来,GEICO在个人汽车市场的份额已从2.5%增至9.7%。与此同时保费总额从28亿美元增至167亿美元。未来它还会有更大成长。

GEICO的优异表现应归功于莱斯利(Tony Nicely)和他的2.7万名同事。在这份名单中,我们还应该加上我们的吉科壁虎(Gecko)。(注:GEICO的宣传吉祥物,英文中壁虎Gecko的发音与GEICO类似)。无论风雨还是昼夜都不能停止它工作,这小家伙始终坚持不懈,告诉美国人如何上GEICO.com能帮助他们省很多钱。

当我盘点我的好运气时,我会把GEICO算两次。

* 我们新聘的投资经理人:库姆斯(Todd Combs)和惠斯勒(Ted Weschler)已证明自己富有智慧、品德高尚,在很多方面而不是在资产管理一域有助于伯克希尔,同时完美符合我们的企业文化。这两位让我们中了大奖。2012年他们每个人的业绩比标普500指数都高出10%以上。他们也让我望尘莫及。

因此,我们已将两位所管理的资金每人增加约50亿美元(其中一些源自我们子公司的退休基金)。库姆斯和惠斯勒都年轻,在查理和我谢幕的很久之后,他们还会管理伯克希尔的庞大资产组合。在他们接管公司后,你们可以高枕无忧。

* 截至2012年底伯克希尔的雇员总数达到创纪录的28万8462人,较此前一年增加1万7604人。但是,我们的总部人数没有变化,还是24个,为此抓狂实在是毫无意义。

* 伯克希尔的“四大”投资 – 美国运通、可口可乐、IBM[微博]和富国银行 – 在过去多年都有良好表现。2012年我们在这四家公司的股权都有所增长。我们收购了富国和IBM的更多股份,前者已增至8.7%而2011年底为7.6%,后者现在为6.0%而2011年底为5.5%。与此同时,可口可乐和美国运通的股票回购推动我们的持股比例增加。我们在可口可乐的比例从8.8%增至8.9%,美国运通的从13.0%增至13.7%。

相关报道: