水滴何以聚成大海?

欢迎关注“创事记”的微信订阅号:sinachuangshiji

文/张艺

来源:商业数据派(ID:business-data)

招股书未至,反对声先行,水滴公司(以下简称“水滴”)的IPO之路充斥着坎坷。

4月16日,水滴向美国证券交易委员会递交了招股书,计划在纽交所挂牌上市。此次上市暂定筹资额为1亿美元,水滴最新估值达百亿美金。

但就在前一天,路透社报道称:水滴的IPO计划遭到国内监管机构的反对,因为其商业模式被认为存在风险,导致上市进程放慢。随后,水滴否认了这一说法。

从导流到变现的“众筹+互助+保险”被称为水滴“三件套”,从公益导流到商业,这种打法在商业上已经走通,同时也惹来非议。

招股书的提交暂时平息了上市不顺的舆论,但披露的数据却加剧了市场对这个公司和互联网保险行业的讨论。其中,水滴连续三年的亏损是最能引起争议的数据。招股书显示,2018、2019、2020年水滴净亏损为2.092亿元、3.215亿元和6.639亿人民币,三年亏损率分别为88%、21%和22%。调整后税息折旧及摊销前(EBITDA)亏损分别为1.4亿元、1.59亿元及2.47亿元,三年亏损率分别为58.93%、10.52%、8.17%,在不断收窄。

但是亏损的背后却仍有资本不抛弃、不放弃。水滴已完成7轮融资,累计金额超40亿元,且单轮融资金额呈递增式。

令腾讯、美团、IDG等知名资本方疯狂砸钱的原因很简单,互联网保险市场未来可期,也是通往医疗大健康的另一条入口。

据中金公司的研报显示,预计2030年中国互联网保险市场规模将接近3.3万亿元人民币,代销保险收入的潜在市场规模将超过6000亿元人民币,是2020年的十倍。此外,细分市场已经跑出众安保险这样的上市案例,传统险企也寻求加入如泰康在线,说明趋势所在。

水滴的数据增长也佐证了市场的黄金赛道猜想,其营收从2018年的2.381亿元增长到2019年的15.11亿元,增长534.6%,2020年营收进一步增至30.279亿元,增长100.4%。

成倍增长的营收,耀眼的资本关注度,大量的用户规模,却交出依然亏损的业绩,水滴的成绩为何反差如此大?未来有可能盈利吗?要弄懂这些问题,首先要了解其背后所蕴藏的互联网保险发展逻辑。

流量倒卖生意

提及“互联网”,总是绕不开“流量”,互联网保险的发展中也有这样典型的烙印。因为保险中介首年保费的佣金率往往要远高于第一年后,所以拓展新客户是推动FYP(首年保费)增长的重要因素。

水滴的“入不敷出”的主要原因则是营销费用从2019年的10.57亿元增加101.7%至21.3亿元,其中核心原因是由于业务扩展和品牌推广,对第三方流量渠道增加营销费用9.5亿元。

数据显示,2018年,水滴公司向第三方流量渠道支付营销费用占总净营收的77.7%,2019年为69.9%,2020年为70.4%。为什么水滴的流量投入居高不下?主要有两方面的影响因素:

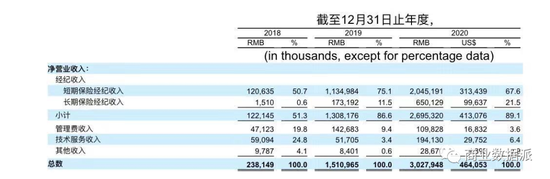

一是水滴作为保险领域的企业,保单数量是检验“肚子里是否有货”的金标准,而且出售保单产生经纪收入也是其主要的营收来源。水滴2018年、2019年、2020年保险佣金收入占比分别为51.3%、86.6%、89.1%。主要造血能力逐渐集中在一个业务,也就是说水滴不得不“all in”。而流量用户规模足够庞大,渗透足够深才能保证客单量,这也是互联网企业做C端产品一贯的战略——圈地。

(图片来源:水滴公司招股书)

(图片来源:水滴公司招股书)二是水滴自身业务模式的变化导致自身的流量优势削弱,非常依赖第三方流量渠道。

水滴以网络互助起家。在国内,网络互助也是互联网保险探索的重要形态之一,其成熟形态应该是国外的互助保险(如美国知名的互助型保险公司FM Global)。互助平台本质是通过分摊来赔付,可快速获得用户认可,这种引流方法一时之间引起了百度、美团、蚂蚁金服、滴滴等企业的骚动。

但因为缺乏明确的监管主体和监管标准,平台非持牌经营的问题凸显,随着监管紧缩,互助平台纷纷关停。尽管已经拿到牌照,水滴互助还是在今年3月宣布关停。数据显示,2020年,其从运营互助计划中收取会员费和管理费为1.098亿元,仅占营收比重的3.6%,同比2018年占比为19.8%。

水滴筹是水滴保险的另外一种重要的引流方式。中国基本医疗保险无法有效解决大病高额医药费等问题,商业健康保险在覆盖率不足,在此背景下,网络大病筹款平台应运而生。

据凯度集团(Kantar Group)发布的《网络大病筹款平台行业洞察报告》显示,当提到网络大病筹款平台时,用户对于“水滴筹、轻松筹和爱心筹”三个品牌的提及率达到85%,其中水滴筹占据60%以上。招股书披露,截至2020年12月31日,共有超过3.4亿人通过水滴筹为170万人次捐赠了超过370亿元人民币。水滴筹有行业内不错的渗透率,用户基数也相对较大。

“水滴筹一方面可以帮助到更多的用户,尤其是那些患病的人群,另一方面借助筹款场景能够激发更多捐款人的自我保障意识,同时提供更多新的互联网保险的销售场景。”水滴保险商城总经理杨光曾在公开分享中表示,很多互联网平台都是在借助他方或者说第三方销售场景来进行销售,但水滴认为,如果要借助场景进行销售,那这个场景需要把握在自己的手里,才能真正形成数据和服务的闭环。

众筹平台是一个不错的流量入口,尽管水滴创始人沈鹏再三强调水滴筹是商业,不是公益,但很多人已经先入为主,很难接受一件慈善的事情本质是商业的事实。这也是水滴总是被人诟病“披着公益的皮,却有赚功利的心”的原因。

数据显示,2020年,众筹、互助、第三方流量渠道、自然流量和复购首年保费占比分别为13%、3.6%、44.9%、38.5%。通过众筹和互助引流实现的首年保费占比由2018年的85.1%萎缩至2019年的35.4%,2020年的16.6%。

显然,水滴筹和水滴互助的导流效果在减小,用户的转化率降低,或是因为此前“扫楼”事件的负面影响,或是因为从众筹平台直接过渡到卖保险的模式的确不好走,监管和用户两头“不讨好”。同样是众筹平台到互联网保险,轻松筹“检+医+药+康+险”的模式显得稍微委婉,但本质上也依然面临着同样的商业和监管问题,不过如何讲好一个令用户欣然接受的故事仍然很重要。

数据显示,2018年到2020年,水滴保险商城第三方流量渠道占比已经从1.9%逐渐增加到44.9%。水滴保险的合规性提高了,但却面临费用“大出血”。而且,尽管同样作为腾讯系,水滴保险也并没有像微保那样直接“抱大腿”,位于微信九宫格界面,尽享流量优势。

不过值得肯定的是,多年来的众筹、互助业务以及保险业务的互相导流已经让水滴筹形成了比较夯实的用户基石与品牌影响力。

业内把水滴、拼多多、快手、趣头条并称为“下沉市场四天王”。水滴的下沉市场打法也的确是其流量策略中的亮点。

沈鹏曾表示,水滴选择下沉市场,迎合了一个理论——边缘创新。传统保险巨头们主要目标是团体客户和高净值人群,年轻互联网用户和下沉市场的用户没有被覆盖。和一二线城市居民相比,下沉市场居民的保险意识淡薄,是保险较为空白的地方。下沉市场真实的需求一旦被高性价的产品满足,无限的市场潜力将会井喷,参考拼多多的异军突起。

服务拓宽边界

早期做流量倒卖生意,是互联网保险企业不可避免的第一阶段,但深度服务是第二个阶段。

根据水滴保险商城总经理杨光的解释,水滴保险商城的模式是与保险公司合作,保险公司提供保险产品,水滴把关严选或一起定制新产品。其中,水滴会通过对用户过去的消费行为和跟平台的接触进行分析,来进一步挖掘用户需求,从而提出新的定制需求,然后把这些需求连同销售能力和数据能力一同反馈给保险公司,推动保险公司的产品迭代。

截至2020年12月31日,水滴与保险公司合作家数达62家,并提供健康和人寿保险产品200中,累计支付保单数达3070万。

互联网保险企业链接B端和C端,其特点是大流量积累下的数据能力,本质上可以作为一家数据服务企业,两端的服务都可通过数据分析做延伸。“为保险公司做一些增加的服务,为用户做一些减负的服务。”杨光曾说。

水滴保险商城面市后,渐渐面向保险公司开放接口,提供B端服务能力。其招股书显示,技术服务也是其营收来源之一,从2019年的0.517亿增至2020年的1.94亿,在总收入中占比也从3.4%增至6.4%。比重的上升,说明水滴在B端深挖服务的策略已经有明显效果。

面向C端,互联网深层次服务需要探讨的问题是:如何让用户更省时、省力、省钱,特别是针对传统冗长的保险流程。水滴的主要途径也是通过数据的分析进行服务质量提升,基于前置的智能风控模型、核保模型和理赔模型,做到精准营销。

互联网保险单价较低,多是短险产品,对于长险产品,互联网平台就很难有所作为。产品大品类的单一化对于用户来说减少了丰富性,对于平台来说也不利于大订单的创造。互联网保险都在尝试突破这一瓶颈。服务也是将短险产品过渡到长险的信任基础,通过2019年水滴披露的数据披露,其平台上有超过90%的长险用户此前曾在水滴保险商城购买过保险产品。

招股书显示,尽管短期险依然是水滴的主要营收来源,但其长期险从2018年到2020年的佣金收入分别为151万元、1.73亿元、6.5亿元,占水滴公司总营收的比例分别为0.6%、11.5%、21.5%,增幅较大,说明水滴的长险产品布局有一定的起色。

其保险用户从2018年的160万增至到2020年到1260万。显然,不断夯实的服务能力也在客户数量上有所回报。

以智能技术推动服务,水滴给自己定义为保险和医疗健康服务的科技平台。在技术投入方面,近两年研发费用有所增长,不过占总成本比重有所下降,2018年研发费用为0.69亿元,占成本的16.23%;2019年、2020年,研发费用均超2亿元,占比分别为12.59%、6.93%。

对比一下众安保险的数据,其2019年半年报显示,2019年上半年研发投入就达到约人民币4.590亿元,占公司总保费约7.8%。

从收入上看,目前水滴在健康服务等其他收入占比并不高,招股书显示近三年其他收入占比分别为:4.1%,0.6%,0.9%。

不过健康服务还有很大的空间。招股书披露,水滴未来将加强与医院、医药公司等医疗服务伙伴的合作,构建健康生态系统。目标是打通各类医疗支付,为消费者提供更广泛的医疗服务选择。包括在线药店、在线问诊和其他健康医疗服务。2020年,水滴公司已相继上线“水滴好药付”和“水滴健康”,正式切入健康服务领域,在拓宽赛道的同时也将面临与京东健康、阿里健康、平安好医生等在线医疗三大巨头的正面切磋。

如果决心走保险科技路线,水滴的技术投入或许还需要增长空间,如果目标是健康服务,其是否能在这一领域形成实际的竞争力也需要期待。

沈鹏曾在2020年接受媒体采访时表示,“我觉得任何一家拿融资的创业公司,只要它的经营越来越好,都会经历IPO这个事情。我觉得现在的IPO对创业公司来说,只是一轮融资而已,只是助力公司发展的一个形式,也不是什么太重要的里程碑。”

水滴何以成大海?作为多层次的保险保障体系的创新者,上市后的水滴也将肩负起更沉重的社会责任,这一定会是一个里程碑。但是如何讲好社会责任和商业的故事,依旧是水滴需要持续思考的话题。

play

play