华盛证券:港股仍有估值优势 继续看好新经济板块

2017年即将结束,又到了回顾与展望的“高峰期”。本周开始,《线索Clues》栏目会陆续对话资产管理公司及财富管理机构,分享他们对来年市场的中长期判断。提供市场前瞻是一方面,我们也希望这些机构做出判断所基于的逻辑能更清晰地为投资者所了解。

12月28日,《线索Clues》对话了华盛资本证券CEO张霆(Jess Cheung)。

张霆的基本观点是,美国股市还会高位运行,港股仍有相对估值优势。尽管信息技术、新经济板块已经不便宜,仍有继续看好的理由。建议投资者通过适当的渠道把一部分资金配置到海外资产。

华盛资本证券CEO张霆(Jess Cheung)(图片来源:新浪财经)

华盛资本证券CEO张霆(Jess Cheung)(图片来源:新浪财经)《线索Clues》:您对2018年大类资产配置的核心观点及对资产的优先级排序是怎样的?

从风险收益角度衡量,2018年您最看好哪一资产类别?在股票及债券两大类内部,您认为哪些市场具有估值优势?

张霆:我们预期美国(SPY)经济会继续扩张,几乎到了“完全就业”的失业率,欧洲(EZU)的经济会继续复苏,日本(EWJ)也慢慢走出谷底。中国(MCHI)经济最坏的情况已经过去,但反弹力度仍要看供给侧改革的成效,及产业升级的效果。总括来说,全球主要经济体持续的共振和共同增长,是过去10年都没看到过的场景,我们觉得明年的风险会比2017年有所下降,投资者对风险资产的偏好可能会提升。

美国的经济其实已经扩张了6、7年,到了一个比较大的瓶颈期,充分就业会马上达到,薪资会开始上升,通胀可能进一步上扬。中国明年会否走出底部还不清晰,但比较肯定是最坏的时期已经过去。欧洲也会算是比较稳定的向好。 正如我们预期,美联储在12月加了一次息,现在大家都预计2018年还会加3次息,我们建议投资者少投债券(AGG)(TLT)(JNK),多配置点股票。

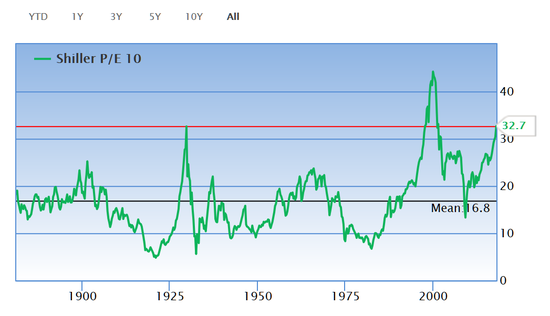

美国市场标普500指数的席勒P/E超过了1929年水平(32.6倍),仅次于1999年互联网泡沫破灭前(44.2倍)。这一指标的分母使用标普500指数成分股盈利的十年移动平均值,并进行CPI通胀调整,被认为是更合理的估值方式。按照这一指标衡量,当前标普500指数的估值水平达到了32.7倍,已经处于历史高位。(图片来源:GuruFocus)

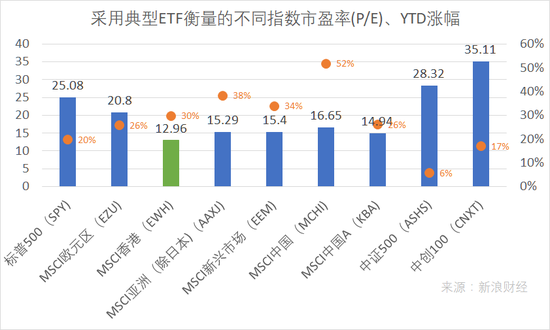

美国市场标普500指数的席勒P/E超过了1929年水平(32.6倍),仅次于1999年互联网泡沫破灭前(44.2倍)。这一指标的分母使用标普500指数成分股盈利的十年移动平均值,并进行CPI通胀调整,被认为是更合理的估值方式。按照这一指标衡量,当前标普500指数的估值水平达到了32.7倍,已经处于历史高位。(图片来源:GuruFocus) 截至2017年12月27日,以典型交易所交易基金(ETF)衡量的不同指数市盈率及年初以来价格涨幅。MSCI香港指数基金年初以来涨幅约30%,市盈率为13倍,低于标普500、MSCI中国、MSCI中国A等指数市盈率。(图片来源:新浪财经)

截至2017年12月27日,以典型交易所交易基金(ETF)衡量的不同指数市盈率及年初以来价格涨幅。MSCI香港指数基金年初以来涨幅约30%,市盈率为13倍,低于标普500、MSCI中国、MSCI中国A等指数市盈率。(图片来源:新浪财经)我们判断,美国股市还会高位运行,没有特别大的风险,点数下调的空间不大,因而也不用太担心港股市场跟随美股回调的大风险。 我们再看港股估值,回顾过去30年,恒生指数(513600)5个高点及对应市盈率(P/E),分别在1987年9月(22.3倍)、1993年12月(22.6倍)、1997年7月(19.2倍)、1999年12月(27.9倍)、2007年10月(24.2倍)。目前,恒指的P/E约13.16倍,P/B大概1.36倍,国企指数(02828)P/E为8.67倍,数字远低于前述高点水平及欧美发达国家市场的估值水平,估值还有上升空间。

我们认为投资的重点要跟随几个主线,包括中国的制造业升级,消费升级,供给侧改革和一带一路(OBOR)等主线。投资者可以继续关注一些新经济的公司(CXSE)(CNXT),以及旧经济的公司当中能够结合新经济作出转型的公司。我们看好的板块包括医药(有研发和创新药的公司)(03132),保险,消费(CHIQ)和互联网(KWEB)。

我们观察到2017年港股和A股的大白马(510050)跑赢了中小盘(159915),这个趋势在2018年可能还会延续,因为投资界的结构性正发生改变,包括ETF和职业管理基金的壮大。

《线索Clues》:您认为哪些风险因素是2018年投资者要重点关注的?

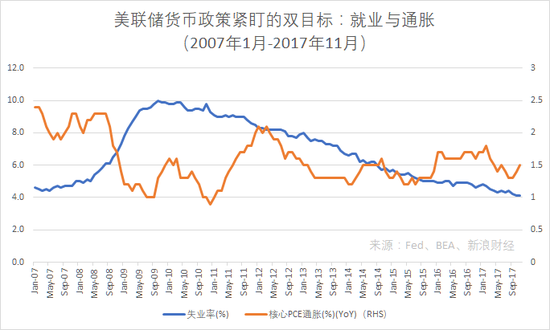

张霆:明年美联储公开市场委员会(FOMC)换新领导,货币政策会有新的不确定性。美国已接近充分就业,如果通胀高于预期,美联储是否会加快加息是一个不确定性;加上美联储新班子是否会跟随之前耶伦的路线,我们不敢肯定,这也是一个比较大的风险。

美联储货币政策双目标之一的指标核心PCE通胀长期不达2%目标值,美联储主席耶伦认为这是其任内一大遗憾。(图片来源:新浪财经)

美联储货币政策双目标之一的指标核心PCE通胀长期不达2%目标值,美联储主席耶伦认为这是其任内一大遗憾。(图片来源:新浪财经)税改方面,我们认为美国非金融类公司囤积在海外的约9000亿美元现金即便回流,对美国本土的经济支持也是短暂的。美国长期还是面对财政收入不够支付退休金的问题,所以美国这轮减税应该是短期的,可能到了2020年还是要加税。

美国税改将于未来10年产生1.5万亿美元赤字。共和党众议院议长保罗-瑞恩表示,税改后众议院将提出削减政府福利支出的方案,包括社会保障和医疗保险等,理想情况下会压缩数千亿美元政府开支。(图片来源:新浪财经)

美国税改将于未来10年产生1.5万亿美元赤字。共和党众议院议长保罗-瑞恩表示,税改后众议院将提出削减政府福利支出的方案,包括社会保障和医疗保险等,理想情况下会压缩数千亿美元政府开支。(图片来源:新浪财经)其他风险,包括2018年欧洲国家也有比较多的大选,可能会有新的脱欧派上位,造成环球市场震荡。此外,还有朝鲜和中东的地缘政治冲突,这些风险都是值得关注的。

《线索Clues》:您怎么看明年的人民币汇率,特别是兑美元的走势?

张霆:我们认为美国减税会对人民币(USD/CNY)短期造成贬值压力,但正如之前提到,美国长期还是面对退休基金不足偿付的问题,长期来看,美国政府的财政赤字可能还是要靠加税来解决。我们认为人民币的贬值压力可能只是一个短期现象。

中国政府的官方目标还是尽量维持人民币稳定,以期达到人民币国际化目标。长期来说,人民币国际接受度会逐步提高,我们认为贬值压力会慢慢消除。

事实上,人民币剧烈贬值的风险今年已经比去年少了。

《线索Clues》:您怎么看明年的信息技术板块?

张霆:我们认为信息板块(CQQQ)和新经济板块还是要持续看好,哪怕估值上已经不便宜。

中国技术板块基金(CQQQ)、中创100指数基金(CNXT)最近一年的走势。当前这两只基金表征的市盈率分别为36.13倍、35.11倍。(图片来源:新浪财经)

中国技术板块基金(CQQQ)、中创100指数基金(CNXT)最近一年的走势。当前这两只基金表征的市盈率分别为36.13倍、35.11倍。(图片来源:新浪财经)这些公司在整个市场的市值权重一直在上升,可以看到它们对整个经济的影响一直在加大,这个趋势暂时不会改变。随着AI和区块链(ARKQ)这些大的应用方面的驱动,新的科技和配合的应用场景会不断扩大,然后颠覆传统行业。所以我们认为,它们的估值可能不算便宜,但还是要继续留意和投资,重点是要选出能跑出来的板块龙头。

我们已经知道某些细分领域的独角兽会进行IPO(IPO),譬如平安陆金所,滴滴出行,小米,腾讯音乐、虎牙直播等等,我们认为2018年行业关注度和景气度还是不会差。

《线索Clues》:您怎么看加密货币?您认为国内投资者该如何对待这一投资(投机)机会?

张霆:加密货币(BTC)(ARKW)其实只是区块链技术的一个场景应用,提供了类货币功能,包括交易、财富储存等,但区块链技术的应用还有很多。我们承认,这项技术是未来一个很大的方向,譬如在智能合约,保险,审计等的应用可能会改变整个行业。所以,有些国家,譬如日本和韩国正在加速推进加密货币的交易和使用。我们认为,区块链可以搭建成一个系统的骨干和血管,加密货币就是这个系统里面流动的血液,提供了流动性和其他有关的信息,为整个系统创造价值和保留价值。

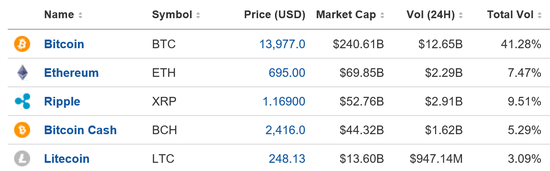

资金扎堆于市值排名前五的加密货币,据统计,截至北京时间12月28日22:30,比特币(BTC)、以太坊(ETH)、瑞波币(XRP)、比特币现金(BCH)、莱特币(LTC)在新近的24小时合计占据2/3的市场成交量,总市值超过4200亿美元。(图片来源:Investing.com)

资金扎堆于市值排名前五的加密货币,据统计,截至北京时间12月28日22:30,比特币(BTC)、以太坊(ETH)、瑞波币(XRP)、比特币现金(BCH)、莱特币(LTC)在新近的24小时合计占据2/3的市场成交量,总市值超过4200亿美元。(图片来源:Investing.com)因为很多人看到加密货币在以后会有巨大潜力,现在一窝蜂去炒买和投机,我认为这种现象是一个新技术早期出现泡沫的正常现象,投资的风险当然相对高,但不可抹杀这个资产的潜力,可以用开放的态度学习和配置一小部分资产作为尝试。

《线索Clues》:在海外投资方面,您对中国中产人群有什么特别建议或提醒?

张霆:税收政策是投资需要重点考虑的因素。国内开始征收“资本利得税”(资管产品增值税),房产税和遗产税长远来看也应该会征收。

明年,全球开始推广由经合组织(OECD)发展起来的Common Reporting Standard(CRS),74个国家将开始和中国交换中国人海外的金融资产信息。我们认为,全球开始联合监管和征税的现实正在逐步靠近。试图通过海外投资进行“避税”会越来越不可行。

但是,通过配置海外资产分散投资的地域风险,这一点是仍旧有效的。

我们认为中国中产阶级应该扩大自己的投资视野,尽管中国A股目前处于一个被低估的区间。

投资国内房地产(TAO)的高回报年代可能已是过去式,中国境内的投资和金融监管风险需要我们分散。

很多好的中国公司,选择在香港和美国上市,譬如腾讯,阿里,京东等企业,这些好的标的值得继续关注和投资。

建议投资者通过适当的渠道把一部分资金配置到海外资产。

《线索Clues》:作为证券公司,华盛可以为这类客户在资产配置、海外投资方面提供哪些具有差异化的特色服务?

张霆:作为新浪旗下的券商,华盛天然有着互联网基因。华盛追求优秀的客户体验,坚持快速的产品迭代。

华盛目前支持香港、美国市场的股票交易,也包括港股窝轮、牛熊证、ETF等,并提供融资融券服务。在港股方面,华盛提供的低利率融资打新服务深受客户欢迎。

2018年起,华盛将下调佣金,降低客户的交易成本。港股的佣金费率向内地A股看齐,由万五调降至万三,最低佣金由50港元下调至3港元;美股的每股佣金将由1美分下调至0.49美分,最低佣金由每笔2.99美元调降至每笔99美分。具体以公司公告为准。

(编者注:文中提及的具体基金产品、方案不代表华盛资本证券投资建议)

信息披露:华盛资本证券是新浪参与投资的券商,是香港证监会(SFC)认可的持牌法团(AUL711)。(http://www.sfc.hk/publicregWeb/corp/AUL711/licences )

(线索Clues / 李涛)

责任编辑:李涛