来源:牛牛金融研究中心 黄安标

停牌了一个多月的伊利股份,在10月22日发布《伊利股份2016年度非公开发行股票预案》(简称预案)。预案显示伊利拟向五名特定投资者非公开发行股票90亿元,其中部分资金用于收购中国圣牧(1432.HK)37.00%股权。

至此凑齐了A股市场资本增值三巨头对野蛮人的反击战,万科引入深铁对抗宝能为其一,格力电器引入银隆对抗前海人寿、安邦为其二。

万科错过了最佳反抗时机,对举牌几乎无力回天,宝能姚振华借此登陆富豪榜四;格力电器未雨绸缪在野蛮人晋升前十大股东后立即停牌打出约230亿元的增发方案,但也因过度稀释股东权益而遭投资者反对、遭监管问询。

伊利股份此举,是否能够在防御野蛮人入侵战中完胜?

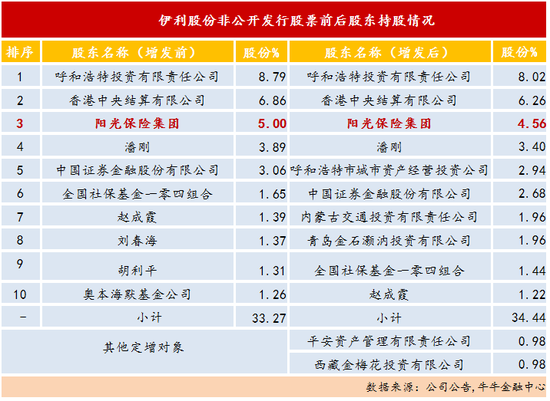

首先,阳光保险的举动方面。9月14日阳光产险增持0.09%,增持后阳光保险集团持有伊利股份约3.03亿股,占比5%。而伊利股份第一大股东持股呼和浩特投资有限责任公司仅持股8.79%,前十大股东持股仅三成出头,股权之于万科、格力电器还要分散,不需2次举牌就可以晋升第一大股东入主食品饮料业巨头,阳光保险承诺的一年内不增持自然无法消除伊利股份的忧虑。看之前宝能对万科的承诺和阳光保险的潜伏举牌,对伊利股份的反应就不难理解了。

其实在股权问题上伊利管理层早已出现担忧,在万科之战喧嚣之际,伊利股份就曾发布关于修改公司章程的公告,直击恶意收购。笔者也曾就其修改章程事宜作出过不合规分析,最终公司撤回章程修改方案。

其次,伊利股份股权结构方面。从三个要点看,短期内可以暂时起到一定的防御作用:一是阳光保险集团承诺一年内不再增持公司股份,不主动谋求大股东之位;定增后阳光保险股份被稀释到举牌线下,一年后若再举牌伊利股份会有时间进行再次反击;二是新引入投资者股份锁定五年;三是呼和浩特投资和潘刚、赵成霞、刘春海等管理层以及呼市城投等新进入投资者股权份额合计超过20%;同步推出的6000万份股票期权与限制性股票激励计划一定程度上也能够起到对公司经营管理稳定的补充作用;定增使得股价增长对再增持成本也造成一定影响。

但是从长期看,公司股权分散极易遭遇控制权争夺的状况依然没有改变,反而会加剧该现象。本次增发的股份、期权等,因没有转让表决、一致行动人等相关协议,再次分散了公司股权结构,为控制权的稳定埋下更大隐忧。

再有,伊利股份本身资质。所谓匹夫无罪、怀璧有罪。伊利股份自上市以来,业绩节节攀升,不论是在分红还是资本增值方面,给投资者的回报都是有目共睹,公司的营销网络、产品布局遍布全国各地,大到商超连锁,小到小卖部、自助柜。下图显示,伊利股份销售额从1992年时候的0.34亿元攀升至2015年的603.60亿元,中途未经历过任何休整,净利润从0.02亿元攀升至46.54亿元,中途仅因2007年三聚氰胺事件而出现过亏损,公司股价较上市首日开盘价涨幅过上百倍。

2016年上半年伊利股份净利润继续实现同比增长。而且本次收购的中国圣牧,近些年营业收入和净利润都实现逐年增长,截至上半年收入规模已经达到16.17亿元,净利润4.02亿元,净利润数额几乎达到半个蒙牛。

资质如此之优秀的公司,股权又如此之分散,纵使阳光保险放弃入主,其它机构、个人投资者未必会袖手旁观。

从上述,伊利股份本次增发,并未能够完全消除资本举牌、控制权争夺隐忧。

轮番兴起的股权争夺战,再度给上市公司敲醒了警钟,尤其是优秀上市公司。大股东和高管等未参与本次增发,有些不完美但也留下再抗余地。

从过去看,伊利股份自上市几年后股权就一直很分散,1998年大股东呼和浩特国有资产管理局持股比例也仅22.52%,第二大股东仅2.68%。

2002年经过股权转让和MBO计划等,呼和浩特国有资产管理局持股比例降低至14.33%;博时成长基金、中信经典配置基金、世纪证券等知名机构投资者在列。

2003年呼和浩特国有资产管理局将股份以10元/股全部转让给浙商金汇信托股份有限公司,该部分股权价值仅2.8亿元,而放在今日近150亿元。

2005年商金汇信托股份有限公司将14.33%股权以3亿元转让给呼和浩特投资有限责任公司,此时伊利股份成长资质已经初见端倪。

2006年中国第一家营收规模过100亿元的乳企伊利股份开始股权分置改革,施行“转增+送股+权证+或追加送股及承诺”的股改方案。经过股改,流通股股东充分受益,境内法人股、国有股转换成流通股。第一大股东呼和浩特投资有限责任公司持股降低至9.97%。

2007年、2008年大股东一度增持至10.50%,前十大股东变动频繁,基本为证券投资基金和QFII等机构投资者。主要原因为该期间三聚氰胺事件发酵,全国乳业进入历史冰点,08年伊利股份巨亏17.37亿元,公司市值也遭遇重挫暴跌近5倍,跌破40亿元,戴帽ST伊利。

2009-2013年花旗银行、瑞士信贷、美林国际、摩根斯坦利等著名QFII都曾跻身伊利股份前十大甚至前三大、第二大股东。

截至2013年,自数年前股权激励以来潘刚、赵成霞、刘春海、胡利平等高管、核心人员陆续行权后纷纷晋升伊利股份前十大股东。成为大赢家。此举一度被诟病为过度激励。

从上述历程,能在伊利股份的成长道路上笑到最后的,是陪伴伊利度过ST路程并一直坚持下来的呼和浩特投资有限责任公司和在伊利股份成长道路上功不可没的潘刚、赵成霞等公司高管。呼和浩特投资有限责任公司持股市值较其2005年的受让价3亿元增长了约30倍,另享受了伊利股份高比例现金分红。

但他们未参与本次定增,股权再度分散,引入的五位白马骑士今后的态度将影响公司控制权。未参与的缘由或许因目前伊利股份增值已经很高;或许留待资金应对再举牌;或许留待资金接手白马骑士的股份;或许未到开启全面保卫战之时。

从伊利股份的本次定增方案,大股东和高管们并未如万科、格力电器一般激进,也未与野蛮人鱼死网破,而是选择了温和但效果有限的方式。

其实在应对举牌中,公司大股东、高管们可以选择“毒丸计划”(负债毒丸、人员毒丸)、推行员工持股、“焦土政策”(破坏公司特性)、“讹诈赎金”(刺激股价提高收购价格)、“皇冠之珠”(置出最具吸引力资产)等,这些伤敌八百自损一千但更有效的方式,而伊利股份并未如此选择,也未与格力电器一般稀释近25%股份,未与万科一般欲变更第一大股东,而是选择了温和下的呵护。

通过增发,伊利股份可以将阳光保险持股量降低至5%以下,若下一次举牌也只能到达5%,公司有充足时间应对。但该方案对于防范其他投资者、个人的举牌却显得较为无力。

借着应对野蛮人之举,伊利股份将入主有机奶龙头中国圣牧,纳入再增长点。

从2016年上半年来看,伊利股份营收规模出现了首次滞涨,好在净利润同比增长近两成。并购扩张或多元化,是伊利股份再发展的重要之路。在预案中披露即使定增未果,也会使用自有资金收购中国圣牧(伊利股份上半年货币资金约109亿元、经营性现金流净额75亿元),再结合一个月就完成的定增方案和收购意向,可见收购中国圣牧进行扩张已是早有谋划。

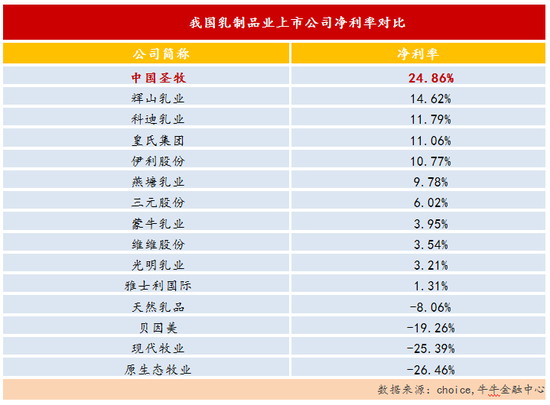

中国圣牧号称全球有机奶第一股。其营收规模和利润走势,宛如幼年的伊利股份,拥有较大的成长空间。中国圣牧借助食品饮料业巨头伊利股份遍布全国大街小巷的营销渠道和充裕的现金、客户等资源,将有望实现持续高速发展,两者结合将产生较大协同效应:

在我国乳业中,盈利能力能和中国圣牧比肩的可以说几乎没有,并且其盈利能力是持续性的:

总体来看,本次伊利股份的定增方案将阳光保险持股比例降低至5%以下,多出了一个举牌的准备时间,在一定程度上缓解了公司对阳光保险成为第一大股东的忧虑。但这并不意味着伊利股份从此高枕无忧,公司股权分散问题仍未解决,仍然面临除阳光保险外的其它投资者和个人举牌,长远来看增发会加剧股权分散问题,未来或通过员工持股、增持、参与定增或受让股权等方式稳定控制权。

大股东、高管及核心人员未参与本次定增,或为保留资金以备情况更为急剧之时所用,它们没有动用较激进的诸如毒丸计划等应对策略。毕竟伊利股份是他们拉扯着、看着长大的,终究还不忍心鱼死网破。反而借此收购中国圣牧,开启伊利股份再发展之路,或有望造就中国版雀巢。

进入【新浪财经股吧】讨论

责任编辑:赵文伟 SF182