八机构解读大跌:阶段底部有望形成 转向结构性牛市

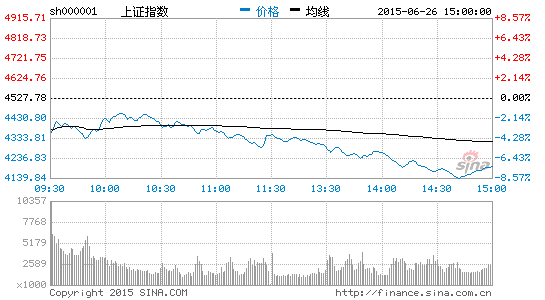

新浪财经讯 今日,沪指盘中连续跌破4400、4300、4200关口,近30个板块全线跌停,两市逾2000股跌停,仅逾50股上涨。自本轮牛市新高5178.19点调整以来,截止今日沪指两周跌达千点。沪指创7年来最大单日跌幅,2008年6月10日跌7.73%。创业板跌幅9%,创历史最大单日跌幅。

今日暴跌之后大盘究竟何去何从?牛市会否就此终结?创业板是否还需继续下跌?新浪财经汇总海通中信等券商后市观点。

虽然我们对长期的金融时代坚信不疑,但是我个人对下半年的资本市场相对谨慎。因为驱动资本市场的三头牛,杠杆牛、资金牛和改革牛,现在前两头好像都要跑掉了,只剩下了改革牛,所以相对来讲机会也会少很多。国企改革也成为了我们昨天饭桌上的焦点话题,大家觉得如果下半年市场有机会的话,那么国企改革应该是值得重点关注的一个机会,而这也是我们今天策略会的重要主题。

摩根士丹利认为,沪深两市以及创业板的这轮牛市有可能已经见顶。主要有四个因素值得担忧:1,增加的新股供给;2,在经济放缓的大背景下,企业利润持续低迷;3,高估值;4,流通盘上的高融资余额。

在昨天举行的安信证券中期投资策略会上,安信证券首席经济学家高善文[微博]表示,目前中国经济非常困难,今年底、明年初经济可能会重归增长轨道;截至今年底,A股目前牛市格局不会发生根本性变化。明年随着经济恢复、大量红筹回归和注册制推出等可能出现的因素,A股市场或将发生深刻变化——恢复资金面推动格局。

IPO资金全面解冻,期待的持续反弹却未能实现,反而遭遇重挫,沪指昨日大跌3.46%,创业板指数跌幅更是达到5.23%,两市共超过100只个股跌停,跌幅超过7%的个股超过600只,投资者情绪再度降至冰点,不过面对短期的过度调整,长城证券指出,短期市场的调整幅度已经过大,阶段性底部下周有望出现,下半年市场从全面性牛市向结构性牛市过渡。

广发证券认为,股市高涨驱动固收型资金池大幅扩张,可能转化为债券资产的增量需求,这一红利已在货币市场得以显现。而一旦财富效应停滞,资金可能转向配置债券资产。

中信证券固收首席分析师邓海清称,随着房地产拐点、经济基本面拐点的出现,货币政策的拐点已经出现。央行[微博]降息、降准的总量型货币政策接近尾声,利率上行趋势已经确立。所以,“股债双牛”的根基已经出现变化,“股债双牛”或进入告别季。

本轮增量资金的特征:杠杆化、顺周期、不稳定。除了居民自由资金之外,两融、配资等新现象的出现,使得居民向股市配置的资金,还被这类杠杆类工具进行了放大。其正面的意义在于,在资金流入的过程中,涌入股市的资金被放大,当股票估值快速上涨后,这种溢出效应带动了全民创业的加速。然而,负面的影响在于,杠杆型资金来源的不确定性,使得资金顺周期的特征被放大。近期,随着股市的调整,增量资金的这种顺周期性“退潮“的风险在加大。

从经验上看流动性对资产价格的推动在市场对政策的憧憬期即会开始,无需等到执行期,只要这种憧憬没有被打破,那么这种正面的影响就会存在。因此我们结合货币政策进入观察期和市场对未来进一步解决地方债问题的有一定憧憬两大因素,认为目前宽松货币政策对股票市场的推动作用或短期削弱,不过需强调的是尚未演进到流动性反转成为制约股价上涨因素的阶段。

新浪声明:新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。进入【新浪财经股吧】讨论