富力地产寻求展期10笔美元债超300亿 若不成或将重组

出品:新浪财经上市公司研究院

作者:大眼楼管/肖恩

近日,富力地产官网一则名为《Overseas Regulatory Announcement》公告显示,其计划将旗下10只美元票据进行展期,并寻求持有人豁免票据项下现有和潜在的相应违约或违约事件。这10只债券均为富力海外发债平台怡略有限公司发行的债券。据悉,计划展期债券的未偿本金总规模高达49.4亿美元,超三百亿人民币。

(资料来源:公司官网,公告)

(资料来源:公司官网,公告)此前,富力的债务展期有成功的,也有不成功的。而此次将10笔美元债绑在一起寻求展期,富力并在公告中直言不讳,如果此次展期不能成功,其或将不得不进行债务重组,大似有与债权人孤注一掷绑定之嫌疑。

一次性寻求展期10笔美元债超300亿

该来的还是来了!

实际上,富力地产是早一批流动性出现困难的房企之一,早在买下万达77家酒店之后的2019年,富力的负债问题就已经浮出水面。2019年中报显示,其短期债务已经达到了597亿元,远超账面资金,2019年7月,富力就动员包括公司财务、开发、工程等非销售部门均应以销售为中心,全力以赴配合销售目标的达成。

凭借着账面自持资产的信用底子及其现金流输血,富力得以坚持至今。在面对2020年以来的疫情,以及后来的三道红线和融资政策,抓回款、卖资产成为了富力自救的关键抓手。但近一年持续的销售低迷却最终成了导致富力接连寻求债务展期甚至重组的导火索。5月富力的销售收入仅约40.8亿元,同比下降66.58%,而今年1-5月的销售收入约218.3亿元,同比下降58.4%。

此次富力寻求展期的10笔美元债,额度也巨幅提高到超300亿,其中有3笔美元债将于2022年到期,到期金额为12.6亿美元。值得注意的是,这其中甚至还有4笔2024年到期的美元债,这对于富力的债权人和投资者来说都不是好消息。其一,这或说明富力自己预期其面临的流动性困境或至少将拖延至2024年以后;其二,不惜将2024年的美元债绑在一起来寻求展期,或大似有与债权人孤注一掷谈判、绑定之嫌疑。

而富力也在公告中直言不讳,如果此次展期不能成功,其或将不得不进行债务重组。对于这10笔美元债的投资人来说是比较被动的,毕竟谁也不想看见“鱼死网破”的情况发生。

此外,富力为了安抚债权人情绪,在公告中表示。如在满足所有相关条件,且修订文件和书面豁免得到执行后,其将在付款日就各系列票据向每位合格持有人每1000美金本金支付5美金同意费。

也就是说债券展期后,融资成本将提高0.5%。而上述美元债票面利率本就比较高,有7笔票息超过8%,有3笔票息超过11%。再叠加0.5%的成本,富力增长的财务成本压力下,是其寄希望于通过时间换空间的打算,但目前看,即使换来了充足的时间,惨淡的销售前景似乎也很难给富力提供足够的腾挪空间。

流动性紧张已跃然纸上

对于富力和债权人来说,这是一场相互之间资金和心理的揣测。

除提高利息成本外,富力还计划实施强制提前赎回条款,即在完成特定资产处置后,强制回购或赎回、给予指定账户担保、每半年一次的债券报告以及指定账户的使用金额等,来安抚债权人。

富力也只能这么做,因为富力的流动性紧张已经跃然纸上了。年报显示,截至2021年末,富力地产一年内到期的借款约583亿元,可能动用的现金及现金等价物仅为62.57亿元。

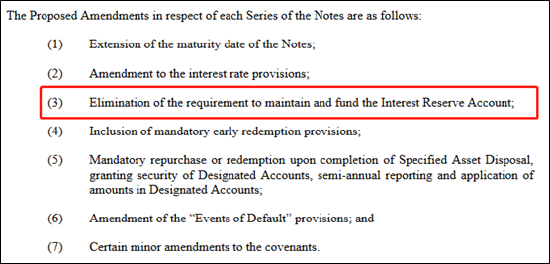

据公告内容,富力提出对各系列票据的拟修订要求包括:延长到期日,修改利率条款,取消维持付息储备金账户并为其提供资金的要求等。富力要求取消付息储备金账户,基本说明其已基本没有多余的流动性去覆盖储备账户里的预备资金需求了。

(资料来源:公司官网,公告)

(资料来源:公司官网,公告)同时,富力还提议豁免票据项下的直接或间接产生的任何违约或违约事件,包括未能保持利息储备金账户的最低余额,未能赎回/未能支付部分借款的本金和/或利息等。这也从侧面反映,富力已经没有信心确保这些额度较小的资金偿还。

此前,富力发行的“16富力04”、“16富力06”两笔境内债展期方案均获持有人通过,但“19富力02”展期兑付方案却未通过,议案被75.13%的比例反对。

值得注意的是,“19富力02”与前两笔不同的是,其到期日为2024年5月8日,债权人或许是由于到期日还远,并不需要现在就无奈而同意展期。这也为此次同样包含2024年到期债务的展期方案方案能否通过蒙上了一层阴影。

富力还有多少资产可卖?

截止去年底,富力的有息负债仍有1327亿元,为了偿还债务,等销售回款是来不及了,变卖资产成为唯一出路。

富力在2021年全年几无新增土地,甚至已经将出售资产列为公司的成功策略,并表示出售的规模和速度前所未有。

(资料来源:公司2021年年报)

(资料来源:公司2021年年报)但实际上,从富力财报看,其出售资产的速度还远远不够。2021年底,其账面存货、发展中物业及可供出售物业合计2100亿元,较2020年的2299.6亿元下降有限,土储总建面6472万平米,较2020年的权益土储建面6426万平米去化也不明显。此外,去年富力的投资性房地产以及在合联营公司的账面余额均无明显变动,富力的资产处置速度并不理想。

这一方面,是由于行业大环境较差,另一方面从富力地产仅有10%左右的低利润率看,其资产的吸引力或有限。

而此次要约展期中明确将通过资产处置来偿还债务,富力势必要加大处置力度,这其中资产折价出售恐避免不了,今年来出售资产的动作从自持物业开始。

3月15日,富力将位于英国伦敦的Vauxhall Square项目,以9570万英镑(约合人民币7.96亿元)出售给远东发展;4月,其以26.6亿港元将Thames City出售予中渝置地创始人张松桥;5月30日,其将海南首府项目以10.01亿元的价格出售给力量能源。

据悉,目前富力正计划出售此前收购的万达酒店资产,目前在接洽的酒店项目有10个左右,单价在2亿~7亿元之间,大都位于三四线城市。

从账面上看,富力的存货、发展中物业、可供出售物业、投资性房地产、固定资产等,只要不是巨幅折价,其偿还1327亿元债务是可以的,但也势必也将元气大伤。

曾经的华南五虎之首,如今却早已坠落平阳!

热文排行

联系我们

- 邮 箱: yongfei3@staff.sina.com.cn

- 地 址:北京市海淀区西北旺东路新浪总部大厦

- 微 博:新浪财经房产

400-052-0066 欢迎批评指正

Copyright © 1996-2022 SINA Corporation

All Rights Reserved 新浪公司 版权所有