华侨城继续“缩表”

出品:新浪财经上市公司研究院

作者:大眼楼管/肖恩

近日,华侨城公布了5月主要业务经营情况,5月单月实现合同销售金额仅49.3亿元,同比下滑51.4%,而1至5月,累计实现合同销售金额153.3亿元,较上年同期下降58%。

华侨城的困境并不孤单,这是整个房地产行业自去年下半年以来的困顿。但华侨城却也并不能全部将下滑58%的责任归咎于大环境,毕竟同为央企的华润置地,5月销售降幅就明显缩窄。

存量市场的竞争,无外乎你争我夺、此消彼长,面对同行内卷,华侨城今年来的“缩表”迹象反而非常明显,总资产和总负债历史性地连续3个季度环比下滑。这或许是新任董事长张振高进一步延续前任段先念的“缩表”路线。

重资产的正反面

深圳华侨城成立于1997年9月,是华侨城集团旗下旅游及房地产板块的上市公司。

一直以来,华侨城在国内地产开发领域中,文旅项目的知名度是超过地产开发的,公司聚焦在“房地产+文旅”两大主线上,拥有“欢乐谷”、“世界之窗”等知名文旅IP。并且在华侨城集团“文化+旅游+城镇化”的战略布局下,找到了一条属于其自身特有的“开发+自持”双轮驱动模式。

正如香港地产发展轨迹所展现的,在存量时代,恒隆、新鸿基、九龙仓等均已迈入“自持+开发”双轮驱动的“终极模式”。内房企也开始注重商业项目的开发甚至自持,前有龙湖、华润、万达,后有新城、旭辉等,纷纷重仓商业物业。也有诸如华夏幸福、华南城等走了“产业+开发”的双轮模式,而华侨城则走的是“文旅+开发”的路子。

不过持续扩张的自持物业是把双刃剑,好处是可以增厚公司资产降低融资成本,并带来一定的拿地成本优势。缺点就是自持物业盈利回收周期长,沉没资金压力大,容易出现流动性风险。

华侨城的文旅业务旗下有六大产品体系,包括主题公园、文旅商娱综合体、主题酒店、文化主题公园、自然景区、度假区及度假酒店等。截止2021年,华侨城旗下有27家景区、28家酒店、1家旅行社以及7家开放式旅游区等物业。

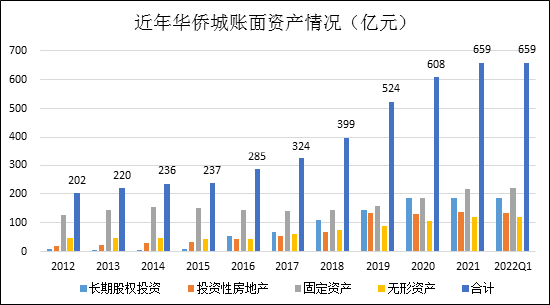

我们归纳华侨城账面长期股权投资、投资性房地产、固定资产以及无形资产(主要为土地使用权)的总和,来表征公司在自持物业的投入趋势。

(资料来源:公司历年年报,Wind)

比较明显地,自2016年起华侨城的各项账面资产体量之和有明显的上升趋势,其中最为明显的即为包括锦绣中华、世界之窗、温州华侨城在内的长期股权投资,包括欢乐谷在内的投资性房地产以及相应的土地使用权等。

随着文旅物业的体量逐渐庞大起来,华侨城不仅在旅游综合收入方面取得了不俗的增长 ,从2015年的123亿增长至2020年的432亿,同时也带动了华侨城的销售规模从2015年的175亿元增长至2020年的1052亿。

此外,由于可以给当地带来文化旅游产业的消费、就业和税收等优势,华侨城也具备了拿地成本的优势,拿地均价从2016年9805元/平米的楼面价逐渐下降。即使在去年,华侨城的新增楼面均价也只有七千多的水平,其中文旅项目拿地均价仅3696元/平米,商办住宅拿地均价9263元/平米。这也是为何华侨城那些年的房地产开发业务的毛利率达到了60%以上的暴利水平。

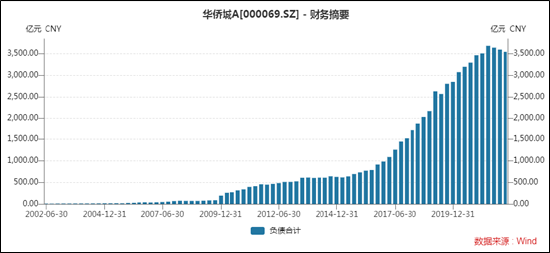

但在账面沉没的资产和资金背后,是持续增长的债务。

我们统计近些年华侨城的短期借款、一年内到期的非流动负债、长期借款以及应付债券,我们同样发现,从2016年起华侨城的债务也同步快速膨胀。截止2020年底,四项合计达到1415亿元。

(资料来源:公司历年年报,Wind)

与此同时,华侨城的资产负债率也从2016年的67%升高至2020年的76%。显然,过去这些年华侨城走了一条加杠杆押注重资产,试图带动物业开发的路径。

背靠国资的低成本融资优势,本可以让华侨城按照这个模式继续滚雪球,但这一切在2020年“三道红线”出台后就开始起变化了。

变卖子公司竟成为了新的去化方式

实际上,自2018年起,华侨城的股权转让动作便多了起来,当年转让了18家子公司股权。而2019年继续卖掉了19个子公司的股权,2020年再度出售11个子公司股权。不过我们从公司这几年的拿地力度及土地储备总量情况来看,华侨城并没有明显的变卖资产去杠杆的意图。

但自2020年下半年出台“三道红线”后,华侨城在2021年开始明显放缓扩张。我们初步统计其全年转让了多达24个子公司股权,明显超此前几年。甚至又在去年11月一口气转让了7家公司的股权,涉及广州、上海、深圳等地的在建项目、存量商业物业。

在华侨城的管理层看来,变卖子公司成为了其某种新式的去化方式,但这种说法很难掩盖账面数字的变化。从前述图表中可以明显看到,2021年华侨城的负债、资产以及自持物业均已高位见顶。此外,去年下半年来,华侨城新增项目明显减少。

这种所谓的去化,实际是在前些年结转高毛利项目的背后,加快处理前些年膨胀期留在账面、盈利前景堪忧的存货。而在行业下行周期,处理良莠不齐的资产并不容易,周期容易拉长,还没有等到华侨城处理妥当,业绩惊雷就已率先到来。

低利润率将成为常态

2021年实现营业收入1026亿元,同比增长25%,而实际上这只是壳子大而已。全年实现归母净利润仅有38亿元,同比下滑70%,即使全口径利润也是同比下滑52.1%。而这背后的原因,则主要是已遮掩不住的土地储备尴尬的盈利能力。

(资料来源:公司历年年报,Wind)

2021年,华侨城的两大主业地产及旅游业务的盈利能力均有明显下滑,毛利率滑坡明显。旅游业务由于受到疫情的影响,未来仍有恢复至疫情前的预期,但管理层却给了地产开发业务极差的盈利预期。

管理层在投资者交流中表示,华侨城2021年的结转项目来看,基本是近年来市场招拍挂或文旅综合拿地项目,目前的利润率水平基本代表了现阶段及未来一段时间公司的毛利率水平。对于以往习惯了华侨城60%以上毛利率的投资人来说,以后要适应毛利率降到20%出头,净利润率不足10%的业绩表现了。

此外,全年华侨城的投资收益同比减少28亿元,2021年投资收益仅为6亿元,上年同期34亿元。这是因为长期股权投资背后合联营项目的盈利能力大幅下滑。

更为直接地,华侨城全年计提了减值损失达到21亿元,同比多计提150%。这是由于部分项目销售价格低于以往拿地时的预期价格,予以计提的减值。

从并表项目的毛利率,到计提项目减值,再到合联营收益的下滑,以及未来盈利预期的骤降,这都指向了华侨城的账面存货盈利质量堪忧的预期。

继续“缩表”

糟糕的情况延续到了今年1季度,华侨城在Q1实现营收74.7亿元,同比减少13%,这其中当然有疫情影响施工交付以及文旅消费的因素。但实现归母净利润仅1.8亿元,同比下滑80%,盈利能力再度下滑,是更值得我们关注的信息。

此外,我们知道项目销售进度对于结转利润率也有重大影响,有些项目结转晚一周就要多付出几千万的成本。而今年以来的华侨城和所有龙头房企一样,面临着销售回款大幅下滑的窘境,这不仅影响企业当前的现金流,也影响项目未来结转的利润率。

而1至5月,华侨城累计实现合同销售金额153.3亿元,较上年同期下降58%。但华侨城却也并不能全部将下滑58%的责任归咎于大环境,毕竟同为央企的华润置地,5月销售降幅就明显缩窄。

在销售、结转都不利的情况下,华侨城还换了领导人。3月30日,原华侨城集团董事长段先念正式退休,保利原总经理张振高接任华侨城集团董事长。在新董事长到任后,在酝酿新一轮股权激励计划同时,也重新开启了卖子公司股权的“缩表”策略。

5月22日,华侨城在北京产权交易所挂牌转让西安华盛佳成置业有限公司100%股权,转让底价约2.2亿元。

5月27日,涿州侨城惠地产50%股权及约2.83亿元债权挂牌转让,底价约3.35亿元,转让方为华侨城涿州文化旅游开发有限公司。

一季度下来,缩表效果是显著的。华侨城的总资产、总负债均在2021年底的基础再次环比减少,这已经是连续三个季度的环比下滑,这在华侨城的历史上应该还是首次。

(资料来源:公司历年年报,Wind)

华侨城缩表意愿非常急迫,而这还是华侨城在双轮驱动战略下的快速收缩,正常情况下,公司主题公园在开业三到五年左右现金流可以回正,可以给予开发业务较好的补流效果。但近两年疫情的反复对国内文旅行业造成较大影响。

但文旅业务造血能力也受到了巨大的挑战,在这种情况下,华侨城今年仅新获取3宗地块,总价4.4亿元。在以收定投基调下,华侨城成自己需要优中选优拓展资源,但目前的同行都在优中选优,真能被华侨城选中的能有多少呢?

热文排行

联系我们

- 邮 箱: yongfei3@staff.sina.com.cn

- 地 址:北京市海淀区西北旺东路新浪总部大厦

- 微 博:新浪财经房产

400-052-0066 欢迎批评指正

Copyright © 1996-2022 SINA Corporation

All Rights Reserved 新浪公司 版权所有