碧桂园服务再融155亿港元剑指商管物业 摊子恐越铺越大

5 月 25 日,碧桂园服务发公告宣布,以每股75.25港元的价格配售1.39亿股股份,所得款总额及所得款净额估计分别 104.88 亿港元及 104.24 亿港元。同时将发行一笔本金总额 50.38亿港元的债券。

配股融资加上发行可转换债券,这一轮碧桂园服务的募资总额高达155.26 亿港元,超越公司半年前那笔 77.5 亿港元的配股融资,为物管行业目前最大规模的一次融资动作。

上市累计募资240亿元 远超其一年营收

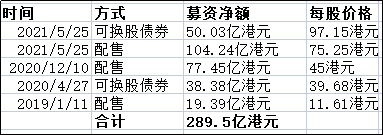

物管圈出现了一位资本运作高手。自2018年介绍上市以来,碧桂园服务先后通过可换股债券及配股的方式融资289.5亿港元(238.5亿人民币)。

将近240亿的募资是什么概念?碧桂园服务2020年全年营收仅156亿元、净利润28.9亿元。目前45家上市物企,总市值超过300亿港元的只有10家,也就是说碧桂园服务的上市以来总募资额已经超过了大多数中小物企的市值。

最早碧桂园服务以介绍上市的方式上市,让外界认为其并不缺钱。没想到2019年1月公司即通过配售募资19.4亿港元。进入2020年,物业管理行业次新股越来越多,并购市场也更为激烈。2020年碧桂园服务先后两次向资本市场合计募资116.3亿港元。

而随着碧桂园服务一路向上的股价,公司配股价格也是水涨船高。本次碧桂园服务仍然属于高位配股,每股75.25港元的配售价格较5月24日收盘价80.05港元仅折让6%。本次发行的可换股债券初始转换价为每股股份97.83港元,较5月24日收盘价80.05港元溢价约22.21%。

年初至今,碧桂园服务股价上涨51.57%,目前市盈率(TTM)75.4倍,仅次于华润万象生活、融创服务,排行业第三。有投行人士坦言,当前碧桂园服务的股价并不便宜,这次配股的吸引力不够大。

下一站剑指商管物业 目标银河物业?

物业公司并不缺钱,有人会疑惑为什么要融这么多钱?以及融资都花到哪里去了?

155亿港元是物管圈目前最大一笔融资。对于为什么要融资那么多钱,碧桂园服务表示,行业整合速度加快,头部企业市场占有率将不断提升。集团致力于成为“国际领先的新物业服务集团”。未来将通过收并购建设自身能力,强化自身竞争力,特别是在商业写字楼及商业管理服务、社区增值服务、城市服务、设施设备管理服务等领域,把握市场机遇,打开广阔的市场空间。

字里行间,商业物管似乎会是碧桂园服务的下一个并购目标。由于商业物业提价容易、利润率高,近来资本市场对商管物业偏爱明显,比如华润万象生活的市盈率(TTM)就高达108倍,为45家上市物企之最。

但碧桂园服务背靠碧桂园,不如华润置地旗下有多家购物中心,碧桂园服务是一家以住宅为主的典型传统物企。没有商管基因,碧桂园服务只能选择收购。

我们注意到,在这笔155亿港元超大额融资之前,2020年12月碧桂园服务刚刚通过配股融资77.5亿港元,公司年底现金及现金等价物因此增加至180亿港元。此次可转股债券发行资料显示,短短5个月前次募资的77亿港元已经花完了。

但碧桂园服务公告显示,过去5个月公司只在2月25日公告拟收购上市物企蓝光嘉宝,最终以54.32亿元对价获得后者71.17%的股份。如果只这一项并购前次募资足够支付,从前次募资基本花完的结果推导,坊间传言30亿人民币收购苏宁旗下的银河物业很可能是事实。

3月23日天眼查显示苏宁置业质押了银河物业3001股给碧桂园生活服务,市场一度传言苏宁因钱紧拟出售银河物业,质押只是交易的第一步。对此,碧桂园服务方面称“一切以公告为准”。

截止2020年,银河物业在管面积5979万平方米,合约面积7998万平方米;业务分布在全国31个省份的200多个城市;涉及业态覆盖综合商业、科技办公、产业园区、高端住宅、公共服务(高校、医院、景区、政府公共设施)等多元业态。其中,全国各地的苏宁广场、苏宁生活广场,以及长三角地区的多个写字楼、科技办公园区等,均为银河物业管理。

当然以百亿融资规模来看,银河物业可能只是开胃小菜。碧桂园服务在谋划一个大招。2020年度业绩会上管理层曾表示,将力求2021年~2025年五年内达成“千亿营收”目标,收入和利润实现年复合增长率50%以上增长。2021年预测营收将达到230亿元。

商誉高悬 摊子铺的越来越大

物业管理行业现在是蒙眼狂奔的阶段,只要跑的够快,听见的都是风声。

碧桂园服务自从2019年开启并购之路后,并购的步伐越来越快。不完全统计碧桂园服务上市以来重大并购,2020年大手笔收购了满康国洁进入城市环卫领域,此举被认为是为城市服务做准备。

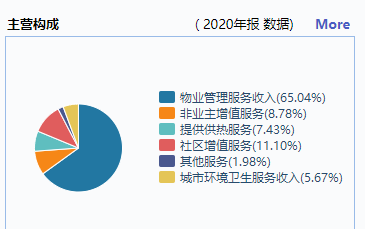

以2020年收入结构来看,碧桂园服务物业管理服务收入占比仅为65.04%,非业主增值服务及社区增值服务占比约20%,城市环卫及供热服务分别占比5.67%、7.43%。比之传统的住宅物业公司,碧桂园服务的摊子铺开的有点大。

与此同时,公司总资产中除了现金占比最大的就是商誉。从2018年的6.86亿元到2020年的63.07亿元,翻了9倍。商誉及无形资产占总资产的比例也由12.43%升至20.21%。

即便如此,市场仍然给与了碧桂园服务足够的信任。配售摊薄中小股东权益的同时未带来股价大跌。汇丰环球研究称,将碧桂园服务目标价由82港元升至91港元,维持“买入”评级,看好并购活动加快及新的商业业务板块前景,将公司2021/22年盈利预测分别升4%及14%,以反映并购步伐加快。

这家物管龙头正在进入一个并购推高业绩、业绩推动股价、圈钱再并购、业绩增长的循环。2020年末公司现金等价物占比达到了48.7%,相当于一半资产都是钱。物业并购的后遗症往往并不会立刻显现出来,我们仍需要保持谨慎,碧桂园服务有能力下好这盘棋吗?

热文排行

联系我们

- 邮 箱: caojie6@staff.sina.com.cn

- 地 址:北京市海淀区西北旺东路新浪总部大厦

- 微 博:新浪财经房产

400-052-0066 欢迎批评指正

Copyright © 1996-2021 SINA Corporation

All Rights Reserved 新浪公司 版权所有