|

不支持Flash

|

|

|

|

美燃料乙醇期货研究:我国市场前景将十分广阔(3)http://www.sina.com.cn 2006年10月10日 00:06 大连商品交易所

三、CBOT燃料乙醇期货的套保、套利和价差交易分析 燃料乙醇期货的套保 乙醇产量和需求的快速增长使得价格发现和开发可靠的风险管理机制成为行业关注的热点。事实证明,由于缺乏高度相关性,燃料乙醇和玉米或无铅汽油之间的套保显得效果不明显。CBOT与原油和乙醇市场参与者一起推出了燃料乙醇合约,为行业的买卖双方提供良好的套保工具。 套期保值的效果取决于基差的变化,基差走强,有利于卖期保值者;基差走弱,有利于买期保值者;基差不变,套保这可以得到完全的保护。 一个卖期保值的例子: 假定月产量300万加仑的生产商想将7月产量的50%进行套保(大约合52手,或150.8万加仑),以对冲可能的价格下降风险。(说明:CBOT燃料乙醇合约一手为29000加仑) 假定概乙醇生产厂商没有在5月份将产量的一半进行套保,其收益为$3,450,000,由于参与套保,该厂商实现了收益增加$120,640。

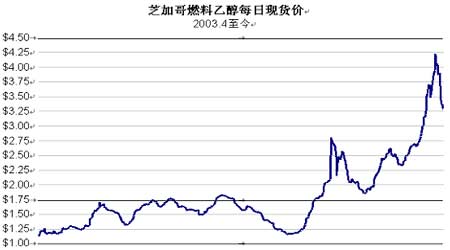

燃料乙醇期货的套利和价差交易 在开始阐述价差交易和套利交易之前,需要阐明两个套利和价差交易的概念。 套利(Arbitrage)是利用两个市场的差异来获利的活动。价差套利是最常见的套利方式,即在一个市场以低价买入一种资产,同时在另一个价格较高的市场以高价卖出,以赚取两者的差价。在期货市场与现货市场之间的套利就属于此类。 对套利的实质有了上面的认识后,我们就知道,通常所说的“跨期套利”并不是套利,它实际上是价差交易(spread)。价差交易是利用不同期货合约之间价差的变化来获利,可以分为下列几类:1.市场内价差交易:是指在同一市场内,同时买进与卖出数量相同、标的相同、到期日不同的期货合约,也就是我们常说的跨期套利。2.市场间价差交易:是指在不同交易所之间进行数量相同、标的相同的买卖,也就是我们常说的“跨市套利”。3.商品间价差交易:是指标的物不同而交易所、交易数量相同的价差交易。4.加工产品间的价差交易:是指不同交易商品间存在的加工关系。 乙醇套利的要点分析:分析CBOT期货和芝加哥现货的关系我们发现,基差基本在-0.2美分至0.2美分之间波动。作为技术分析人士,可以在高于这个区间的上限处做买期货,抛现货的操作,或者说现货采购商更应当通过期货市场来采购。更加稳妥的做法是比较持仓成本和基差的大小,当期货价格与现货价格之差(绝对值)大于持仓成本的时候,现货商可以做无风险套利, 买入现货,抛出期货,这样不论基差走强还是走弱,利润均已锁定。同时,还可以通过比较洛杉基、纽约等较大的现货市场和芝加哥期货市场的基差情况,进行套利。

【发表评论】

|

不支持Flash

不支持Flash

|

|||||||||||||||||||||||||||||||||||||||||||||||||||