来源:兴业定量任瞳团队 XYQUANT

基金经理

邱杰,现任前海开源基金管理有限公司董事总经理、联席投资总监。

其代表产品获取收益与控制回撤的能力俱佳,成立以来收益排名行业前5%,业绩持续性强。配置上其行业与个股集中度均较高,换手率较低,风格有所轮动,选股能力突出、淡化择时,重仓股长期回报优异,相对行业超额收益突出。

管理产品

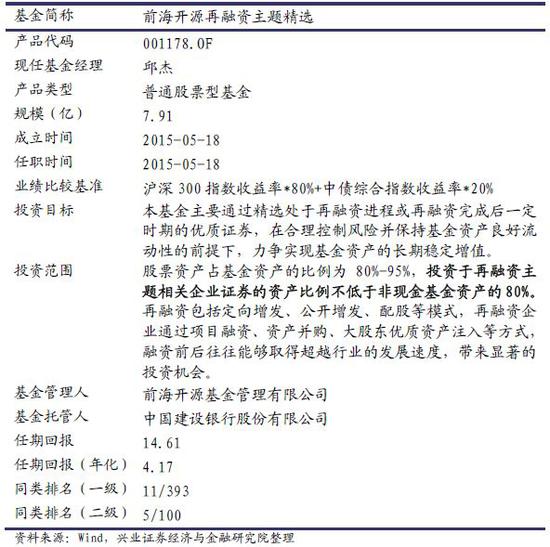

基金经理目前共管理基金9只,总规模26.03亿元。从基金类型上看,有普通股票型、灵活配置型、混合债券型以及中长期纯债型等。其中管理时间最久的为前海开源股息率100强,自2015年1月13日管理至今,规模5.95亿;规模最大的为前海开源再融资主题精选,自2015年5月18日开始管理,规模为7.91亿。

代表产品:前海开源再融资

基本情况

前海开源再融资(001178.OF)成立于 2015年 5月18日,是前海开源旗下的一只普通股票型基金,自成立以来各阶段收益及回撤均大幅跑赢沪深300及基金业绩比较基准。

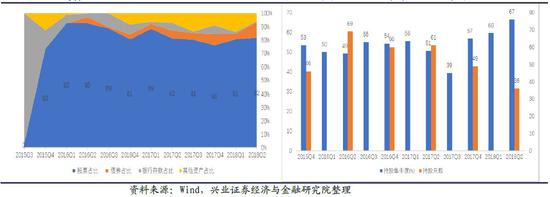

规模在10亿左右波动:产品发行初期规模12亿,2018年中期规模为8亿。

机构投资者认可程度较高:产品发行初期持有人以个人投资者为主,机构持有比例近年来不断提升,到2018年年中机构占比72%。

表1、前海开源再融资产品情况

产品业绩

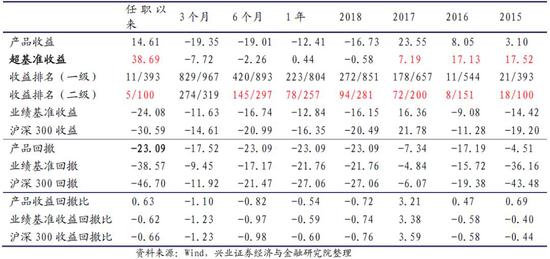

基金长期管理业绩突出,超额收益稳步积累。从绝对收益来看,基金获取收益能力强,回撤控制极为有效:截至2018年9月17日,基金经历几轮股灾后,实现总收益率14.61%,年化收益率4.17%;同时,最大回撤23.09%,大幅低于业绩比较基准的最大回撤38.57%与沪深300的最大回撤46.70%,有效的控制了下行风险。基金2015年5月中旬成立,基金经理在2015年11月前基本未建仓,故产品净值波动较小,躲过了2015年下半年的大跌。

从相对收益来看,基金长期跑赢业绩基准与沪深300指数,成立以来收益排名行业前5%:前海开源再融资成立以来的净值曲线与基金业绩比较基准及沪深300相比可以看出,基金长期来看跑赢比较基准,实现超越业绩基准的收益为38.69%,仅在2018年5月以来超额收益有所下滑。与同类基金相比,基金成立以来的收益率在Wind二级分类中排名5/100。

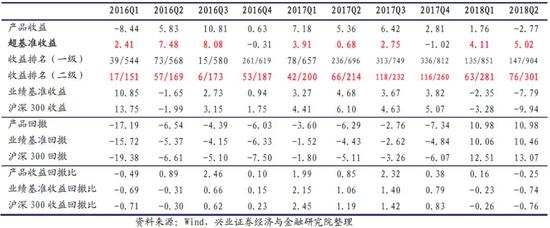

业绩持续性强:分年度看,自成立以来2015至2017年均取得了超越业绩基准的收益,所有年度均排名行业前40%;分季度看,自2016年1季度以来的10个季度中,8个季度跑赢基准,所有季度排名均在行业前1/2。

图1、前海开源再融资净值走势

表2、前海开源再融资各阶段收益回撤

表3、前海开源再融资分季度收益回撤

择时选股能力

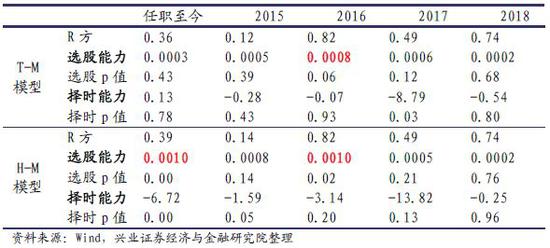

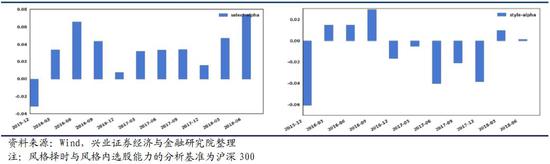

基金经理具有显著的选股能力,淡化择时:根据基金净值序列,采用T-M模型与H-M模型基金基金经理选股择时能力分析,两个模型均显示基金经理具有选股能力,其中2016年较为突出。

表4、前海开源再融资择时选股能力分析

产品配置

基金2015年5月中旬成立,至2015年3季度末基本未建仓。2015年底开始,仓位在80%-93%之间波动,近年来增加了债券配置比例:2016年上半年仓位较高,2017年2季度至今保持在81%-82%,基本无大类资产择时。其余仓位中,近年来增加了债券配置,2018年中债券占比11%。其中,债券主要配置为国债、金融债及同业存单,不承担债市信用风险。

持股集中度高,且有上升趋势,2018年中前十大重仓股占比67%。

持股数量较低,近年来呈下降趋势:2016年中期持股数达顶峰为69只,后呈下降趋势,2018年中期持股数为36只。

图2、大类资产配置比例与前十大重仓股集中度

风格偏好

基金经理2016与2017年换手率高于行业,2018年换手率低于行业平均:经测算,基金经理2016-2017年度换手率小幅高于行业,2018年上半年年化换手率1.92倍,低于行业平均2.47倍。

图3、前海开源再融资换手率

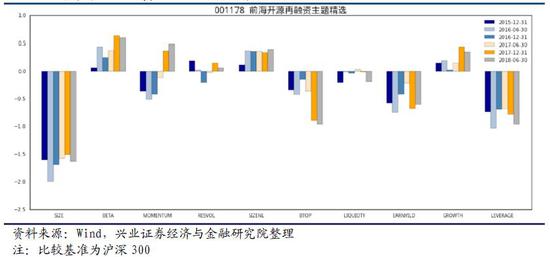

根据Barra的十大风格因子对组合进行分析,通过组合在各大风格上的相对基准的暴露来考察基金的风格偏向,可以发现,相对沪深300,基金在大盘、非线性市值、成长性的相对暴露度较大且持续性久,配置成长股较多、与市场关系紧密;而在市值、价值、盈利与杠杆性因子上持续暴露为负。

图 4、前海开源再融资风格因子相对暴露值

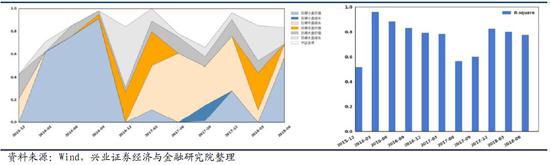

基金经理风格有所轮动,2016年之前偏好小盘价值风格,2016年之后偏好大盘及中盘成长风格。基金经理体现了较强的风格内选股能力,风格择时能力不稳定。

图5:前海开源再融资基金风格配置(基于净值)

图6、风格选股能力(左)和择时能力(右)

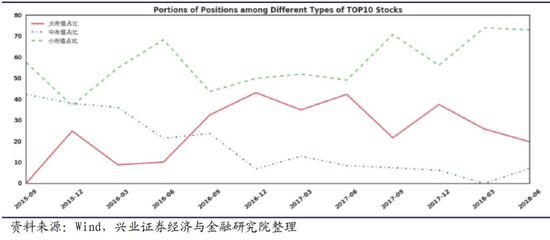

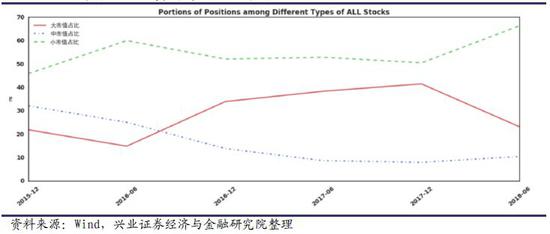

为进一步分析,对基金实际持仓股票进行分类汇总,分类规则为:选择所有股票的前200只为大市值,前15%为中等市值(约排名200-500),后85%为小市值。从持仓市值来看,小盘股整体占比较高,大盘股在2017年占比有所提升。

图7、前海开源再融资前十大重仓股票市值结构

图8、前海开源再融资所有持仓股票市值结构

行业偏好

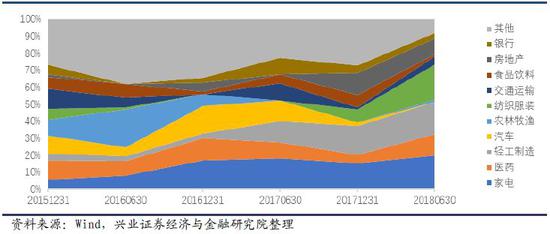

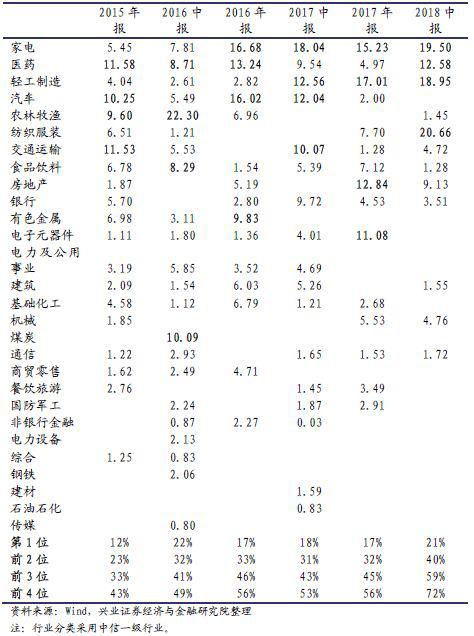

行业集中度呈提升趋势,2018年中行业集中度较高,前4大行业占比72%:针对基金披露的全部持仓数据整理了行业占比情况,目前全部持仓中第1大行业的占比为21%,前4大行业占比为72%。

图9、前海开源再融资所有持股行业配置

表5、前海开源再融资所有持股行业配置

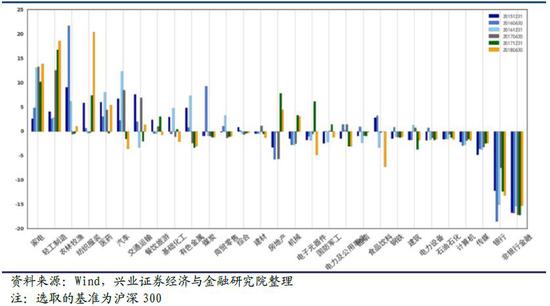

图10、前海开源再融资所有持股超配情况(相对沪深300)

个股分析

精选个股,重仓股中长期回报优异,相对行业超额收益突出。

从历史持仓来看,自2015年起出现在前十大重仓股频率最高的股票分别为华帝股份(11次)、喜临门(6次)、海信科龙(4次)、上汽集团(4次)、圣农发展(4次)、大亚圣象(4次)。

从平均持有收益测算,持有超过2期的基金重仓股共30只,其中18只取得正收益、12只取得负收益,21只取得了超越行业指数的涨幅;持有超过4期的基金重仓股共6只,其中4只取得正收益、2只取得负收益,5只取得了超越行业指数的涨幅。体现了基金经理优异的长期选股能力。

从个股收益情况来看,华帝股份、山东黄金、东方园林、格力电器等均取得了可观的绝对收益及相对行业的超额收益,而海信科龙、东山精密等个股据测算有一定的负收益。

表6、前海开源再融资重点持仓股票分析

注:文中报告节选自兴业证券经济与金融研究院已公开发布研究报告,具体报告内容及相关风险提示等详见完整版报告。证券研究报告:《基金经理揭秘系列之二十:前海开源邱杰》

对外发布时间:2018年9月19日

报告发布机构:兴业证券股份有限公司(已获中国证监会许可的证券投资咨询业务资格)

本报告分析师 :

任瞳 SAC执业证书编号:S0190511080001钟晓天SAC执业证书编号:S0190518060003

免责声明:自媒体综合提供的内容均源自自媒体,版权归原作者所有,转载请联系原作者并获许可。文章观点仅代表作者本人,不代表新浪立场。若内容涉及投资建议,仅供参考勿作为投资依据。投资有风险,入市需谨慎。

责任编辑:陶然

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)