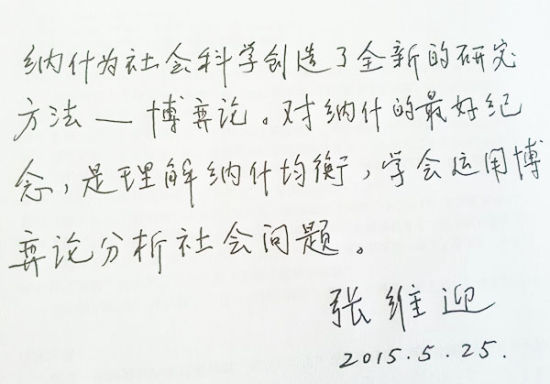

张维迎亲笔悼念博弈论之父纳什 详解何为纳什均衡

1994年诺贝尔经济学奖获得者:约翰·纳什 约翰·纳什(1928—2015)

1994年诺贝尔经济学奖获得者:约翰·纳什 约翰·纳什(1928—2015)

(图片由《博弈与社会》出版方北京大学出版社提供)

(图片由《博弈与社会》出版方北京大学出版社提供)

(本文摘选自《博弈与社会》,张维迎著,北京大学出版社2013年1月版) (1994年张维迎老师将博弈论引入中国《博弈与社会》引导你学会用博弈论分析和理解你所生活的世界。)

(本文摘选自《博弈与社会》,张维迎著,北京大学出版社2013年1月版) (1994年张维迎老师将博弈论引入中国《博弈与社会》引导你学会用博弈论分析和理解你所生活的世界。)

约翰·纳什(John F. Nash),美国数学家,普林斯顿大学数学系教授,主要研究博弈论、微分几何学和偏微分方程。小学时期,纳什的学习成绩并不好。比如在数学上,纳什非常规的解题方法就备受老师批评,而后来的事实却证明,这种另辟蹊径恰恰是纳什数学才华的体现。1945年6月,纳什进入卡耐基梅隆大学学习,后进入普林斯顿大学攻读博士学位。

1950年,22岁的纳什以非合作博弈(Non-cooperative Games)为题的27页博士论文毕业。在这篇论文中,纳什提出了博弈中的一个重要概念——“纳什均衡”。 这一概念影响深远,成为博弈论中最为核心的名词,极大地推动了博弈论的发展及其在社会科学领域中的应用,特别是促进了经济学的发展。著名博弈论学者、诺贝尔经济学奖得主迈尔森(Myerson,1999)认为,发现纳什均衡的意义可以和生命科学中发现DNA的双螺旋结构相媲美。

1994年,纳什教授和其他两位博弈论学家海萨尼和泽尔腾共同获得了诺贝尔经济学奖。也同样是在1994年,著名经济学家张维迎教授开始在北京大学为经济学和管理学博士生讲授博弈论。当时,博弈论在中国还少有人知,大学里也没有开设这门课。1994年,张维迎在《经济学消息报》等报纸杂志上向中国读者介绍了博弈论。1996年,张维迎出版了《博弈论与信息经济学》一书。此后,多种版本的国外引进和国内学者编写的博弈论教科书相继出版,博弈论逐步被一些大学引入研究生课程,博弈论的知识在中国经济学界普及开来。2013年,张维迎再次出版了关于博弈论的普及读物《博弈与社会》。在这本书中,张维迎对纳什均衡做出了以下评价和解读:

纳什均衡是博弈论最重要、最一般化的均衡概念。它是指所有参与人战略的这样一种组合:在这一组合中,给定其他参与人的战略,没有任何人有积极性改变自己的战略。换言之,构成纳什均衡的战略对每个人都是最优的。

纳什均衡有一个很重要的特点,即信念和选择之间的一致性。也就是说,基于信念的选择是合理的,同时支持这个选择的信念也是正确的。所以,纳什均衡具有预测的自我实现(self-enforcement)的特征:如果所有人都认为这个结果会出现,这个结果就真的会出现。(在博弈中的所有组合中,只有纳什均衡能满足自我实施的条件)

我们可以换一个角度来理解纳什均衡:假如在博弈之前,所有的参与人达成一个协议。我们的问题是:在不存在外部强制执行的情况下,每一个人是否有积极性去自觉遵守这个协议?如果每个人都有积极性遵守这个协议,这个协议就构成一个纳什均衡。也就是说,给定这个协议,别人遵守的情况下,没有人会有积极性选择不同于这个协议的行动,这个协议就是一个纳什均衡。反之,如果有任何人有积极性单方面背离这个协议,这个协议就不是一个纳什均衡。

纳什均衡对我们理解社会制度(包括法律、政策、社会规范等)非常重要。任何制度,只有构成一个纳什均衡,才能得到人们的自觉遵守。纳什均衡不一定是帕累托最优的,但有效的帕累托最优只有通过纳什均衡才能实现。有效的制度设计,就是如何通过纳什均衡实现帕累托最优。

纳什均衡概念作为博弈分析最重要的概念,对于我们研究和理解制度和许多经济社会现象非常重要。一个制度即使对所有人都不好,但如果它是一个纳什均衡,就仍然会持续存在。反之,一个制度即使听起来很好,但如果它不是一个纳什均衡,就不可能得到所有人的自觉遵守。特别是,如果我们的社会要从囚徒困境中走出来,就必须有办法使每个人选择合作成为一个纳什均衡。这就是为什么诺贝尔经济学奖得主梅耶森(Myerson,1999)认为,发现纳什均衡的意义可以和生命科学中发现DNA的双螺旋结构相媲美的原因。

纳什均衡是一个分析工具,本身不包含价值判断。我们会经常应用这个概念分析各种规章制度和政策。我们先举几个例子说明纳什均衡是一个多么有力的分析工具。

中国股票市场上的寻租行为

20世纪90年代的中国股票市场上,很多企业不断地通过配股来实现寻租。这可以理解为经理人给股东设计的一个囚徒困境博弈。设想某企业现在的价值是100元,发行在外的流通股有100股,因此每股的价格是1元(假定股票价格准确反映了企业的真实价值)。现在假定经理要筹集100元钱,但是投资之后价值只有50元。从股东的利益讲,这100元是不应该筹集的,但经理人出于控制权或个人享受的目的有积极性这样做。如果股东很分散,假设有100个股东每人持1股,对经理缺乏约束力。现在经理人做出一个配股决策,1配4,配股价是每股0.25元。这样,如果配股完成,就筹集到100元的资金。问题是,股东愿意接受配股吗?如果某一股东不接受配股,他原本持有的1股在配股之后价值就由原来的1元变为0.3元(即公司总价值150元——原始价值100元加上新增价值50元,除以配股后总股数500股);如果股东接受配股,他持有的份额变成5股,仍为总股本的百分之一,那么,他的股票价值是150元的百分之一,即1.5元。他多花4×0.25=1元的代价,多得到1.2元(=1.5-0.3)的总价值,显然,所有股东都接受配股是一个纳什均衡。经理人如愿以偿,但股东集体损失50元。对全体股东有害的事情之所以能做成,是因为经理人配股方案的设计使得股东陷入囚徒困境。如果配股方案是1∶1,每股1元,股东就不会接受配股,因为不接受配股最多损失0.25元(配股后每股价变成0.75元),接受配股的损失是0.5元。这个例子也说明,企业的配股价比市场价越低,配股越有可能是经理人的寻租行为,而不是出于股东利益的考虑。即使我们假定经理人是大股东,只要他在控制权上的利益大于股权上的利益,这个结论也不会改变。

我们为什么不得不“自愿”参加社会保险?

当前的社会保险制度在某种意义上说,也是政府设计的一个囚徒困境博弈,假设职工应得工资为每月1万元,政府扣下1 000元作为社会保险金,发给职工9 000元。然后,如果该职工参加社会保险,个人交纳1 000元保险费,政府配比1 000元,合在一起构成个人账户上的保险金,总共就是2 000元。但假设由于社会保险资金管理不善,等到领退休金的时候,政府管理的2 000元已经变成1 500元。显然,如果1万元工资全额发放,职工最好的选择是不参加保险,自己管好自己的钱。但是现在,由于政府扣下了1 000元,某职工若不参加保险,这部分钱就会白白损失;如果参加,自己再交上1 000元,还可以拿回来1 500元,参加保险还是比不参加保险好。这就是政府给老百姓设计出的囚徒困境博弈,它使每个职工都不得不“自愿”参加社会保险。当然在现实中,当政府管理的保险金不够支付时,通常会用印票子或增加税收的办法补充保险金,而不是减少退休金的办法。但出于这个原因而印票子和征税本身,也不过是政府设计的一个囚徒困境博弈。

除了干货,就是走私货!——扫描二维码关注新浪杂志官方微信,专注深度报道。