研究:大豆期市一季度将延续弱市震荡行情为主(5) |

|---|

| http://finance.sina.com.cn 2006年02月10日 00:37 良茂期货 |

|

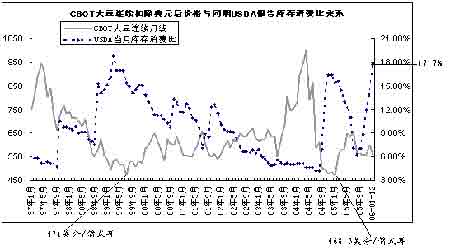

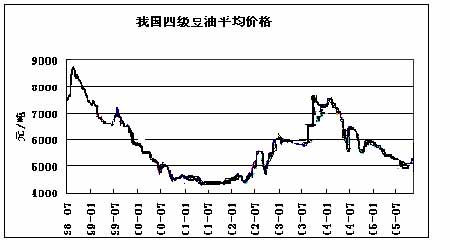

2、 按照长期价格走势规律预测2006 年CBOT 大豆期货价格将主要处于500-650 美分/蒲式耳的相对价格低位区间。 大豆连续价格与同期对应月份USDA 报告中美国大豆库存消费比图表中,我们看到CBOT 大豆连续绝对价格月连续与当月USDA 公布的月度供需报告中的库存消费比存在比较明显的负相关关系,而在自2005 年8 月份以来的连续几个月公布的月度供需报告中,库存消费比数字不断提高,到2006 年1 月份,该数据再度提高达到了17.7%,为近10 年来的相对高水平,在1 月份的月度供需报告中,美国本年度大豆出口数量减少到2586 万吨,截止到2006 年1 月6 日,美国大豆出口已经完成计划销售1540 万吨,按照正常进度看,继续调减出口消费的可能性不大,而美国国内的大豆消费一直比较强劲,因此后期库存消费比继续升高的可能不大,但降低到12%以下也比较困难。该库存消费比数字与1999 年年初的报告数字相近,当时最低的大豆连续绝对价格曾达到了471 美分/蒲式耳,因此,我们认为目前对应的长期绝对价格运行的底部区间应是480 美分-500 美分/蒲式耳,考虑到当前的弱美元,如果美元指数运行在88-90 之间,对应的相对价格区间应该是490-510 美分/蒲式耳,当然如果美元继续走弱,相对的价格会有所抬高。 另外从CBOT 大豆绝对价格分布周期状况看,11 年来正好走出了两个完整的周期,每个周期的时间跨度基本为5-6 年,在2004 年底、2005 年初完成第二个周期,目前正处于第三个完整周期的底部酝酿阶段,时间上看这个底部可能还要延续1-2 年,之后才可能迎来新的极端上涨行情。 因此我们认为,2006 年大豆供需的基本状况将决定新年度CBOT大豆价格有继续走低可能,长期看2006 年全年CBOT 大豆连续价格将主要处于相对价格的低价区间500-650 美分/蒲式耳运行。 二、2006 年我国大豆市场的一些问题探讨。 1、中国压榨行业产业格局和产能继续调整,从而可能对大豆期货市场起到一定的稳定作用。 2005 年是我国大豆压榨产业继续出现较大调整的一年,禽流感的爆发以及最近两年来国内外大豆市场价格的剧烈波动,导致很多盲目扩张和新建的大豆产能受到重挫,很多压榨企业处于停产和半停产状态,同时外资加大在国内收购和开设新生产线的步伐。根据统计,目前国内大豆压榨能力和实际压榨能力仍远高于实际需求,因此很多压榨企业2006 年仍将面临残酷的竞争压力,而一些规模较大、实力较强的企业将在竞争中处于相对优势地位,尤其是一些有外资参与背景的大型压榨厂将逐渐占据主导地位,从而加快我国压榨产业的布局和调整。这种产业调整可能在一定程度上稳定国内豆类市场,中国市场的需求引起世界大豆价格剧烈波动的可能性减小。长期看,我国的压榨行业仍将保持稳定的增长规模,只是压榨企业将更加集中,而企业对国产大豆的需求可能主要体现在中小压榨企业上。 国内大豆压榨行业的改变,还可能对期货市场产生的影响是大豆产品类套保规模扩张而大豆期货套保力量的减少。因为目前国内很多企业的压榨大豆主要依赖进口,同时部分企业的外资方本身是国外的大豆贸易商,这些企业可以选择直接在国外市场套保,外资的大量参与将引起国内大豆与国际大豆市场价格的联动性增强;而豆粕、豆油的厂库交割特点,以及产出品总量稳定的特点决定了它们可以在国内直接参与套保交易,因此豆油、豆粕等产成品可能将逐步发展为国内豆类市场的交易重点,尤其是豆粕,因为我国豆粕进口量一直很低。 同时因为这些品种有吸引现货企业参与,品种较难出现长时间偏离现货价格状况,从而减少出现大量现货交割的可能性,而国产大豆则因为需求的稳定以及产区运输问题,可能持续出现在期货合约上的较大交割情况。 2、 黄大豆1 合约仍将占据主要交易品种地位。 2005 年10 月份,大商所完成了对黄大豆2 号合约的修改,将该品种的交易重点转移到进口大豆上,从质量标准看,用南美及国产大豆交割也可以通过升贴水来完成。另外,11 月中旬,国家质检总局深圳口岸增设进口大豆期货交割仓库。至此,全国共有包括大连在内的四个口岸可设立进口大豆期货交割库,这将大大方便国内特别是华东、华南沿海的榨油、贸易企业以及期货交易比较发达的东部地区,参与大豆期货交割。尽管交易所对2 号豆合约做出了积极的调整,合约修改之后的11 月下旬后,大商所2 号豆远月合约成交和持仓豆油明显增加,但国内大豆现货企业选择大豆套保交易、进口大豆参加交割流程麻烦仍然限制了2 号豆的活跃,因此,1 号豆仍将是06 年的大豆期货交易重点。 从大豆主要作为榨油用途的不同出油率以及现货价格关系看,2号豆价值应该高于1 号豆,因此正常的同月份1、2 号豆的价格关系应该是2 号豆高出1 号豆100 元/吨左右,但是由于成交兴趣存在明显差异,目前二者远月9 月合约仍表现为负价差,由于前面提到的交割问题以及部分进口大豆企业可以直接在国外市场套保的原因,二者价差的矫正可能还需要时间。 3、 豆油期货合约投资基本分析。 2006 年1 月初,豆油期货在大连商品交易所上市,这样大豆与其主要副产品豆粕、豆油期货体系完全建立,未来三合约间的套利机会将增加。豆油期货合约月份与豆粕完全对应,大连商品交易所豆油期货合约中所规定的大豆原油是指以大豆为原料加工的不能供人类直接食用的大豆油,产地不限。国产大豆原油基本能够达到该交割标准;进口豆油在溶剂残留量等指标上有可能不达标(加工费可能需要40元/吨)。但是,经过简单加工,进口豆油完全可以满足期货交割质量标准。由于我国豆油主要还是依靠国内加工,因此豆油期货的价格更多的应该和国内现货价格走势保持一致,国内价格主要考虑大豆、豆粕、豆油之间的压榨套利关系,我国大豆含油率一般为16-17%,双高大豆的含油率较高,至20%以上。美国大豆含油率为18%至20%,平均含油率约为19%,南美大豆含油率为19%至22%,平均含油率约为20.5%。进行套利的粗略计算一般按照18%出油率和80%出粕率,2%损耗来进行估算,比较豆类产品与大豆成本的价格高低。 不过也不能忽视由于豆油进口成本问题以及便利性,我国每年也有一定的进口量,2004 年豆油的进口量达到了创纪录的252 万吨,2005 年进口量也基本在160 万吨左右,占我国全年消费总量的25-30%,进口豆油绝大部分来自阿根廷,因此国内的豆油价格与进口毛豆油价格之间也有很直接的相关性。 根据国家粮油信息中心提供的数据,近5年来我国毛豆油进口价格在4800-7500 元/吨之间波动。一般我国豆油的消费规律:7、8、9、10(中秋)为消费旺季、11、12、1、2(春节)为消费旺季;3、4、5 为消费低谷。从最近几年国内外现货历史价格看,目前豆油平均价格处于相对较低水平,在经历消费低谷后,未来有回升可能。 三、2006 年一季度大豆期货市场行情分析与预测。

1、 一季度关注的基本因素是南美天气和美大豆种植面积预估数对大豆产量影响。 尽管我们前面提到,2006 年大豆市场基本面主要表现为供大于求,价格将可能以相对低位运行为主,但是由于一季度是南美大豆的主要生长时期,大豆市场基本面上关注的焦点将是南美大豆生长关键时期的天气因素。南美主产区尤其是巴西已经连续两年在生长早期出现干旱天气,受此影响,CBOT 大豆期货价格分别在2004、2005 年的2、3 月份出现过上涨近200 美分/蒲式耳左右的行情。 截止到2006 年1 月初,巴西大豆生长期天气基本正常,对天气的担忧主要在于阿根廷。巴西之前两年连续减产,阿根廷04/05 年度出现明显产量增加,当前的预估产量分别为4050、5850 万吨,分别比去年同期高250、750 万吨,由于美国产量已经连续两年创记录,只要南美不出现重大灾害,对世界大豆供需总体状况改变有限。 当然一季度中国的大豆消费状况也是一个比较重要因素,最近几年来,中国大豆进口保持持续增长,尽管2005 年底受到禽流感疫情影响,进口以及国内消费进度都低于之前的预期,但2005 年全年中国大豆进口总量依然保持在2659 万吨,进入2005/06 市场年度以来的四个月里,已经完成进口大豆900 万吨。但是,我们前面已经提到中国大豆的进口已经趋于理性,而06 年1 月份我国进口大豆库存仍保持在220 万吨,同时一季度又是我国大豆消费的相对低潮期,因此,本季度后2 个月,我国大豆进口对世界大豆价格的支撑作用有限。 还有一个对未来大豆价格产生直接影响的是3 月份前后美国农业部对未来年度美国大豆种植面积的预估数字,经过连续两年丰收后,美国大豆达到了历史最高的产量水平,也因此带来了世界大豆价格处于相对历史低位运行,而同期由于化肥以及防治大豆锈菌带来的种植成本却在增长,在新的市场年度,美国豆农种植大豆积极性是否减少将对世界大豆的供给产生直接影响。 2、 中期技术走势分析一季度CBOT 大豆连续价格。 从2004 年9 月份开始大幅度熊市下跌以来,CBOT 大豆连续价格依然处于熊市下跌的趋势线下方,到目前为止整个下跌过程出现了三波比较明显的反弹(从基本面看都是借助天气因素展开的),但总体下跌趋势没有改变。而目前仍在正运行第5 浪下跌,长期60 周均线压力依然存在,结合第1 浪高度,未来有再度接近500 美分低点的可能出现,技术指标除了KD 外,均显示出空头趋势。 从中、短期走势看,2005 年8 月初连续下跌后(逐渐消化05/06年度美国大豆产量),趋势指标显示出连续的底背离,引起技术反弹至640 美分/蒲式耳位置,也就是自8 月下跌以来0.618 位置,各技术指标得到良好修复,RSI、KD 在12 月底进入超买区域,于是2006年初再度出现快速下跌,目前回调已至575 美分/蒲式耳附近。如果把自7 月初的下跌作为第5 浪下跌再进行5 浪细分,那么7-12 月份运行的前3 浪轨迹与长期下跌趋势非常相似,而目前正运行到小双底形成的小4 浪反弹的B 回调浪,2 月份前后可能仍有上升到650 美分/蒲式耳的C 浪反弹出现,但只要不有效突破上图中的两条主要下跌趋势线,不轻易改变对熊市行情的判断。 3、 2006 年一季度大豆期货市场价格预测。 结合当前的基本面背景,我们认为2006 年CBOT 大豆期货价格有重新回到500 美分/蒲式耳的可能,但从熊市行情的季节性规律看可能不会出现在一季度。我们认为一季度将以延续弱市震荡行情为主,当遇到南美天气因素的促发会引起价格的敏感向上波动,但是从最终决定农产品价格走势的根本因素看,只要不是重大灾害性天气对今年世界大豆供给量产生决定性影响,期货价格出现大幅上涨,突破650美分/蒲式耳的可能性很小。再考虑到同期美元仍将维持在低位运行,我们预计一季度CBOT 大豆连续价格将主要在550-650 美分/蒲式耳区间,对应国内主力5 月大豆价格应在2550-2900 元/吨,远月9 月因有更多不确定性因素以及季节性特点,有50-150 元/吨的升水空间。 良茂期货 |

| 新浪首页 > 财经纵横 > 大豆研究 > 正文 |

|

| 热 点 专 题 | ||||

| ||||

| 企 业 服 务 |

| 股市黑马:今日牛股! |

| 开家麦当劳式的美容院 |

| 名人代言亲子装赚钱快 |

| 销售排行榜:投资必读 |

| 06年暴利项目揭秘 图 |

| 小女子开店30天暴富 |

| 犹太亿万富翁赚钱36计 |

| 韩国美味 势不可挡 |

| 100万年薪招医药代理 |

| 泌尿顽疾——大解放! |

| 最新疗法治结肠炎!! |

| 治气管炎哮喘重大突破 |

| 特色治失眠抑郁精神病 |

| 治高血压获重大突破! |

| 警惕高血脂!脂肪肝! |

|

|

|

| ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

新浪网财经纵横网友意见留言板 电话:010-82628888-5174 欢迎批评指正 新浪简介 | About Sina | 广告服务 | 联系我们 | 招聘信息 | 网站律师 | SINA English | 会员注册 | 产品答疑 Copyright © 1996-2006 SINA Corporation, All Rights Reserved |