香港金融市场

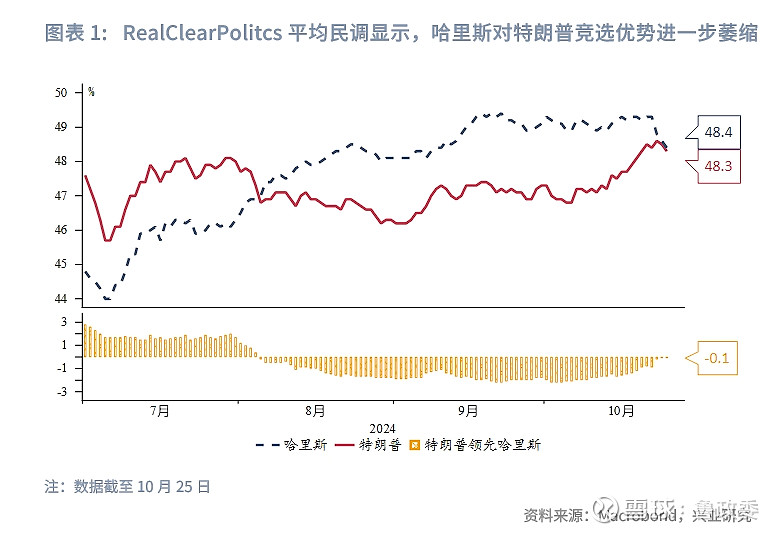

宏观形势:依旧坚挺的美国基本面巩固了美联储11月降息25bp预期,褐皮书提及美国大选不确定性对经济的扰动增加;美国大选民调显示哈里斯相对于特朗普的竞争优势进一步减弱,助力美元和长期美国债利率上升。欧元区经济持续低迷,特别是制造业持续萎缩,推升欧央行降息预期。周内人民银行如期降息25bp;香港9月通胀水平回落,二手住宅楼价指数连升3周、反映降息和内地利好政策的提振作用。周内日本央行再度“放鸽”;韩国第三季度GDP环比微增0.1%、出口疲软制约复苏。东南亚主要经济体通胀维持下行态势。

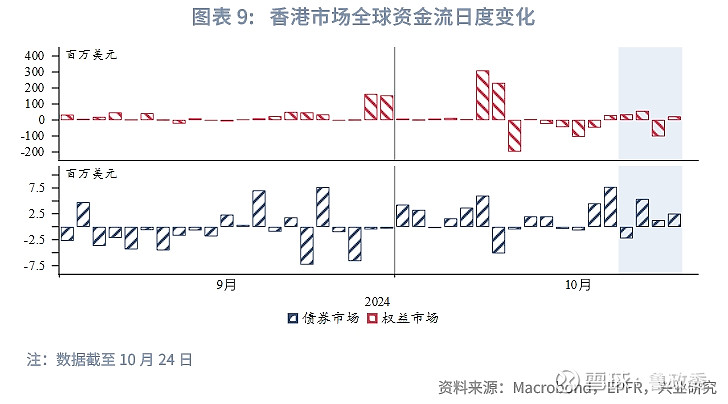

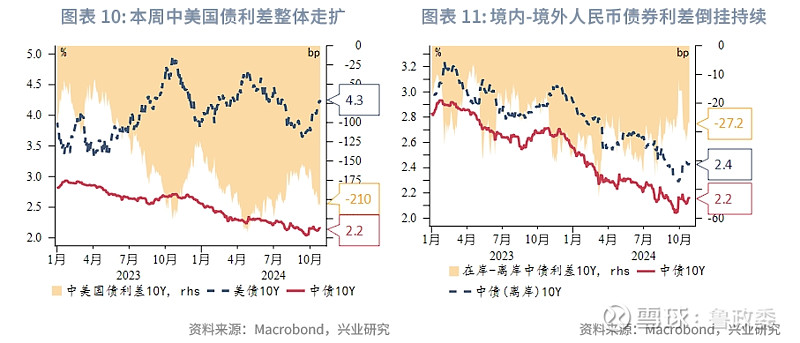

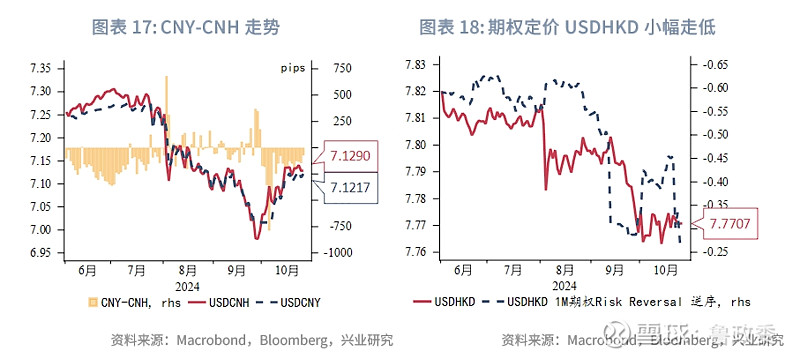

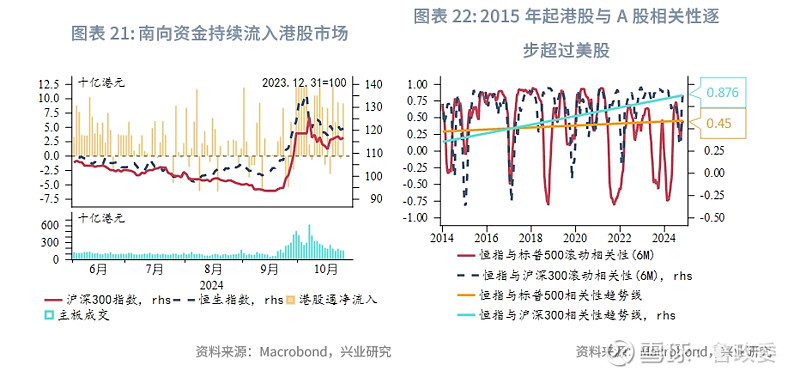

金融市场:周内港元拆借利率继续下行;离岸人民币市场流动性小幅收紧,离-在岸人民币利差有所走扩。美债收益率整体延续升势,中美国债利差整体走扩。中资美元债方面,近期内地政策面明确开启大规模化债,逆转此前利差反弹趋势,对中资美元债形成利好。10月初以来,特朗普交易回归,美元持续走高,在岸与离岸人民币均走弱,港元兑美元偏强震荡。周内港股走势震荡、南向资金周内维持净流入

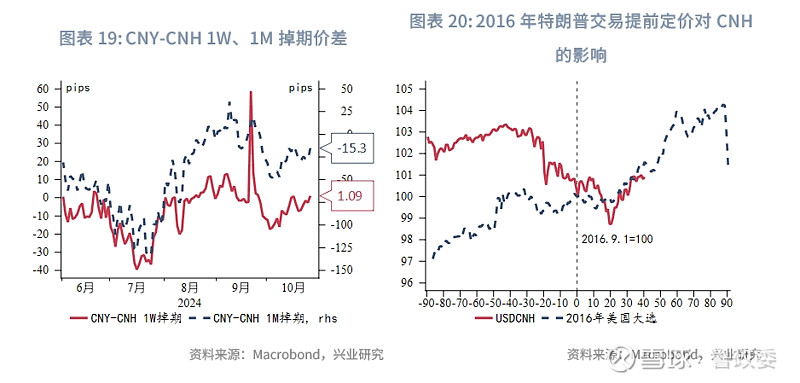

对比2016年美国大选,若历史重演、“特朗普交易”持续,离岸人民币或仍有3%左右的贬值空间。港股方面,内地的增量政策与“特朗普交易”将在短期内继续影响港股市场,但后者或起到主导作用。

一、宏观形势回顾

1.1 欧美市场

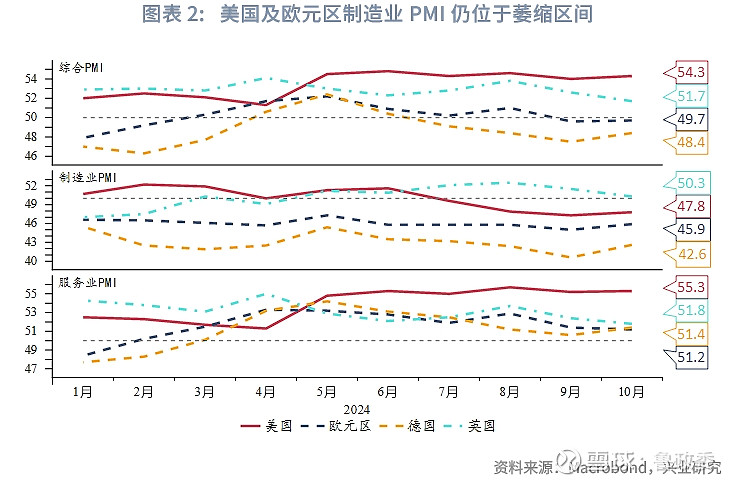

美国基本面仍旧坚挺,巩固美联储11月降息25bp预期。美国服务业需求维持强劲,10月标普服务业PMI反弹至两年多来新高;制造业PMI相对疲软,连续3个月处于萎缩区间。同时,由于飓风影响消退,美国周度初领失业金人数意外低于预期,表明就业市场相对稳定。此外,美联储最新褐皮书显示,多数地区经济活动运行稳定;但褐皮书提及美国大选不确定性对经济的扰动增加,部分企业和消费者对短期投资、支出或招聘开始呈现观望态度,或将导致部分经济活动短期被推迟。近期哈里斯相对于特朗普的竞选优势减弱,由于特朗普的减税政策,导致市场对未来通胀预期加强,因而降息预期再次被削弱。欧元区经济活动维持低迷,特别是制造业持续萎缩。10月欧元区标普制造业PMI连续28个月处于枯荣线以下。其中,10月德国综合PMI指数由此前的七个月低点回升,但仍连续4个月低于荣枯线,制造业产量降幅收窄、但仍处于历史低位。

1.2 中国及亚太市场

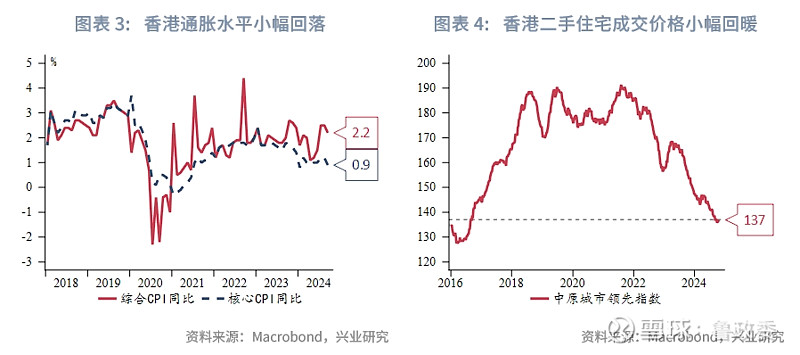

中国:人民银行如期降息25bp。周初,人民银行年内第三次下调贷款市场报价利率(LPR),1年和5年期以上LPR分别报3.1%、3.6%,均较9月下行25bp。这也是1年期LPR有史以来最大降幅,本次5年期LPR的降幅和历史最大降幅相当。上月人行宣布的多项政策已落地,后续企业改革及上市公司股票回购等提振措施落地,有望推动资金回流至资本市场。香港9月整体通胀水平较8月下降0.3个百分点回落至2.2%,主要受到去年同期食品价格的高基数影响。剔除所有政府一次性纾困措施的影响,9月香港基本通胀率为0.9%、环比降0.3个百分点。香港二手住宅楼价指数连升3周,反映香港二手楼价走势的中原城市领先指数(CCL)最新报136.92,按周环比升0.45%,3个星期累升约0.8%,但仍处于8年多以来的低位。该指数滞后约1个月,反映9月下旬香港跟随美联储降息、内地推出多项利好政策提振市场情绪,二手住宅成交价格有所反弹。

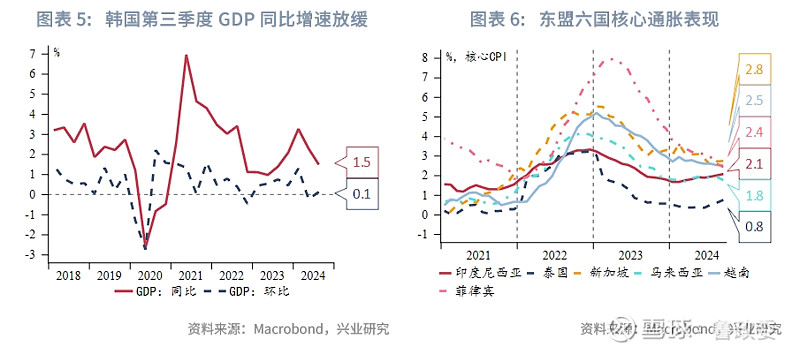

日韩:日本东京10月核心CPI降至1.8%,为5个月以来首次降至2%以下;整体CPI同比报1.8%、增速环比回落0.3个百分点。周内日本央行行长植田和男再度“放鸽”,表示持续实现2%的物价稳定目标“尚需时日”,并暗示下周议息会议上不会加息。此外,周内人民银行与日本央行近日续签双边本币互换协议,互换规模保持于2000亿元人民币或3.4万亿日元不变;协议有效期3年,经双方同意可以展期。韩国第三季度GDP环比微增0.1%、出口疲软制约复苏。韩国第三季度GDP扭转了第二季度-0.2%的环比跌势、避免进入技术性衰退;同比增长1.5%,但低于预期的2%和前值2.3%。分领域看,第三季度居民消费支出按季增长0.5%、设备投资增长6.9%。而建筑投资按季环比下降2.8%,出口受汽车和化工产品的影响下降0.4%、是自2022年第四季度以来的首次下降。

东南亚:主要经济体通胀维持下行态势。2024年9月,新加坡总体CPI稳步下行,由8月的2.2%下降0.3个百分点至1.9%。住房、食品和交通是总体通胀继续回落的主因。但核心通胀也连续第二个月环比回升,表明核心通胀仍有粘性。同期,食品价格下降拉动马来西亚总体CPI连续第二个月下行,至1.8%,较8月小幅下降0.1个百分点,继续脱离马来西亚央行通胀目标(2.0%-3.5%)区间下限。同时,该国核心通胀环比也有所下降,至1.8%。

二、金融市场动态

2.1 货币市场

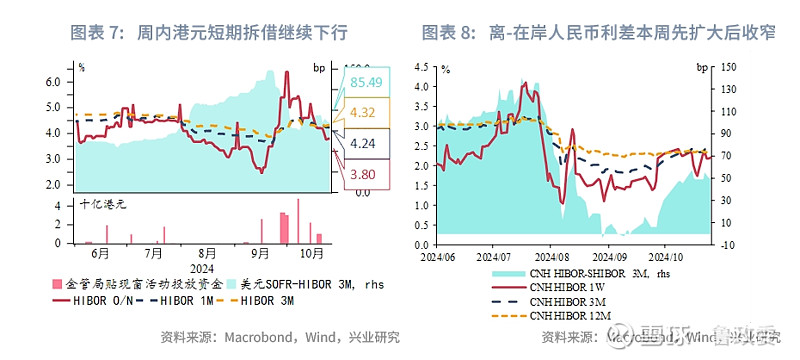

本周港元拆借利率继续下行、离-在岸人民币利差先扩大后收窄。近期港股震荡,资金净流入有所减弱,美港利差小幅收窄。本周港元短期拆借利率继续回落,港元隔夜HIBOR由周初4.2%下降至3.8%。周内离岸人民币市场流动性小幅收紧,离-在岸人民币利差有所走扩。

2.2 债券市场

10月以来,受到美国通胀、就业数据超预期影响,叠加特朗普交易复现,美债收益率再度回升,美债10Y收益率再次升至4.0%以上,本周达到4.2%。美债曲线结构持续陡峭化,主要期限利差转正。

近期政策面上明确中央政府开启大规模化债,逆转此前中资美元债利差反弹趋势,对中资美元债形成利好。政府加杠杆推动企业去杠杆,降低企业信用风险,这一行为在利差变化上可表现为中资美元企业债相对主权债利差收缩。中资美元企业债对主权债利差从2023年下半年起伴随政策释放进入下行通道。周内共有8只中资美元债完成定价,发行规模共15.1亿美元。另外,共有18只点心债完成定价,发行规模共计58.6亿人民币。本周中资美元债HY信用利差小幅收窄,IG信用利差先扩大后收窄。

2.3 外汇市场

美元维持升势、CNH汇率承压。10月初以来,市场开始提前定价特朗普交易,美元持续走高,在岸人民币与离岸人民币均走弱,但本周贬势有所减弱。截至周五USDCNH报7.1290。若历史重演,特朗普交易持续,离岸人民币或仍有3%左右的贬值空间。期权风险逆转Risk Reversal可用于解释下一到期日之前即期走势的市场看法,期权市场预计USDHKD未来一个月将小幅走低,但受美元升值压力影响USDHKD走低幅度在不断收窄,截至周五USDHKD报7.7707。

2.4 权益市场

本周港股走势震荡、南向资金持续流入香港股市。港股基本面和A股联动性增强,资金面则由海外主导、但南向资金占比逐步增加。后续看,内地的增量政策与特朗普交易将在短期内影响港股市场,但后者或起到主导作用,若美元持续走强,将导致资金回流,港股或受影响。

★

点击图片购买 “兴业研究系列丛书”

★

VIP课程推荐

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)