谁能再爱新能源一次

来源:远川投资评论

在A股做投资,「增速恐下滑」是一种很有威慑力的预期。尤其是被追逐的成长性行业,一旦增速信仰开始抖动,市场就会显出凌乱。

2023年的新能源,就可以说是投资者们的一个分水岭。

如果说,在2022年旧能源艳压新能源的顺周期行情里,新能源产业的股价波动仍然让许多赛道信仰者为一个价格愈发便宜的「美好未来」买单,那么转眼到2023年,局势则了天翻地覆的变化。

Chatgpt的横空出世让一些曾经看好新能源成长性的基金经理们措手不及。在一个存量博弈的环境里,市场在「成长性」的选美比赛里,不再只有原来的选项时,AI行情阴影下的新能源就走向了一个逐渐焦灼的气氛中。

尤其是伴随着光伏、锂电行业中的多数个股都经历了腰斩,譬如光伏龙头隆基绿能、锂矿龙头天齐锂业等个股最高跌幅都达到了60%以上。血包正在成为投资者对于新能源行业新的戏称,即当市场上其他行业的增量资金不足调整时,第一优先级是卖出新能源,然后得到的资金去抄底其他行业。

巅峰诞生虚伪的拥护,黄昏见证虔诚的信徒。

基金经理们在这个镰刀互割的过程当中,有人依然坚守着新能源,也有人毅然追求更高收益的人工智能,还有一些曾经的观望者则在新能源落难之际悄悄择机入场。当产业依然如火如荼的发展时,那些加入者、坚守者以及离去者们都有着各自的思考。

01

赛道坚守者

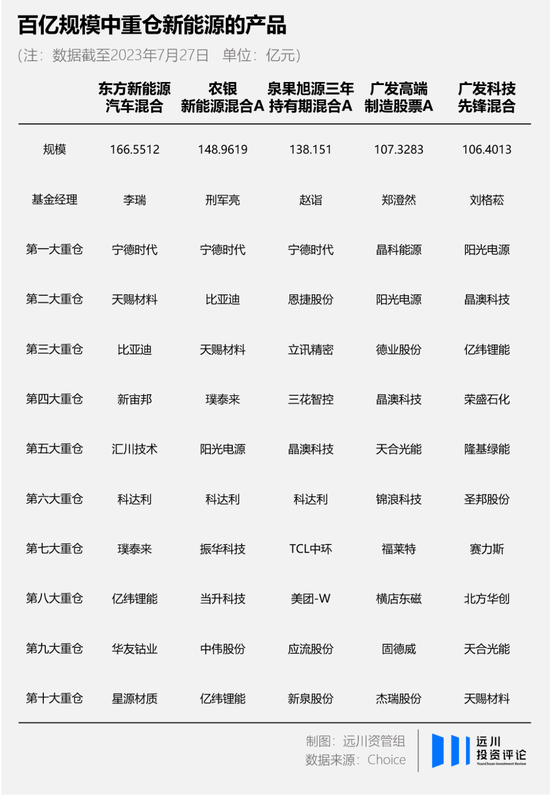

相比AI产业里的鱼龙混杂,已经被验证过的新能源,从数据来看,直到2023年二季度依然是公募基金的第一大重仓行业。

一度依靠新能源行业的爆发而把规模做大、名声作响的基金经理里,选择坚守在这个行业上的人也不在少数,其中赵诣就是典型。

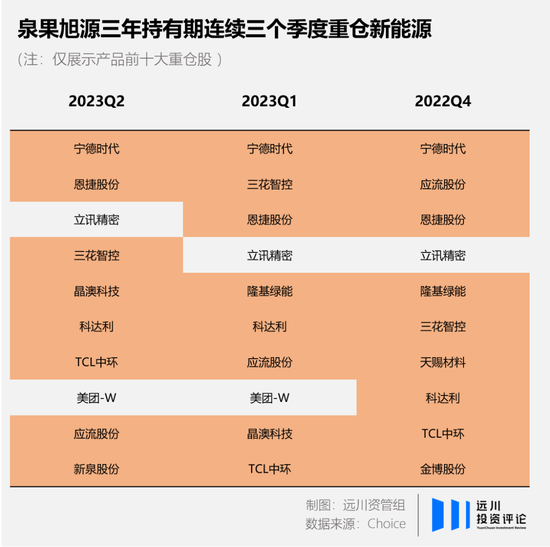

在前东家农银汇理,赵诣在2020年凭借着一手新能源,管理的4只基金包揽了全市场公募基金业绩前四名,成为行业有史以来第一位“四冠王”之后,新能源便成为了他新的主攻方向。

2022年,赵诣加入泉果并发行了第一支产品泉果旭源三年持有期混合。其依然选择从新能源行业开始进行缓慢建仓。根据Choice相关数据统计,自该产品成立起前十大重仓股中有半数以上均为新能源行业相关个股。在最新一季度中其虽然大幅减持了隆基股份,但新能源车相关个股新泉股份取而代之,成为了新进前十大重仓的个股。

在季报中,他认为新能源行业「上游原材料价格的触底,下游终端需求和补库的需求都开始提升,中间各环节的开工率也开始逐月环比提升」,一切都在逐渐往好的方向发展。同时在公司股价大幅调整,估值处于历史底部的情况下,「对于新能源行业的公司我们越来越乐观,但后续行业公司间的分化会非常明显,更需要精选个股。」

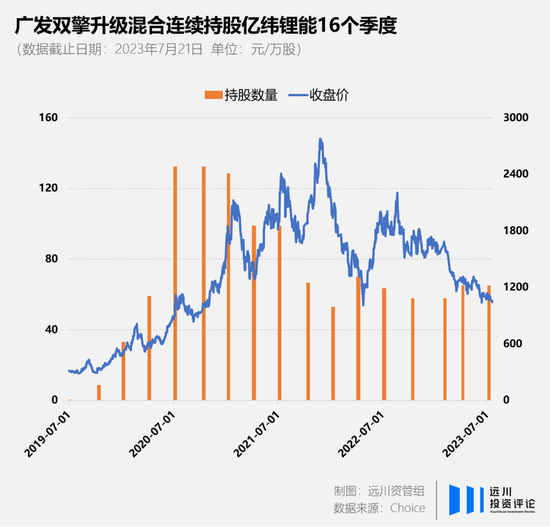

与他一样,对新能源的信仰颇深的基金经理,广发基金的刘格菘一定在列。

自从2020年依靠重仓新能源取得了不菲的业绩之后,刘格菘对于新能源的信仰似乎也在逐渐加深,在过去三年当中持续对新能源相关行业进行重仓。以其代表产品之一广发双擎升级混合为例,在产品成立的第二个季度就曾布局了动力电池行业的公司亿纬锂能,即便该公司经历了大幅调整,其依然位列产品的前十大重仓股直至今日。

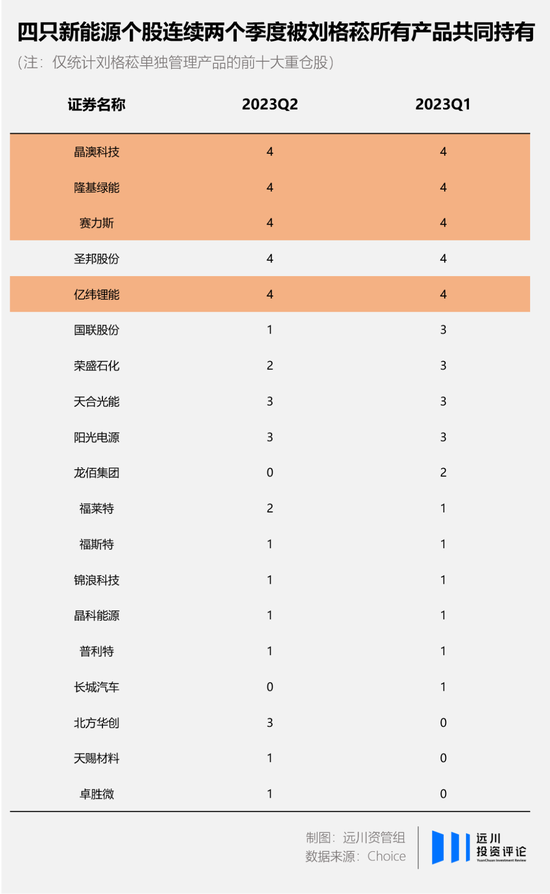

而在最新的一个季度,根据Choice相关数据统计,刘格菘旗下单独管理的产品依然高度布局新能源行业,同时持仓相较于前一个季度并没有发生明显的变化,而能够连续两个季度同时在旗下四只产品中位列前十大的重仓股中有四只为新能源相关个股。

展望未来,刘格菘在二季度的报告中认为「中长期维度来看,经济复苏的节奏和发展速度需要时间来逐步夯实,在这过程中, 我们仍坚信公司的价值是由其业绩和产业链能力决定的,优秀扎实业绩终会体现在股价中」 、「本报告期内,本基金的持仓结构没有大幅度调整,依然围绕已经建立全球比较优势的高端制造产业链布局,同时加大了对于国产自主可控制造业的关注。」

02

逆向换挡者

不同于坚守者们长期对新能源行业有着高度信仰。一部分基金经理们在TMT行业经历了巨大的涨幅、而新能源行业又“跌的够多、够深”的情形下选择止盈前者并反向买入新能源,做一波“价值轮动”,譬如招商基金的翟相栋。

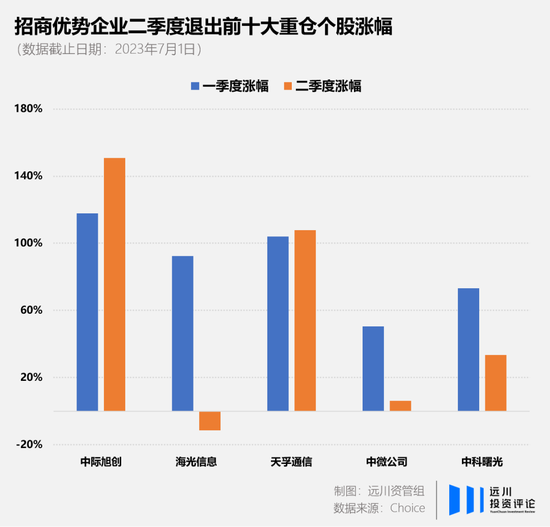

根据Choice相关数据统计,截至2023年7月1日,其代表产品招商优势企业由于重仓了TMT行业取得了57.55%的年内收益,位列半年度主动权益业绩第五。在越来越多的投资者开始关注TMT行业之际,翟相栋却急流勇退,选择大幅减持TMT行业。

就像他在季报中说的那样,「我们于今年1季度布局的算力相关标的,在2季度均取得较大幅度的上涨,对于其中已充分兑现乐观预期、达到目标价的标的,我们进行了获利了结」。

反观其在新能源行业上的布局,与其说翟相栋在二季度是“抄底”,倒更像对拐点的预判。根据Choice相关数据统计,招商优势企业二季度新进前十大重仓的个股一季度普遍表现不佳,而在二季度均有所表现。譬如和光伏下一代关键技术TOPcon相关的公司帝科股份和均达股份二季度涨幅分别达到了67.04%和47.23%。

在季报中翟相栋也谈到了他选择配置新能源行业的原因。「目前我们在多个下游行业、多个维度的数据中,均观察到 了强劲的复苏动能,而市场仍然呈现出非常悲观的复苏预期。因此我们在 2 季度末较大幅度的增加了对顺周期、强β行业,如模拟芯片、存储芯片,汽车零部件,光伏等行业的配置比例 。」

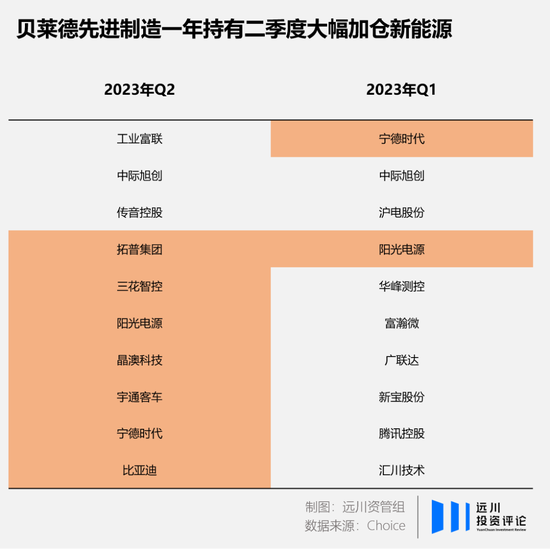

同样在二季度大幅加仓新能源行业个股的还有贝莱德基金的邹江渝和陆文杰。由两人共同管理的产品贝莱德先进制造一年持有混合在二季度的持仓中几乎半数以上是新能源行业相关的个股。在季报中他们也提到了「对于一些涨幅较大的个股, 基金也择机做部分止盈,寻找具有更好风险收益比的投资标的」。

除了上述几位基金经理之外,中欧基金袁维德虽然在二季度并没有大幅重仓新能源,但新能源的含量却也在逐渐增多。以其代表产品之一中欧价值智选为例,其在二季度直接将宁德时代买入第一大重仓股,占基金净值比例高达9.98%,而上个季度该股占比仅为4.87%。

袁维德在二季报中也谈到了对于高端制造业的看法,他认为「制造业中,组合重点持有具备全球技术、成本领先优势的优质制造企业。当前估值中,对于国内竞争加剧,海外市场拓展困难的悲观预期已较为充分。将所有资产进行对比,在当前的估值水平下,这类资产依然是中国最有价值的资产之一」。

03

换仓离去者

相比于二季度跌跌不休的新能源,大幅上涨的TMT行业无疑能够让组合拥有更亮眼的业绩。因此有相当多的基金经理在上半年开始抛弃新能源的持仓,投入到TMT的怀抱当中。

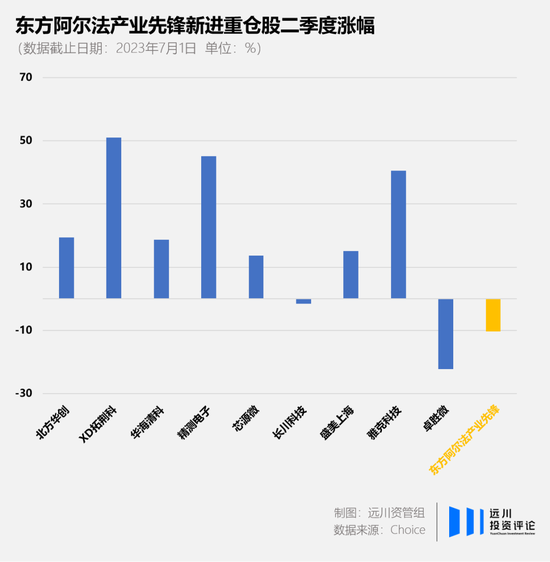

东方阿尔法基金的唐雷是其中做的比较极致的基金经理之一。旗下产品东方阿尔法产业先锋混合的前十大重仓股在二季度来了一波大洗澡——将新能源标的全部替换成了TMT相关行业的个股。

按照其在二季度中的说法,他对新能源行业的调仓并非完全是由于企业质地的原因,更多的是从行业景气度以及资金面进行思考和分析——

「以光伏和储能为代表的新能源行业虽然今年景气依然高涨、业绩依然优秀,但是由于其在过去三年多的高景气和优异表现,聚集了太多的场内资金,在存量博弈情况下,承受巨大的估值下行压力……同时,随着时间的推移,行业不可避免竞争加剧,需求端也有降速的隐忧,新能源的行业景气越来越有高位回落的风险」。

而在新能源之后,唐雷找到的值得重点投资的产业趋势和投资方向就是科技成长行业,其中包括了半导体、人工智能、MR等多个相关行业。

值得一提的是,尽管其在二季度大幅重仓了TMT相关行业,且重仓个股在二季度涨幅均比较可观,但该产品二季度跌幅却依然达到了10.32%。

相较于唐雷的清仓式抛弃新能源,杜猛离开新能源的方式显得更加温和。

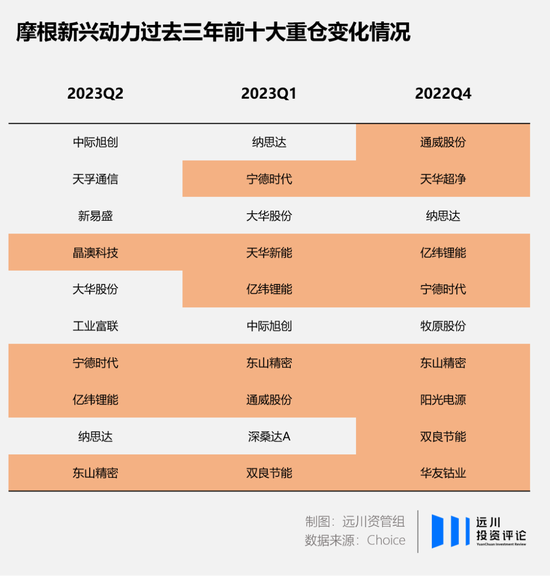

以摩根新兴动力为例,其前十大重仓股中在2022年年底半数以上为新能源行业相关个股,之后伴随着人工智能的兴起,新能源含量也是在日渐下滑。他在季报说道,「对于人工智能的发展,我们投入了较大的力量去跟踪和研究,并重点投资了能够参与到全球产业链的优质公司,创造了较好的超额收益。」

展望未来,杜猛认为除了以人工智能所代表的未来 5-10 年前沿产业发展所带来的机会外, 过去几年经历过深度回调,目前估值合理甚至低估的优质行业同样值得重点跟踪。

04

尾声

韩广哲和欧阳娟在季报中这样描述目前火热的人工智能:「中国 AI 领域的发展,能否复制新能源汽车产业链的成功,需要观察」,一句话道出了许多基金经理们当下的分歧。

在迷茫之中,有人选择了更加成熟并且具有确定性的新能源行业,也有人相信相信的力量,积极拥抱AI这一新兴成长的行业。正是在这种选择之中,基金经理才真正将他的体系呈现了出来。

基金经理们对外路演时,通常都有着相似的框架、熟悉的话术——比如「好行业、好公司、好价格」,在这些含糊的定义之外,一个基金经理在行业增速、公司质地、安全边际的权重分配,往往要在真实的买卖中见出分晓。

不论是坚守上一个新能源时代的成长,还是憧憬下一个AI时代的爆发,产业的变迁和发展终究不以资本市场的博弈为转移。在当下这团迷雾之中,谁能最准确地推理出未来模样,或许就会成为如今群星黯淡的公募行业里下一个版本的明星。

(声明:本文仅代表作者观点,不代表新浪网立场。)