炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

随着外资抢筹稀缺板块的进程不断深入、海外进入紧缩周期,明年流入规模或下降。

今年12月,北向资金突破4000亿元大关,较2020年几乎翻倍。不过,随着外资抢筹稀缺板块的进程不断深入、海外进入紧缩周期,明年流入规模或下降。进入“真净值”时代、收益压力较大的银行理财子公司(下称“理财子”)则将成A股市场的主要增量。

据第一财经记者采访,目前多数理财子都忙于在年底前完成净值化转型,因而权益投资比例今年有所下降,明年加码权益的趋势将提速,强化与公募基金的合作将是主流模式。

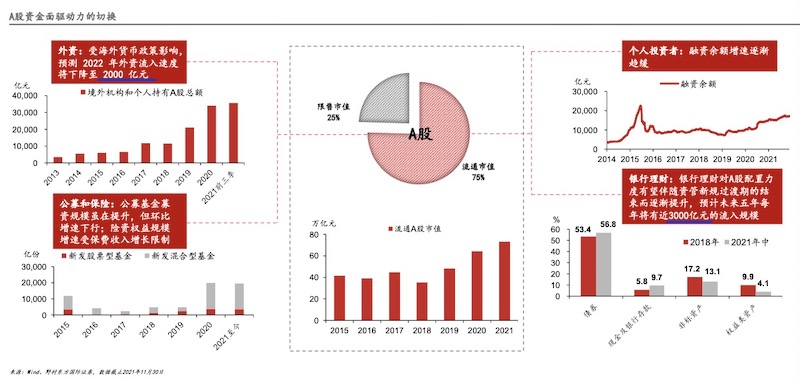

野村东方国际研究部主管高挺对第一财经记者表示,受海外货币政策影响,预测2022年外资流入将降至2000亿元;公募基金募资规模虽在提升,但环比增速将下行;银行理财对A股配置力度有望伴随资管新规过渡期的结束而逐渐提升,预计未来5年每年将有近3000亿元的流入规模。

加息周期下海外资金流入或放缓

在发达市场流动性充裕、市场情绪乐观的时候,新兴市场往往也会获得相对充裕的资金流入。反之亦然。

尽管国际机构普遍看好A股2022年的走势,且认为北向资金仍将有近2000亿元的流入,但很难与2021年匹敌。高挺对记者表示,早前外资加码A股主要受到两重因素影响:一是外资认为A股确实有一些海外稀缺的标的,例如白酒(H股也无白酒);二是海外市场情绪偏乐观、风险偏好较高时,也会带来相对充裕的资金流入A股,因为新兴市场在国际投资者心中是一个风险偏高的市场。今年,全球央行释放大量流动性,美股更是获得了近20%的涨幅。通联数据Datayes!的数据显示,截至12月24日收盘,北向资金年内净流入量达440亿元。

进入2022年,上述支持因素都将有所消退。美联储上周宣布加速缩表,并暗示从2022年4月开始加息,明后两年各加息3次;同日,英国央行意外宣布加息15个基点,欧洲央行的超鸽派论调也有所收敛;日本央行在12月议息会议上表示,将把小企业紧急融资延长6个月,但将于本财政年度末(2022年3月)停止购买企业债券。突如其来的“鹰派转身”令投资者开始担忧海外估值高企的金融资产。

此外,近期中国证监会打击“假北水”的举措也一度冲击市场情绪。不过,该影响远不及海外自身情况变化的影响来得大。摩根士丹利华鑫基金方面对记者表示,实际情况来看,中资机构陆股通持股市值占北上资金比重不足4%,交易金额在北向交易中占比约1%,且98%投资者已开立A股证券账户,预计对市场实际影响不大。

理财资金有望每年增长3000亿元

不过,结构性资金进入A股的中长线趋势并未改变,只是主力有所变化,理财资金将接棒。

高挺告诉记者,“此前我们和多家理财子客户进行路演,理财子的收益压力是很大的,希望通过增配权益资产来增厚收益。”不过他表示,这是一个比较长的趋势,理财资金规模高达近28万亿元,不会一蹴而就,理财子的运作需要时间才能成熟起来,预计未来5年每年将有近3000亿元的流入规模。

据记者了解,今年底前,各大理财子都在加码备战“真净值”转型。12月初,记者接到一条来自某股份行下属理财子的短信称,根据《关于规范金融机构资产管理业务的指导意见》的监管要求,产品管理人拟于2021年12月2日针对您当前持有的产品【xx银行现金宝(3号)人民币理财产品】进行净值化转型(即由“预期收益率型产品”转为“净值型产品”),投资者原持有本金及未分配收益将以净值为1.00进行份额转化。转型后,产品实现每日红利再投等设置。若不接受上述调整,请于【2021年12月2日15:45】前对本产品进行赎回。

此前第一财经记者报道,多数理财产品净值平稳,这主要是靠摊余成本法。经历了几年的净值化转型,在监管允许一些定开产品采取摊余成本法的腾挪空间下,一心投入“冲规模”的理财子大量发行7天、30天、3个月、半年期的中短期定开产品。这些是需求最大的“冲规模利器”,而这些产品大部分是成本法估值的客户,配置非公开债券等资产,如此产品净值毫无波动,也提升了短期产品的客户体验和收益。但今年下半年监管方面明确,摊余成本法需退出历史舞台。

多位理财子投资经理和负责人都对记者表示,加码权益资产是必须转型的方向。“但鉴于理财子的权益投资能力仍需要建设,理财子其实也是投公募基金,主要是挑选好的基金产品和管理人。明年可能会增加发行类似公募FOF的产品。”某股份行理财子投资经理对记者表示。

“早晚都要净值化转型,理财子从自己构建公募股票基金FOF开始锻炼,向公募基金学习。”某国有大行理财子投资经理此前对记者称。据记者了解,有理财子的股票投资占比已经提升到20%,更不乏建设股票直投团队的理财子。

控制回撤并力争超额收益

相比公募基金,理财资金客群的风险偏好较低,因而控制回撤的需求更大。

以率先发行纯股票型理财产品为主的汇华理财为例,汇华理财权益配置总监董伟炜表示,2019年、2020年持续跑赢的茅资产“躺赢”风格在今年2月春节前后开始失效,估值约束开始产生,预期景气度成为市场的核心驱动因素。部分行业龙头(尤其是跟房地产相关的)景气度出现显著转折,导致股价持续下跌。可见今年总体市场震荡,上游跑赢下游,成长跑赢价值,小盘跑赢大盘,因而管理人先需要对市场有一个基本准确的判断。具体的运作上,理财产品尤其需要关注回撤控制,需要以主动、智能结合的方式进行。

他表示,在组合构建上,分别采取了核心-卫星策略和杠铃策略。前者是指有一个核心方向的配置,其余“卫星”围绕核心运转。主要以成长方向为核心,战术性把握消费、周期、医药等行业的阶段性机会;后者是指左右两边平衡,更多会应用在一些成长股阶段性遭遇逆风的情景下。长期仍看好成长股方向,但在短期逆风的情况下,结构调整上会向其他方向上倾斜。

“由于部分景气赛道里的公司估值较高,因此大概率波动会有所加大,2022年赚钱难度高于今年。我们会适当通过一些波段的操作去平抑可能的大波动。”他表示。

责任编辑:张书瑗

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)